剛完成5000萬美元的Morpho是一個創新的DeFi借貸協議。

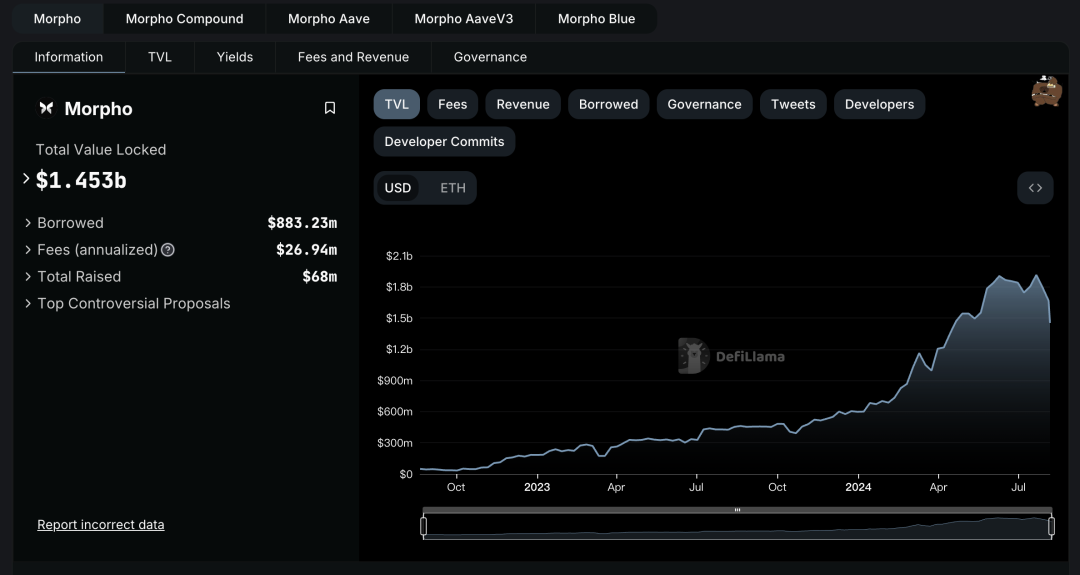

根據DeFiLlama數據,Morpho的總鎖倉量(TVL)已達到了14億美元,借款量(Borrowed)也有8億8千萬多美元,總融資更是達到了6800萬美元。

那麼,Morpho究竟是什麼樣的一個項目,能在DeFi領域有如此建樹,讓鍊茶館帶您一探究竟。

要說清楚Morpho,首先得了解整個DeFi借貸賽道。

Morpho此次獲得如此高額的融資足夠證明,去中心化借貸市場已成為DeFi 領域的重要組成部分。去中心化借貸的資金容量佔比一直位列前茅,目前TVL(總鎖倉量)已經超越DEX(去中心化交易所),成為DeFi 領域資金容納量最大的賽道。

就其商業模式而言,去中心化借貸市場實現了PMF(產品市場契合),即在去中心化環境中找到了可持續的商業模式。儘管早期市場依賴高額的代幣激勵,但現在市場逐漸朝著更健康的模式發展,依賴有機需求而非補貼維持營運。

但總體來說,借貸賽道的市場集中度較高,頭部協議佔了大部分市場份額。 Aave 和Compound 等主要參與者依靠其強大的品牌力和長期的安全記錄,形成了明顯的護城河。

此外,借貸協議需要在流動性和安全性之間找到平衡。雖然點對池模型提供了高流動性,但資本效率較低;而點對點模型雖然資本效率高,但流動性不足。

而Morpho 則是結合兩種模型,提供了新的解決方案:

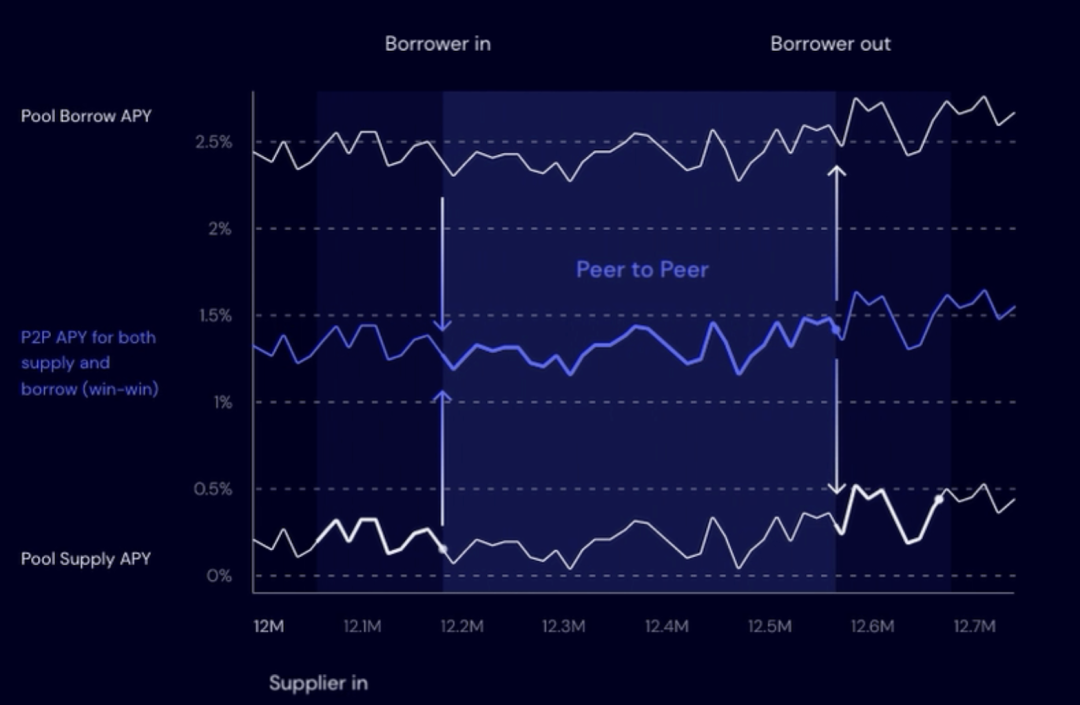

作為建立在Compound 和Aave 等借貸池之上的點對點(P2P)層,Morpho 透過引入其獨特的利率機制:將P2P 和點對池(P2Pool)匹配結合起來,用戶可以以更優的利率進行借貸,解決了借貸池利用率低導致的高借款利率和低供應利率問題,提高了資本效率。同時,Morpho也保持與基礎協議相同的流動性和清算保障,使用者可以獲得底層池的年收益率(APY)或更好的P2P APY。

簡單來說,傳統的借貸池協議(如Compound 和Aave)存在因資金池利用率低而引起的借款利率高、存款利率低的問題。而Morpho 透過直接匹配借款人和貸方,提供更高的存款收益和更低的借款成本,實現了資本效率的提升。

例如,小明申請借用小紅給Morpho提供的1 ETH,他們透過P2P 匹配,獲得改進的利率。整個過程由Morpho 自動處理,使用者無需進行額外的交易。

Morpho 的配對引擎透過排序使用者並配對借款人和貸方,確保100% 的利用率,最大化經濟效率並最小化Gas 成本。

更具體來說,當供應商和借款人被點對點匹配時,Morpho 的優化器可以自由選擇P2P利率,但必須在基礎協議的利差(Lending APY 和Borrowing APY 之間)內進行選擇,以確保對雙方都有利。

例如,當小紅成為Morpho 優化器的第一個供應商時,她的資金會存入基礎流動性池。當小明作為借款人進入時,Morpho 優化器會自動將小紅的資金從池中取出,直接匹配給小明,雙方都能獲得更好的利率。

所以,無論用戶是直接使用Morpho,或是將資產存入compound 後獲得的cToken 存入Morpho,其都是可以正常獲得貸方APY 的。同樣的,當配對到借款人後,二者都將獲得改進後的P2P APY,該APY 高於貸方APY,同時又低於借方APY,這對雙方都是更好的激勵。

就符合機製而言,Morpho 優化器使用優先佇列資料結構,根據使用者希望藉款或借出的金額進行比對。新的供應者的流動性首先與最大的借款人匹配,依次類推,直到供應的流動性全部匹配完畢或沒有更多的借款人。同樣,新借款人的需求會先匹配最大的供應者,依次類推,直到借款需求全部滿足或沒有更多的供應者。

如果配對失敗,Morpho 會利用基礎協議的流動性池作為回退機制,以確保供應者和借款人的需求都能滿足。 Morpho DAO 透過p2pIndexCursor 參數在基礎協議的Lending APY 和Borrowing APY 之間選擇P2P 利率。

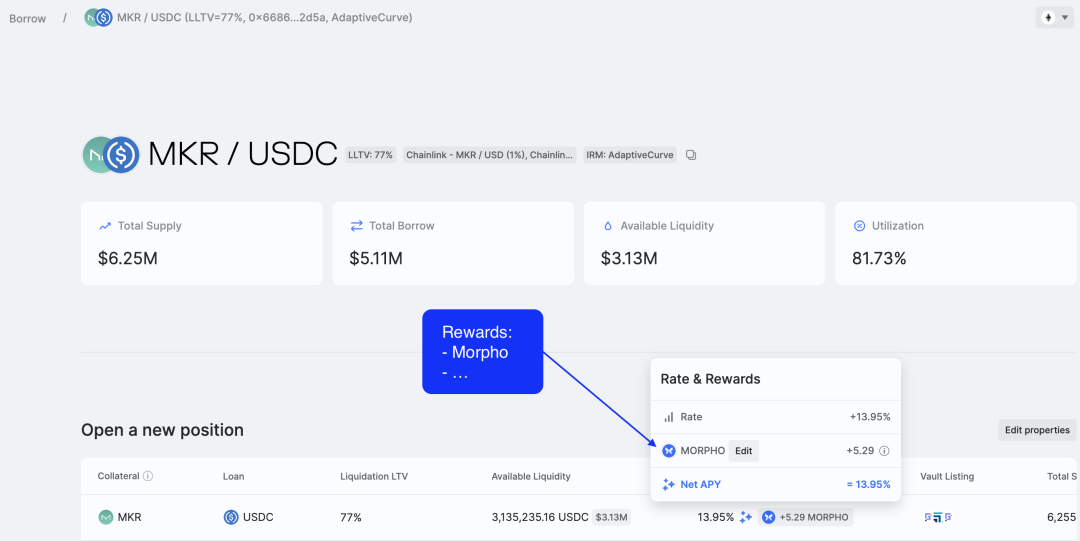

Morpho 優化器協議會自動代表用戶累積基礎協議分發的獎勵,這意味著用戶可以像直接使用基礎協議一樣領取獎勵。此外,Morpho 優化器還會向其用戶分發自身的Morpho 獎勵,以進一步激勵用戶。

此外,Morpho 還與現有的DeFi 借貸協議(如Compound 和Aave)無縫集成,保持相同的流動性和安全特性。這一點本質上意味著Morpho的業務是以Aave和Compound作為資本緩衝池,透過配對來為存借用戶提供利率優化服務。用戶無需擔心流動性問題,可以隨時進行借貸操作。

Morpho進化之路:Morpho Blue

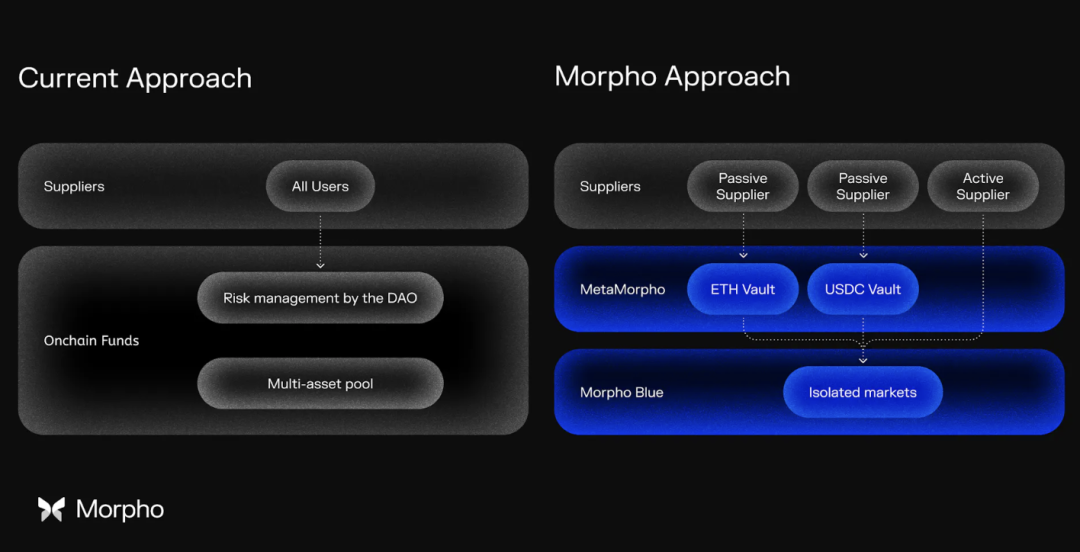

之前,Morpho 的初始版本Morpho Optimizer 在Compound 和Aave 上運行,以提高其利率模型的效率。但因此,Morpho Optimizer 的成長受到當前底層借貸池設計的限制,因嚴重依賴其DAO 和受信任的承包商來每天監控和更新數百個風險參數或升級大型智慧合約。

轉型後,Morpho推出了Morpho Blue。

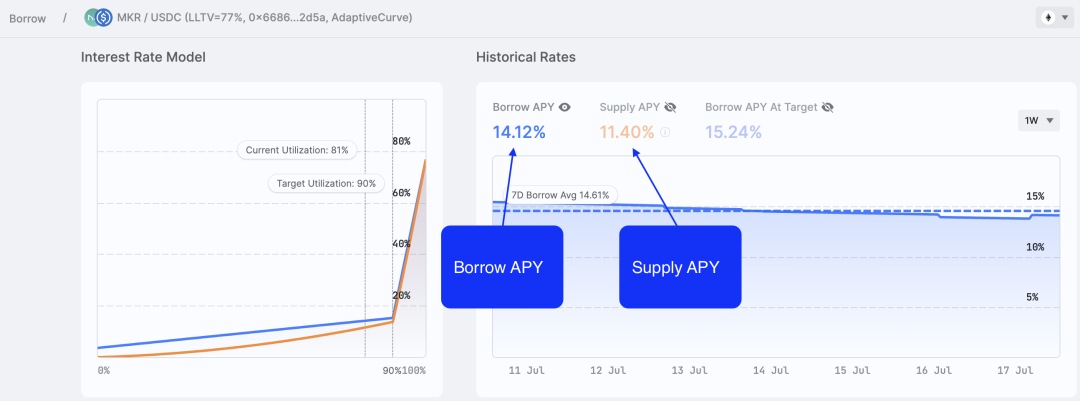

Morpho Blue 是為以太坊虛擬機器(EVM)實現的無託管借貸協議。它提供了一種新的無需信任的原語(primitive,一種基本的構建塊或基礎設施,此處指基本的借貸功能或機制,是整個借貸協議的核心和基礎)與現有借貸平台相比,具有更高的效率和靈活性。

它透過指定一項貸款資產、一項抵押資產、一個清算貸款價值比(LLTV) 和一個預言機,實現了最小和孤立的貸款市場的部署。該協議無需信任,並且旨在比任何其他去中心化貸款平台更有效率、更靈活。

Morpho Blue 的借貸市場是獨立的。與多元資產池不同,每個市場的清算參數都可以在不考慮籃子中風險最高的資產的情況下設定。因此,供應商可以以更高的LLTV 放貸,同時承受與向LLTV 較低的多資產池供應時相同的市場風險。

此外,抵押資產不會借給借款人。這減輕了目前借貸平台中清算正常運作所需的流動性要求,並使Morpho Blue 能夠提供更高的資本利用率。此外,Morpho Blue 完全自主,因此無需引入費用來支付平台維護、風險管理者或程式碼安全專家的費用。

值得注意的是,Morpho Blue 具有無需許可的資產上市功能。可以創建具有任何抵押品和貸款資產以及任何風險參數化的市場。該協議還支援許可市場,從而實現更廣泛的用例,包括RWA 和機構市場。

其無需許可的風險管理的特點也將Morpho Blue塑造成一個簡單的基礎構建塊,允許在其上添加更多邏輯層。這些層可以透過處理風險管理和合規性來增強核心功能,或簡化被動放貸者的使用者體驗。例如,風險專家可以建立非託管的精選保險庫,讓貸款人被動地賺取收益。這些保險庫重建了目前的多抵押品貸款池,但建立在無需信任且有效率的協議之上。

而MetaMorpho 是Morpho Blue的一種開源(GPL) 協議,可在Morpho Blue 之上建立任何具有最佳化利率和透明風險管理的借貸體驗。 MetaMorpho 保險庫接受被動資本並將其存入Morpho Blue 市場。流動性在各個市場之間重新平衡,以管理風險並優化回報。

MetaMorpho 讓使用者將風險管理委託給管理保險庫的風險專家,就像在Aave 或Compound 上所做的那樣,從而簡化了借貸流程。

每個MetaMorpho 保險庫都可以透過向具有不同抵押資產和不同參數的市場存入資金來滿足具有不同風險狀況的用戶的需求。

換句話說,MetaMorpho 支援在一個無需信任且高效的原語Morpho Blue 上創建任何借貸體驗,例如Aave、Compound、Spark、Flux 及其所有分叉。

MORPHO代幣

Morpho 代幣(MORPHO)是Morpho 協議的治理代幣。 Morpho DAO 由持有MORPHO 代幣的持有人和代理人組成,負責治理Morpho 協議。治理系統使用加權投票系統,持有的MORPHO 代幣數量決定投票權重。

持有者可以對協議的變更進行投票,包括智慧合約的部署和所有權、啟用或關閉Morpho 優化器和Morpho Blue 的費用開關、前端託管去中心化以及治理DAO 金庫。

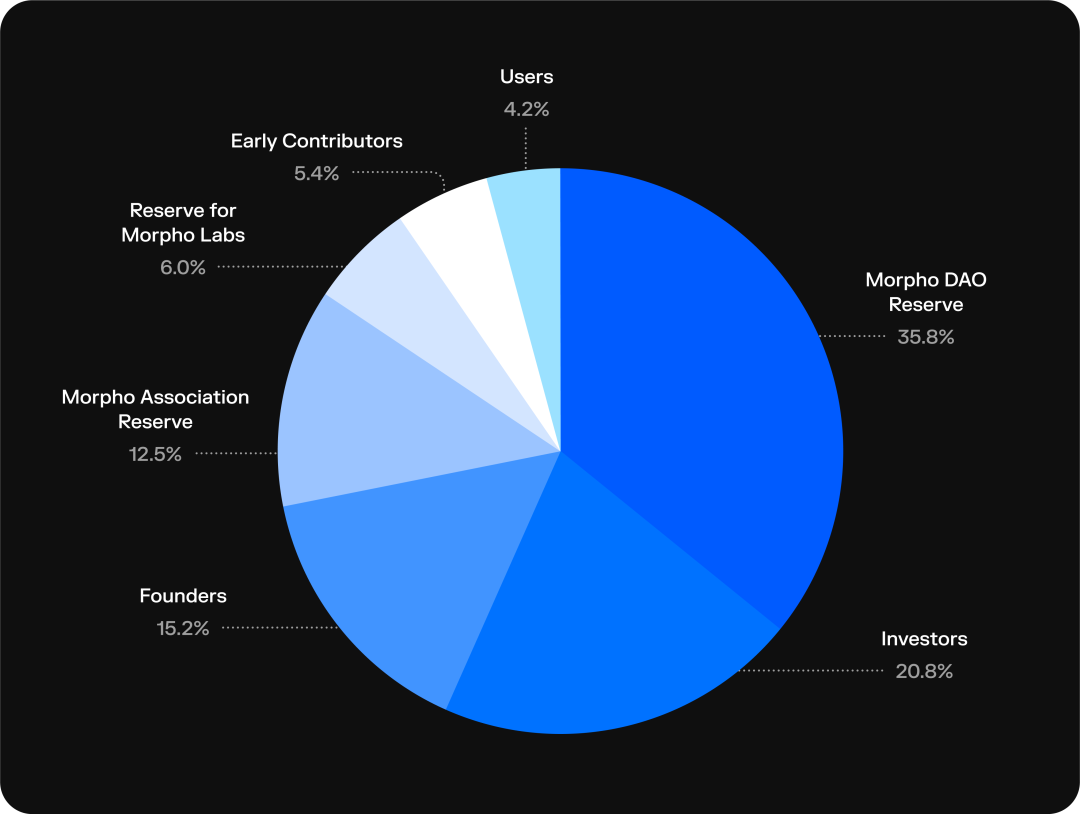

截至2024 年6 月,MORPHO 分佈如下:

- 使用者(Users):4.2%

- 早期貢獻者(Early Contributors):5.4%

- Morpho Labs 儲備(Reserve for Morpho Labs):6.0%

- Morpho 協會儲備(Morpho Association Reserve):12.5%

- 創辦人(Founders):15.2%

- 投資者(Investors):20.8%

- MorphoDAO儲備(Morpho DAO Reserve):35.8%

作為非流通性代幣,Morpho代幣雖然已經發行,並且已經在投票決策、項目激勵中應用,但處於不可轉移的狀態。因此其並沒有二級市場價格,收到代幣的用戶和投資人可以參與投票治理,但無法賣出。

雖然大多數DeFi 專案在幾週內就實現了代幣流動性,但Morph DAO 認為實現一個長期且可持續的生態系統可能需要幾年時間。因此,用戶分配不僅在Morpho 優化器期間進行,還將在未來的協議中進行。

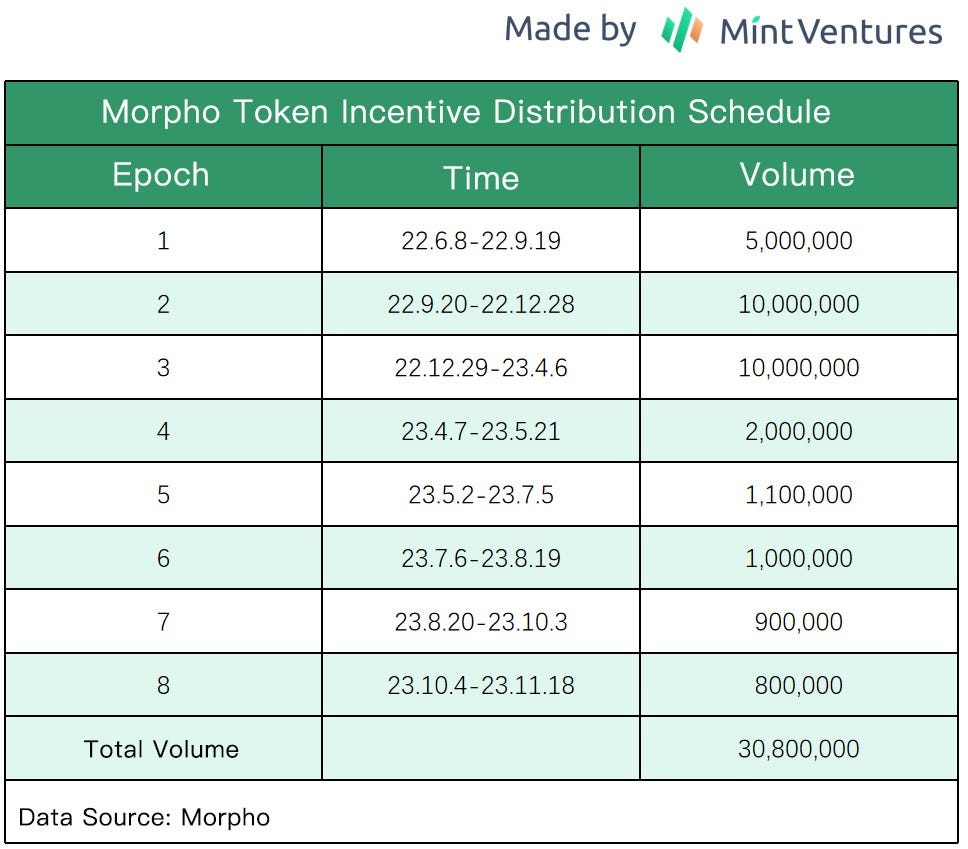

Morpho的代幣激勵是分批次,按季度或月份決定的,這讓治理團隊可以根據市場的變化靈活調整激勵的力度和具體策略。

雖然在初期代幣沒有市場價格,持有代幣的用戶仍然可以參與協議的治理決策。這種參與感和治理權利本身就具有內在價值,可以激勵用戶持有和使用代幣。

此外,持有代幣的用戶可以享受協議內的獨特功能和特權。例如,代幣持有者可以獲得更高的借貸利率、更低的手續費或優先參與新功能測試等。這些特權和功能增加了代幣的實際使用價值,即使在沒有市場價格的情況下,也能為用戶帶來實際的利益。

未來展望

之前也有許多人發問,Morpho會是Aave 的潛在對手嗎,會成為DeFi借貸的三大巨頭之一嗎?

這些問題的提出就足以證明Morpho的潛力。

Morpho Blue 的推出是可能對Aave 造成威脅:雖然Aave 具備強大的市場份額和用戶基礎,但Morpho 透過其靈活和高效的解決方案,有可能吸引更多用戶轉向其平台。另一方面,Aave 也有能力建構類似Morpho 的利率優化功能,以滿足用戶需求,並維持其市場地位。

況且,Morpho 在藉貸市場中已經顯示出強勁的業務成長勢頭,特別是在其推出Morpho Blue 後。

Morpho Blue 透過開放借貸市場,允許任何人基於該協議創建借貸市場,選擇抵押物、借貸資產、預言機、借貸比率(LTV)和清算比率(LLTV)等。這種靈活性和高效性為使用者提供了更豐富的市場選擇,符合去中心化金融(DeFi)的自由市場原則。

此外,Morpho 已經累積了14億美元的資金管理量,雖然還不能算接近Aave 70 億美元的級別,但這些資金目前集中在利率優化器功能中,但有許多途徑可以將它們導入新功能。

Morpho 代幣預算充足且靈活,能夠在前期透過補貼吸引用戶。 Morpho 的平穩運作歷史和資金量讓其在安全性和品牌上有了一定積累,增加了用戶信任。

總而言之,Morpho 作為一個創新的DeFi 借貸協議,具有足夠的市場潛力和技術優勢。但要在激烈的DeFi 市場中脫穎而出,Morpho 需要持續創新,同時專注於使用者體驗和市場教育,確保安全性和穩定性,並建立有效的治理機制。 Morpho 才能在未來DeFi生態系中佔有一席之地?讓我們拭目以待。

參考連結:

https://mint-ventures.medium.com/will-rapidly-growing-morpho-become-a-formidable-challenger-to-aave-6ea3cbffad1d

https://docs.morpho.org/morpho-blue/tutorials/track-rates/

https://en.thebigwhale.io/article-en/morpho-the-killer-app-for-decentralised-finance