來源:幣市操盤手

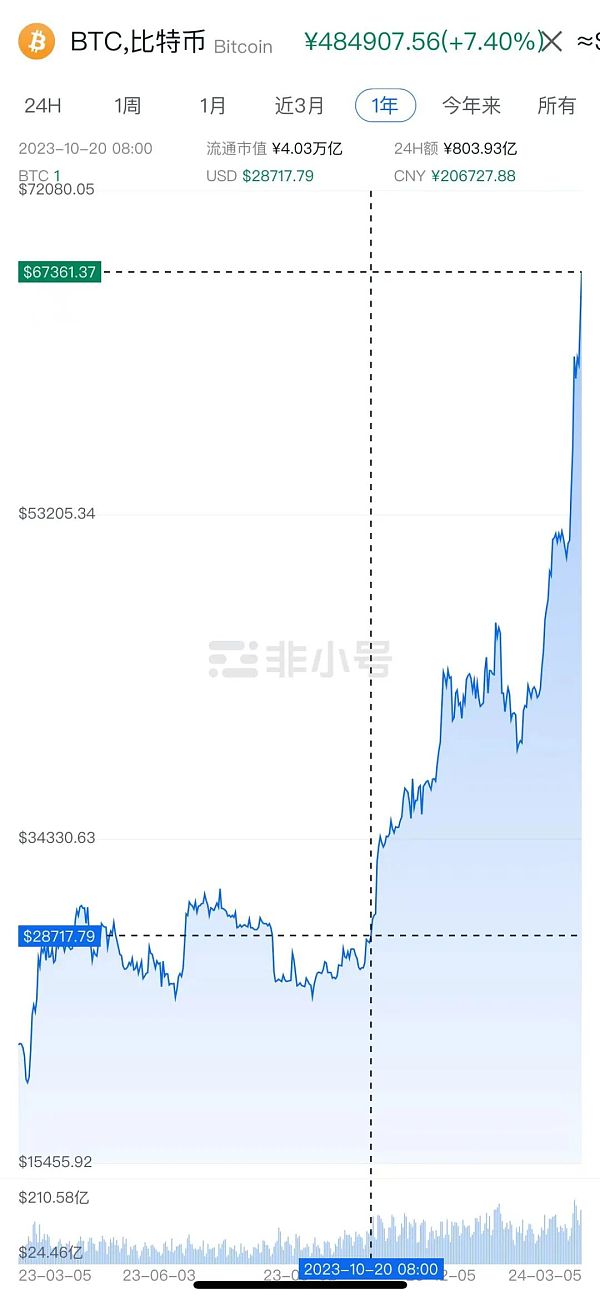

最近,加密市場迎來了本輪牛市最猛烈的調整。 Coinglass數據顯示,過去一週比特幣價格從70,079美元大幅下滑至49,000美元,跌幅達30%,為2023年以來的最大單週跌幅。尤其是8月5日,鏈上槓桿多頭的強平金額高達12億美元,這樣的清算規模歷史上僅在「519行情」中出現過,可見調整有多慘烈。然而,在行情暴跌的前一周,我們就反覆提示了周線見頂的風險,並給出了50000-55000的調整目標。如果按照這個思路操作,即便沒有獲利,也基本上規避掉大部分風險。

關於市場暴跌的原因,市場眾說紛紜,筆者認為主要原因可以歸結為兩點:首先,失業率連續三個月超出預期,這進一步加劇了市場對美國經濟衰退的擔憂。此外,日本央行突然升息觸發了carry trade平倉的程序,導緻美元資產被大規模拋售。其次,比特幣在啟動新一輪上漲行情之前,通常需要對浮盈盤進行強烈的清洗。而50000-55000既是多單爆倉的密集區,也是本輪牛市活躍投資者的成本區,對該位置進行洗盤自然也是必不可少的環節。儘管宏觀風險的出現具有偶然性,但歷史上每當聯準會貨幣政策轉向時,宏觀風險爆發的機率幾乎達到100%。

在比特幣連續大跌之前,鏈上指標實際上已經發出逃頂信號:在比特幣從54000美元反彈至70000美元的過程中,持幣量在10K到100K之間的比特幣巨鯨連續減持了121,604枚比特幣,這一減持週期罕見地持續了30天。這種現象表明,聰明資金已經提前規避了下跌風險,而7月下旬的反彈實際上是下跌前的最後誘多。儘管比特幣在8月5日探底後出現強勁的反彈,但是鏈上巨鯨至今沒有恢復增持的動作,這表明市場在大跌後仍可能面臨二次探底的風險。

那麼,還有哪些利空因素可能引發市場的二次下跌呢?根據摩根大通的預計,日本央行此次升息,將引發1兆美元的日圓carry trade平倉,目前平倉規模僅完成一半。此外,彭博社上週二的一項調查顯示,此外,彭博社上週二的一項調查顯示,34位受訪的日本經濟學家中約65%預計日本將在年內繼續升息,這意味著carry trade的平倉規模可能會進一步增加。

然而,從目前來看,美國經濟硬著陸的可能性並不大,主要有以下兩個原因:首先,儘管7月失業率超出預期,但美國SOFA利率的定價表明,市場對明年美國利率的預期僅比原先下調了25個基點,與外界預測的連續大幅降息不符。其次,7月失業率的上升主要受到一次性因素的影響,例如德州龍捲風災害導致了24.9萬人暫時失業。總之,只要美國經濟不出現硬著陸,在降息週期中,資本市場可望逐漸走出低迷。

本輪調整,山寨幣繼續成為殺估值的重災區。根據AIcoin的數據,截至8月5日,山寨幣(剔除TOP10)的總市值一度跌至1,490億美元,相較於今年的最高點3,660億美元下跌了近60%。如果排除自2013年1月以來新發行的31種山寨幣,其市值僅840億美元,本輪多頭市場的漲幅為12%。值得注意的是,2021年時,僅DOT和ICP兩個項目的流通市值就達到了800億美元,這反映了當前山寨幣板塊的低迷程度。

然而,隨著市場環境的變化、籌碼結構的重組以及估值性價比的逐步提升,山寨幣正逐漸接近困境反轉。首先,隨著美國逐漸進入降息週期,市場風險偏好可望迎來回升。在這一階段,成長性較好的小市值專案(公司)通常表現較好。其次,在山寨幣和比特幣完成共震下跌後,山寨開始扭轉過去跌多漲少的頹勢,市值佔比和日成交佔比均明顯回升,這表明一部資金已經開始進行調倉。最後,歷史上每一輪資本的大規模資本通產都會產生沉澱效應。例如,儘管2000年的網路科技泡沫導致業界經歷長達三年的熊市,但最終仍有12%的公司成為產業巨頭,並進入長期多頭市場。目前的山寨幣也類似於資本大規模投資後的沉澱階段,正在等待新催化劑的出現。

當然,筆者並不認為過去山寨幣群魔亂舞的牛市會再次重現。山寨幣的困境反轉更可能發生在各個細分領域的龍頭項目上,其表現形式仍將是結構性牛市。不同點在於,與之前相比,市場的機會更多,賺錢效應更明顯。

操作上,考慮到宏觀風險尚未徹底出清,比特幣短期內仍將繼續延續震盪築底的走勢,不排除本週仍會繼續考驗55,000一帶。盤面上,XRP的大漲帶動了山寨幣的反攻,不少山寨幣底部反彈已經超過30%,預計山寨幣行情的發酵仍會延續。