來源:Grayscale;編譯:白水,金色財經

摘要

-

由於對美國經濟前景和更廣泛的金融市場波動的擔憂,加密貨幣估值在8 月初下跌。以太坊表現不佳,可能是由於期貨市場定位增加以及少數大持有者的拋售。

-

如果美國經濟繼續走在「軟著陸」的道路上,Grayscale Research 預計代幣估值將反彈。

-

然而,即使在較弱的經濟環境中,Grayscale Research 也有理由相信價格的下行風險可能比過去更有限。

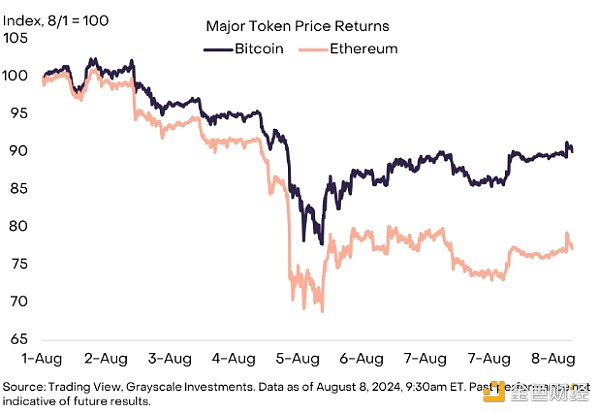

加密資產和更廣泛的金融市場在經歷了8 月2 日(週五)至8 月5 日(週一)的大幅下跌後,在周中趨於穩定(圖1)。儘管主要代幣價格通常與其他資產類別的相關性較低,但傳統市場的波動可能會影響加密貨幣的估值。

圖1:8 月初比特幣和以太幣下跌

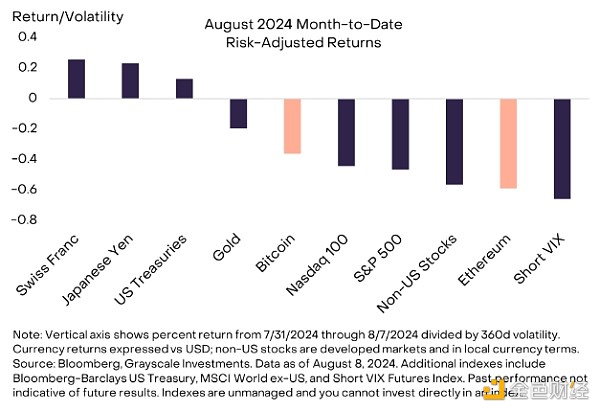

導致下跌的直接原因是8 月2 日星期五發布的美國7 月就業報告弱於預期。特別是,該報告顯示失業率上升幅度與以往的經濟衰退時期相同。[1] 對週期性衰退的擔憂導致股票等週期性資產表現疲軟,而美國國債、日圓和瑞士法郎等傳統避險資產表現強勁(圖2)。非美國股票和做空美國股票波動性的策略表現尤其糟糕。比特幣和以太幣都下跌;雖然比特幣在風險調整後表現相對較好,但以太坊的表現不及其他加密資產和許多傳統市場部分,我們將在下文中進一步探討。在主要加密資產中,Solana 的表現明顯優於其他加密資產。

圖2:以太坊位列表現不佳的細分市場

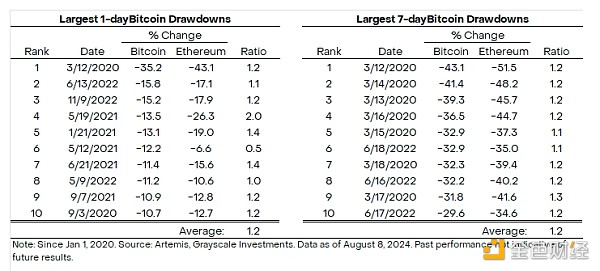

儘管以太坊的波動性高於比特幣,但其在最近一次下跌期間的表現比平時更明顯。例如,圖表3 顯示了自2020 年以來比特幣價格的最大百分比跌幅,並將其與同期以太坊價格的跌幅進行了比較。在這些事件中,以太幣的價格通常下跌幅度約為比特幣價格的1.2 倍。最新的「加密貨幣寒冬」(即熊市時期)顯示出類似的相對錶現。[2] 相比之下,截至2024 年8 月,以太坊的價格已下跌約1.8 倍於比特幣的價格,這表明以太坊面臨額外的、獨特的下行壓力。

圖3:平均而言,以太坊的跌幅通常是比特幣的1.2 倍

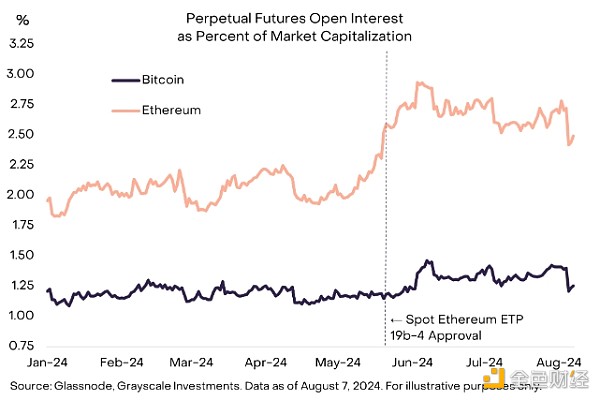

以太坊價格下跌幅度相對較大的原因之一似乎是永續期貨中過多的多頭部位。 2024 年5 月,在美國證券交易委員會(SEC) 批准發行人對美國現貨以太坊交易所交易產品(ETP) 的19b-4 申請之際,交易員大幅增加了永續期貨的總部位(圖表4 ),或許是預計在獲得監管部門的全面批准後價格會進一步上漲;該批准於2024 年7 月獲得,美國現貨以太坊ETP 隨後不久開始交易。隨後,部分多頭部位在最近的下跌中被清算,加速了價格下跌。 8 月4 日,以太幣的價格在短短三分鐘內下跌了7.6%,光是當天永續期貨的清算總額就達到3.4 億美元。[3]由於拋售發生在美國隔夜交易時段,且幣安的現貨價格較Coinbase 有較大折扣[4],因此清算似乎主要由亞洲的槓桿交易者主導。[5]

圖表4:2024 年5 月以太坊期貨槓桿率增加

另一個可能導致以太坊表現不佳的因素是少數大型持有者的實際和預期拋售,包括做市商Jump Crypto、風險投資商Paradigm 和Golem Network(一種擁有大量以太坊國庫資產的加密協議) 。[6] 雖然無法確定確切的拋售金額,但根據分析平台Arkham Intelligence 的數據,Grayscale Research 估計,這些實體在開始轉移代幣之前共持有價值約15 億美元的以太坊(基於當時的以太坊價格[7])。活躍驗證者數量的下降和以太坊質押獎勵率的上升也表明相對黏性的代幣供應量有所變動,這可能會影響市場情緒。[8]

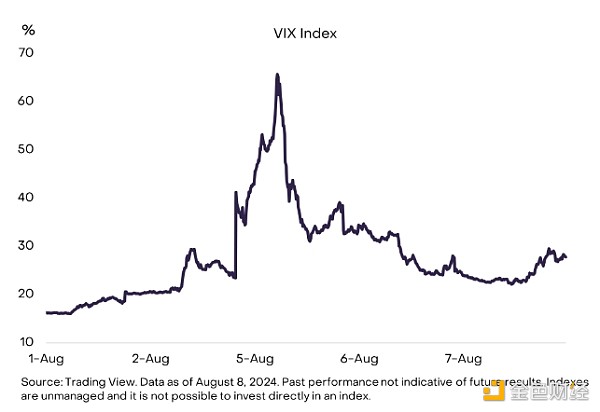

過去一周,更廣泛的金融市場趨於穩定。或許最引人注目的是,衡量美國股市隱含波動率的VIX 指數在周一達到60% 以上的盤中高點後,週四收盤時跌至26%(圖表5)。市場能否持續穩定將取決於即將發布的宏觀經濟和企業獲利數據,以及聯準會或其他央行的任何政策反應。在經濟數據方面,即將發布的關鍵報告包括每週失業救濟申請報告(每週四發布)、消費者物價指數報告(將於8 月14 日發布)和下一份就業報告(將於9 月6日發布)。聯準會很可能在9 月18 日的會議上降息,但市場更關注此後的政策路徑。政策制定者可能會在8 月22 日至24 日舉行的傑克遜霍爾研討會上提供更多指導。

圖5:過去一週市場波動性下降

如果美國經濟避免衰退並繼續走在「軟著陸」的道路上,Grayscale Research 預計代幣估值將反彈,比特幣將在今年稍後重新測試其歷史高點。然而,即使在較弱的經濟環境中,Grayscale Research 也有理由相信價格的下行風險可能比過去的下跌更為有限。這些包括來自新美國上市ETP 的淨需求相對穩定、本週期內中心化金融機構提供的信貸不足[9],以及自今年年初以來山寨幣回報率相對低迷。與過去的周期相比,美國圍繞加密產業的政治格局的變化也可能降低估值的下行風險。

經濟週期是投資幾乎所有資產類別不可避免的特徵,宏觀前景的不確定性應被視為加密投資者的短期風險。同時,Grayscale Research 認為,人們對嚴重的經濟衰退幾乎無法容忍,並預期政策制定者一出現問題就會開始印鈔票和消費。貨幣和財政政策的不規範做法是一些投資者選擇投資比特幣的原因之一;因此,一段時期的經濟疲軟可能會強化比特幣的長期投資論點。

參考資料

[1] 經濟學家常將這種統計法則稱為「薩姆規則」。

[2] 例如,在上一個週期比特幣價格的高峰到低谷期間,比特幣和以太坊都下跌了相同的幅度。在2022 年3 月至2023 年10 月的「熊市」期間,以太幣的跌幅是比特幣的1.3 倍。來源:Artemis,Grayscale Research。

[3] 來源:Trading View,Coinglass。

[4] 來源:Coinglass

[5] 鏈上清算也可能是以太坊價格大幅下跌的原因之一。例如,借貸平台Aave 在8 月5 日報告了2.39 億美元的清算。來源:Dune Analytics。數據截至2024 年8 月8 日。僅供說明之用。

[6] 資料來源:The Defiant、CoinDesk、Arkham Intelligence 資料。

[7] 具體日期為Paradigm 為2024 年6 月21 日,Golem 為2024 年7 月8 日,Jump 為2024 年7 月24 日。

[8] 來源:validatorqueue.com。

[9] 近年來,有幾家中心化借貸公司破產。來源:Blockworks。