撰文:Geng Kai、Eric,DFG

引言

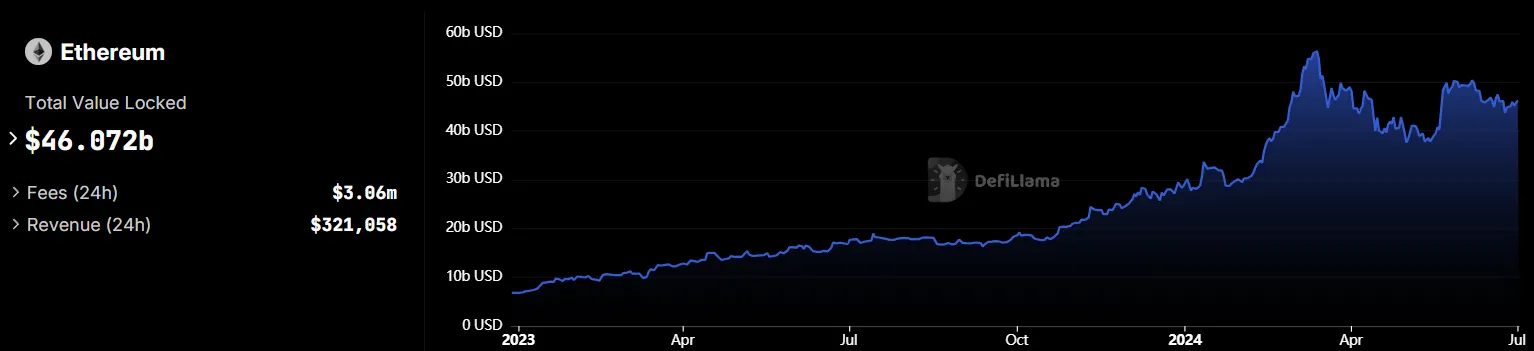

再質押和流動性再質押,在那些希望在ETH ETF 帶來的利好消息基礎上增加ETH 回報的用戶中引起了廣泛關注。根據DeFi Llama 的數據,這兩個類別的TVL 成長驚人,在所有類別中分別排名第五和第六。再質押生態最近發展迅速,但在了解再質押和流動性再質押帶來的額外好處之前,讓我們先了解再質押和流動性再質押的基本原理。

再質押生態概述

質押和流動性質押的背景

以太坊質押涉及投入ETH 來保護網路並獲得額外的ETH 獎勵。雖然質押ETH 會產生回報,但它涉及承擔被懲罰的風險以及由於解除質押期而無法立即出售ETH 而導致的流動性不足的風險。

要成為驗證者,個人質押者需要大量的前期資金,即32 ETH,這對許多人來說是一個難以承受的門檻。因此,ConsenSys 和Ledger 等驗證者即服務平台提供了集合質押服務,允許多個使用者合併他們的ETH 持有量以滿足最低質押要求。

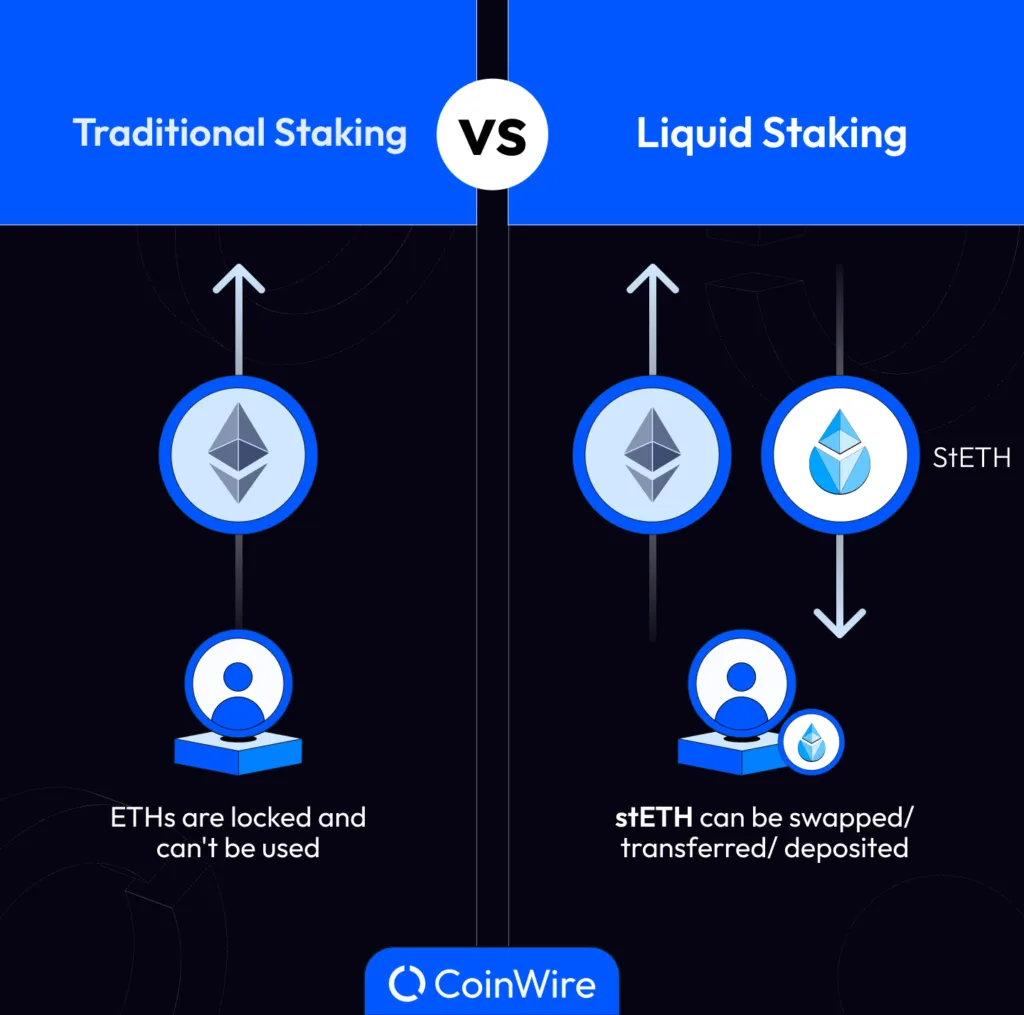

儘管這些服務允許質押任意數量的ETH,但質押的ETH 仍處於「鎖定」狀態,無法訪問,直到解除質押(需要幾天時間)。流動性質押作為一種創新的替代方案應運而生,它鑄造一種流動性代幣以換取用戶的ETH 存款。流動性代幣代表他們質押的ETH,這些ETH 會累積獎勵,並可用於參與DeFi 活動以增加收益。 Lido 是流動性質押的先驅,隨後Rocket 和Stader 等公司也緊跟在後。這些解決方案不僅使質押更容易獲得,而且還提高了投資者的靈活性和潛在回報。

質押和流動性質押有何不同

再質押的興起

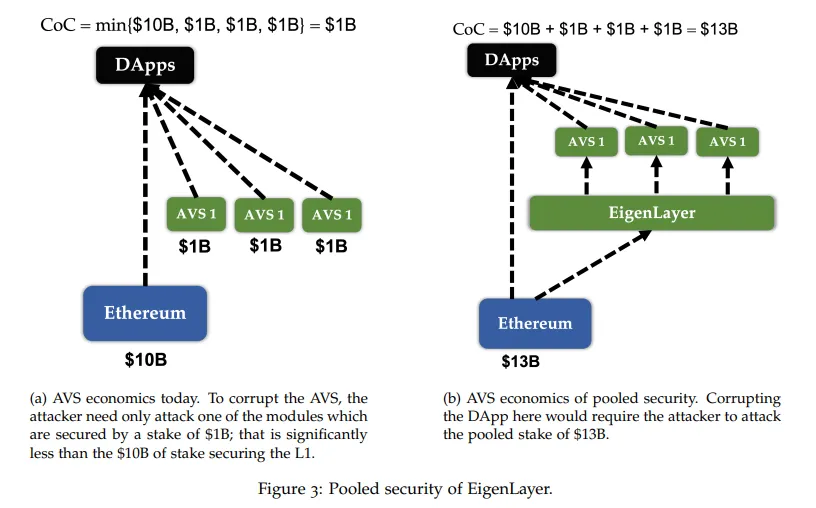

這是由EigenLayer 首次提出的概念,它涉及使用質押的ETH 來保護無法在EVM 上部署或驗證的模組,例如側鏈、預言機網路和資料可用性層。這些模組通常需要主動驗證服務(AVS),這些服務由自己的代幣保護,並會遇到諸如需要自行設立其安全網路和信任模型較低等問題。再質押解決了這個問題,因為安全性可以從以太坊的大型驗證者集引導,而攻擊其池化質押需要更大的成本。

Eigenlayer 白皮書中關於池化安全性的說明

雖然Eigenlayer 是第一個再質押協議,但其他一些協議也成為了競爭對手。雖然它們都旨在使用再質押的資產來提供安全性,但它們之間存在細微的差異,我們將在下一節中討論這些差異。

再質押協議概述

EigenLayer

Karak

Symbiotic

TVL

$156.52億

$10.14億

$12.42億

支持資產

ETH & LSTs

多資產

多資產

發行債務代幣

否

否

是

再質押資產流程

委託給營運商

委託給營運商

存入vaults

安全模型

高安全

靈活的安全性

靈活的安全性

執行層

以太坊

K2

以太坊

懲罰處理

治理

未明

解決者

支援的鏈

1

5

1

核心智能合約

可升級:3 個多簽

可升級:2 個多簽

基本不可變

目前支援的可存資產

每種協議支援的存款資產種類很重要,因為它決定了它們容納存款流的能力。隨著時間的推移,具有更廣泛資產支持的協議更有可能吸引更大的流量。目前,Eigenlayer 僅支援ETH 和ETH 流動質押代幣(LST),而Karak 和Symbiotic 則支持更廣泛的資產範圍。這種多樣性是這三種再質押協議的主要區別因素。

Karak 接受各種資產,包括LST、流動再質押代幣(LRT)、Pendle LP 代幣和穩定幣。同時,Symbiotic 支援LST、Ethena 的ENA, 和sUSDE。雖然他們目前接受不同的資產類型,但兩者都計劃擴大其產品範圍。 Karak可以接受任何資產進行再質押,而Symbiotic允許任何ERC-20 代幣作為再質押的抵押品。 EigenLayer 目前接受的資產範圍比較有限,但未來計畫包括雙重質押和LP 再質押選項。

安全模型

目前,Eigenlayer 僅接受ETH 及其變體,與其他小市值代幣相比,這些代幣的波動性較小。這一點至關重要,因為它可以降低大幅波動的風險,而這種波動可能會危及基於Eigenlayer 建置的主動驗證服務(AVS) 的網路安全。相較之下,Karak 和Symbiotic 等協議提供了更廣泛的資產可供再質押,為其平台上的分散式安全服務(DSS)(在Karak 上)和網路(在Symbiotic 上)提供了更靈活的安全選項。

提供多種資產進行再質押可以實現可自訂的安全性,使服務能夠確定其所需的經濟安全等級。透過接受產生收益的代幣,基於再質押協議建構的服務可以減少吸引驗證者所需的額外收益,從而使保護其服務更具成本效益。這種可自訂的方法可以讓服務決定其所需的安全類型和等級。

在設計方面,Eigenlayer 和Karak 都具有可升級的核心智慧合約,這些合約由多重簽章管理。它們分別有3 個和2 個不同的多重簽名,控制基礎設施的不同部分,將控制權分散到不同的使用者之間。另一方面,Symbiotic 具有不可變的核心合約,可以消除治理風險和單點故障。雖然這可以消除集中治理問題,但如果合約程式碼中存在任何錯誤或缺陷,則需要重新部署。

儘管再質押支持池化安全,但存在著業者勾結的風險。例如,如果一個價值200 萬美元的網路由價值1000 萬美元的再質押ETH 保護,那麼攻擊該網路在經濟上是不可行的,因為攻擊成本(500 萬美元)高於回報(200 萬美元)。但是,如果同樣的1000 萬美元再質押ETH 還保護另外10 個價值200 萬美元的網絡,那麼攻擊在經濟上是可行的。為了緩解這種情況,可以對過度致力於其他服務的驗證者的再質押資產施加限制,以防止再質押ETH 過度集中。

支持的鍊和合作夥伴

Eigenlayer 和Symbiotic 主要只接受存放在以太坊上的資產,但Karak 目前已經支援來自5 條鏈的存款。整合更多接受再質押資產的鏈,減少了對訊息橋存取以太坊以外的再質押基礎設施的需求。然而,絕大多數TVL 仍然在以太坊中持有,利用以太坊上的再質押資產可以提供最高的安全性。

Karak 也推出了第2 層網路K2,該網路充當DSS 在以太坊上啟動升級之前進行測試的沙盒環境。與Eigenlayer 或Symbiotic 相比,這兩個網路都沒有提供與Karak 類似的測試環境,但協議也可以利用不同的鏈進行測試。

儘管上述再質押協議存在差異,但它們似乎最終會融合在一起,提供彼此相似的服務,涵蓋不同的再質押資產。因此,每個協議的成功最終取決於它們能夠建立的合作夥伴關係,以便在其基礎設施之上建立服務。

由於Eigenlayer 是再質押領域的先驅,因此其基礎設施上建構的AVS 數量也是最多的。 Eigenlayer 上比較著名的AVS 包括EigenDA、AltLayer 和Hyperlane。儘管Karak 只宣布了一個DSS,但他們已成功整合Wormhole 以開發用於其原生代幣傳輸(NTT) 的去中心化驗證者網路和去中心化中繼器網路。儘管Symbiotic 是最新推出的,但Symbiotic 最近宣布Ethena 將使用其再質押框架與LayerZero 的去中心化驗證者網路(DVN) 來確保USDe 和sUSDe 資產的跨鏈傳輸。

隨著時間的推移,更多服務可能會利用此類再質押基礎設施來確保安全性。能夠始終與大型參與者建立合作關係的平台很可能在長期內勝過其他平台。在探索了再質押的全貌後,深入研究下一層流動性再質押協議至關重要,以了解細微的差異以及它們如何為整個生態增加價值。

流動性再質押概述

EtherFi

Renzo

Puffer

Kelp

Eigenpie

Swell

Mellow

流動再質押代幣的類型

原生

籃子

原生

籃子

孤立

原生

孤立

TVL

$63.51億

$20.61億

$17.09億

$86.347千萬

$83.763千萬

$45.41千萬

$58.653千萬

存款資產

ETH

ETH/wBETH

/stETH

ETH/stETH

ETH/stETH/

ETHx/sfrxETH

12 種LST

ETH

stETH

DeFi 集成

136

90

21

74

35

36

5

Layer 2 支持

是

是

是

是

否

建立自己的

否

驗證者類型

白名單和單獨驗證者

白名單

單獨驗證者

白名單

白名單

白名單

無需許可

預估價格影響

-0.30%

-0.11%

0.26%

-0.20%

高

-0.21%

高

是否支持Symbiotic

是

已暗示

否

否

已宣布

已暗示

是

流動再質押代幣的類型

當你向協議存款時,流動性再質押協議會為你提供其流動性包裝代幣。根據選擇的協議,你可以選擇幾種資產存款選項。

例如,除了原生ETH 和stETH,Renzo 還允許wBETH 存款,而Kelp 則允許ETHx 和sfrxETH 存款。無論您將哪種代幣存入這些協議,您都會分別收到它們的LRT、ezETH 和rsETH。這2 個LRT 被視為基於籃子的LRT,因為LRT 代幣由底層資產的組合表示。將多個LST 聚合到同一個LRT 可能會帶來複雜的管理挑戰和額外的交易對手風險。

其他流動再質押協議提供原生LRT,用戶只能存入原生ETH。對於Puffer 來說,雖然它目前接受stETH,但最終也會將stETH 轉換為原生ETH 以進行原生再質押。以前,這是一個優勢,因為Eigenlayer 對LST 有存款上限,而對原生ETH 沒有。然而,他們後來取消了所有資產類型的存款上限,原生LRT 消除了必須平衡其LRT 代幣與底層LST 資產的風險以及他們對其他LST 協議風險的曝險。

Eigenpie 和Mellow 目前都擁有獨立的LRT,它們分別發行特定的LRT 代幣以換取特定的存款和vault。雖然這將LRT 代幣的風險隔離到其各自的LST/vault,但它也導致了流動性的進一步分散,因為幾乎沒有或根本沒有DEX 池流動性可用於快速交換回ETH 及其LST 的底層資產。

DeFi 和Layer 2 支持

Liquid 再質押協議的價值主張是,你可以解鎖資本效率,利用存入的資產從再質押和DeFi 中獲得累積收益。 Pendle 是這些協議使用最廣泛、整合度最高的平台,因為它的收益交易機制允許用戶利用槓桿在流動性再質押協議上耕種積分。許多存款人也在Pendle 上提供流動性,因為如果他們持有頭寸至到期,他們可以在沒有無常損失的情況下提供流動性。

許多DeFi 整合已擴展到其他領域和協定。這些LRT 也作為Curve 和Uniswap 等平台上DEX 交換的流動性,供那些想要提前退出而無需等待提款解除質押期的用戶使用。 Vault 也應運而生,並透過looping、選擇權等為這些LRT 提供不同的收益策略。現在,一些借貸平台(如Juice 和Radiant)也提供LRT 作為抵押品的借貸服務。

為了應對較低的gas 費,這些LRT 也支援各種Layer 2。用戶可以選擇直接在L2 上再質押資產,也可以將再質押的資產從以太坊轉移到L2,以降低DeFi 的gas 費用。儘管大多數TVL 和交易量仍在以太坊上,但將這些LRT 擴展到L2 也可以擴大其市場份額,因為較小的參與者被高昂的以太坊gas 費所阻礙。

再質押協議的支持

流動性再質押協議最初是建立在Eigenlayer 之上的,因為它是第一個提供再質押的協議。隨後,Karak 上線,但並不要求這些流動性再質押協議單獨與其集成,因為用戶可以在透過Eigenlayer 上的流動性再質押協議運營商再質押其基礎資產後直接將其LRT 存入Karak。因此,目前大多數流動性再質押協議都已與Eigenlayer 和Karak 整合。

另一方面,Symbiotic 於6 月底推出,與Karak 不同,它不允許將LRT 存入其平台。這使得只有LST 可以存入Symbiotic 進行再質押。如果流動再質押協議想要為Symbiotic 提供LRT,他們必須設置一個vault 或運營商,以允許將用戶的存款委託給他們,以便在Symbiotic 上進行再質押。

鑑於最近圍繞Eigenlayer 空投的爭議,許多用戶對空投條款不滿意,一些用戶開始在平台上發起提現請求。隨著用戶和farmer 尋找下一個協議來賺取收益和耕種空投,Symbiotic 似乎是下一個合乎邏輯的選擇。儘管Symbiotic 已將其存款上限設定為約2 億美元,但它也一直在與許多其他協議合作。 Mellow 是第一個建立在Symbiotic 之上的流動性再質押協議,但許多先前建立在Eigenlayer 上的協議現在也與Symbiotic 合作以保持市場份額。

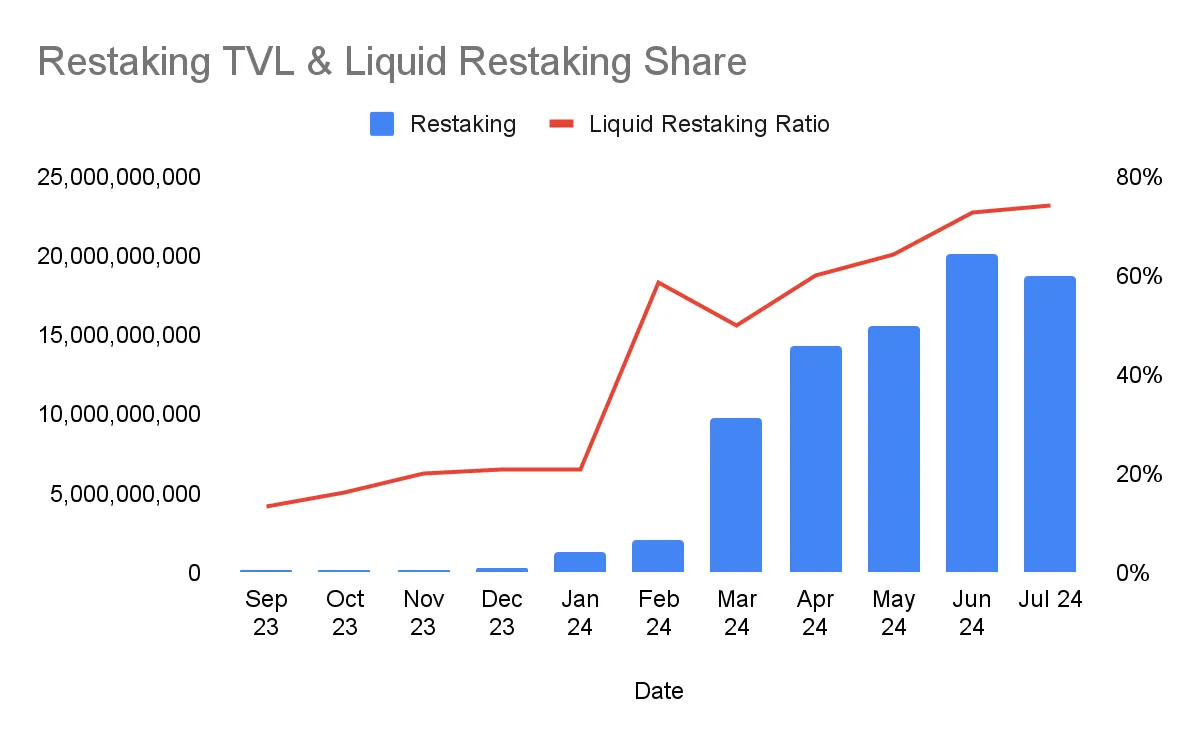

再質押的成長

自2023 年底以來,再質押存款激增。流動性再質押比率(流動性再質押中的TVL/再質押中的TVL)已達到70% 以上,近幾個月來持續增長約5-10%,這表明再質押的大部分流動性都是透過流動性再質押協議進行的。隨著再質押類別的擴大,流動性再質押協議也預計會隨之擴大。

然而,有明顯跡象表明,Eigenlayer和Pendle 存款的提款流出量在6 月27 日到期後下降了40% 以上。儘管Pendle 上到期的存款可以展期,但資金流出可能是由TGE 和2024 年大多數主要流動性再抵押協議的代幣分配造成的。

Farmers 將繼續做farmers。儘管Eigenlayer 的空投EIGEN 已經推出,但直到2024 年9 月底它仍然無法交易。因此,farmers 可能會取出他們的存款,尋找其他空投來耕種。隨著時間的推移,其中一些流動性可能會流向其他協議,即Karak 和Symbiotic。

即使對於已經推出代幣的流動性再質押協議,它們也有後續的空投季,並且其LRT 仍可在Karak 中使用,同時努力與Symbiotic 集成。隨著Symbiotic 和Karak 未來的TGE 以及其存款上限的提高,用戶很可能會繼續在這些協議上耕種。

結論

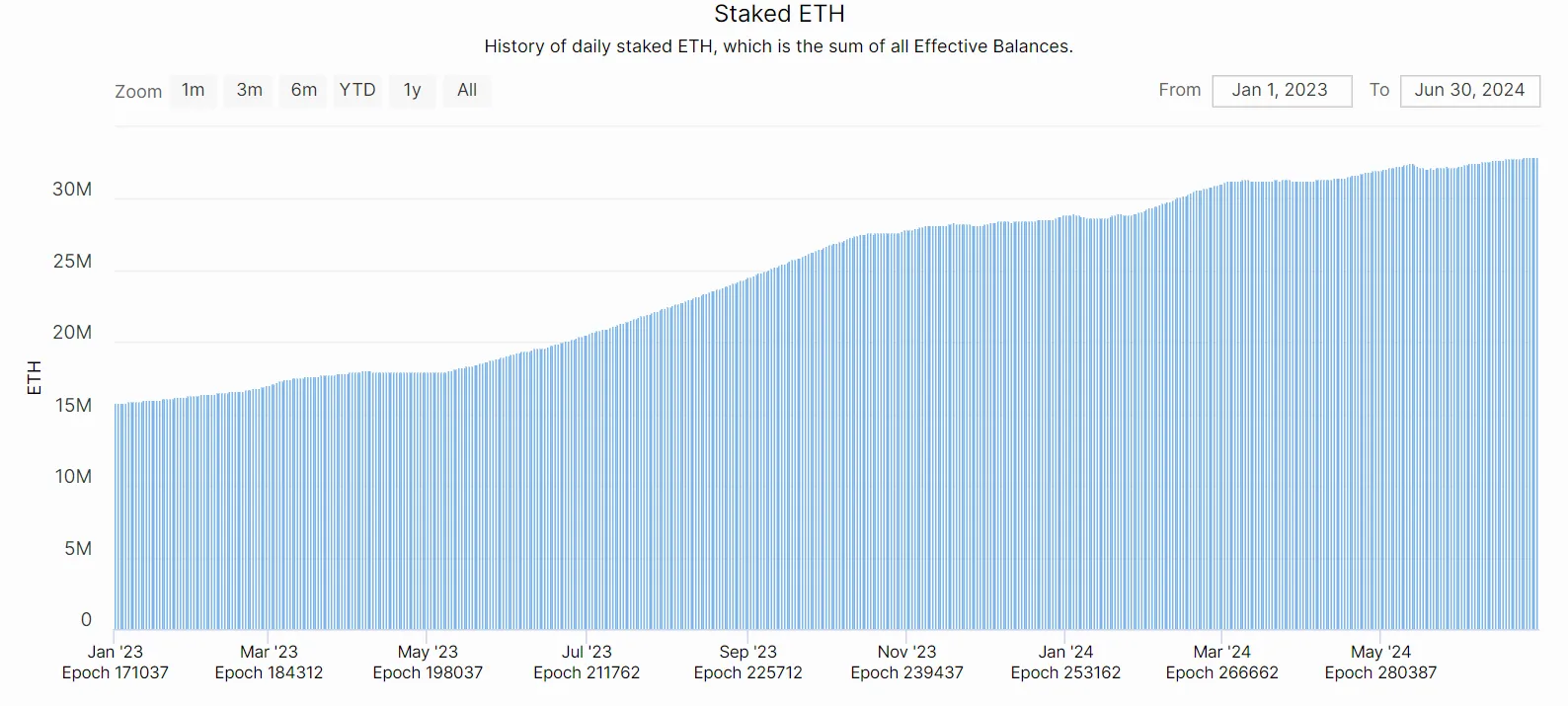

質押ETH 數量

以太坊流動性質押TVL

截至2024 年7 月1 日,餘額中質押的ETH 接近3,300 萬個,其中約1,340 萬個ETH(460 億美元)透過流動質押平台質押,佔所有質押ETH 的40.5%。由於Eigenlayer 上的原生ETH 存款增加,而LST 存款上限有限,這一比例最近有所下降。

隨著AVS 獎勵和懲罰的激活,再質押協議上的新服務可以透過新代幣分配獎勵,類似於Lido 上的質押回報。雖然空投farmer 可能會從分配的空投獎勵中移走流動性,但收益尋求者可能會隨著時間的推移而被吸引。

目前,再質押與流動質押的比例約為35.6%,接近流動質押ETH 與總質押ETH 的比例。隨著再質押平台最終取消存款上限並擴展到其他資產(包括嘗試重新質押Milady),它將有可能在未來吸引更多的資金流入。