作者:@G_Gyeomm

編譯:Peisen,BlockBeats

編按:

本文深入探討了兩種創新的DEX 機制,CoW AMM 和Bunni V2,它們旨在解決LP 面臨的獲利風險,並在CEX 無法提供的領域中創造價值。

隨著這些機制的不斷進步,DEX 不僅能提供流動性提供和利潤分配的獨特價值,還可以內部化協議價值,避免外部套利者的干擾。本文總結了這些嘗試的意義,指出了DEX 在提供流動性和利潤分配方面的優勢,以及它們如何透過內部化協議價值來提升永續性。

無論短期市場情緒如何不確定,有一個指標讓我們對區塊鏈或鏈上生態系統的長期前景持樂觀態度,那就是最近DEX 的活躍度。目前,DEX 的交易量達到了區塊鏈誕生以來的歷史新高。根據The Block 的數據,截至2024 年8 月,DEX 的現貨交易量約佔CEX 的14%,而根據DeFilama 的統計,過去24 小時內透過DEX 進行的交易額約為70 億美元。

如以往所見,FTX 事件發生時,由於市場參與者對託管風險的擔憂增加,導致DEX 使用量上升,短期事件通常會暫時推高DEX 的使用率。然而,與這些暫時性的成長不同,我們目前所見的DEX 使用量增加顯示出持續的趨勢。相較於CEX,這種DEX 使用量的穩定上升趨勢可以被解讀為DEX 在可用性方面持續改進並取得顯著進展的結果。

來源:DEX 至CEX 現貨交易量(%)

在這些發展中,我今天想要強調的是自動做市商(AMM)機制中的流動性提供(LPing),尤其是大多數DEX 採用的基於xy=k 的恆定乘積做市商(CPMM)。充足的流動性有助於透過最小化滑點提供流暢的交易環境,因此將協議與流動性提供者(LP)之間的激勵機制對齊,以維持持續增加的LPing 狀態被視為DEX 的核心。換句話說,DEX 必須確保LP 獲得足夠的獲利能力。

然而,最近在AMM DEX 中出現了一個問題,即「LP 損失的資金超出了預期。」而導致LP 損失的實體正是套利者等外部參與者。隨著協議內生成的價值被外部實體不斷抽取,流向協議運營參與者的價值減少。因此,流動性提供的風險,如LVR(再平衡損失),已成為重要議題,並且那些能夠消除此類風險並快速採用新開發技術的DEX 再次受到關注。接下來,我們將探討這些DEX 的各種嘗試,並揭示其在最近DeFi 協議趨勢中的意義。

緩解LP 獲利風險的嘗試

COW Protocol:捕獲MEV 的AMM

來源:CoW Protocol Docs

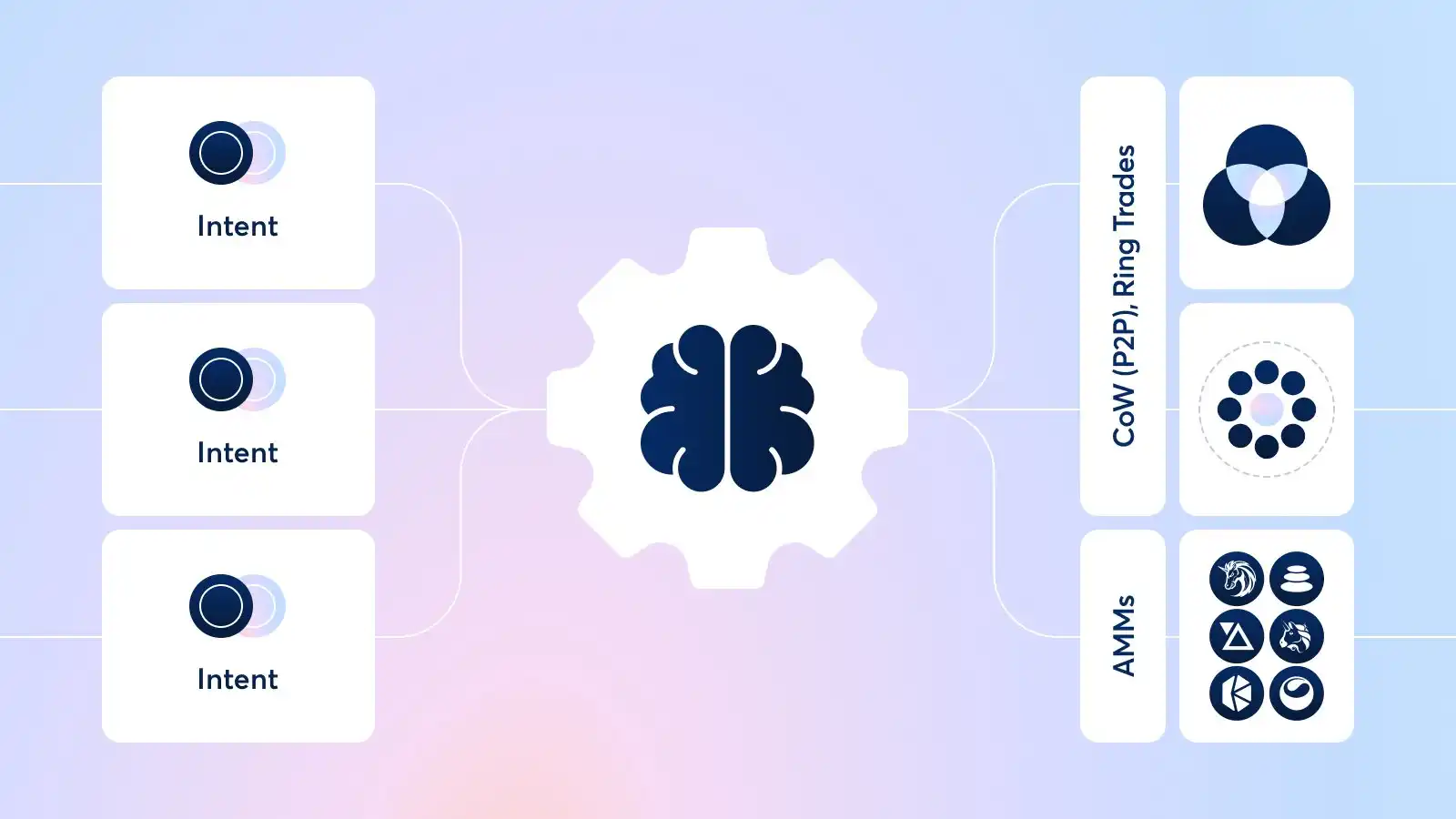

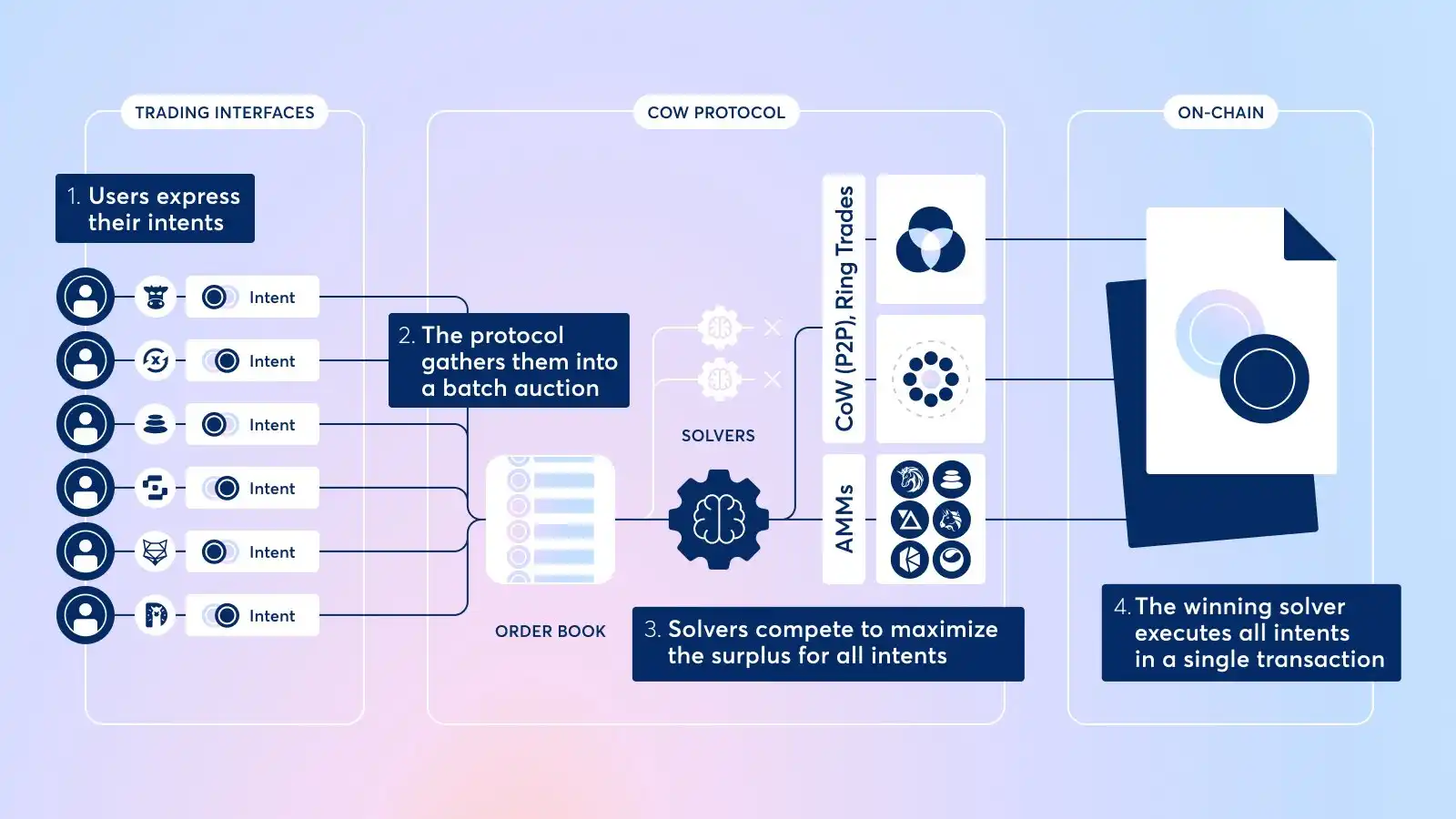

CoW Swap 提供了一種交換服務,透過鏈下批量拍賣系統保護交易者免受如搶跑、尾隨交易或三明治攻擊等MEV(最大可提取價值)攻擊。在CoW Swap 中,交易者不會直接在鏈上結算交易,而是將交易代幣的意圖提交給協議。當這些交易者的交易被打包成一個鏈下批次時,名為Solver 的第三方實體會從AMMs(如Uniswap、Balancer)和DEX 聚合器(如1inch)等管道中找到最佳的交易路徑。這使得交易者可以免受MEV 的影響,並以最佳價格進行交易。

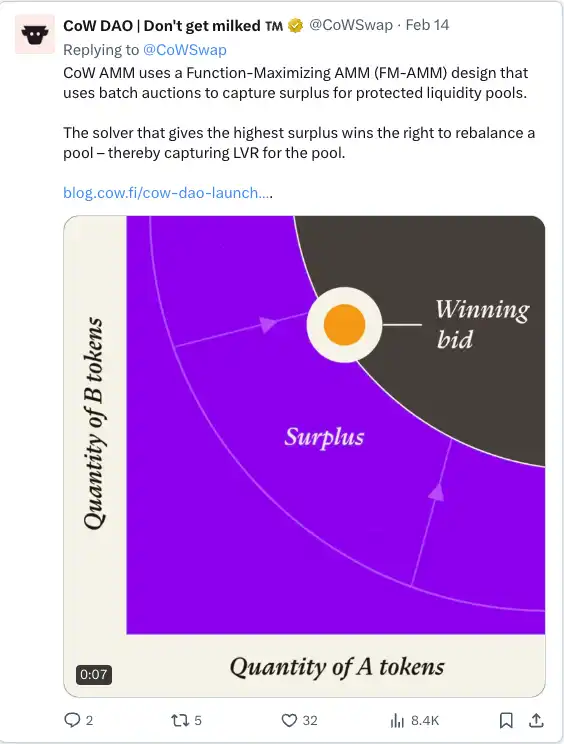

來源:CoW Protocol Docs

這種基於Solver 介入的大量拍賣交易機制,使得CoW Swap 專門防止外部交易者的價值被提取。在此機制基礎上,CoW Swap 進一步推出了CoW AMM,旨在不僅保護交易者的交易免受MEV 的影響,還保護流動性提供者(LP)。 CoW AMM 被提出作為一種捕獲MEV 的AMM,旨在消除由於套利者導致的LVR(再平衡損失)。

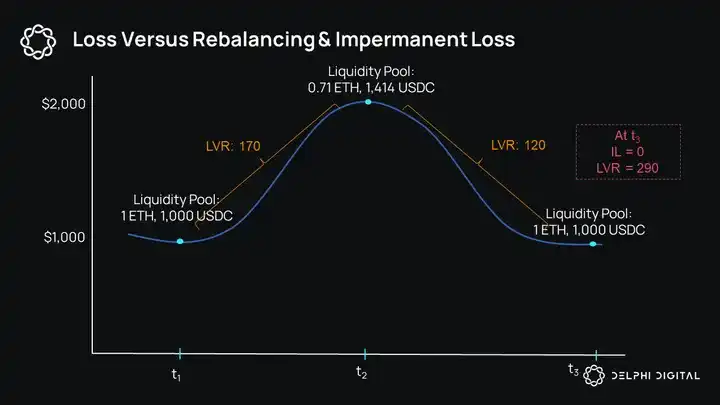

來源:Delphi Digital

在這裡,LVR(再平衡損失)是一個風險管理指標,它量化了LP 在提供流動性期間,由於AMM 內部資產價格與外部市場價格之間因資產價格波動而產生的差異所帶來的套利機會所造成的損失。

換句話說,雖然LP 的另一個風險——無常損失(Impermanent Loss)只考慮了LP 因資產價格波動而在LP 頭寸的起始和結束點之間可能經歷的機會成本,而LVR 則代表了LP在整個提供流動性的期間內,作為套利者對手方所承擔的持續成本。關於這一點需要更詳細的解釋,但這裡要強調的核心問題是,流動性提供者面臨外部套利者帶來的不利交易條件。

為了解決這個問題,CoW AMM 旨在保護LP 免受外部套利者的影響,並在內部捕獲MEV。在CoW AMM 中,Solvers 會在每次出現套利機會時競爭出價,以獲得重新平衡CoW AMM 池的權限。其過程如下:

LP 將流動性存入CoW AMM 池。

當出現套利機會時,Solvers 競相出價重新平衡CoW AMM 池。

那個能夠在池中留下最多Surplus 的Solver 獲得重新平衡池的權限。這裡,Surplus 指的是AMM 曲線上移的程度的量化結果,簡單來說,就是透過為LP 提供最有利的交易條件而在流動性池中留下的超額資金。有關Surplus 捕獲AMM 的詳細解釋,請參考這篇文章。

透過這種方式,CoW AMM 在內部捕捉了現有CPMMs 中MEV 機器人提取的套利價值,消除了LP 所面臨的LVR 風險,同時LP 將Surplus 作為提供流動性的誘因。換句話說,與現有CPMMs 不同,CoW AMM 可以將MEV 作為收入來源,而不僅僅是交易費用。

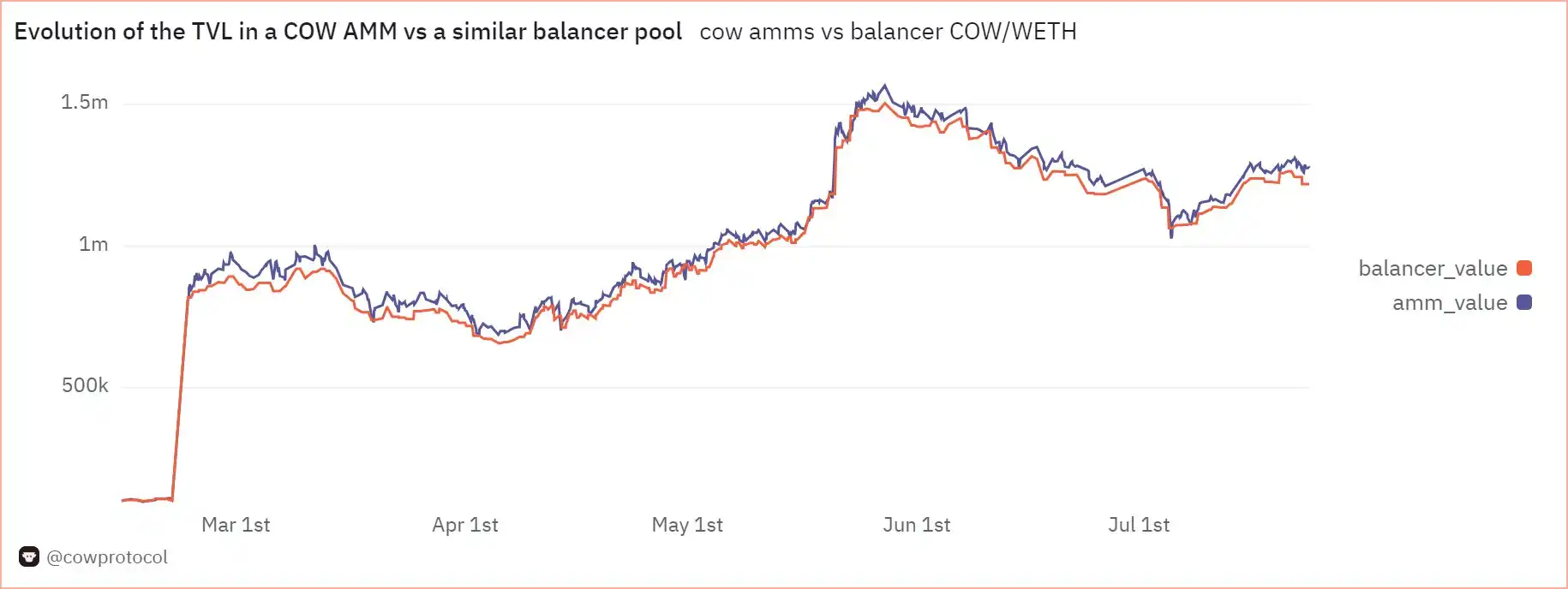

來源:Dune (@cowprotocol)

與CoW Swap 類似,這種CoW AMM 對一個特定批次中的代幣買賣交易採用單一價格,最終採用一個批次形成一個區塊的方式。因此,它能夠從根本上阻止基於價格差異的MEV,例如套利,並通過不向外部套利者提供未反映價格波動的陳舊AMM 價格,來最大限度地減少LP 的LVR。

Bunni V2:超出範圍的Hooks

Bunni V2 利用了Uniswap V4 的「超出範圍Hooks」作為另一種提高LP 獲利能力的方法。 Hooks 是即將推出的Uniswap V4 的架構升級之一,它允許根據各種使用方法(動態費率、TWAMM、超出範圍等)將Uniswap 的流動性池合約模組化定制。

Bunni V1 最初是一個流動性提供者衍生品(LPD)協議,與Gamma 和Arrakis Finance 一起改善了Uniswap V3 提出的集中流動性的局限性。然而,隨著V2 的推出,Bunni 透過結合包含「超出範圍Hooks」在內的各種Hooks 利用功能,建構了自己的DEX。

集中流動性指的是一種流動性提供方法,讓LP 直接確定LPing 的任意價格區間,以提高流動性提供部位的資本效率。雖然這種集中流動性提高了資本效率,但其限制在於LP 必須持續調整流動性所提供的範圍,以配合不斷變化的市場價格。因此,Bunni 提供了一種解決方案,當LP 將資金託管時,能夠自動管理流動性提供的範圍。

來源:X (@bunni_xyz)

「超出範圍Hooks」是透過將閒置流動性與外部協議互操作,而不是在閒置流動性超出當前市場價格範圍時重新調整流動性提供範圍,以提高資本效率的全新嘗試。透過將閒置流動性存入能夠產生利息收入的借貸協議和資金池(如Aave、Yearn、Gearbox、Morpho 等),它不僅為LP 提供來自LPing 的交易費用,還帶來額外的回報。

當然,由於Bunni 的這項嘗試仍處於測試階段,未來可能出現的權衡(如因流動性互通性而增加的合約風險或AMM 交換所需流動性的減少)將需要密切觀察,這些權衡可能會以資本效率為代價。

總結

DEX 獨有的優勢

回顧引言中提到的DEX 相較於CEX 的市佔率現狀,我們會提出一個重要的問題:為什麼我們應該使用DEX 而不是CEX?從客觀角度來看,只考慮CEX 的便利性和豐富流動性,很難找到必須使用DEX 的令人信服的理由。即使DEX 使用量保持上升趨勢,與CEX 相比的14% 使用率,坦白說,規模並不是很大。

FTX 破產事件提醒市場參與者託管交易所的風險,短期內刺激了DEX 的使用,但這只是暫時的替代。因此,作為逐步擴大DEX 市場份額的一種方法,應繼續嘗試創造DEX 獨有的原生價值主張,這是CEX 無法體驗到的。

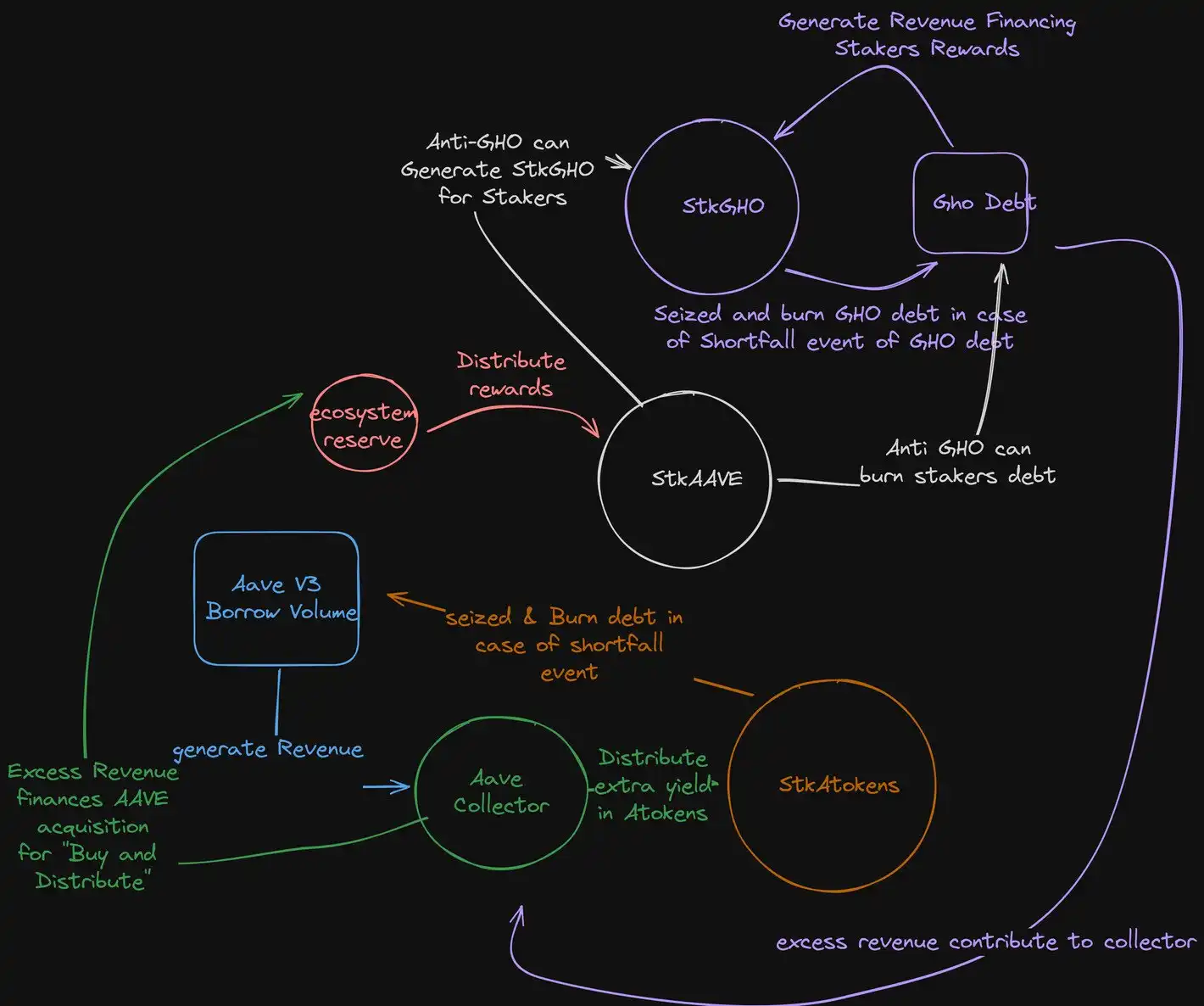

來源:AAVEnomics 更新

在這方面,流動性提供(LPing)和利潤分配機製作為DEX 獨有的價值非常重要。 LPing 不僅是提供流暢交易環境的基本條件,而且透過LPing 提供的被動收益產生路徑,也可以作為將CEX 流動性流入鏈上的通道,為市場參與者提供更多動機去接觸DEX。同時,利潤分配機制可能成為一個自我維持的經濟系統或代幣經濟的起點,在這個系統中,參與者根據去中心化協議中的代幣激勵措施進行貢獻並獲得獎勵,這可能是最大化區塊鍊和加密貨幣效用的最理想方法。

內部化協議價值變得越來越重要

當DEX 所能提供的獨特價值體現在流動性提供和利潤分配機制時,內部化先前從外部實體(套利者或各種MEV)中提取的價值變得尤為重要。本文中檢視的DEX 功能也是為了實現這個目標。 CoW AMM 內部捕獲MEV 以消除LP 風險,而Bunni V2 的超出範圍功能透過在AMM 池內互通流動性來最大化LP 獲利。儘管本文未提及,最近一些DeFi 協議在基於預言機的價格數據中,正在探索內部化OEV(預言機可提取價值)利潤的嘗試。

此外,這一點的重要性進一步突出,因為協議將從協議中獲得的價值重新分配給協議參與者的機制近期被重新強調。實際上,Aave Protocol 提出了新的AAVEnomics 計劃,透過協議收入回購$AAVE 並分發給$AAVE 持幣者。同時,Uniswap 的費用開關最近也被重新點燃,Aevo 也宣布將回購AEVO。

隨著DeFi 協議嘗試引入價值分配機制,協議的可持續收入模型和協議內部累積的價值變得尤為重要。例如,如果Uniswap 透過提案將交易費用分配給UNI 持幣者,那麼必須與先前完全由LP 獲得的交易費用共享一部分給UNI 持幣者。在這種情況下,為了將價值重新分配給協議參與者,協議內部需要比以前累積更多的價值,同時也突顯了內部化先前從外部實體中提取的價值的重要性。

在這種背景下,像我們今天討論的CoW AMM 和Bunni V2 這樣的協議,透過提出差異化的流動性提供方法或開發將協議獲得的價值回饋給生態系統參與者的機制,是值得密切關注的嘗試。除了這些,各種協議還在開發旨在改進LPing 的嘗試,例如Osmosis 的Protorev 防止尾隨交易,或Smilee Finance 提出的『無常收益』作為對沖無常損失風險的方法。 DeFi 協議透過這些嘗試創造其獨特價值的過程,無法透過CEX 或CeFi 提供,將繼續成為未來逐步增加DEX 活躍度的重要觀察點。