作者:hyphin, Thor Hartvigsen 來源:onchaintimes 翻譯:善歐巴,金色財經

建立交易場所是一項利潤豐厚的事業,吸引了大量資金雄厚、知識淵博的機會主義者,因此競爭異常激烈,交易所運營商為爭奪市場份額而拼命爭奪。成為交易量中流砥柱的可能性很小,但如果相對成功,那麼紅利將遠遠超過從事此類業務活動所需的巨大努力和資源。

介紹

我們反覆見證了交易所為了保持領先而採取的種種努力。幕後交易和道德或倫理上存在問題的商業行為是許多中心化實體的標準工具。令人擔憂的缺乏透明度導致許多不法行為被忽視或掩蓋。再加上託管問題(源於頻繁且公然濫用客戶託管資金),交易員們在意識到監管幹預和社交媒體抵制似乎不是變革的低效催化劑後,開始慢慢涉足鏈上。

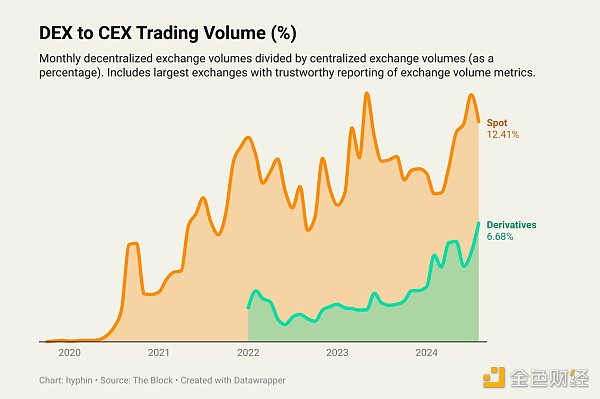

近年來,隨著採用率的提高、基礎設施可擴展性的進步和高效的協議建模,去中心化交易所的使用指標和交易量大幅增加。儘管它們提供了更高的可見性、對奇異資產的訪問、降低的交易對手風險以及無需身份識別等優勢,但它們仍然面臨著一系列獨特的挑戰,特別是在用戶體驗和流動性等領域。由於大多數協定在功能方面幾乎沒有區別,即使是最微小的技術優勢也會更加明顯,因此先天缺陷的解決方案通常決定了DEX 的相關性。 Vertex已成為這方面的一個有力例證,我們將重點關注它如何成功克服這些障礙,在市場上站穩腳跟 。

強大的Vertex

Vertex 擁有全面的產品套件,為交易者提供一站式服務,讓他們可以一站式地在Arbitrum、Mantle、Blast (Blitz) 以及最近的Sei 上進行現貨和永久期貨交易以及貨幣市場交易。該協議主要專注於衍生性商品,佔該行業眾多連鎖店中享有盛譽的前10 名的年總交易量的約8%。

其核心是一種巧妙的混合交易模式,將中央限價訂單簿(CLOB)與自動做市商(AMM)融合,旨在提供閃電般的執行時間和最佳流動性,可與專業人士和機構使用的傳統平台相媲美。

為了理解這一實現方式的真正工作原理,讓我們分解它的關鍵組成部分,並繪製出對功效有貢獻的微妙複雜之處,因為它們在即將到來的部分中發揮關鍵作用。

顯然,該技術堆疊是行業級的,並且可驗證,但最終大規模使用是由與Web 應用程式互動的交易者而不是軟體開發工具包驅動的。無論是否膚淺,大多數用戶通常很少關心產品的基礎,而是根據他們所看到的內容和感覺採取行動。一個有凝聚力的介面的重要性不容小覷。美觀、易用性,甚至是微小的生活品質功能都很重要,因為合適的前端的目的應該是抽象化所有複雜的邏輯。考慮到這些因素,Vertex 透過引入通用交叉保證金帳戶,在用戶體驗方面投入了大量心思,其中用戶的整個投資組合作為抵押品,抵消了多個頭寸的保證金要求。與將風險限制在單一頭寸保證金的隔離保證金不同,交叉保證金允許將負債分攤到單一地址,從而降低清算風險並降低保證金要求。該平台還可實現風險管理自動化,優化資本效率,並提供無縫介面來管理頭寸。這種設定讓交易者受益匪淺,因為它無需在帳戶之間切換,並支援更有效率的交易策略(如基礎交易)。

除了交易之外,還有各種收益選擇。 質押原生代幣以賺取協議產生的部分交易費,為資金池提供流動性,利用貨幣市場供應/借入資產或存入生態系統保險庫。後者是新增功能,具有來自Skate Finance 和即將推出的Elixir 等關聯項目的自動化策略。

邊緣

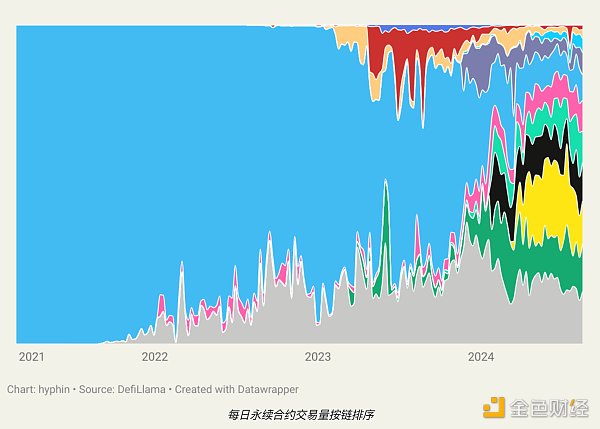

流動性碎片化對區塊鏈經濟構成了嚴重問題,隨著新層級成群結隊地進入市場,其影響也日益明顯,而這些新層級往往伴隨著令人無法抗拒的激勵計畫。鑑於這個行業的忠誠度得不到回報,大量資本湧入橋樑,進一步加劇了稀釋。這實際上迫使建設者在眾多鏈上部署以拓寬其潛在市場。因此,在交易場所的背景下,每日交易量分散,沒有一個網路可以作為主導發起者。

雖然以太坊(L1) 曾經是永續合約的主要樞紐,但現在已被大量更適合這些dApp 的高級rollup 和layer-1 所取代。建立同步存在對於可見性來說是理想的,但它是以效率較低的單一市場為代價的,這些市場容易受到波動性和滑點增加的影響。

為了解決這個問題,Vertex 採取了將所有獨立實例之間的流動性交織在一起的方法,而不是將其整合到單一環境中(例如自訂應用鏈)。這是透過Edge 實現的,Edge 是一種尖端的同步訂單簿流動性產品,旨在統一多個網路之間的跨鏈流動性,從而無需外部第三方橋接。它透過將來自不同鏈的流動性聚合到由排序器管理的單一統一訂單簿中來增強現有的交易引擎。這種新穎的機制允許在多個區塊鏈部署之間進行高效的訂單匹配和結算,而不會分散流動性或可能放棄生態系統獎勵。

Edge 充當虛擬做市商,支援跨各種鏈進行交易,同時保持其宣傳的低延遲和高效能。透過同步流動性,它可以優化市場深度、減少滑點並提供無縫的交易體驗,支援現貨、永續和貨幣市場。提高區塊空間需求、改善鏈上流動性並降低營運商的開發成本,共同使整合對用戶和底層基礎層都產生了淨利。

牽吸引力

1. 流動性

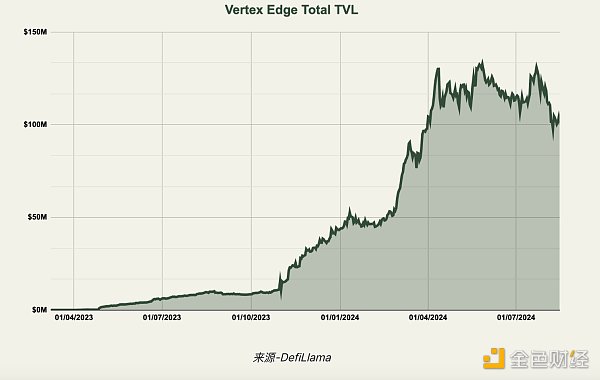

Edge 在四條不同的鏈上採用兩種不同的協定。具體來說,Blast 上的Blitz 和Arbitrum、Mantle 和Sei 上的Vertex。在這四個網絡中,Edge 已累積了超過1 億美元的總鎖定價值,其中75% 以上位於Arbitrum 上。透過Sei 和Mantle 的最新整合,Edge 正在為各種生態系統提供深度永久流動性。

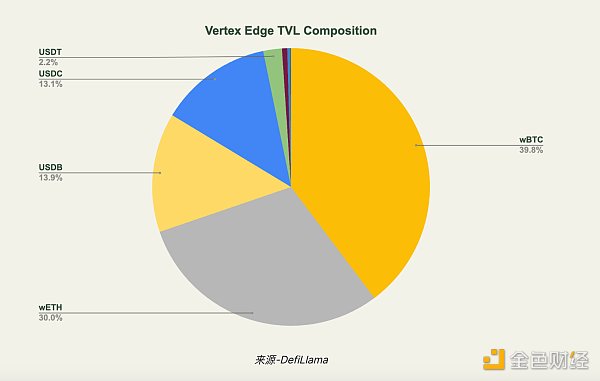

存入Vertex 的流動性不僅僅是永續交易的閒置抵押品。具體來說,資產可以添加到AMM 流動性池中,其中的流動性仍可用作永續期貨交易的可用保證金。存入的保證金也可以透過Vertex 的內部借貸市場借入。如下面的餅圖所示,存入Edge 協議(Vertex 和Blitz)的大多數資產是wBTC、wETH 和穩定幣、USDC、USDB 和USDT。

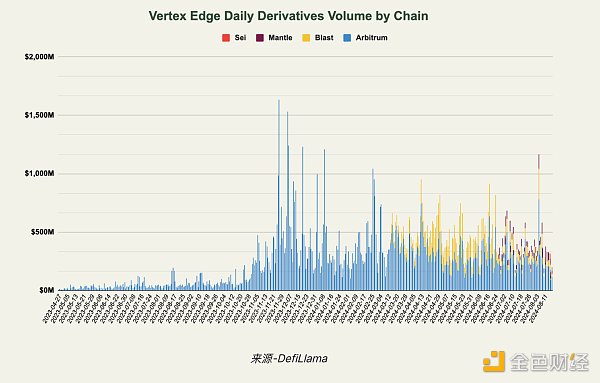

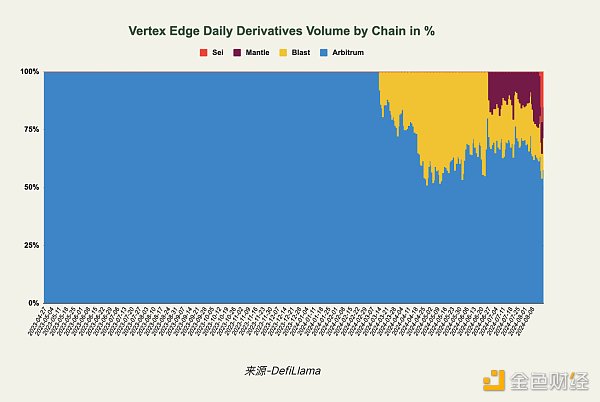

自去年以來,Edge 市場已促成了四條鏈上超過1,300 億美元的交易量。使用者可以跨保證金交易50 多種不同的貨幣對,BTC 和ETH 的槓桿率最高可達20 倍,山寨幣的槓桿率最高可達10 倍。光是過去一周,Vertex Edge 的交易量就超過20 億美元,是整個加密貨幣領域最大的鏈上永續期貨平台之一。

雖然歷史交易量的80% 以上是在Arbitrum 上產生的,但今天的大量交易量是由Blast、Mantle 和Sei 交易者產生的。截至2024 年8 月19 日的今日交易量構成:

-

Arbitrum: 58%

-

Blast: 14%

-

Mantle: 13%

-

Sei: 15%

隨著Sei 的推出,高效能並行化EVM 鏈上的交易者可以獲得統一的訂單簿流動性。此外,Sei 還向Sei 區塊鏈上的Vertex 交易者分配了總計510 萬SEI(未來六週內每週85 萬SEI)。

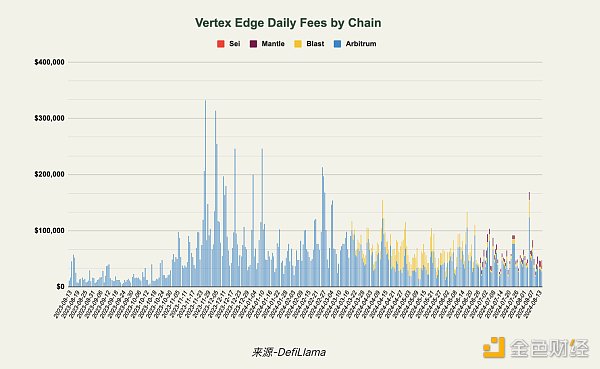

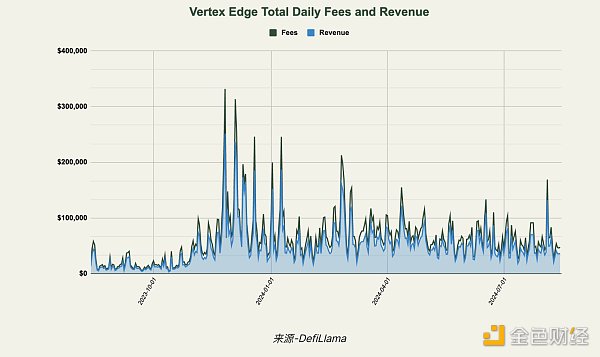

3. 費用與收入

與其他鏈上交易所一樣,Vertex 會向平台上的交易者收取費用。與其他DEX 相比,在Vertex 上交易的成本極低,更類似於在中心化場所交易。在所有Vertex Edge 市場(掛單者)下限價訂單是免費的,而市場訂單(接受者)則收取2 個基點(0.02%)的費用。 Vertex 收取的費用流向不同的協議參與者。首先,費用用於支付做市商(掛單返利),以激勵訂單簿和AMM 以及貨幣市場上的貸方的深度流動性。未支付給流動性提供者的費用被指定為協議收入,並直接用於保險基金、VRTX 質押者並用於營運費用。

Vertex 產生的收入中,每週最多有50% 分配給VRTX 質押者。透過延長VRTX 質押時間,用戶獲得的質押獎勵最多可增加2.5 倍(連續質押6 個月)。目前VRTX 質押者的平均獎勵為年化33%。每週分配給質押者的特定收入金額可在Vertex X 帳戶中找到。

最後,一部分VRTX 被發行以激勵交易者,包括做市商和接受者。總共44% 的VRTX 供應量被用作交易獎勵。

結論

Vertex 利用將高速執行與強大的流動性管理相結合的混合模式,在競爭激烈的去中心化交易所領域佔據了強勢地位,同時也解決了用戶體驗和跨鏈流動性的關鍵挑戰。透過整合Edge 等創新功能並提供無縫的交易介面,該平台不僅提高了交易效率,還提供了更安全、更用戶友好的環境。這種方法使Vertex 佔據了相當大的市場份額,並成為DeFi 領域的領先平台,證明了技術創新和以用戶為中心的設計對於成功的重要性。