撰文:@zhili、@MacroFang、@chenchenzhang

重點

Part I 宏觀市場

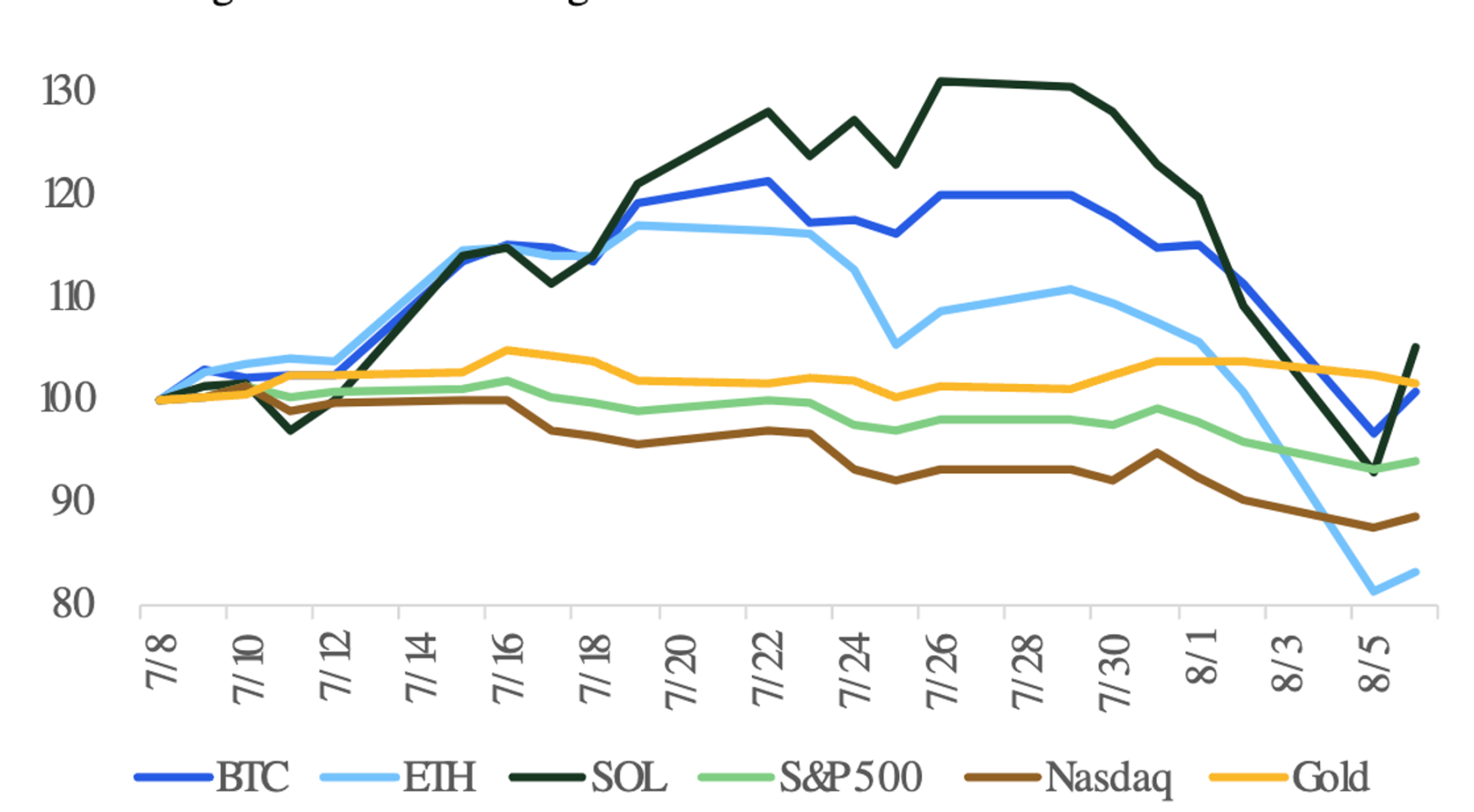

- 市場現況:日圓套利交易崩盤致使大量部位平倉,市場修正錯誤,東證指數引領「深V」反轉。

- 數據調整:近期CPI、PPI 等數據雖符合預期,但有能源及二手車價格「被」調整等疑點,會降低市場隱含波動率。

- 聯準會動向:聯準會官員發言顯示政策調整謹慎,9 月點陣圖預計將繼續保持寬鬆立場。

- 聯邦赤字:聯準會的鴿派立場,財政部的短期債券發行以及債券回購計畫緩解了市場緊張。儘管大額融資計劃可能對市場流動性構成壓力,但準備金的增加和財政操作的靈活性有助於維持市場穩定。

- 企業表現與回購:S&P 500 公司第二季表現穩定,企業回購窗口開啟將增強流動性,並預期短期內美股市場持續成長。

- 中期市場展望:市場前景複雜,通膨,換屆,政策和財政赤字等不確定性需要密切關注。

Part II Crypto 數據

- 穩定幣成長:2024 年穩定幣發行量持續上升,顯示市場需求仍然強勁。

- ETF 流動性:比特幣現貨ETF 在5 月後淨流入減少,市場情緒轉為觀望。

- 持幣週期:近一半的比特幣由長期持有者控制,市場信心穩固。

- 持幣成本:鏈上持幣成本高於目前市價,市場仍有上行空間。

- 市場韌性:儘管波動劇烈,投資人持幣意願強,市場健康穩定。

Part I 宏觀進入轉折點

1. 八月:將從動盪中恢復

1.1 日圓套利交易崩盤致使大量部位平倉,市場修正錯誤,東證指數引領「深V」反轉

8 月5 日日本央行升息:引發日圓套利交易崩潰

過去四周,美元兌日圓大幅下跌,從近162 日圓/ 美元跌至142 日圓/ 美元左右,與我們的看跌預期一致。此次大幅下跌是由日本央行升息以及日本政府在7 月11 日和12 日幹預購買日圓引發的。雖然有些人懷疑外匯幹預的有效性,但我們支持其透過改變供需來改變市場趨勢的能力。

美元兌日圓最近的走勢與1990 年和1998 年的類似下跌如出一轍,但值得注意的是,這種走勢並不總是預示著美元兌日圓的長期趨勢逆轉,不像歐元兌日圓和澳元兌日元,值得進一步考慮。

8 月5 日恐慌性拋售:全球市場崩潰

日本央行意外升息導致東證指數在一天內下跌20%——投資人恐慌性拋售回補部位。由於經濟衰退風險上升以及人們擔心日圓大幅波動將引發更廣泛的去風險化,股市在幾個交易日內大幅下跌。

ISM 數據弱於預期、失業救濟申請增加以及令人失望的非農就業數據描繪了更為悲觀的美國宏觀經濟前景,引發了人們對即將到來的經濟衰退的擔憂。我們的經濟學家指出,失業率上升和ISM 疲軟可能已經預示著經濟衰退週期的開始。

儘管週末沒有風險事件,標普期貨仍下跌近5%,NDX 下跌超過6%,VIX 飆升至60 以上。聯邦公開市場委員會的消息暗示9 月可能降息。

系統中的高槓桿率,尤其是加密貨幣和高市值股票的高槓桿率,導致了市場規模和波動性。名目交易量比正常水準高出三個標準差,創下自2022 年2 月以來美國市場非指數再平衡日的最大交易量。投資人活動喜憂參半,標普看漲部位下降,納斯達克部位儘管波動較大,但相對變化較小。我們預計週五的大量新空頭部位將在未來幾個交易日對納斯達克的淨多頭狀況產生較大影響。

1.2 市場動盪:宏觀利好引發風險偏好

在清除槓桿後,市場出現大幅反彈,由東證指數領漲。上週發布的宏觀經濟數據利好推動美國指數的看漲投資者資金流回流,標普指數新增資金超過160 億美元,持股進一步擴大。納斯達克和羅素2000 指數溫和上漲,納斯達克多頭部位損失緩和。全球市場情緒積極,幾乎所有歐洲和亞洲指數的名目水準都在上漲。 DAX 指數和FTSE 指數轉為淨正值,而KOSPI 指數和日經指數延續看漲動能。日經指數的資金流在亞洲最為強勁,而KOSPI 指數則創下近三年高點。相較之下,中國A50 指數仍看跌,持股風險有限。

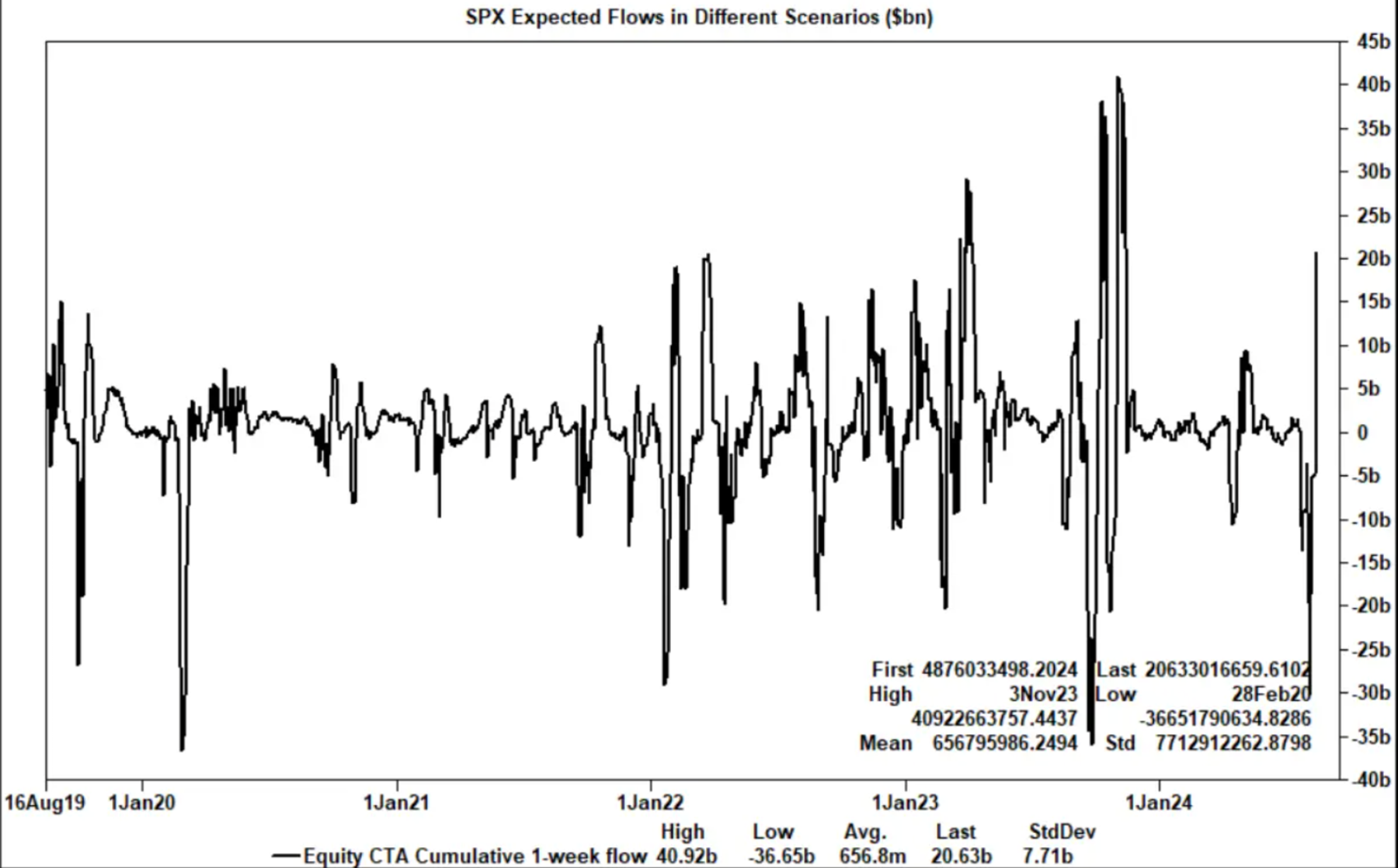

CTA 量化買盤也推動巨量流動性入場,短期預期CTA 將會買進超過600 億的股票,300 億會流入美股,強勁的買進需求將推動市場進一步上漲。根據高盛的Scott Rubner 統計數據,在過去三週內,交易商的Gamma 變化了160 億,長期頭寸轉為短期頭寸,再轉為長期頭寸,交易商的伽瑪不再是短期的,未來會作為市場的緩衝。

2. 數據矛盾

2.1 數據「造假」有助於恢復市場情緒,加強聯準會降息預期

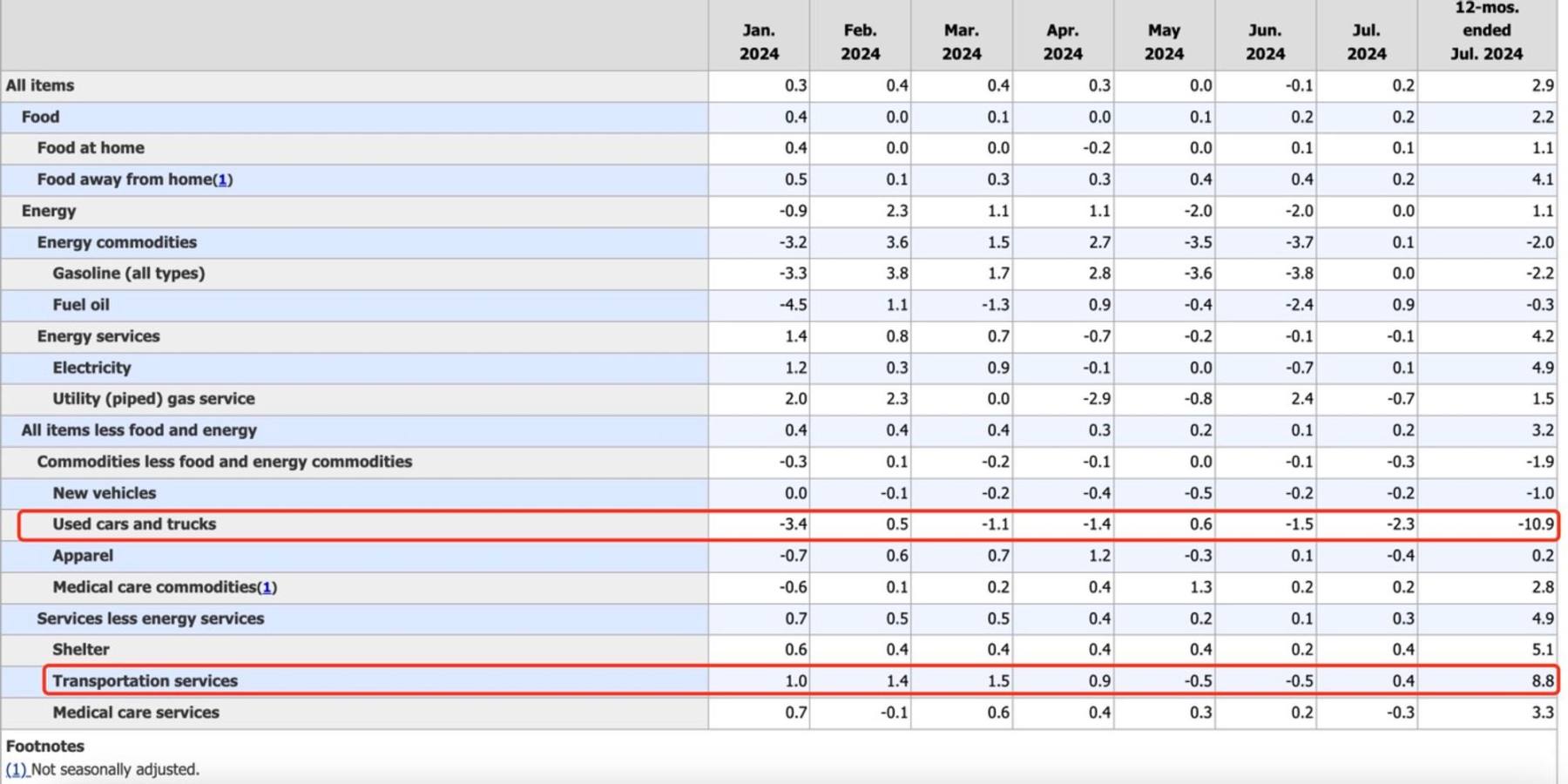

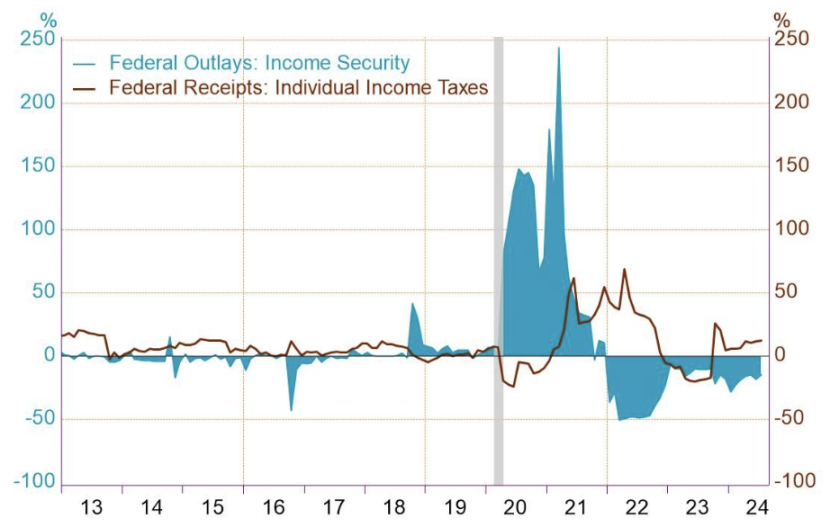

上週的CPI,PPI,零售數據,PMI 數據都非常「恰好」的符合市場的預期,打消市場衰退的預期,同時保持聯準會的降息預期。但是我們看到數據的巧合中的「不合理」。例如PPI 數據,在能源和上月不變的情況,能源年增2% 左右,雖然可以用出口和政府購買解釋,但CPI 的二手車分項(-10.9%)不符合正常邏輯。

由於6 月CDK 公司的軟體和技術出現網路故障,大部分二手車經銷商出現車輛無法交付狀況,導致訂單需求大量積壓。根據曼海姆二手車報告, 7 月上半旬成交量和成交價都出現上漲(1.6%),我們預計7 月下半月會下滑,但是根據我們的估算-10.9% 以上的同比下滑是非常不合理的,遠超我們預期的-4.3%。

總的來說,近期的CPI、PPI、零售和PMI 數據雖符合預期,但其中存在疑點,如PPI 中的能源風險和CPI 中的二手車價格波動,顯示真實數據可能存在偏差,減少未來市場的隱含波動率。

3.聯準會動向

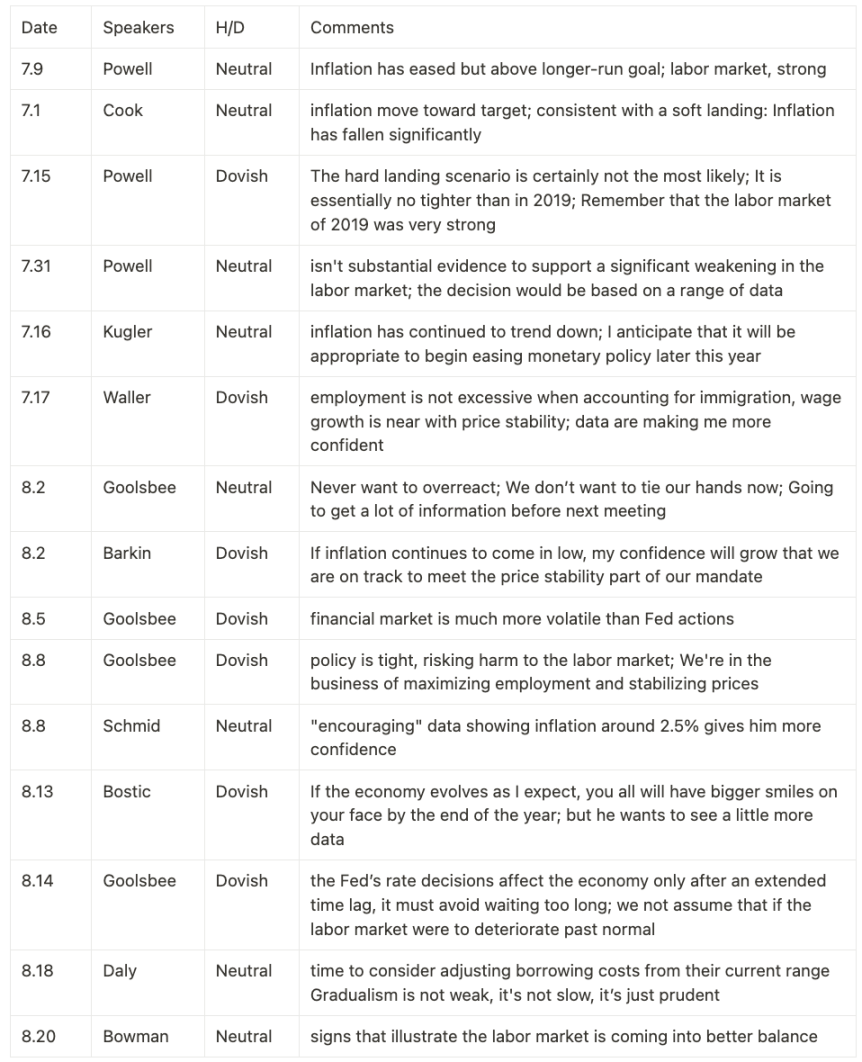

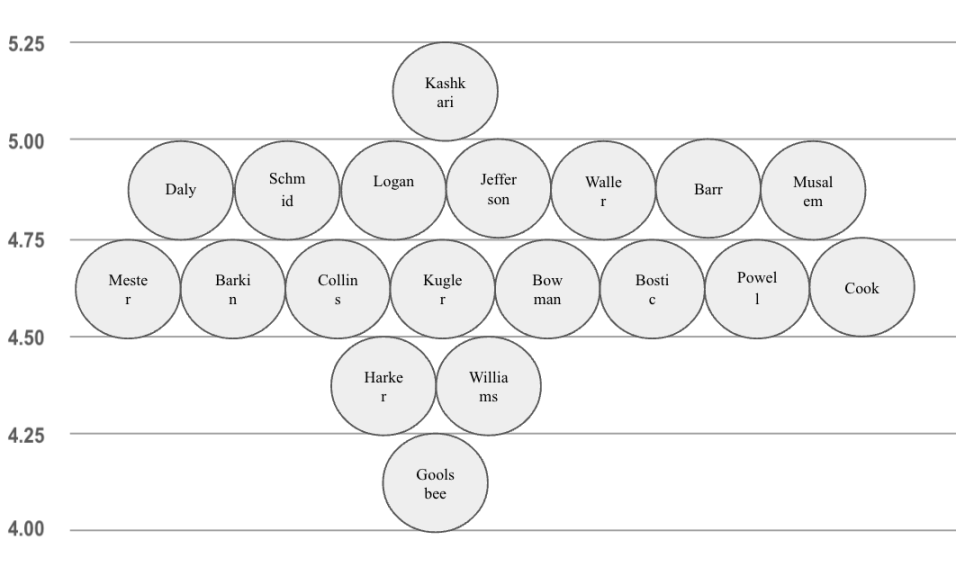

針對近期聯準會官員的發言調整,我們預期未來點陣圖將強調3 次降息預期。

3.1 官員發言

3.2 點陣圖預測

9 月鮑威爾的發言以及利率變化預計不會引發波動,能夠決定市場走勢的更可能是9 月的點陣圖。結合以上聯準會發言以及我們對官員長期的主觀判斷,我們認為9 月顯示的點陣圖中位數和眾數為75 bps。

3.3 降息將迎來超級週期

近期的會議紀里大多數聯邦官員支持在數據符合預期的情況下放鬆政策。鮑威爾主席承認7 月的討論中已經提到降息,幾位官員也支持降息25 個基點,同時傾向於9 月可能更大幅度的降息的趨勢。官員對於薪資成長放緩和消費者對高物價的抵抗力,表示對通膨放緩的信心,而就業的風險增加。

雖然8 月的就業數據將是確定9 月降息幅度的關鍵,會議記錄表明,官員支持更大的50 個基點降息的可能並不低。此外,如果勞動市場持續惡化,資產負債表縮減可能在12 月結束,否則可能延續至2025 年第二季。

昨天勞工統計局的就業數據修正,顯示過去12 個月減少了818,000 個工作崗位,強化了勞動市場疲軟的訊號,這將影響市場情緒和FOMC 定價。

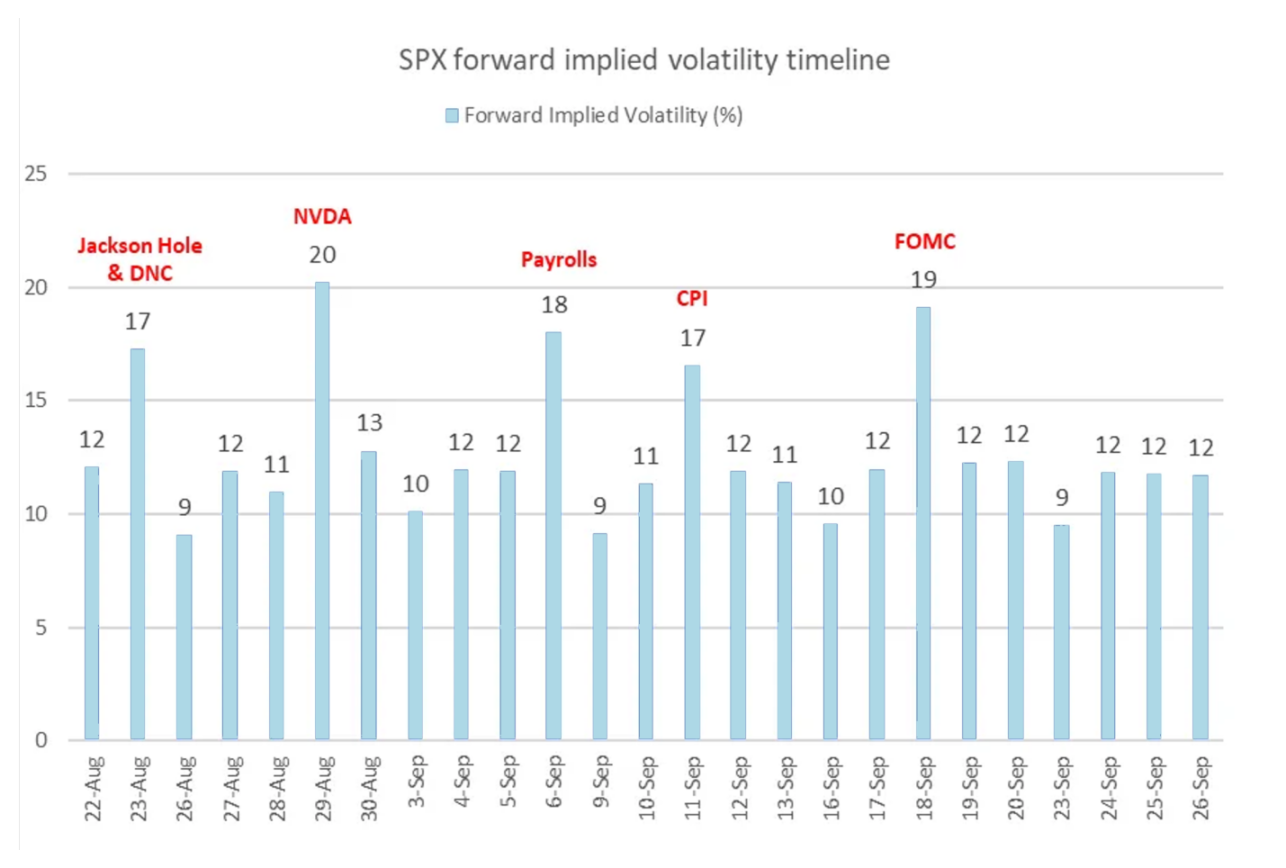

9 月6 日的勞動力數據將非常關鍵,但是我們認為事件的風險很低。

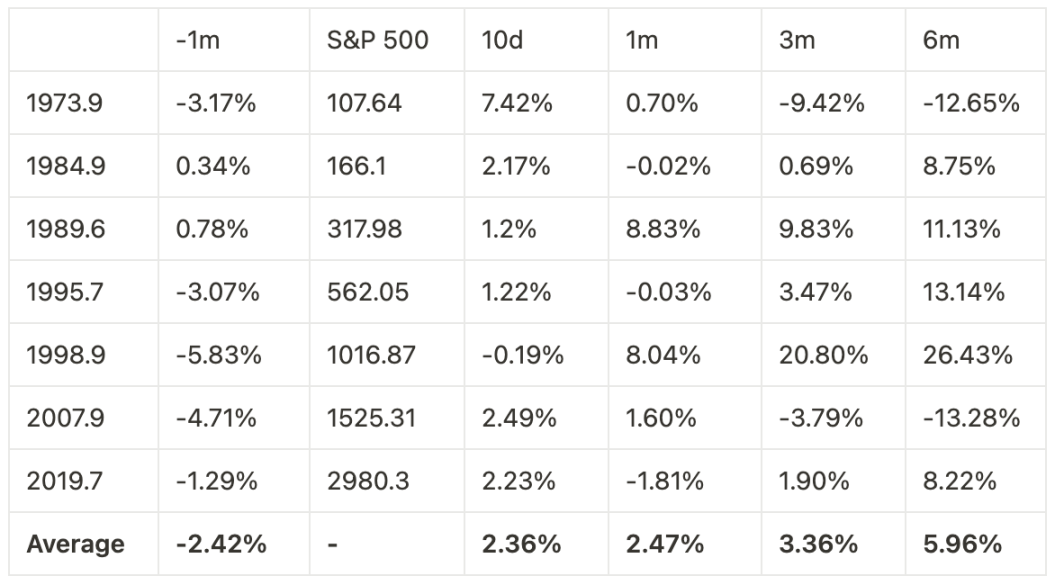

本月S&P 500 很可能收漲結尾,在過去的歷史裡降息(73 年-Now)前收漲的比較罕見,只有84 年和89 年,並且在降息後的1m,3m 和6m 內都沒有得到大幅回調。 ( 但由於資料量較小,對此降息後的市場走勢判斷有限,僅供參考)。

4. 聯邦赤字

——聯邦赤字擴大,但聯準會的鴿派立場,財政部的短期債券發行以及債券回購計畫緩解了市場緊張。儘管大額融資計畫對市場流動性構成壓力,但準備金增加和財政操作的靈活性會維持市場穩定。

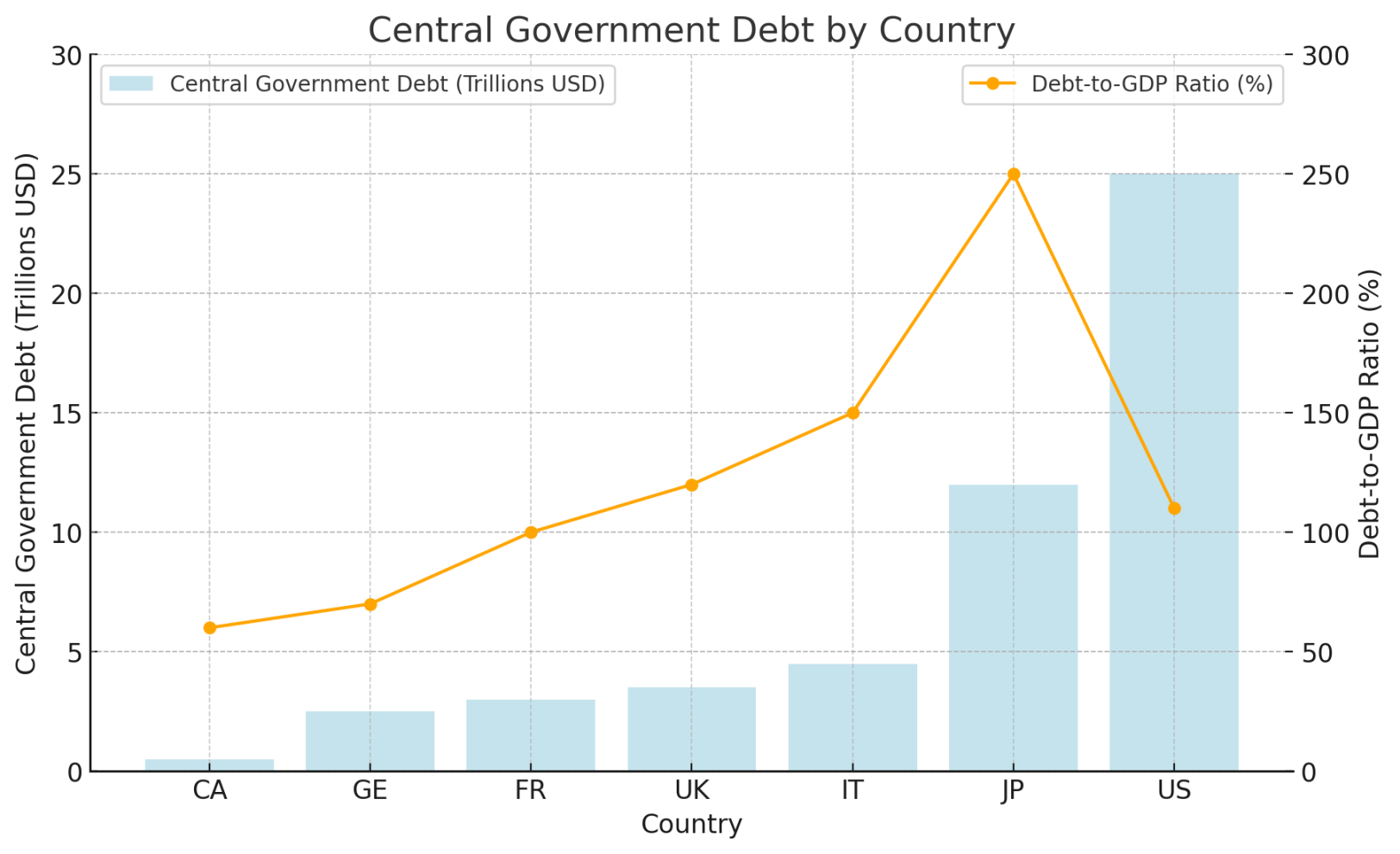

4.1 金融流動性充裕

市場預計本財年的赤字總額將達到1.6 兆美元,約佔國內生產毛額的6%。光是債務水準的上升就導致更高的利息支出就年增了1,850 億美元。可以鬆一口氣的是聯邦政府的總債務佔GDP 的百分比仍維持在110% 左右,在主要經濟體中比較健康。

主要的一級交易商已經囤積了歷史新高的美債,必須降低槓桿。長期來看,會對美國政府施加非常大的壓力,但是短期來看反而可以讓聯準會保持較為「鴿派」聲音。芝加哥聯邦儲備銀行的金融狀況指數(NFCI) 等量化指標顯示,金融狀況已經扭轉了聯準會在升息時出現的所有緊縮壓力。

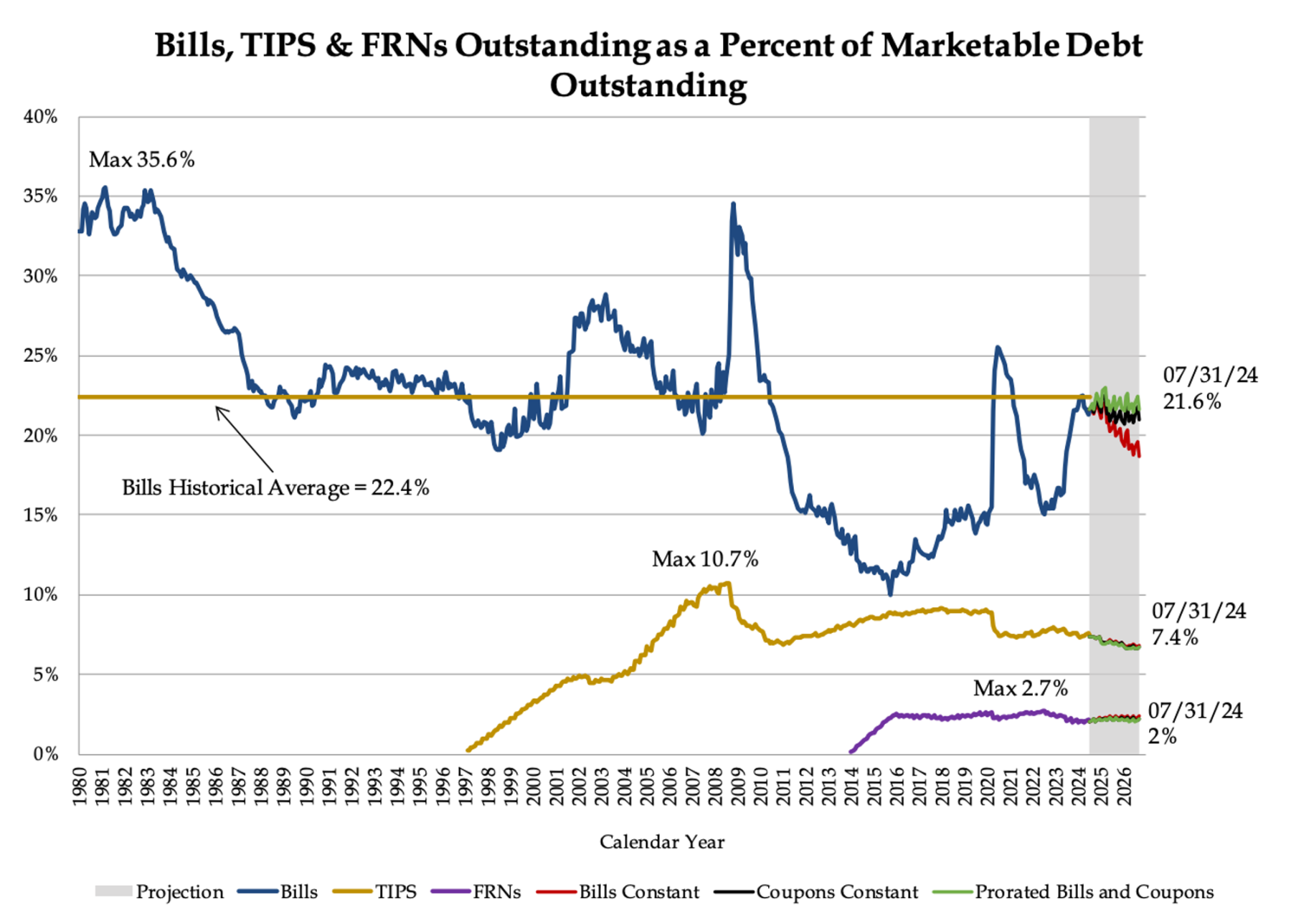

4.2 債務結構調整

財政部在7~9 月計畫融資\(740B,在10~12 月計畫融資\)565B。雖然數額龐大,但是略低於我們的團隊預測(由於聯準會放緩量化緊縮步伐,疊加個季度由於稅收收入較高的因素,導致季度末現金盈餘較高)。

市場有聲音擔心財政部的龐大融資計劃會抽走準備金市場上的流動性從而導致市場的下跌,我們並不會因此而悲觀。

自2022 年6 月聯準會開始量化緊縮以來,ON RRP 餘額已減少了1.68 兆美元,而準備金則增加了155 億美元。上上週,ON RRP 餘額下降了1,277 億美元,過去四周下降了1,411 億美元。準備金在上週增加了1,862 億美元,比上個月增加了305 億美元。因此,資產負債表的縮減在ON RRP 餘額中感受到的影響更大,而不會直接影響金融流動性的主要來源——準備金。

財政部在5 月的最後一次再融資中引入了流動性管理回購,雖然尚未啟動現金管理回購,但我們認為在9 月稅期間的幾週進行回購是合理的,這將減少9 月的T-Bill 發行需求。

未來,市場推算財政部T-Bills 的持有佔比可能上升至20% 以上(意味著長債發行規模相對減少),將在中長期推動期限融資溢價的下降,進一步的引導寬鬆的金融市場。但介於最近TBAC 融資指導引起的負面關注,財政部短期可能不會放棄15%-20% 佔比的指導意見。

5.企業獲利與回購

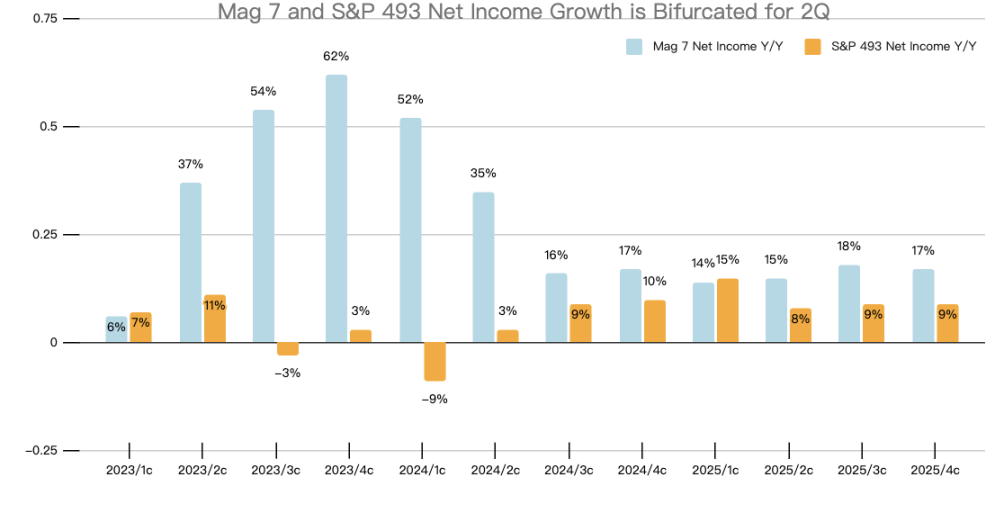

S&P 500 公司第二季表現穩定,預計後續兩季將持續高速成長;市場回購活動也將持續為市場注入流動性。

5.1 獲利成長樂觀

雖然市場明顯對高估值的M7 的業績更挑剔,但S&P500 整體來說在Q2 財報季的表現正常。 本季與前幾個由M7 引領的成長季度不同,S&P493 Q2 的獲利是該季度驅動美股上漲的重要因素之一,抵銷了部分M7 財報不達標的影響。我們預計在S&P493 在Q3 和Q4 盈利將迎來雙位數的增長,同時帶動風險偏好的上漲,風險資產(羅素2000 及比特幣等)將迎來春天。

5.2 企業回購規模龐大

大部分企業現在處於回購開放窗口,8 月5 日市場巨幅波動時,企業回購速度大幅增加。根據高盛大宗交易商數據,與2023 年迄今的日均交易量(ADTV) 相比,回購量為1.8 倍;與2022 年迄今的ADTV 相比,回購量為1.3 倍。而9 月13 日大部分企業進入財報前的回購禁閉窗口,所以我們預期短期內(9 月中期前)美股市場的流動性會相對充裕,每天企業回購金額將超過$50B。

6.中期展望

宏觀市場處於非常複雜的狀態,我們只能憑藉暫有資訊推斷短期的市場趨勢,對於中期而言,我們的判斷會模糊。

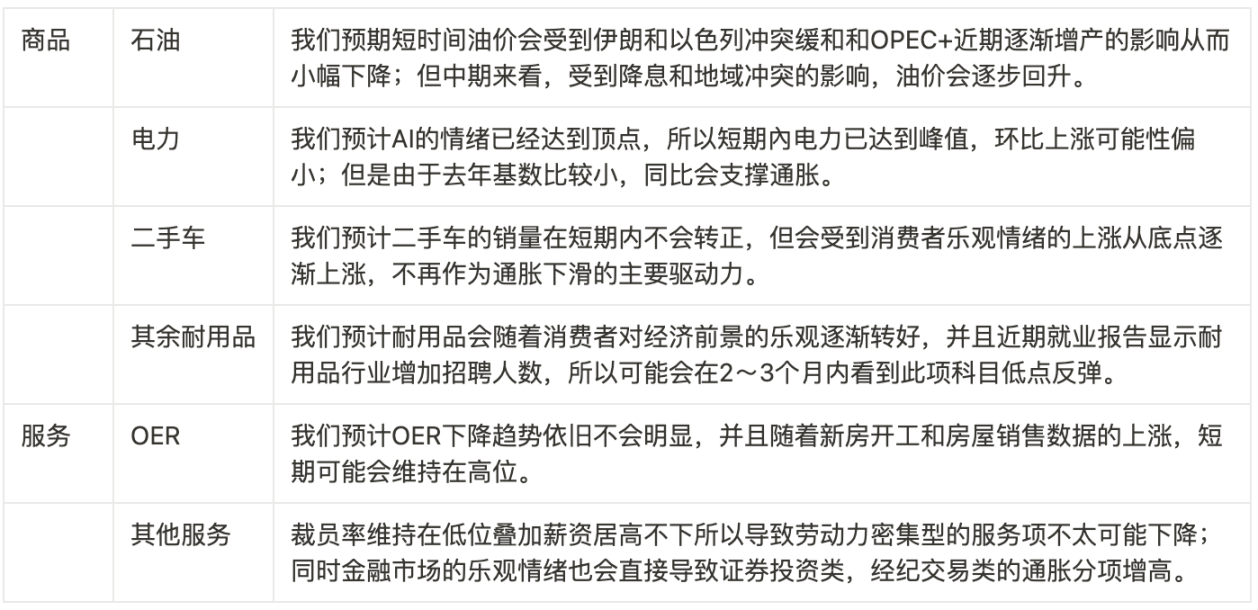

6.1 通膨壓力依然存在

通膨的下滑主要由於石油價格和二手車價格的大幅下滑,而服務類通膨,尤其是房屋通膨,依然保持在高位。而裁員率也沒有上升,薪資成長率甚至要高於通膨指標。當聯準會降息後,企業勢必加快融資,拓展商業版圖,此時會對通膨的抑制更加不利。

6.2 政府換屆增加不確定性

關稅-哈里斯的政策相對於川普來說會更加的溫和,尤其表現在關稅政策上,有助於降低全球貿易爭端。而川普大幅增加的關稅政策將大幅增加全球貿易爭端的可能,尤其針對中國增加關稅,導致商品價格增加,國內就業大幅成長,對通膨會產生巨大壓力。

聯準會—換屆對聯準會的短期影響都不大,總統不能在短期內直接影響獨立的聯準會,但如果川普上台後可以在鮑威爾的任期於2026 年5 月到期時任命一位「友好」的主席,增加我們的不確定性。

赤字-根據CBO 的預測,2025 年的初期赤字率預計將從2024 年的3.9% 下降至3.1%,但如果川普當選我們預計赤字率會增加至4.1%(基於川普的關稅政策,稅收政策,移民政策,能源政策等),當財政繼續加碼會導致貨幣政策為了維持通膨率不斷搖擺,同時也導致市場對債務的可持續性擔憂加重,對於我們判斷未來市場走勢非常不利。

6.2.1 兩黨對加密貨幣的態度

共和黨——川普批評拜登的反加密貨幣立場,包括驅逐比特幣挖礦公司和潛在加稅威脅,並強調政府和美國證券交易委員會主席加里反對FIT21 法案的監管措施不合理。

民主黨——民主黨也越來越多地接受加密貨幣,並認識到在激烈的競選中吸引加密貨幣愛好者選民的重要性。民主黨總統候選人哈里斯計畫促進加密貨幣產業發展,在芝加哥民主黨全國代表大會的彭博圓桌會議上,尼爾森強調哈里斯致力於支持促進新興技術蓬勃發展的政策。此外,哈里斯已開始與加密貨幣高管接觸,以更好地了解和倡導該行業的發展。

6.3 關於日圓套息交易

日圓套息風險值得注意,市場預計明年初BOJ 會重啟升息,結合聯準會降息,日圓美債利差無可避免會大幅縮小,但是具體套息倉位和風險現在無法衡量,我們更傾向於11 月在討論這個問題。

7.總結

我們認為無論從市場情緒,資金流動,企業經營狀況,財政資金流轉以及貨幣政策層面,都支持我們團隊在中短期內看多的觀點。短期內,加密貨幣市場可能會受到美股震盪或英偉達財報的影響,但並不會改變市場的整體交易邏輯。

明年市場具體表現需要根據政壇更替,貨幣政策,財政政策以及通膨數據的變化決定。

PART II Crypto 鏈上數據

價格通常是多種力量相互拉扯來發揮作用,有些力量可能不是立刻展現效果,要透過較長的時間才能反應結果, 我們也提出了自己的鏈上分析的框架, 分別涵蓋流動性、持幣週期和平均成本。

1.流動性

1.1 鏈上穩定幣數值

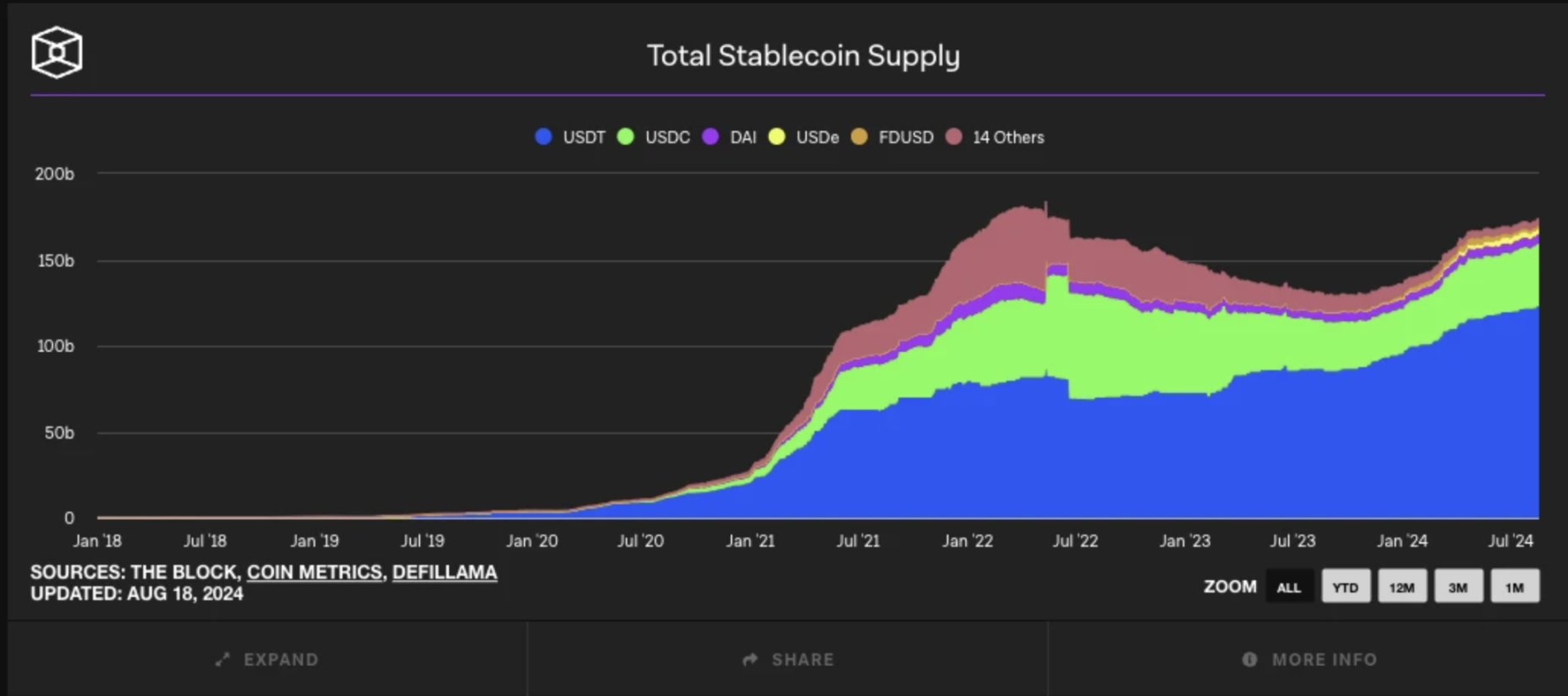

鏈上穩定幣發行量和行情的相關性很大的,穩定幣的供應量在過去幾年顯著增加,特別是在2020 年至2021 年期間出現了快速增長。這段時期的穩定幣快速成長與全球加密貨幣市場的繁榮密切相關。

進入2024 年後,穩定幣的發行量雖然增幅有所放緩,但整體上仍維持了成長趨勢。從圖表中可以看出,相較於前幾年的高速擴張,2024 年的穩定幣供應成長速度明顯放緩,曲線趨於平緩。這顯示市場對穩定幣的需求雖然依舊存在,但相較於前幾年的爆發性成長,市場正逐漸進入一個更成熟、更穩定的階段。

近期穩定幣供應量在放緩之後重新進入增發階段,已經創下了這輪上漲週期的新高。整體而言,2024 年的穩定幣市場仍處於成長態勢,對於低迷的行情也應該有相應的提振作用。

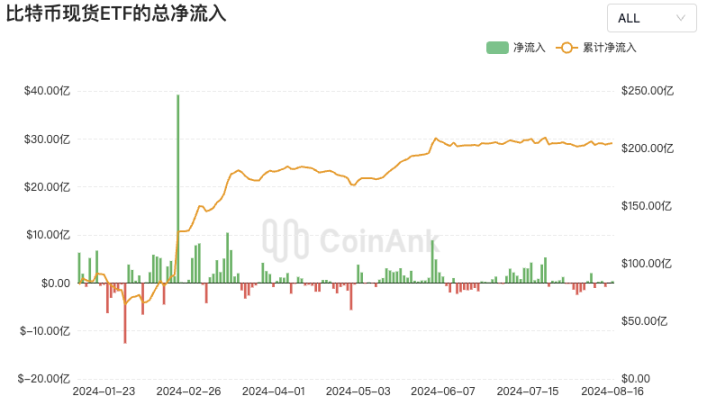

1.2 ETF 數據

年初至3 月初,累計淨流入快速上升,顯示市場對比特幣現貨ETF 的需求強勁。然而,隨著時間的推移,特別是在5 月以後,市場流入的資金減少,累積淨流入開始趨於平穩,維持在200 億美元左右,未能再現先前的成長動能。我們可以看到,儘管偶爾會有較大規模的流入,但整體上淨流入的幅度在5 月以後有所減少,同時也伴隨著一些淨流出。這進一步佐證了市場情緒的變化,從積極買入轉向更加觀望和謹慎,「現貨ETF」對於帶來新進資金的效應也衰竭了。

2.HOLD 波浪

2.1 BTC: Realized Cap HODL Waves

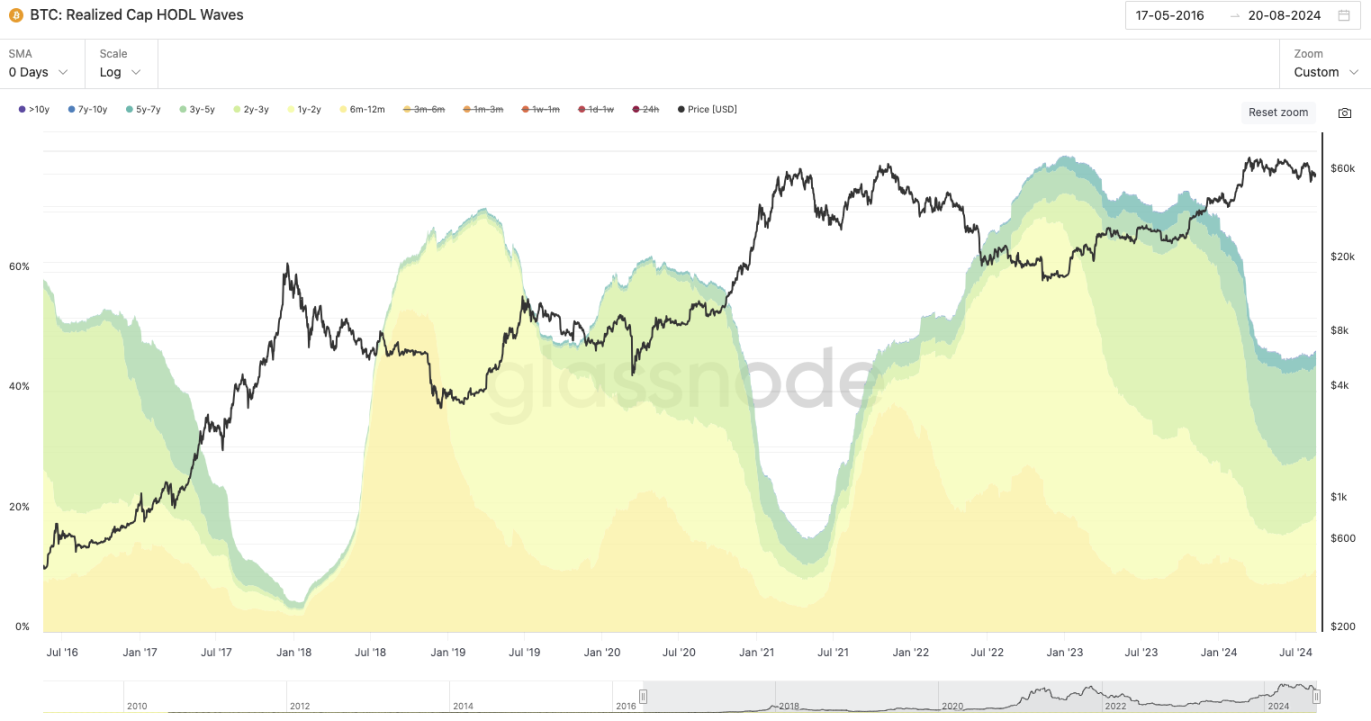

比特幣的Realized Cap HODL Waves,用於分析市場中的持幣時間和成熟度。

下面實體部分的圖代表持幣6 個月以上的持幣佔比,截止8 月20 號,6 個月以上持有的比例總和是47.097%,這意味著市場中接近一半的比特幣處於長線持有者手中。前兩輪多頭市場,上漲的頂部區間,這一數值都在20% 以下。

這代表著,目前的鏈上情況是長線持有者的佔比仍然較高,這表明儘管價格波動,許多投資者選擇繼續持有比特幣而不是出售。

2.2 Trend Accumulation Score

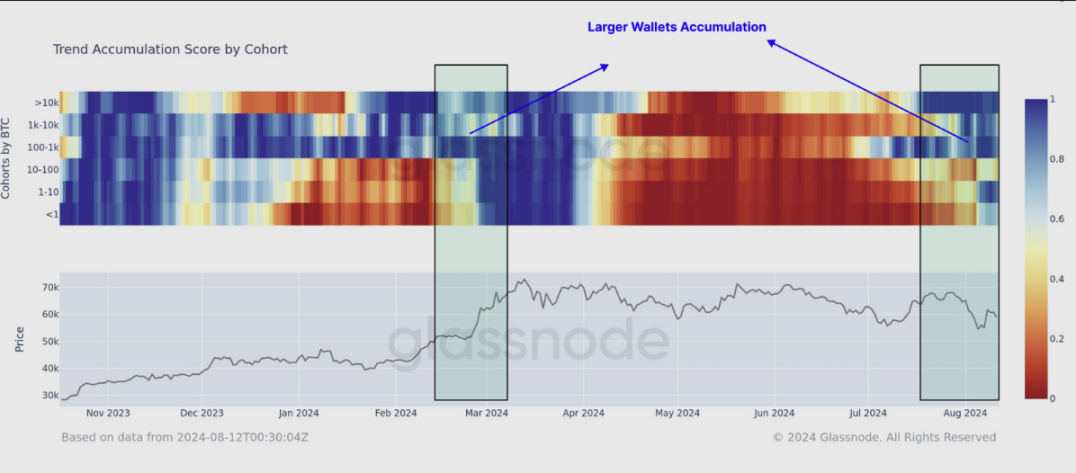

在賣出和持有之間搖擺, 目前的狀態是回歸HOLD 週期。

這張圖表顯示的是比特幣不同持倉規模群體的「趨勢累積分數」(Trend Accumulation Score)隨時間的變化情況,顏色越藍代表著鏈上持幣者傾向於持有或買入, 越紅代表著投資者越傾向於賣出。

在前段時間的賣出壓力之後,現在無論是大戶還是小額持幣者都傾向於持幣。

2.3 Bitcoin: Long/Short-Term Holder Supply Ratio

這張圖顯示了比特幣長期持有者(Long-Term Holders, LTH) 和短期持有者(Short-Term Holders, STH) 的供應比例隨時間的變化。

需要注意的是,長期持有者與短期持有者的持有時長界限為155 天,10 天的緩衝期

目前LTH/STH 供應比率為4.8604,且有明確的上漲訊號,和30 天的平均值相比上漲了13%(可見綠色的長條圖)。

3.持幣成本

3.1 Bitcoin: Realized Price-to-Liveliness Ratio

藍色線:實現價格(Realized Price),藍色線代表的是「實現價格」,即鏈上所有比特幣的平均持幣價格(基於BTC 的轉移數據)。

橙色線:實現價格與活躍度比率(Realized Price-to-Liveliness Ratio,RPLR),橙色線表示的是“實現價格與活躍度比率”,這是一個結合了實現價格和比特幣持有行為的指標。它透過比較比特幣的「活躍度」(即比特幣被持有或花費的時間)來調整實現價格,從而估計比特幣的「活躍地址的持幣成本」。

目前這個值:截止8 月11 號,鏈上持幣成本\(31.3k;鏈上活躍地址持幣成本\)51.3k。

目前的市場價格都在這些成本價格之上。

3.2 Bitcoin: Pi Cycle Top Indicator

此指標由350DMA*2 和111DMA 組合而成,350MA 是指350 天的移動平均線,用於計算過去350 天內收盤價格的平均值。

歷史上每輪多頭市場都會出現111DMA 上穿350DMA*2 的時候,也就是短期均線上穿2x 長期均線,而兩均線相交常常是頂部區間,目前這兩條均線還有一段差距,目前:

- 350DMAX2: $102,579

- 111DMA: $63,742

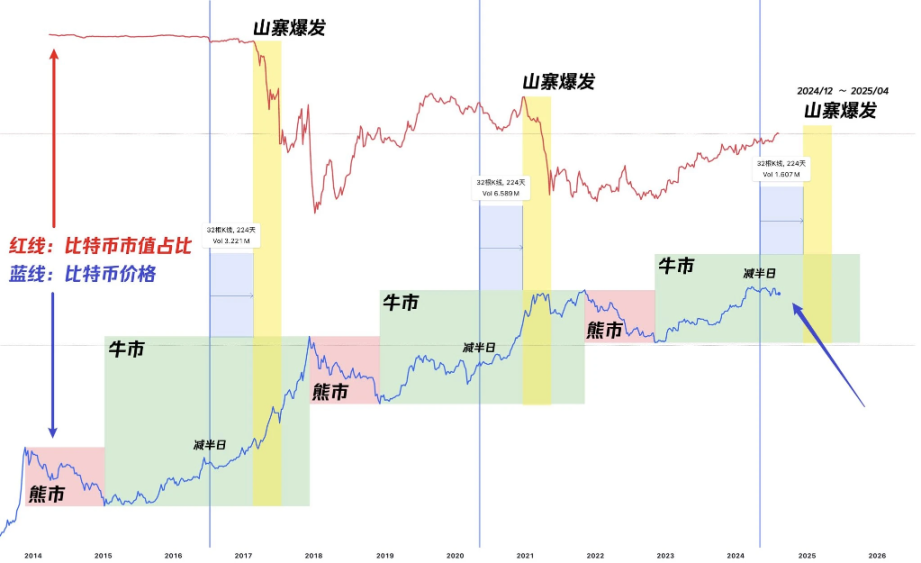

3.3 Market Cap BTC Dominance

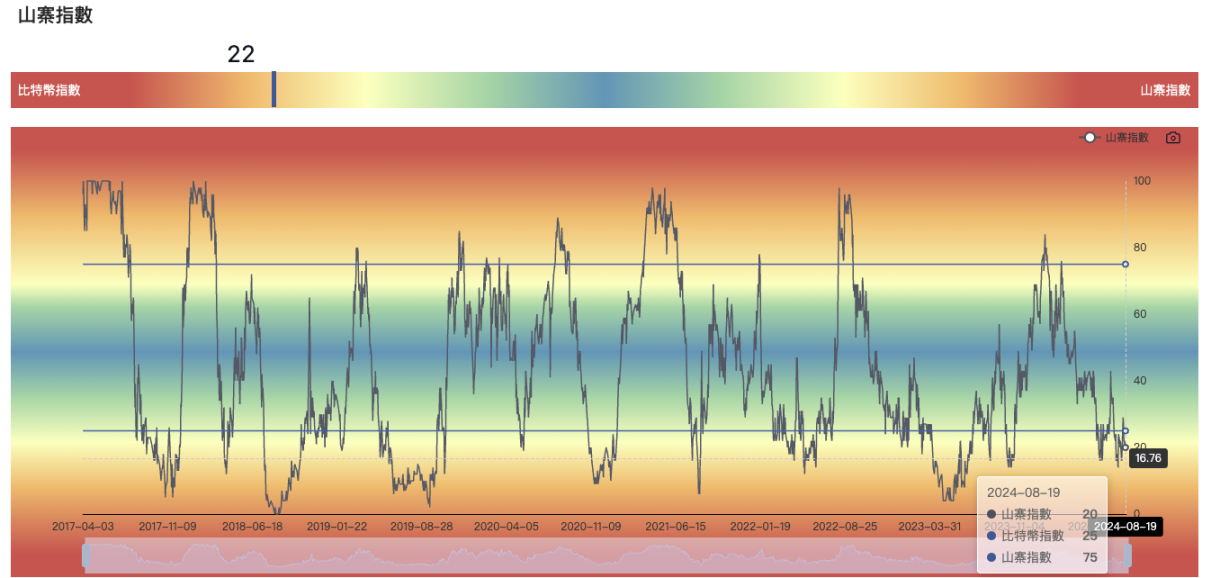

這輪BTC.D 指數持續上漲,而每輪多頭市場的中後期通常都會有BTC 流動性溢出,而從BTC.D 來看,目前還沒出現BTC 資金流入Altcoin 的情況。

Altcoin 可能爆發的時間節點:

4.總結

在市場環境充滿挑戰和波動的背景下,長期比特幣持有者依然堅定不移,有證據顯示他們正在加強累積行為。與前一輪週期的最高值相比,這群投資者持有的比特幣網路財富比例更高,展現出投資者的耐心,等待價格上漲。此外,儘管出現了周期內最大的價格收縮,但這些投資者並沒有恐慌性拋售,凸顯了他們整體信念的韌性。

同時,穩定幣供應鏈仍然充足,外部資金流入雖然放緩,但目前的價格仍高於鏈上平均持幣成本,持幣結構也非常健康。現階段,BTC 的流動性有溢出的動力,而Altcoin 季節還未到來。

總的來說,我們依然對後市持正面看漲。