DeFi(去中心化金融)領域的OG 代幣似乎已經死了?

這是8月5號那場令人矚目的加密市場黑天鵝事件中人們討論的焦點。全球市場被衰退的恐慌情緒所籠罩,隨之而來的是一次壯觀的暴跌,加密貨幣市場遭受了劇烈的去槓桿化衝擊。但在這場壓力測試中,DeFi領域,作為流動性的支柱,並未出現嚴重的脫節或信用風險,反而比以往任何時候都顯示出了更強的抵禦壓力的能力。

這是否意味著DeFi的轉捩點已經到來?讓我們重新審視這現象。

代幣表現

數據源自於CoinGecko

儘管比特幣在3月創下了歷史新高,但我們可以發現大部分的DeFi 代幣的表現遠遠落後於BTC,甚至落後於ETH。 DeFi Pulse 指數(DPI)已經連續三年相對於ETH 下滑。而在這個週期中,ETH 本身的表現也落後於BTC。 DPI 包括UNI、MKR、LDO、AAVE、SNX、PENDLE 等DeFi相關代幣。

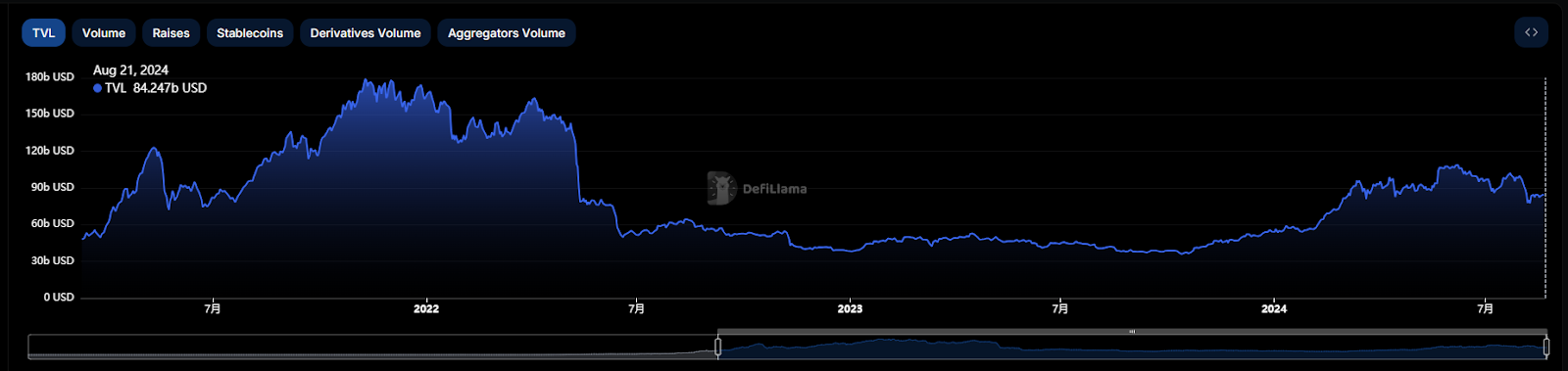

TVl總鎖定價值

數據源自於DeFiLlama

截至2024年8月21日,多鏈DeFi的總鎖定價值(TVL)已降至84.6億美元。這一數字較2021年12月創下的歷史高峰186.8億美元下降了54.7%,僅比Luna事件引發的市場動盪後的水準高出61%。這種顯著的下降趨勢,部分可以歸因於資產整合的普遍減少,例如以太坊和比特幣的封裝資產等,同時,資本外流的壓縮也對此下降趨勢有所貢獻。

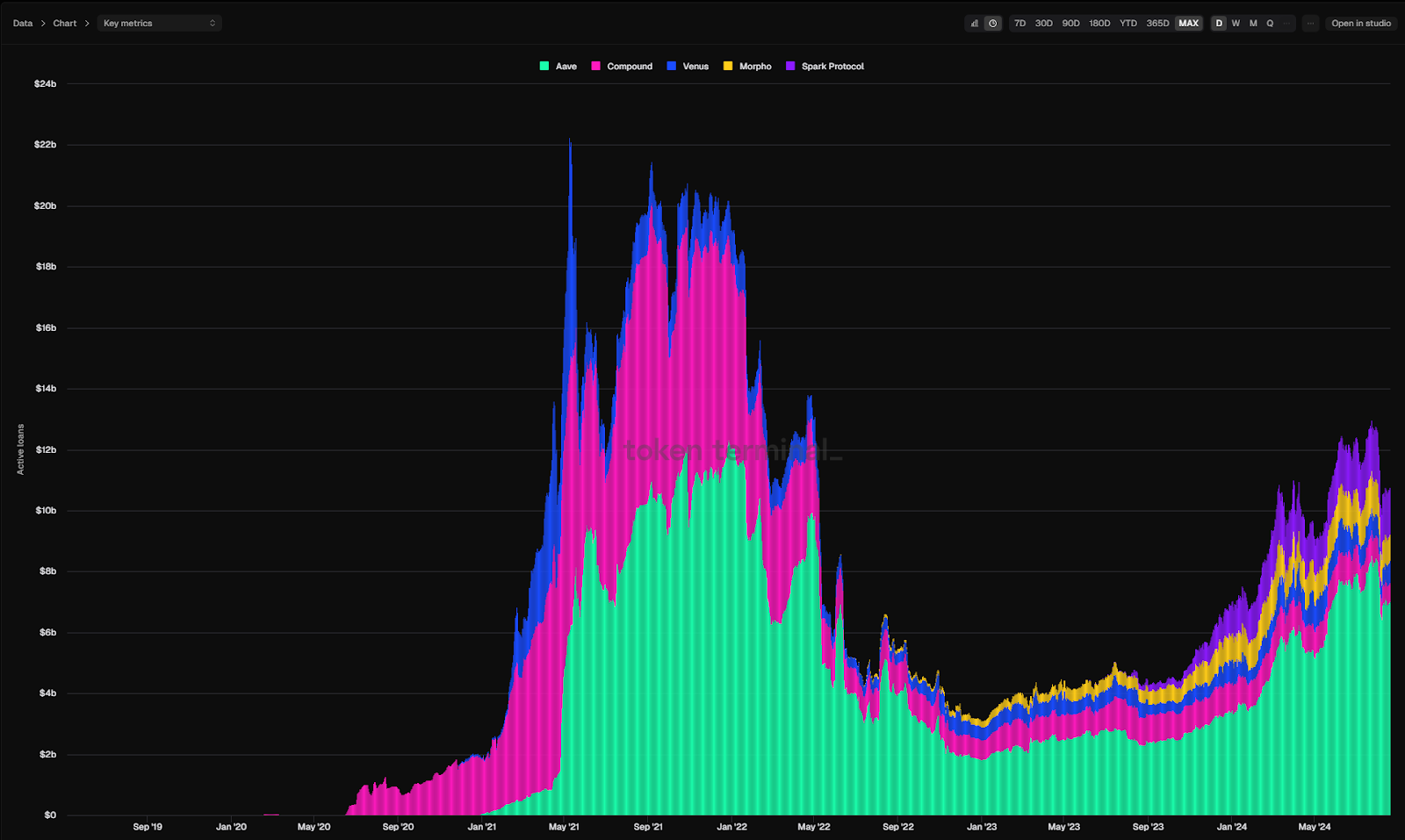

借貸量

數據源自於Token Terminal

借貸量——衡量借貸協議中未償債務的價值——目前為106 美元。這比2021 年12 月211美元的高峰下降了49.7%。對貸款槓桿的需求下降直接造成了DeFi生態的疲軟。

Defi 賽道作為加密領域最古老的賽道之一,在本輪牛市的表現並不盡如人意,

如果僅憑以上3點,我們會毫不猶豫判斷,這一輪牛市DeFi遠遠未達預期。

DeFi代幣有著同大部分山寨幣「跌跌不休」的類似原因,主要歸納為三點:

首先,需求端的成長顯得乏力。市場上缺乏新穎且具吸引力的商業模式,許多領域的產品市場契合度(PMF)似乎遙不可及。

其次,供給端的成長過於迅猛。隨著產業基礎設施的不斷完善,創業門檻降低,導致新項目大量湧現,代幣發行量超出了市場的承載能力。

最後,解禁潮的不斷湧現。那些流通性低、完全稀釋市值(FDV)高的項目的代幣持續解鎖,給市場帶來了沉重的拋售壓力。

山寨幣估值中樞的下降,其實是市場自我調節的結果,是泡沫破裂的自然過程,也是資金透過市場選擇進行自我救贖的表現。

大多數創投支持的代幣並非毫無價值,它們只是被高估了,市場最終讓它們回歸到了合理的價位。

山重水復疑無路,柳暗花明又一村。

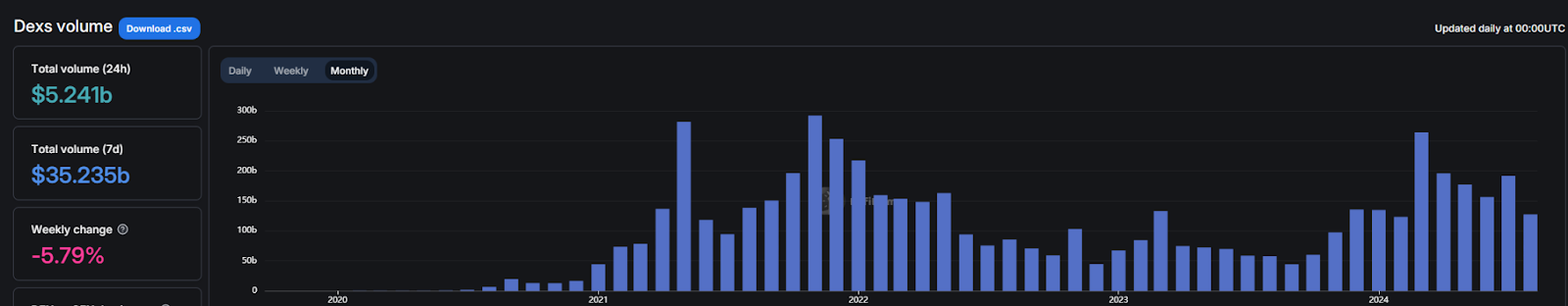

DEX量

數據源自於DeFiLlama

近幾個月DEX 交易量激增,已經達到了2021 年11 月21 日的峰值$308.6B的80%。 2022 年6 月的交易量目前可望達到$190B。由於交易活動和價格升值高度相關,伴隨著ETF資金帶來的流動性,這種上升趨勢可能會持續到年底。

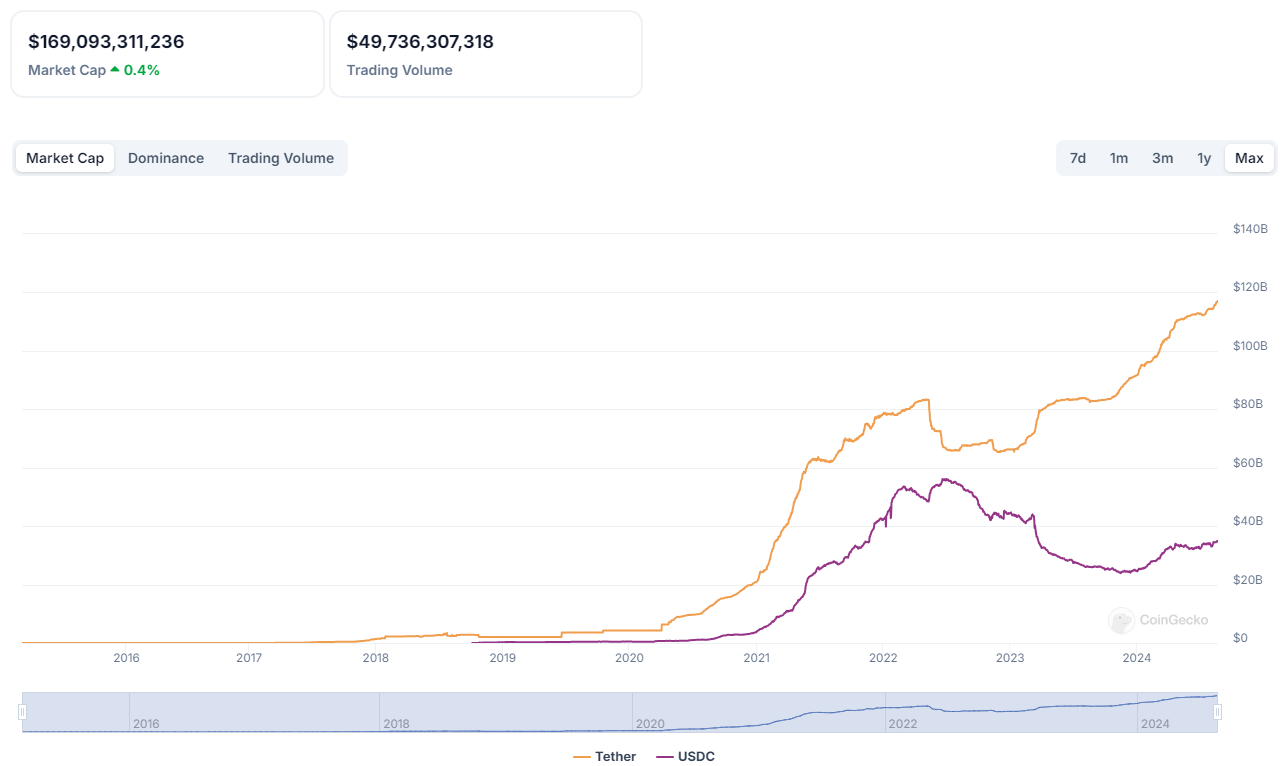

穩定幣供應

數據源自於CoinGecko

目前穩定幣市值為$169B,在全球範圍內獲得了廣泛關注和應用,逐漸從加密貨幣交易的狹義場景擴展為全球化支付的重要選擇。

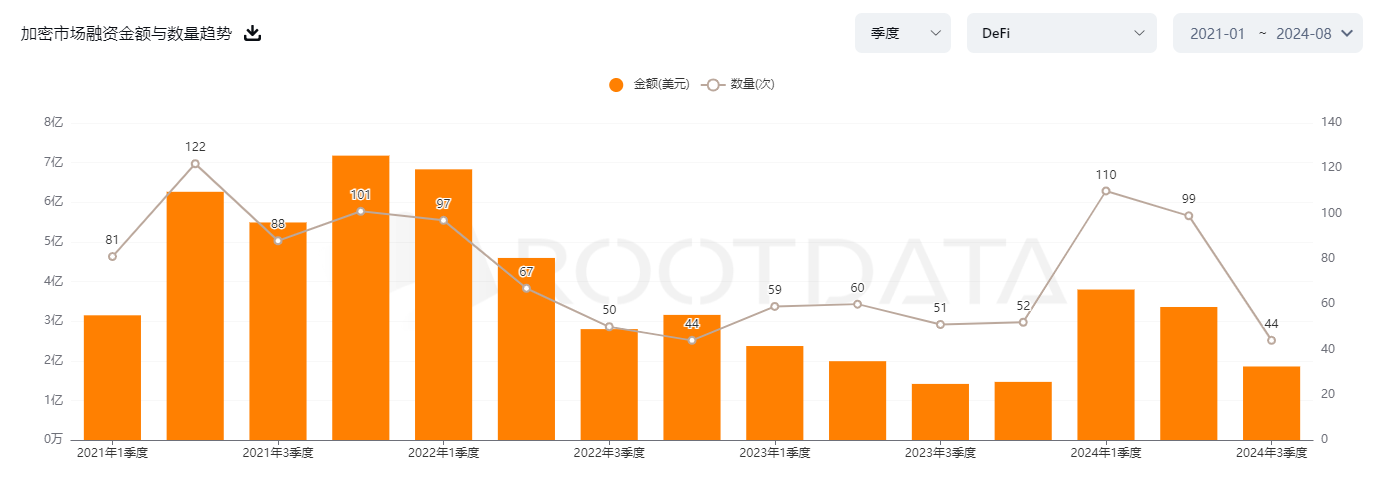

機構融資

DeFi領域的創投資金正在經歷一場顯著的復興。根據Rootdata的最新數據,2024上半年,DeFi領域的投資總額已攀升至9億美元。雖然這一數字尚未達到2021年的輝煌頂峰,但已經明顯擺脫了2023年的低谷,顯示出市場的復甦跡象。

從以上3點來看,我們又會發現,DeFi現況也沒有那麼不堪。事實真像多數人討論得一樣嗎? DeFi的價值幣和Layer2一樣,目前還處於高估區域?

不妨讓我們看看幾個DeFi頭部項目正在做什麼?

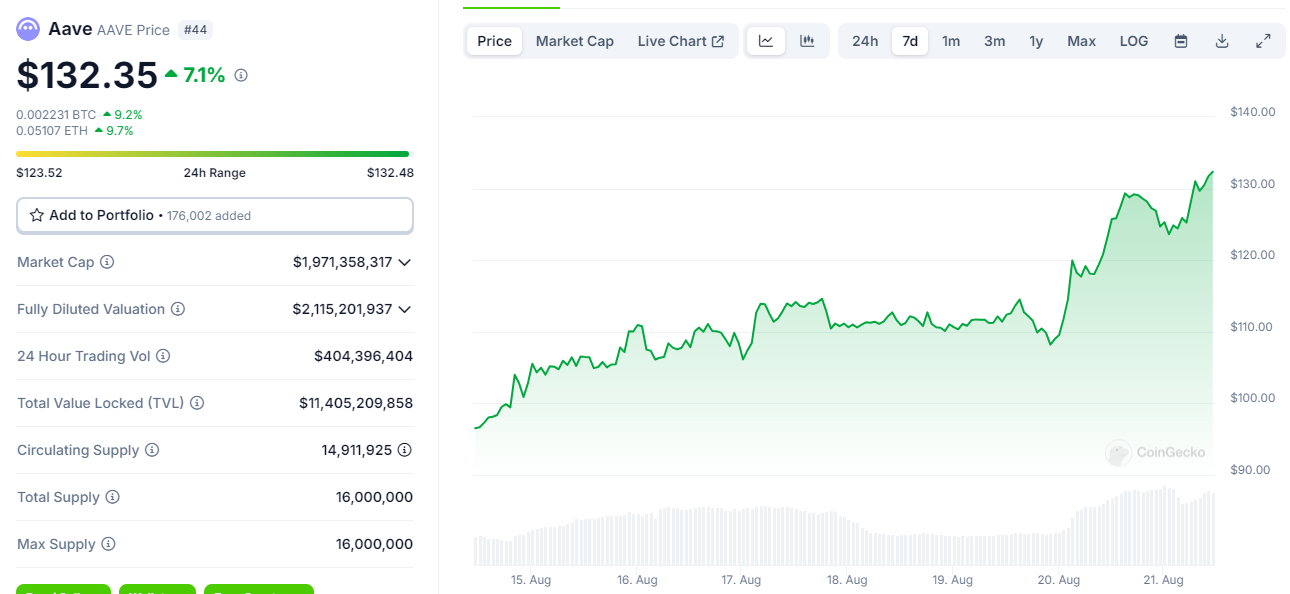

借貸:Aave

Aave 是歷史最悠久的Defi 專案之一,其在2017 年完成了融資之後,完成了從點對點借貸(彼時專案還叫Lend)向點對池借貸模式的轉型,並在上一個牛市週期超越了同賽道的頭部專案Compound,目前無論是市場份額或市值,都是藉貸賽道的第一名,活躍貸款額達75億美元。Aave的收入已超過多頭高峰期,具有強大的獲利品質。

數據源自於CoinGecko

截止撰稿時,AAVE代幣價格超過132美金,過去7日漲幅超過50%,已經達到了3月頂峰的水平,關於AAVE為何迎來爆發式增長,詳見火星財經此前撰稿:

《Aave:被嚴重低估的加密借貸領袖是否正準備迎來爆發式成長? 》

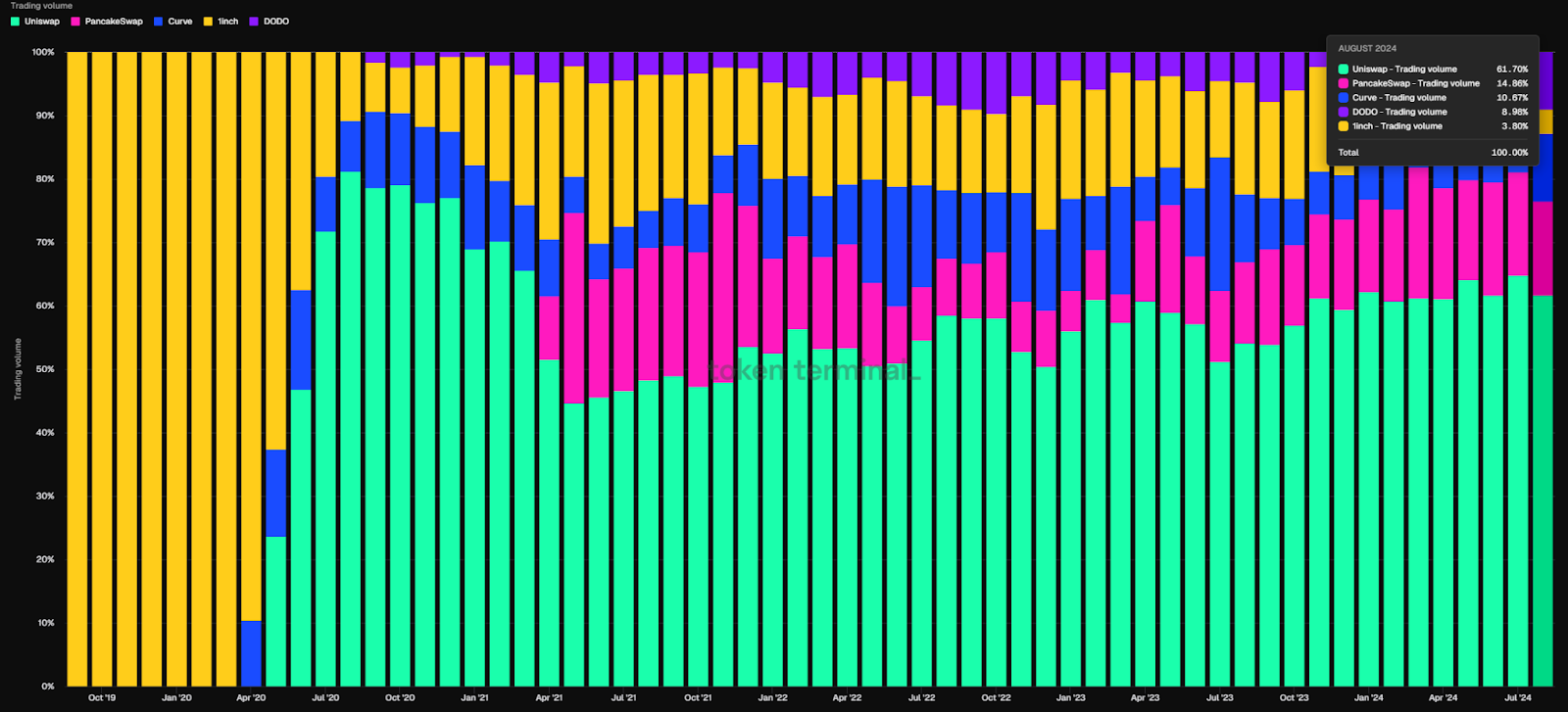

Dex:Uniswap

數據源自於Token Terminal

自2020年5月V2版本上線以來,Uniswap在去中心化交易領域的市佔率經歷了起伏的旅程。它曾一度在2020年8月攀至高峰,佔據市場近78.4%的份額,卻在2021年11月的DEX激烈競爭中跌至36.8%的低谷。然而,如同鳳凰涅槃,它不僅重新站穩了腳跟,還以61.7%的市場份額宣告了自己的堅韌與不屈。

許多DeFi 代幣的問題在於它們缺乏實際用途,只是作為治理代幣。然而,這一情況開始有所改變:Uniswap 的費用開關可能成為其他DeFi 協議效仿的轉折點,UNI 在這一消息傳出後大漲。

此外,監管明確性可能加速收益共享的趨勢。 2024年4月,Uniswap接到了SEC的Wells Notice,預示著監管機構可能對其採取執法行動。這項通知雖然帶來了不確定性,但也伴隨著FIT21法案的積極進展,為Uniswap等DeFi專案描繪了一個更清晰且可預測的監管未來。

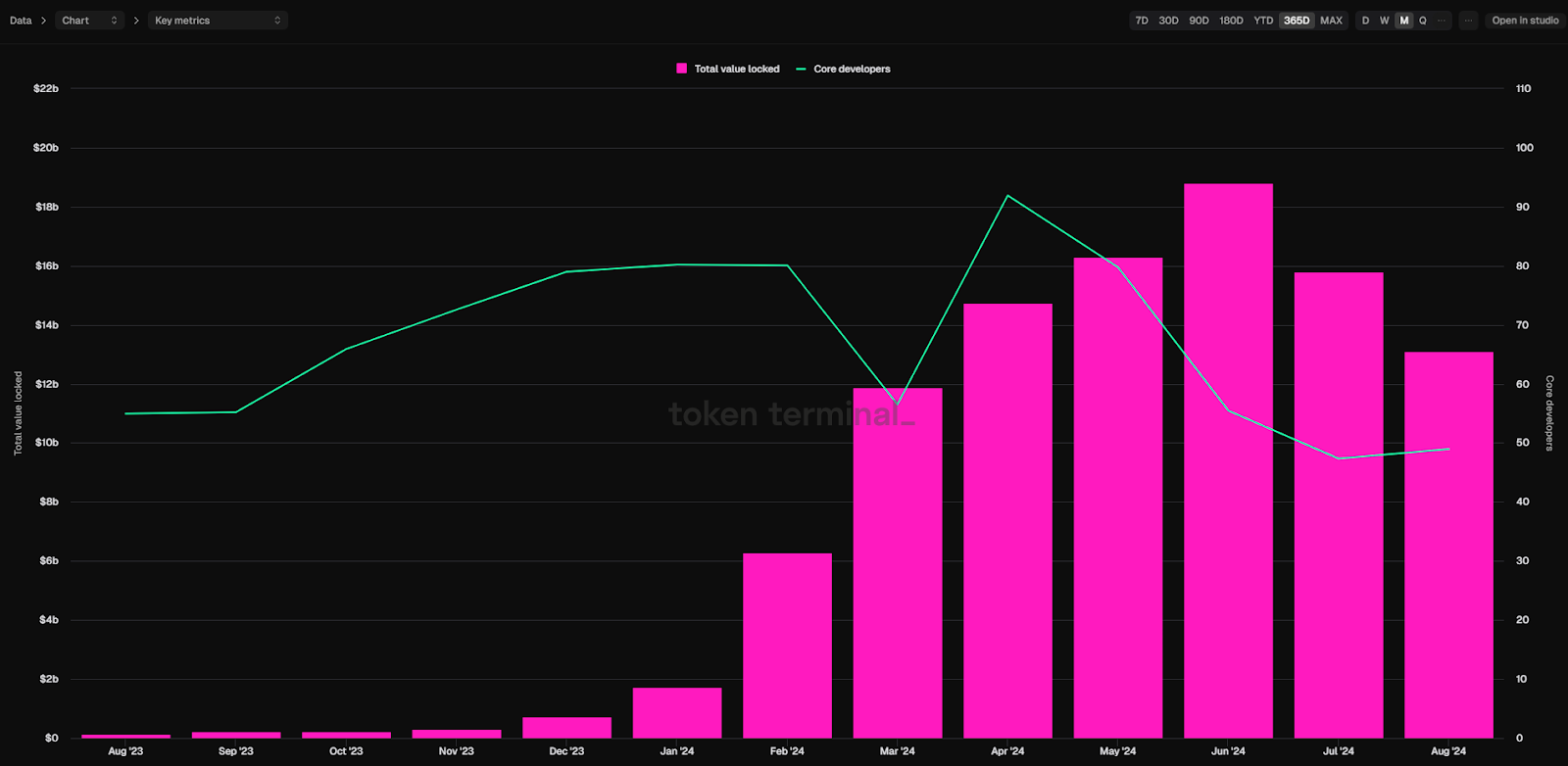

Restaking: EigenLayer

再質押(restaking)是指將已經在以太坊主網上質押的ETH 再次利用,用來支持其他項目的安全性。透過這種方式,用戶不僅可以從原有的質押中獲得回報,還能透過支持更多項目來增加潛在的獎勵。

EigenLayer 創立於2021 年,是再質押概念的先驅,它是一個位於以太坊主網與其他應用之間的中間件平台。該平台透過部署主網智能合約,允許質押者將他們的ETH 以及ETH 質押衍生通證(LST)再質押到EigenLayer 上。

數據源自於Token Terminal

自從2023 年6 月推出以來,EigenLayer 經歷了快速成長,目前質押總值超過了120 億美元,使其成為市場上最大的區塊鏈協議之一,質押總值甚至超過了許多主要的去中心化金融(DeFi)平台,如Aave、Rocket Pool 和Uniswap。

由此可見當下DeFi不僅沒有死,反而是絕佳的版面時機

DeFi領域已經孕育出成熟的商業架構與獲利模式,領先專案諸如AAVE、Uniswap、EigenLayer等更是構築了堅固的護城河。

從供給角度審視,頭部DeFi專案憑藉著早期上線的優勢,大多已經跨越了代幣發行的高峰期。隨著機構代幣的全面釋放,未來市場上的拋售壓力將顯著減輕。

雖然DeFi在本輪多頭市場的市場關注度與價格表現並不突出,與Meme、AI、Depin等新興概念相比顯得較為平淡,但其核心業務數據——交易量、借貸規模、利潤水準——卻持續攀升。以AAVE為例,該平台的季度淨收入不僅超越了上一輪週期的高點,創下了歷史新高。這顯示AAVE代幣近期的價格補漲並非無的放矢。

考慮到貝萊德等傳統金融機構近年來對加密資產的積極接納態度——無論是推動加密ETF的上市,還是在以太坊上發行國債資產——DeFi很可能成為他們未來幾年的重點投資領域。隨著這些金融巨頭的加入,併購可能成為他們快速進入市場的便捷途徑。任何併購的跡象,即使是併購意圖的苗頭,都可能觸發DeFi龍頭項目價值的重新評估。

隨著加密貨幣投資逐漸回歸理性,那些非理性繁榮時期所形成的泡沫已被市場的流動性緊縮所戳破。在這樣的環境下,那些擁有紮實經濟價值支撐、產品市場契合度高,並且展現出強大韌性的加密應用,將更有可能迎來新的發展機會。如同昔日維多利亞港之於日不落帝國的輝煌,華爾街之於美利堅的崛起。

在金融的浩瀚史詩中,DeFi正揚帆起航,它承載著改變的火種,正駛向金融自由的新紀元。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:火星財經