作者:Climber,金色財經

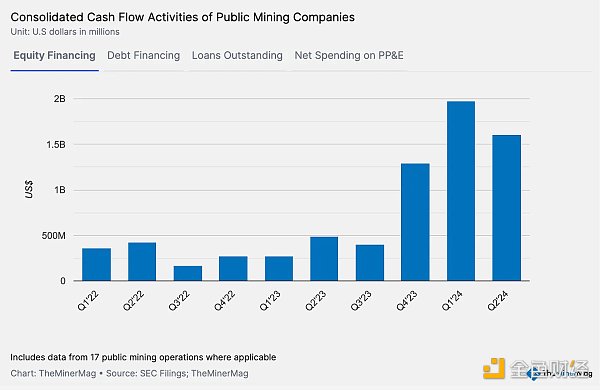

自本輪比特幣減半以來,礦企營收壓力日益增加,不僅小型礦企關停潮漸起,就連大型礦企業也進行了大量資金輸血。數據顯示,減半後上市礦企共籌集了22億美元來應對現金流緊縮。

融資方式除增加股票市場發行外,這些頭部礦企還透過股權融資、可轉換票據以及貸款等來緩解資金流動性緊張帶來的債務問題。

然而融資輸血只能解決一時之急,上市礦企們依然需要尋找新的經濟成長路徑,這其中就包括增加礦機提升算力、收購併擴大礦場、轉向AI領域等。值得注意的是,有礦商開始選擇投資比特幣,如Marathon Digital近期購買了超4000枚BTC。這顯示投資BTC已經進入了大型礦商的業務選擇之一,試圖跟隨MicroStrategy的腳步。

連續融資的上市礦商們

8月1日,Galaxy發布2024年比特幣挖礦年中報告,數據顯示Q1上市礦商融資18億美元,創過去三年季度融資最高金額紀錄。而在籌集的18 億美元中,75% 來自市值前三名的礦工:Marathon、CleanSpark 和Riot。

此外,年初至今,比特幣礦場發生了大量併購交易,總交易額已超過4.6 億美元,交易類型分為站點銷售、反向合併和公司收購。

另根據TheMinerMag數據,2024年Q2在美國上市的13家礦業公司中的9家——Bitdeer、Bitfarms、Cipher、CleanSpark、Core、HIVE、Marathon、Riot 和Terawulf——透過各種股票發行計畫共籌集了12.5 億美元。此外,Iris Energy 在第二季籌集了4.58 億美元,這使礦商籌集的資金總額超過17 億美元。

而第三季迄今又籌集了5.3 億美元,使得融資總金額超過22 億美元。

從上圖可以看出,2024年Q1、Q2季度礦企籌集資金均超過15億美元,儘管第二季度數據略低於一季度,但值得注意的是,自第二季度以來,可轉換票據和資產支持貸款增加。

今年以來上市礦商融資金額大幅成長,這極大程度能說明這些公司對現金流的迫切需求。尤其是隨著比特幣減半週期的到來,挖礦收益大幅減少,礦企生存環境日益惡劣。而這類負面利空消息也常出現在報道中。

如今年8月,比特幣礦業Core Scientific公佈2024財年第二季的財務業績,淨虧損為8.049億美元,而2023年同期的淨虧損為930萬美元。

礦商Cipher Mining的Q2財報顯示,該季淨虧損1,500萬美元,略高於去年同期的1,320萬美元淨虧損。而就在上個月,這家公司在收到收購意願後有出售的計畫。

就連頭部礦商Marathon第二季營收也低於預期,為1.451億美元,而其第二季調整後的EBITDA 從上年的3,580 萬美元轉為虧損8,510 萬美元。

7月,總部位於加州的比特幣專用投資平台Swan執行長宣佈公司正在撤回其採礦業務、縮小規模並取消上市計畫。 而Swan的託管採礦部門於2023年7月成立,原計劃在今年底上市。

營收減少、拓展新路徑

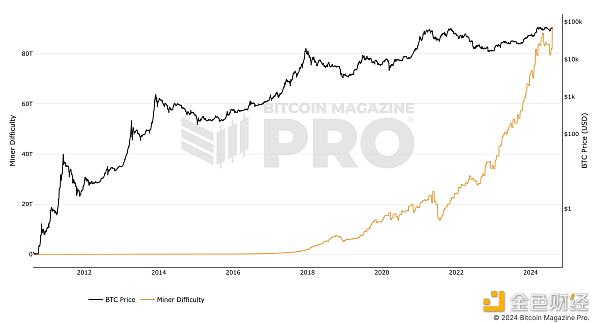

上市礦企營收減少的最大原因來自於比特幣減半,這點不用過多贅述。而礦商不惜增發股票也要融資的背後也有著其它因素,如挖礦難度升至歷史新高、用電費用增加。

根據Bitcoin Magazine統計圖表顯示,比特幣挖礦難度創歷史新高。截止撰文,比特幣挖礦難度為86.87 T,全網近七天平均算力為633.73 EH/s。與之相對應的是,比特幣礦工收入也隨著挖礦難度的登頂而創下年度新低,8 月11 日僅有254萬美元。

對此,摩根大通分析師也指出8月比特幣挖礦獲利能力跌至歷史最低水準。

另一方面,礦企的用電成本也在增加。比特幣減半、挖礦難度上升都迫使礦企必須提高礦機性能、擴充礦機數量、擴大礦場範圍來維持收入,而這必然會帶來用電量的增加。

由於電力資源的緊缺及環保因素的影響,政府部門也試圖提高電價來對礦商施加壓力。譬如近期國際貨幣基金組織高層提議將加密貨幣挖礦電價提高85%、巴拉圭國家電力管理局將加密貨幣挖礦業者的電費提高14%。

營收上的銳減以及營運成本上的壓力也讓礦企不斷嘗試新的企業發展路徑,譬如上述礦企在提升產量方面的努力,近期案例有比特小鹿擬發行1.5億美元可轉換債券用於資料中心擴建、Cleanspark以1.677億美元收購26,000台比特大陸的浸入式礦機。

此外,礦場的收購合併現像也正在發生。如Riot Platforms以9,250萬美元收購Block Mining、CoreWeave意圖全資收購Core Scientific、Bitfarms正在談判以約1.64億美元收購Stronghold Digital Mining等等。

礦企除在提升挖礦業務水準外,也試圖轉向AI領域。已經發生的案例有Core Scientific與CoreWeave簽訂長期合約、Hut8宣布開始AI業務商業化、比特小鹿擬以1.4億美元全股票交易收購ASIC晶片設計公司Desiweminer。

佈局轉型AI對礦商來說見效顯著,其股價均有不同程度的回升。但長期來看,仍有待市場的檢驗。顯然上述路徑對礦商來說都需要大量資本才能實現,這也就能很好地解釋了為何礦商們會連續進行大量融資。

而與以往不同的是,有礦企開始將融得資金用於投資比特幣。

8月12日,Marathon Digital Holdings 宣布計劃私募發行2.5 億美元可轉換優先票據,並且該公司打算利用出售票據的淨收益來購買額外的比特幣。緊接著市場就傳出了其在兩天時間裡購買了4144枚比特幣的消息。

此前7月,Marathon Digital增持了2,282枚BTC,且在6月沒有賣出任何比特幣。

Marathon Digital選擇大量買入比特幣與其業績脫不開關係,第二季其營收不及預期。並且今年以來其做了多項努力,如Marathon Digital以8730萬美元收購Applied Digital旗下比特幣挖礦數據中心、與NiceHash合作推出專為NiceHash挖礦平台優化的比特幣ASIC礦機定制固件以及推出挖礦產品MARAFW韌體及MARA UCB 2100控制板等,但以上措施皆為能動公司股價上漲。

另一家礦商CleanSpark在7月挖出494枚BTC,但僅賣出2.54枚,其儲備量達7082枚BTC。

而CryptoQuant研報也指出,比特幣哈希指標也預示礦工拋售時期已經結束。

以上現象顯示上市礦企透過發行可轉換債券和股票籌集資金以擴大市場份額和提升哈希率,但歸根結底還是尋找到能最大化利益的方式。而保留比特幣、投資比特幣正成為礦商的業務選擇。

結語

收入的減少讓礦商們不得不尋求多元化收入來源以維持競爭力,而常規方式有提升原有的業務能力和水準、收購抱團、產業方向調整等。但Marathon Digital卻大膽地做出了與其他礦企不同的選擇,即大規模購買比特幣。

事實上,MicroStrategy的成功模式就擺在眼前,礦企加大對比特幣的投資力度所帶來的收益也未必低於其它業務,而繼續拋售比特幣顯然無法讓礦企擺脫現有困境。