作者:白丁 & Vicent Zhao,極客web3

加繆曾在《鼠疫》中說:「要打聽一座城市,無外乎看那裡的人怎樣工作,怎樣相愛,又怎樣死去」。如果要檢視一條公鏈的生態,人們最先看的必然是有多少DeFi協議、多高TVL、多少應用場景。可以說,Defi數據直接反映了公鏈的興衰,這套評判標準雖然像GDP一樣存在諸多不足,但時至今日仍被觀察家們奉為首要的參考框架。

在商業模式上,現代DeFi離不開最基礎的四套件:DEX、借貸、穩定幣、預言機,在此基礎上還有LST、 衍生品等,這些東西在EVM生態司空見慣,但在BTC生態卻極為稀缺,為此曾湧現出無數打著BTCFi和BTC二層旗號的專案方。

但時至今日,BTCFi和BTC二層身上的諸多缺陷暴露無遺,大多項目只是在比特幣生態搭了一條EVM Chain,DAPP基本上都是以太坊遷過去的,儼然有把比特幣作為以太坊殖民地的味道。這些EVM Chain在同質化內捲的同時,基本上沒有什麼讓人耳目一新的東西,也沒講出什麼有意思的故事。

相較之下,CKB和Cardano等UTXO公鏈可能比EVM Chain更具魅力。先前RGB++ Layer創辦人Cipher基於UTXO模型的特性,提出了「同構綁定」與「Leap無橋跨鏈」的方案,一度吸引了無數人的目光;結合Intent且對訂單簿友好的UTXOSwap、基於等額抵押的ccBTC、適配多鏈支援Passkey技術的JoyID錢包顯然也可圈可點。

不過,對於CKB和RGB++ Layer生態而言,一大重點在於其穩定幣系統,作為各類Defi場景中的樞紐,是否有穩健可靠的穩定幣發行協議會直接影響生態格局,此外,能否為穩定幣提供合適的流通環境也非常重要。例如USDT最早曾藉助比特幣的Omni Layer協議來發行,但由於Omni Layer提供的智能合約環境較差,USDT最終放棄了Omni Layer,這說明穩定幣只有在完善的智能合約環境下流通才是最合適的。

(圖片來源:維基百科)

對此,基於CKB的RGB++ Layer憑藉其圖靈完備的智能合約環境以及原生AA等周邊設施,可以為BTCFi生態的穩定幣創造絕佳的流通環境。此外,由於許多大戶習慣於長期持有BTC而非用其頻繁交互,如果可以在保證安全的同時,使用BTC作為抵押物發行穩定幣,可以撬動大戶們與BTCFi產生互動的積極性,提高BTC的資金利用率,還可以減少人們對中心化穩定幣的依賴。

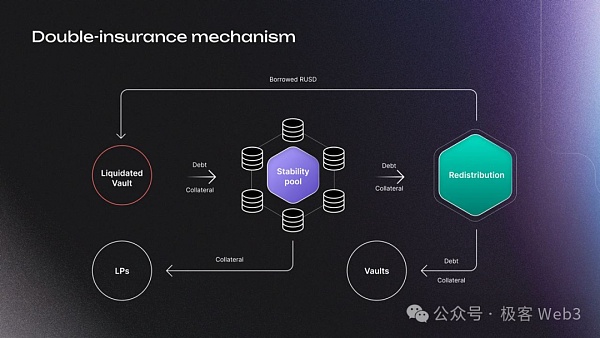

下文中,我們將對RGB++ Layer生態內的穩定幣協議Stable++展開解讀,該協議將BTC和CKB作為抵押物生成RUSD穩定幣,結合Stability Pool保險池及壞賬重分配機制,可以為BTC及CKB持有者提供可靠的穩定幣鑄造場景。而結合CKB獨特的增發方式,Stable++可以在RGB++生態內建構欠阻尼系統,在市場波動劇烈時起到適度的緩衝作用。

Stable++產品功能與機制設計

從工作原理來看,常見的穩定幣基本上有四大類:

-

以USDT/USDC為代表的純中心化穩定幣;

-

以MakerDAO、Undo等為代表的需要抵押品的穩定幣(既有純中心化也有去中心化,只是機制類似);

-

以USDe為代表的CeDefi穩定幣(透過CEX中的衍生性合約錨定價值);

-

以AMPL為代表的純演算法穩定幣;

(圖源:The Block)

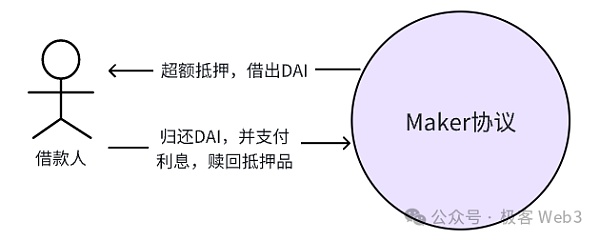

其中MakerDAO是CDP模式穩定幣協議的代表,所謂的CDP即債務抵押頭寸,即超額抵押ETH、BTC等藍籌資產來鑄造穩定幣,由於藍籌資產共識強價格波動率相對較低,基於其發行的穩定幣更能抗風險。 CDP模式下的借貸協議類似於AMM的“點對池”,用戶的所有動作都與資金池互動。

這裡我們拿MakerDAO舉例。借款人先在Maker上開立頭寸,明確想從CDP產生的DAI數量,之後超額抵押並借出DAI。當借款人還款時,將借出的DAI還回Maker平台,贖回抵押物,同時根據自己借出的DAI的金額、時間支付利息。這裡的借款利息只能用MKR支付,是MakerDAO的收入來源之一。

(CDP點對池借貸示意圖)

而DAI的價格錨定機制依賴「Keeper」。我們可以簡單地把DAI的總數視為恆定的,且由兩部分組成:MakerDAO資金池中的DAI、平台外市場上流通的DAI。 Keeper會在上述兩個資金池之間來回套利,維持DAI價格穩定。如下圖所示:

(DAI錨定機制示意圖)

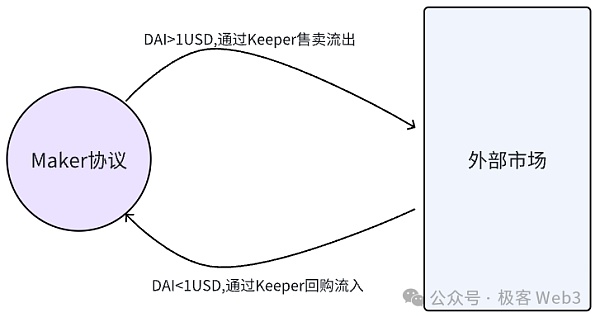

本文的主角Stable++在機制設計上同樣採用了CDP,並且借用RGB++同構綁定的技術部分繼承了比特幣的安全性。從產品功能的角度來看,Stable++的功能可分為幾個部分:

1. 在Stable++中, 用戶可以透過超額抵押BTC或CKB,借出穩定幣RUSD,以及用RUSD贖回自己的BTC或CKB,抵押和贖回操作會收取手續費;

2. 用戶可以將借出的RUSD再質押回Stable++,以此獲得Stable++的治理代幣STB作為獎勵,同時獲得參與資產清算的權利。這是RUSD的主要通縮場景,接觸過Ethena(USDe)的人對這套玩法肯定不陌生。此外,你還可以將治理代幣STB也質押回Stable++,若如此做,你可以按照質押STB的權重,從人們抵押和贖回抵押物的手續費中獲得一定分成;

3. RUSD支援同構綁定和Leap功能,透過Leap,可以把BTC帳戶名下控制的RUSD轉移至別人的Cardano帳戶名下,這中間不需要傳統跨鏈橋的介入,安全風險很低而且過程很簡潔;

4. Stable++設有LSD板塊,NervosDAO用戶可以把CKB質押到Stable++上換取wstCKB。這裡解釋下,NervosDAO是CKB生態的重要部分,以一定獎勵激勵人們將CKB長期質押於此。現在透過與Stable++的結合,NervosDAO用戶可以質押CKB獲得獎勵,同時資產的流動性也沒有喪失。

(Stable++產品功能示意圖)

這些功能很好理解,不必贅述。但我們要知道,一個CDP穩定幣協議是否成功,關鍵要看以下幾個面向:

-

抵押物的可靠性

-

高效率的清算機制

-

能否賦能所在生態

以下我們將著重從清算機制展開,解析Stable++的具體設計。

清算機制的合理性與效率

可以說,清算組件是藉貸協議維持正常運作的關鍵閘門,Stable++在清算機制的設計上進行了一定創新,規避了傳統清算機制中的問題。在Stable++系統中,用戶將資產超額抵押到CDP組件中藉出穩定幣後,如果抵押物價值下降,抵押率跌破閾值,用戶不及時補倉就會被清算。

清算旨在確保系統中每一枚RUSD都有足夠的抵押品支持,避免系統性風險。在清算過程中,借貸平台要從市場上收回一些RUSD,減少流通中的RUSD數量,最終讓平台發行的RUSD有足夠的抵押物支撐。

大多數借貸協議的清算以荷蘭拍形式進行,平台將抵押品賣給出價最高的買家(即清算人)。舉個例子,假設ETH價格4000美金,鑄造DAI的抵押率為2:1,系統允許你用1個ETH最多鑄造2000美元的DAI,而你實際上鑄造了1000個DAI。過了一段時間,ETH價格跌破2000美金,你鑄造的1000個DAI抵押率不足2:1,這會引發清算,你抵押的1枚ETH會被自動拍賣出去。

荷蘭拍即從最高價開始降價式拍賣,拍賣價逐漸降低,直到有買家願意接盤。假設這些抵押品從1500美金開始拍賣,最終以1200美金成交給清算人,清算人交付1200枚DAI即可獲得1個ETH的抵押物,能獲得一定利潤。之後MakerDAO協議會把收到的這1200枚DAI銷毀或鎖住,總之會減少流通中的DAI數量。

上述過程在智慧合約控制下可以自動執行,確保系統中的穩定幣供應始終有足夠的抵押品支撐,去除過度槓桿化的部位。但在實務上,MakerDAO清算機制有兩個問題:

1. 拍賣過程需要時間,當市場劇烈下跌時,有可能出現無法清理掉壞帳的情況。自動清算的初衷是透過折價出售抵押物,讓渡一定利益來吸引清算人,如果抵押物價值持續下跌,清算人的意願會大幅降低,平台可能一直找不到合適的清算人。

2. 如果網路極度擁堵,個體戶清算人的大量操作都沒有及時上鏈,也會影響到清算流程,這在2021年的5.19事件中得到了實證,當時由於市場劇烈震盪,鏈上極度擁堵,很多個體戶清算人和被清算者的操作都無法及時上鍊。

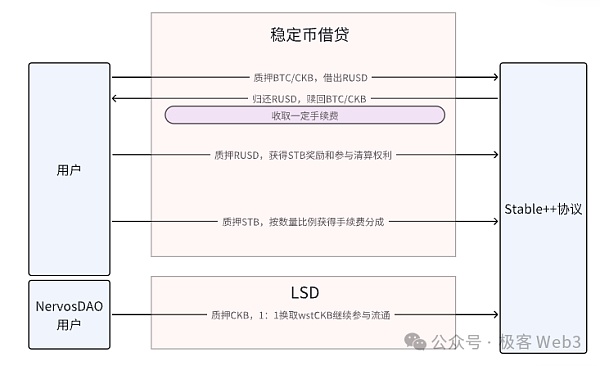

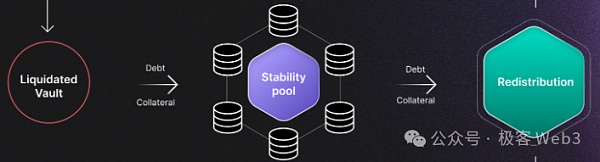

上述問題在MakerDAO、AAVE等主流借貸協議身上都有體現,都是因為清算效率低下最終對平臺本身和使用者造成了損失。針對這個問題,Stable++在清算機制的設計上,傾向於盡量確保清算過程的高效,所以增設了「Stability Pool穩定性池」和「Redistribution重分配」的雙重保險機制,這也是Stable++在機制設計上最大的亮點。

(Stable++清算機制示意圖)

在Stable++中,使用者可以向Stability Pool(下文稱為保險池)存入穩定幣,作為「常備軍」隨時準備清算不良部位。當清算事件發生時,協議做的第一件事是透過保險池清算掉不良頭寸,再將抵押品分配給保險池的LP作為獎勵。 Stability Pool使清算人角色由“臨時找”變成了“常備軍”,相當於給協議加了一道高效緩衝,不必等清算發生時臨時找清算人。

但這裡有兩個需要注意的重點:

1. Stability Pool目前接受注入的穩定幣為RUSD本身。或許有人擔心:如果保險池裡的儲備資產是平台自己發的RUSD,看起來有自舉(自己把自己舉起來)。這是否合理?

關於這一點,需要強調的是,保險池中的RUSD在參與清算時會被直接銷毀。舉例來說:假設RUSD的抵押率為110%,Stability Pool中共有100 RUSD,來自於一位LP。現有一個頭寸,鑄造了100 RUSD,抵押物價值109美元,已觸發清算條件。

該頭寸被清算時,保險池中有100 RUSD被直接銷毀,這意味著LP將損失100 RUSD,獲得清算頭寸內109美元的抵押品,利潤9美元。之後,被清算者不再需要償還100 RUSD的債務。

顯然,市場上流通的RUSD中有100枚被銷毀,平台上也少了109美元的抵押品,觸及110%抵押率紅線的不良頭寸直接消失了,平台上其他頭寸的抵押率還是健康的。對此,我們可以如此總結概括Stable++的保險池設計:

本質就是讓部分借款人把自己的RUSD鎖倉,當某個部位被清算時,平台需要銷毀部分RUSD並移除不良抵押品,來維持健康。在MakerDAO的清算模式下,被銷毀的DAI由市場上隨機的清算人提供,而Stable++則直接由保險池提供待銷毀的DAI。所以,對於Stability Pool這種模式來說,可以只用Stable++自己發行的穩定幣當儲備,不必擔心自舉問題。

上述例子同時也解釋了作為Stability Pool的LP,所獲得的抵押品折扣率怎麼計算,這和系統設定的CR相關。如果按照上述案例中110%的抵押率來看,參與清算的LP相當於用100U獲得了109U的抵押品,折扣率約為9%,和常規的清算折扣差不多(這裡只是簡單舉個例子,並不代表Stable++的真實參數)。

但因為Stable++用的是常備保險池,所以在清算速度和效率好很多,不需要臨時去市場找清算人。反過來說,如何維持Stability Pool有充足的流動性來應付清算,也是需要著重考慮的問題。

2. 如果Stability Pool沒有足夠的穩定幣來參與清算,那麼Redistribution就會啟動,被清算頭寸涉及的債務和抵押品將按比例在當前所有頭寸中重新分配。比方說,當保險池也無法處理壞帳時,壞帳部分的債務就會變成global debt,分散給所有借款人,例如:

現在有100個借款人,而某個待清算頭寸有100 RUSD的壞賬,Redistribution就會讓每個借款人多承擔1 RUSD的債務,但同時也會獲得相應份額的抵押品作為收益。這點和Synthetix等老牌Defi平台的再分配機制不一樣。 Synthetix只會把壞帳部分的債務分配給現有借款人,把借款變成global debt,每個借款人只承擔額外債務,而不獲得對應收益。

透過上述兩道保險,Stable++保證只要清算事件發生,都可以在第一時間被迅速消化,這種高效清算可以有效解決傳統借貸協議中的壞帳問題。並且,這種雙管齊下高效的清算方式代表Stable++可以以一個較低的抵押率(例如110%以內)讓用戶借貸,大大提高資金利用率。

總結來說,CDP本質上是藉貸的一種形式,因為是藉貸關係,所以一定會出現壞賬,也就是抵押品價值下跌導致「資不抵債」的情況發生,就需要清算。在下面談到的兩種清算方式上,雙方又各有優劣:

以MakerDAO、Aave為例的傳統拍賣清算方式久經考驗,無需維護龐大的“保險機制”,通常只要確保抵押資產的流動性足夠好,市場接受度高,就可以實現大規模的清算。但是缺點就和之前提過的一樣,遇到極端行情效率不高,而且除了ETH等特定的幾種資產外,其餘抵押品的流動性並不高,沒有足夠的清算者來快速幫助協議回到正常債務水平;

以Stable++和crvUSD為例的“清算池”,本質都是以協議控制的資產池作為清算者,透過掛反向訂單的形式,在發生清算時快速進行清算,使得協議整體債務水平達到健康值。只是在具體做法上每家各有千秋。比較有趣的是,AAVE最新的Safety module –umbrella 也採用了不出售保險池資產,而是透過燃燒的方式來減少壞帳。

Stabl++採用的是燃燒機制,清算池中的資產會直接被銷毀,所得抵押品也直接分送給保險池的LP。而crvUSD則是完全交易的思路,清算時用crvUSD購買抵押品,抵押品價格上升後又會賣出這些抵押品,回購crvUSD,整個抵押品的所屬權是在Curve本身。

能否在所屬生態內建構欠阻尼系統

首先要討論一下,一個健康的經濟體係是什麼樣的?它的必要條件之一是:一定要有對抗幣價變動趨勢的「欠阻尼機制」。欠阻尼(力)借用了物理學中的概念,指「阻礙」但不足以「阻止」物體運動趨勢的力,會使物體的變化趨勢減緩,在代幣經濟學中指無論幣價漲跌,經濟系統中都有阻礙但無法阻止其變化的緩衝機制。這樣的經濟系統既能維持發展,又不會過度槓桿化,具備軟著陸的條件。

比特幣的交易手續費、以太坊的Gas費計價模型,都會隨著即時的熱度變化而動態調節, 這就是一種「欠阻尼機制」。反之,如果一種資產快速上漲或下跌,系統中缺乏有效緩解其變化趨勢的方案,那就是不健康的經濟系統,這樣的系統最終會因過度槓桿化而崩潰,這也是一眾以太坊LSD、Restaking項目被人詬病的原因。

由於Stable++支援的抵押物主要是BTC和CKB,而且部署在RGB++ Layer上,那麼我們就要檢視Stable++和CKB代幣之間形成的關聯性對於整體生態是否有益。

除創世區塊外,CKB的發行方式有兩種。第一種即PoW挖礦產生,上限為336億枚,新增的CKB每4年減半一次,上次減半在2023年,年發行量由42億枚降為21億枚。這種方式叫做「基礎發行」。

另外CKB還有一個獨特的機制,就是用戶要鎖住一些CKB才能在鏈上存放資料(你在CKB鏈上持有資產,會有相應的資料要存儲,要支付一定的存儲費用)。但網路並非直接向鎖住CKB的人收取儲存租金,而是透過發行CKB,用通膨的方式稀釋用戶手中的代幣價值,變相收取租金,這叫做「二級發行」。二級發行每年的總量固定為13.44億,這部分Token的分配方式如下:

1. 礦工:分配給礦工的二級發行CKB,與使用者在鏈上佔用的儲存空間成正比

2. NervosDAO

3. 國庫:分配給國庫的二級發行CKB,與流通中CKB/總發行量的比例成正比,這部分會直接銷毀

Stable++可以讓用戶質押CKB產生wstCKB,或使用CKB以較低的抵押率借出RUSD。 CKB價格上漲時,將有更多人用CKB抵押鑄造RUSD,這可以讓很多CKB被鎖住;而鑄造出的RUSD會增加鏈上Defi系統的活躍度。整體而言,相當於間接降低了CKB通膨率,又增加了鏈上活躍度,也可以讓礦工獲得更多利益,調動其積極性提高整個網路的經濟安全。

所以與其他資產抵押類穩定幣不同的是,Stable++與CKB的發行機制組成了一個較為健康的代幣經濟系統,可以形成“欠阻尼機制”,而不是單純的加槓桿。配合已有的CKB LST,其可組合性和流動性將會進一步提高。

總結:從市場角度看Stable++的必要性

從市場角度來看,BTCfi生態上也需要一個規模較大的去中心化穩定幣出現。

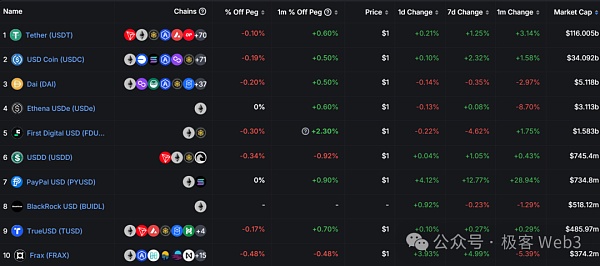

第一,目前加密市場中的穩定幣,USDT和USDC幾乎佔據了90%的市值,但它們的中心化風險難以忽視。如上文所言,BTCfi用戶最注重的就是安全,一個能滿足大戶對交易和安全的綜合需求的去中心化穩定幣如果出現,是撬動這些人參與到BTCFi中的必要條件。

(目前市值排名前十的穩定幣)

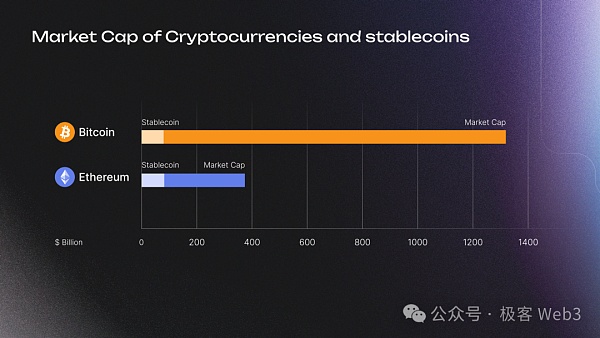

第二,穩定幣的市值總和大概是800多億美元,只有比特幣總市值的零頭,從這個角度看,還有很多BTC可以作為抵押物生成穩定幣,基於BTC的穩定幣還有很大的發展潛力。

(比特幣與以太坊市值比較)

但之前比特幣生態也出現過一些穩定幣,卻都未引起市場的較大迴響。究其原因是出現得太早,當時沒有足夠的技術作為支撐。如今,隨著RGB++ Layer生態的日漸繁榮,以及UTXOSwap、Stable++、JoyID等項目的逐步完善,BTCFi在CKB上的大基建才剛剛開啟序幕,基於比特幣的穩定幣協議必將為BTCFi生態帶來新的想像空間,CKB這片價值窪地將成為創業家的沃土,一切願景都未來可期。