作者:杜玉、李丹、何浩,華爾街見聞

8月23日週五,聯準會主席鮑威爾在傑克遜霍爾全球央行年會上「放鴿」稱,是時候調整政策了,不尋求或歡迎就業市場繼續降溫,我對通膨降至2%的信心已經增強,坐實了市場對於鮑威爾將發表“偏鴿派”講話的預期。

分析稱,聯準會主席鮑威爾的轉向政策已經完成,鮑威爾在演講中表現出了全面的鴿派,兩年前他還在同一時期表示,聯準會將接受經濟衰退作為恢復通膨的代價。

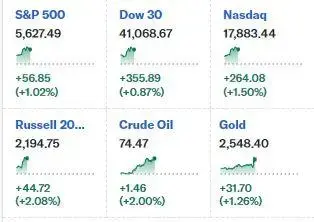

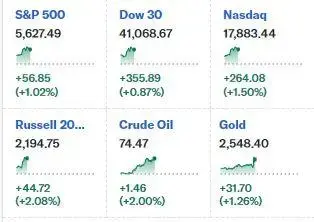

鮑威爾講話的重磅鴿派轉向令標普逼近新高,小型和晶片股指漲約3%,全週主要指數齊漲超1%,小盤最佳。週五特斯拉和英偉達漲超4.5%,地區銀行股ETF一度漲超6%。短期美債殖利率兩位數跳水,美元週跌1.7%,現貨黃金漲超1%重上2510美元,英鎊近兩年半最高,日圓漲超1%,離岸人民幣漲超300點,石油漲超2%。

01 聯準會重大鴿派轉向,鮑威爾明確直言:是時候調整政策了

8月23日週五美東上午10點,聯準會主席鮑威爾在傑克森霍爾全球央行年會重磅發聲。

值得注意的是,鮑威爾頗為明確地直言:“政策調整的時機已經到來。政策方向已經明確,降息時機和節奏將取決於後續數據、前景變化和風險平衡。”

有分析稱,雖然鮑威爾坐實了市場對9月開啟降息的廣泛預期,這篇講話也“偏鴿派”,在短期內為金融市場提供了一定清晰度,但並沒有提供多少美聯儲9月會議之後將如何行動的線索。

例如若再有一份負面就業報告,是否會大幅降息50個基點,以及未來幾個月是否持續降息。不過,鮑威爾的發言至少證實了聯準會過去兩年與通膨的鬥爭即將迎來關鍵轉折點。

鮑威爾念完了事先準備好的講稿,可能的問答環節沒有再現場直播,掉期交易員對2024年底前降息總量的預測保持不變在約為98個基點。 9月降息25個基點的機率也保持穩定。

在市場反應中,美股指數漲幅不斷擴大,開盤一小時,標普500大盤已漲超1%,道指一度漲400點,科技股居多的納指和對經濟週期更敏感的羅素小型股領跑,分別漲1.5%和2%。美股地區銀行指數漲5%創八個月最大漲幅,,美債殖利率和美元指數則是短線跳水,均與和交易「聯準會降息在即」的邏輯有關。

鮑威爾參加的經濟研討會題為“重新評估貨幣政策的有效性和傳導”,他的講稿不僅回顧了疫情後美聯儲“就業和物價”兩大使命之間平衡的轉變,點明未來政策方向應如何調整,也試圖釐清為何在通膨大幅下降的情況下失業率還可以維持低位。

他首先指出聯準會「維持物價穩定」和「實現充分就業」這兩大任務面臨的風險平衡已經改變,並更強調在通膨持續回落至2%目標的現階段,令勞動市場持穩的重要性:

「新冠疫情爆發四年半後,疫情導致的最嚴重經濟扭曲正在消退。通貨膨脹大幅下降,勞動市場不再過熱,現在的條件比疫情前寬鬆。供應限制已經正常化。

我們的目標是恢復物價穩定,同時維持強勁的勞動市場,避免在通膨預期較不穩定的情況下,出現早期通緊時期失業率急劇上升的情況。 」

在談到通膨時,鮑威爾讚揚通膨降溫的進展,並表示「在今年早些時候暫停之後,我們又開始朝著2%的目標邁進。我越來越有信心,通膨率將可持續地回到2 %的水平。

他認為,這主要是緊縮性貨幣政策幫助恢復了總供給和總需求之間的平衡,緩解了通膨壓力,確保通膨預期保持穩定,令「通膨現在更接近我們的目標,過去12個月價格上漲了2.5%。

在評估就業市場時,他斷言“如今,勞動力市場已從之前的過熱狀態大幅降溫,勞動力市場似乎不太可能在短期內成為通膨壓力上升的根源。我們不尋求也不歡迎勞動力市場狀況進一步降溫。”

具體來說,美國非農失業率從一年多前開始上升,目前為4.3%,雖然以歷史標準來看仍然很低,但幾乎比2023年初高出整整一個百分點,大部分失業率抬頭發生在過去六個月。

但鮑威爾試圖捍衛當前美國經濟狀況的穩健(solid)屬性,並表示:

「到目前為止,失業率上升並不是裁員人數增加的結果,後者在經濟低迷時期很常見。相反,失業率上升主要反映了工人供應的大幅增加和先前瘋狂招聘速度的放緩。

即便如此,勞動市場狀況的降溫也是顯而易見的。就業成長保持穩健(solid),但今年有所放緩。職缺下降,職缺與失業人數的比例已恢復到疫情前的水準。名目工資增長放緩。整體而言,勞動市場狀況目前沒有像2019年疫情爆發前那麼緊張,當時的通膨率不足2%。

總體而言,經濟持續穩定成長(solid)。但通膨和勞動市場數據顯示情勢正在改變。通膨的上行風險已經減弱,就業的下行風險增加。聯準會關注雙重使命各自所面臨的風險。 」

鮑威爾繼而表態稱,美聯儲“將竭盡全力支持強勁的勞動力市場,同時進一步實現價格穩定”,並明確指出降息是未來的政策方向:

「透過適當減少政策限制,我們有充分理由相信,經濟將恢復到2%的通膨率,同時保持強勁的勞動力市場。我們目前的政策利率水準提供了充足空間來應對可能面臨的任何風險,包括勞動力市場狀況進一步惡化的風險。

在講稿的第二部分,鮑威爾用了更長的篇幅來討論新冠疫情前後通脹的漲跌情況,並探討為何在失業率保持低位的情況下通脹卻能大幅下降,似乎在繼續描繪美國經濟將罕見實現“軟著陸”。

不過有分析稱,在新冠疫情期間,聯準會未能及時升息以應對通膨飆升,鮑威爾的言論凸顯出,在物價增長放緩的當下,聯準會官員希望避免再次犯下政策錯誤。他們的成功與否將決定聯準會能否實現所謂的“軟著陸”,即在不讓經濟陷入衰退的情況下抑制通膨飆升。

利用傑克森霍爾全球央行年會這個平台,聯準會官員一再「放風」降息將至,除了鴿聲嘹亮的聯準會主席鮑威爾,其他官員或力挺經濟環境不需要緊縮,或直言應該怎樣降息。

費城聯儲主席哈克週四和週五一再提到應「有條不紊」降息;芝加哥聯儲主席古爾斯比稱,美聯儲不僅要抗通脹,是時候更關注就業;現在貨幣已相當緊縮,經濟沒過熱,不需要收緊貨幣;亞特蘭大聯邦儲備銀行主席博斯蒂克說,不能等到通膨完全降至2%再行動,今年可能不只一次降息。

02 新聯準會通訊社」高喊鮑威爾轉向,暗示對更大幅降息敞開大門

聯準會主席鮑威爾在今年傑克遜霍爾央行年會上徹底放飛了鴿派的屬性,這是有「新聯準會通訊社」之稱的聯準會報道喉舌、資深記者Nick Timiraos的最新評價。

美東時間8月23日週五上午,鮑威爾講話後,Timirao在社群媒體X發文點評稱:

「鮑威爾已經完成政策轉向。兩年前,鮑威爾曾暗示,美聯儲將接受經濟衰退,換取通膨恢復正常。而今,他的立場變為全面的鴿派。”

接著,Timiraos列舉了以下鮑威爾講話中的句子,證明他的鴿派傾向,包括:

“勞動力市場狀況的降溫是顯而易見的。”

“勞動力市場不太可能短期內成為通膨壓力上升的根源。”

“我們不尋求也不歡迎勞動力市場狀況進一步降溫。”

「政策調整的時機已經到來。政策方向已經明確,降息時機和速度將取決於後續數據、前景變化和風險平衡。”

“我們將竭盡全力支持強勁的勞動力市場,同時在價格穩定方面取得進一步的進展。”

華爾街見聞注意到,雖然沒有單獨發文置評鮑威爾的講話,但Timiraos的X發文轉發了一篇報導的連結。這篇他參與貢獻內容的最新報導指出,近來,一些聯準會官員用「漸進」和「有條不紊」這類相對隱晦的說辭表達,他們預期聯儲會有一系列25個基點的降息。

本次鮑威爾雖然闡述聯準會降息目標時很有說服力,卻並未具體說明要如何實現這一目標,他完全避免了使用類似「漸進」和「有條不紊」這樣的字眼。透過避而不提這種說法,鮑威爾就為今後幾週一旦勞動市場出現更嚴重疲軟跡象時更大幅降息敞開了大門。

文章還指出,相較於7月底聯準會後記者會上的講話,鮑威爾本次表態沒有那麼含糊其辭了,當時他說,聯準會需要更多的數據才能確信通膨正在下降。本週五的演講表明,他現在掌握了那些數據。

Timiraos在X發的另一個貼文提到本次鮑威爾演講中其他令人印象深刻的句子。其中包括,在闡述了自2020年以來通膨的成因和行為表現時,鮑威爾意識到並不是所有人都會同意他的框架,因此他總結道:「這是我對事件的評估。你的看法可能會有所不同。

在這個帖子下面,點讚最高的一條網友評論寫道,我很高興不是一次緊急降息。

03 美國「高通膨吹哨人」:聯準會已從嚴重通膨錯誤中恢復,但對中性利率預判錯誤

週五,美國「高通膨吹哨人」、前美國財長薩默斯表示,儘管聯準會未能迅速採取行動應對2021年美國通膨飆升,創下了其貨幣政策歷史上的低谷,但最終它還是為糾正經濟做出了足夠的努力。

薩默斯說,「我必須讚揚美聯儲。雖然這並不總是顯而易見,但他們採取了足夠強有力和積極的行動,來保持通膨預期的穩定。我們都會犯很多錯誤。重要的是,當你犯錯時,要認識它並改正它。

薩默斯發表演說前不久,聯準會主席鮑威爾同日宣布,現在是政策調整的時候了,因為現在消費者物價上漲已經降溫,通膨上行風險已經減弱,而就業風險已經增加。鮑威爾也承認,2021年春季時關於通膨將是「暫時的」的初步判斷,在那年晚些時候被證明是錯誤的。

雖然薩默斯表示,聯準會準備在9月會議上降息是正確的做法,但他同時認為,需要對貨幣政策的中期前景更加謹慎。

薩默斯說,如果聯準會將利率降低到市場預期的水平,即衍生性商品市場顯示的未來兩年內將基準利率降至約3%,他會感到驚訝。現在聯邦基金利率的目標區間是5.25%-5.5%。

在談到聯準會政策制定者對長期基準利率的估計時,薩默斯指出,聯準會官員的預期是低於3%,這仍然過低。由於美國大規模財政赤字和對綠色經濟和先進技術的強勁投資,這些都對借貸成本施加壓力,所謂的中性利率可能會高於過去。

薩默斯直言,“我認為美聯儲犯了一個嚴重錯誤,就是認為中性利率如此之低,因此誤判了任何既定政策水平的限制性。如果你沒有正確的北極星,你就無法準確導航。”

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:華爾街見聞