作者:UkuriaOC, CryptoVizArt, Glassnode;編譯:鄧通,金色財經

摘要

-

比特幣資產的淨資本流入已明顯降溫,投資者的獲利和虧損事件很少。

-

虧損事件幾乎完全與短期持有者群體有關。

-

然而,該群體持有的很大一部分供應正在轉變為長期持有者身份,持有時間至少為155 天。

-

永續掉期市場的投機活動經歷了全面重置,顯示投機興趣和多頭槓桿正在降溫。

流動性

在過去的幾個月裡,比特幣資產的淨資本流入開始放緩。這顯示投資者獲利和虧損之間達到了一定程度的平衡。

值得注意的是,比特幣市場的資本流入很少如此平靜,89% 的日子裡資本流入量大於今天(虧損主導的熊市除外)。同樣值得注意的是,類似的不活躍時期往往先於未來波動性的大幅上升。

實際市值仍維持在6,190 億美元的ATH 值,自2022 年12 月創下的1.5 萬美元低點以來,淨流入量達到2,170 億美元。

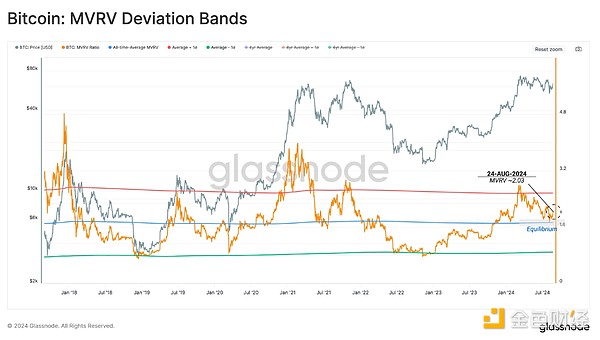

MVRV 比率是一種強大的工具,可讓我們衡量投資者的平均未實現利潤。

在過去兩週內,MVRV 比率已測試其歷史平均值1.72。從歷史上看,這一關鍵水平標誌著宏觀牛市與熊市趨勢之間的轉折點。大約51% 的交易日的MVRV 值收在平均值以上。

這表明投資者的盈利能力已基本恢復到平衡位置,ETF 推出後的興奮和熱情已完全冷卻。

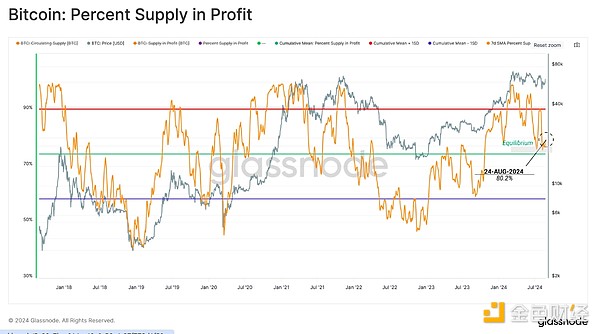

利潤指標中供應百分比也反映了類似情況,該指標提供了供應全球獲利能力的讀數。

與MVRV 比率一樣,此振盪指標已恢復到長期平均值。先前曾發生類似重新測試該水準的情況,在2016 年末、整個2019 年波動期間以及2021 年中期拋售期間均有出現。

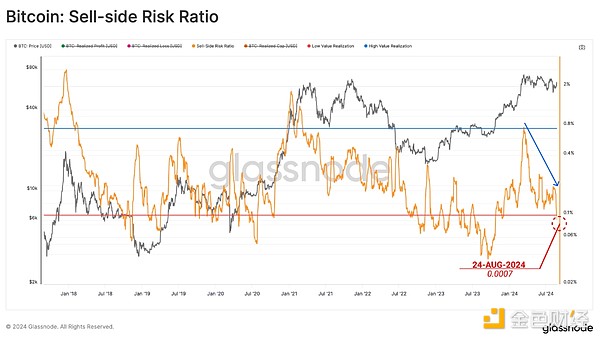

賣方風險比率是另一個可以評估市場達到的均衡程度的強大工具。我們可以在以下框架下考慮這個指標:

-

高值表示投資者花費代幣的利潤或損失相對於其成本基礎而言較大。這種情況表明市場可能需要重新找到平衡,並且通常會在高波動性價格走勢之後出現。

-

低值表示大多數代幣的花費相對接近其損益平衡成本基礎,顯示已達到一定程度的平衡。這種情況通常表示當前價格範圍內的「盈虧」已經耗盡,通常描述低波動性環境。

目前,賣方風險比率已降至較低水平,表明大多數鏈上轉移的代幣交易價格接近其原始收購價格。與先前介紹的指標類似,這預示著新的波動加劇狀態。

短期壓力

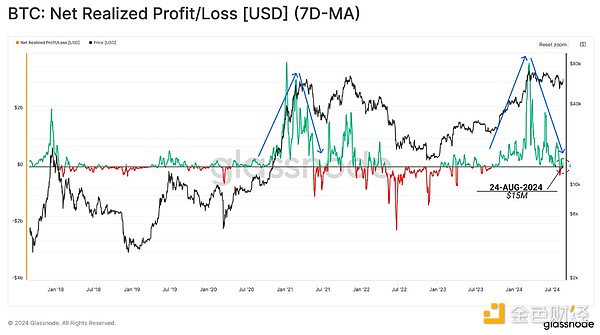

深入研究這些獲利和虧損活動,我們可以看到淨實現利潤/虧損的幅度正在下降。

淨實現利潤/虧損目前為每天+1500 萬美元,與3 月份市場創下7.3 萬美元高點時每天36 億美元的資本流入相去甚遠。通常,此指標會在拐點附近回歸中性水平,例如趨勢延續或逆轉回宏觀看跌趨勢。

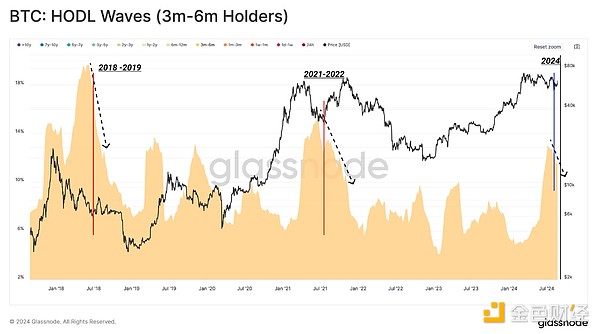

在3 月創下歷史新高後,新投資者的信心在幾個月的震盪橫盤價格走勢中受到了考驗。在此過程中,大量比特幣供應量仍被嚴格控制,處於3 個月至6 個月的幣齡區間內。

從歷史上看,這個3-6 個月幣齡區間內的供應量往往在主要市場高峰形成後不久達到峰值,通常是在隨後的調整期間。這些新投資者中的一部分隨後決定在波動的條件下繼續持有,最終成為長期投資者。許多其他人退出頭寸並實現損失。

目前,3-6 個月的代幣佔流通供應量的12.5% 以上,其結構類似於2021 年中期的拋售,但也類似於2018 年熊市的高峰期。

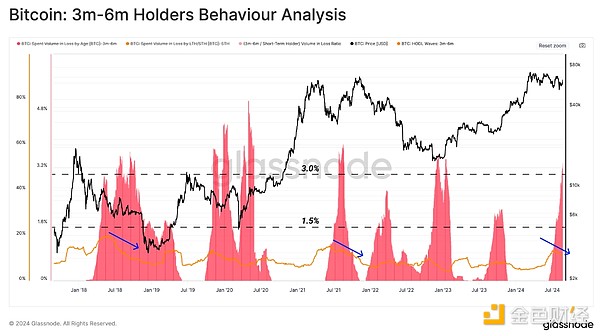

下圖旨在進一步細分此群體,並比較3-6 個月時間內持有的供應量與虧損的供應量。我們從(圓點)中顯示的3-6 個月持有供應量開始,然後疊加該群體虧損轉移的數量(方塊)。

由此,我們可以觀察到,自7 月初以來,虧損事件大幅增加,而持有的總供應量開始下降。從規模來看,此次拋售的規模與過去的主要市場轉折點類似。

仍處於這一持幣時間範圍內的供應量越來越接近進入長期持有者狀態,這意味著從統計上看,這些代幣在某一天被花掉的可能性較小。

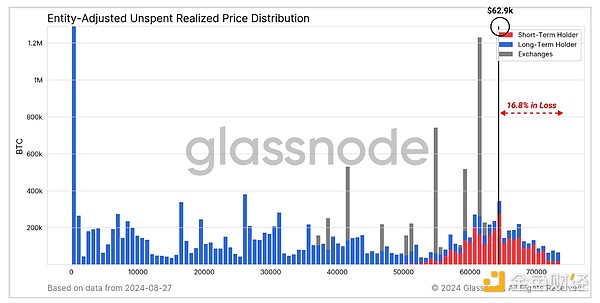

可視化代幣向LTH 狀態遷移的另一種方法是透過URPD 指標,該指標針對長期持有者和短期持有者進行區分。在這裡,我們可以看到,超過+480k BTC 的收購價格高於當前現貨價格,現在被歸類為LTH 供應(方塊)。

這也意味著這些LTH 代幣現在處於未實現虧損狀態。

短暫易變

在最後一部分中,我們將添加對永續掉期市場的分析,這些分析提供了對比特幣市場投機和槓桿需求的解釋。

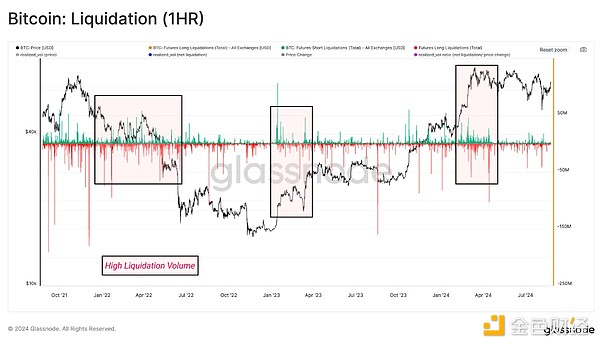

整體而言,近幾個月清算量明顯下降,尤其是相對於3 月創下歷史新高的興奮感而言。這顯示投機需求已經下降,並顯示目前市場機制更加以現貨為主。

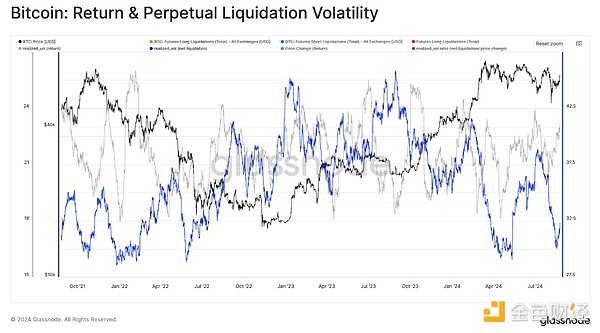

如果我們將每月價格波動與淨清算量進行比較,我們可以看到這兩個因素之間有強烈的相關性。這突顯了市場波動性通常會因槓桿頭寸的擠壓而加劇,因為交易者在市場波動時會發現自己處於越位位置。

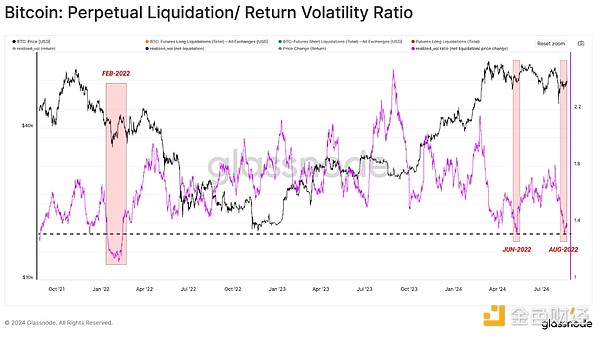

我們也可以研究價格與淨清算量波動率之間的比率,以了解市場對槓桿的興趣。

我們發現,這一比率正在下降至2022 年2 月以來的最低水準。這強化了交易者不太願意承擔高風險部位的觀點,顯示投機興趣已經顯著重置。

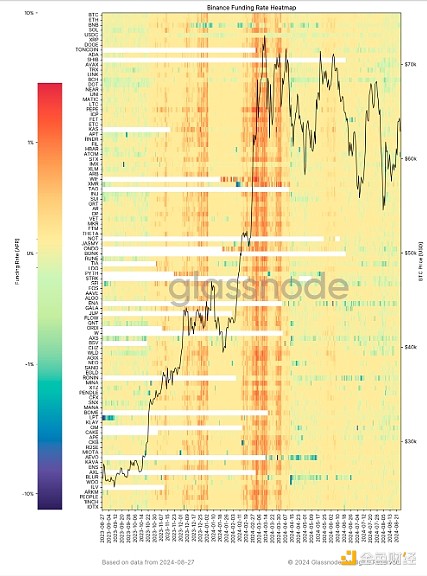

這一現像在更廣泛的數位資產生態系統中也能看到,大量代幣現在顯示出中性融資利率。這強調了這樣一種觀點,即整個市場的投機興趣已發生重大重置,因此現貨市場很可能在短期內佔據主導地位。

總結

鏈上領域和永續期貨市場都出現了一定程度的平衡。這可以透過獲利和虧損活動的減少以及整個數位資產領域融資利率的回歸中性來觀察。這表明,無論何種工具或資產類別,市場投資者的投機活動都大幅下降。

除此之外,隨著整合和累積的到來,市場在5 個月多的時間裡一直處於結構有序的下行趨勢。然而,就歷史偏好而言,平靜的市場結構時期是短暫的,而且往往先於波動性加劇的預期。