作者:Zach Pandl,Michael Zhao,Grayscale;編譯:鄧通,金色財經

摘要

-

以太坊網路是市值和總鎖定價值領先的智慧合約區塊鏈[1],它承載著豐富的應用程序,其中許多應用程式都提供自己的可投資代幣。然而,以太坊生態系統非常多樣化,每個代幣都有獨特的基本面。

-

在研究更廣泛的生態系統時,人們可能會關注那些表現出強大基本特徵的代幣。這些因素可能包括強大的用戶參與、透明的價值創造機制和受控的供應成長。在以太坊生態系統中,一些表現出這些特徵的著名資產是與去中心化金融應用程式相關的代幣,如AAVE、MKR 和UNI,以及與質押應用程式相關的LDO。

-

以太坊網路的設計意味著平台上的大多數活動都與其原生代幣Ether (ETH) 相關聯。因此,ETH 的價值往往反映了以太坊生態系統的整體活動和成長。網路使用量和代幣價值之間的關係是以太坊經濟模型的一個顯著面向。

-

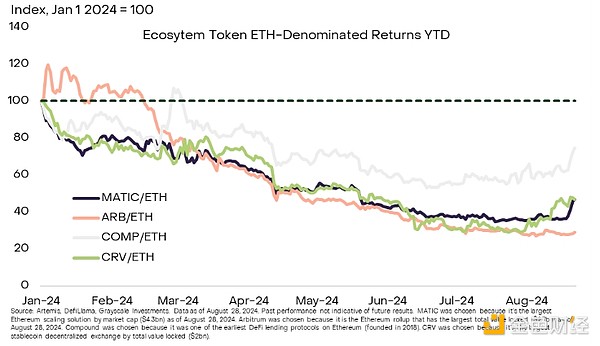

ETH beta 策略旨在使用替代代幣模仿ETH 的表現,與直接持有ETH 相比,其表現不佳,正如我們在本分析中所示(圖4)。這是因為大多數替代代幣都落後於ETH,只有少數代幣超過它。另一種方法是分散投資於多個有前途的項目,而不是專注於單一的替代代幣。

以太坊的核心是一個基於區塊鏈的平台,使開發人員能夠建立和部署智慧合約和去中心化應用程式(dApp)。這項功能催生了一個涵蓋各領域的豐富計畫生態系統,包括去中心化金融(DeFi)、非同質化代幣(NFT) 和遊戲。其中許多項目都發行了自己的代幣,擴大了加密資產生態系統。

然而,投資人必須意識到,以太坊生態系統中的資產遠非統一。代幣在用例、供應通膨、歷史波動性和價值累積機制方面可能存在很大差異。有些代幣用作去中心化自治組織(DAO) 的治理代幣,有些代幣用作特定應用程式中的實用代幣,還有一些代幣用作現實世界資產的代表。

探索ETH 生態系統

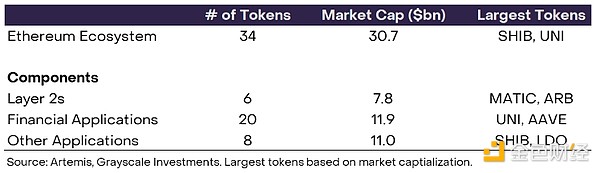

雖然以太坊生態系統包含數以萬計的代幣[2],但在本報告中,我們將重點放在Grayscale Crypto Sectors 中指定的一組重要資產——這是我們對數位資產和相關指數係列進行系統分類的框架。這些資產代表了以太坊生態系統的各個方面,從DeFi 協議到第2 層解決方案和基礎設施項目(圖1)[3]。

圖表1:以太坊生態系代幣與灰階加密貨幣部門

鑑於生態系統的複雜性,我們可以根據Grayscale Crypto Sectors 數據將主要組成部分分類如下(有關術語的更多背景信息,請參閱Grayscale 詞彙表):

第2 層(L2) 解決方案,例如Polygon (MATIC)、Arbitrum (ARB) 和Optimism (OP),旨在透過處理主鏈外的交易來提高以太坊的可擴展性,旨在提高速度並降低費用,同時保持網路安全。

金融應用程式利用智能合約提供無需傳統中介的金融服務。值得注意的例子包括領先的去中心化交易所Uniswap (UNI)、主要藉貸平台Aave (AAVE) 和DAI 穩定幣背後的協議MakerDAO (MKR)。

其他應用程式包括支援更廣泛生態系統的廣泛服務。例如,以太坊名稱服務(ENS) 提供分散式命名系統。在NFT 領域,像Blur 這樣的市場在交易者中獲得了關注。最後,雖然柴犬(SHIB)等meme 代幣不是以太坊的核心功能,但就市值和社區參與度而言,它已成為生態系統的重要組成部分[4]。

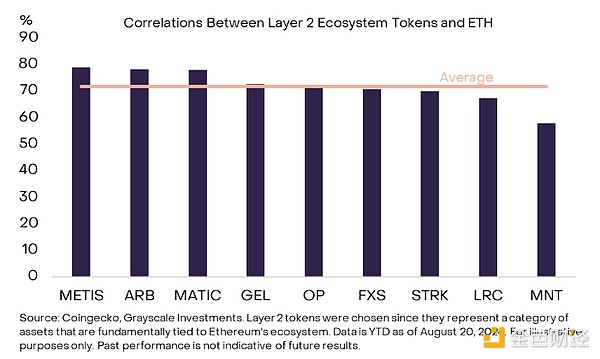

「高貝塔」論點

加密原生投資者有時將生態系統資產視為投資以太坊發展的「高貝塔」方式。這種觀點並非毫無道理,因為許多生態系統資產確實顯示出與以太坊年初至今(YTD) 回報的高短期相關性(圖表2)。然而,這種觀點過於簡化了這些資產的複雜性。每個生態系統代幣都有獨特的功能,應單獨評估。

圖2:以太坊生態系代幣年初至今往往與ETH 保持相關性

今年精選資產的表現突顯出,短期相關性可能對資產的中期表現沒有很好的指導作用。例如,ETH 本身今年迄今已升值14%。同時,ARB 和MATIC(兩個相對較大的Layer 2 解決方案,與ETH 具有較高的短期相關性)實際上分別下跌了54% 和65%%(圖表3)。儘管這些協議深度集成,並且可能共享許多相同的用戶,但代幣的基本面以及價格回報可能會大不相同。

圖3:今年迄今,一些著名的以太坊生態系代幣表現不如ETH

代幣多樣性

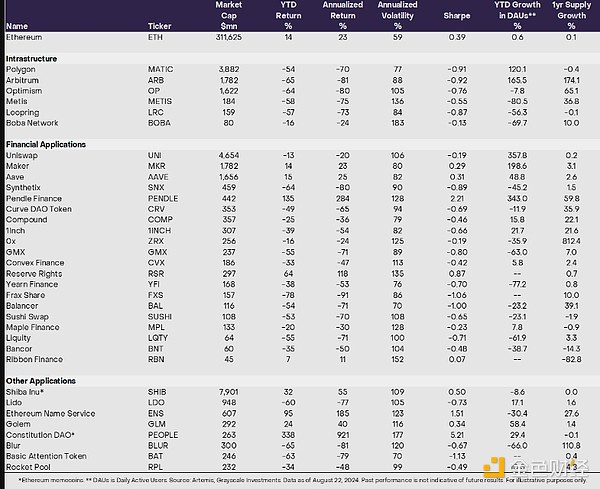

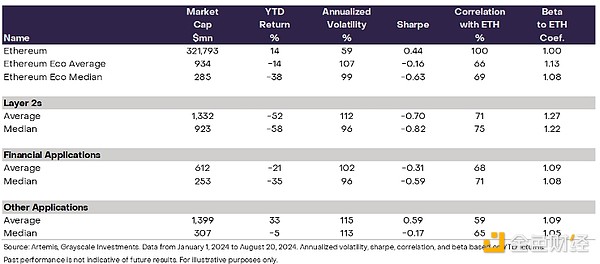

以太坊生態系統是多樣化的,資產在多個維度上有顯著差異(圖4):

圖4:以太坊生態系資產根據用例和基本面有顯著差異

以太坊生態系統的波動性和風險調整回報表明,與ETH 相比,代幣通常表現出更高的波動性,這反映了ETH 作為更大、更成熟的資產的地位。因此,只有少數生態系統代幣能夠實現比ETH 本身更高的夏普比率[5],這凸顯了在風險調整的基礎上超越生態系基礎資產的挑戰。

以太坊生態系統代幣表現出多樣化的供應增長方式,與ETH 的(主要)通貨緊縮模型[6] 不同。新項目通常使用較高的初始通膨來促進採用和資助開發,而成熟項目可能會減少或固定供應計劃。一些代幣實施自適應機制,根據使用或市場條件調整供應。這些通膨策略可以顯著影響代幣的長期價值。如果需求成長不匹配,高通膨可能會抑制價格,而精心設計的時間表可以幫助支持永續成長。代幣供應成長模式通常反映了專案的成熟度和價值創造過程。

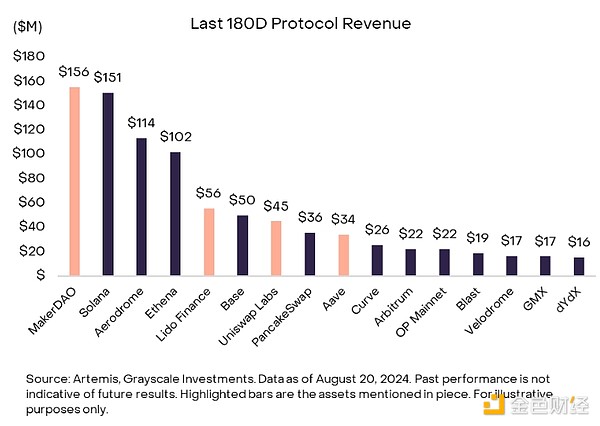

透過總鎖定價值(TVL)、每日活躍用戶、交易量和產生的費用等關鍵指標衡量的特定應用活動趨勢可以顯示項目的吸引力和經濟可行性。例如,DeFi 協議中TVL 的上升可能表明用戶信任度和資本效率的提高,而交易費用的增加可能表明對該服務的需求很高。然而,這些指標應該結合具體情況來解釋;第2 層解決方案可能優先考慮低費用和高交易量,而藉貸平台可能專注於TVL 成長。此外,這些指標的趨勢可以揭示以太坊生態系統特定領域的競爭動態。強大的鏈上指標並不總是與代幣價格升值直接相關,正如在某些情況下所見,由於代幣分發或市場情緒等因素,具有高TVL 或費用產生的協議可能仍會經歷令人失望的代幣表現。

效能比較

圖5:ETH 表現領先平均和中位數

到目前為止,ETH 在2024 年的平均和中位數累計收益方面均優於其生態系代幣(圖表5)。 ETH 也表現出更好的風險調整後表現,這體現在更高的夏普比率上。然而,從長期歷史數據來看,情況更加微妙。在某些牛市期間,一些以太坊生態系代幣的平均表現優於ETH。例如,在2020-2021 年的多頭市場中,SHIB 等meme 代幣明顯超過ETH[7],提高了生態系代幣籃子的平均報酬率。

今年迄今,ConstitutionDAO(我們也認為是memecoin)和ENS 等特定代幣是其他應用類別表現優異的主要貢獻者。相較之下,在此期間,第2 層解決方案和金融應用的表現不如ETH。 Grayscale Research 認為,生態系統代幣的超額報酬潛力似乎集中在少數表現優異的資產。

今年迄今,ETH 的表現往往優於其生態系統代幣,無論是平均或中位數。然而,生態系中少數表現突出的代幣可能會超越ETH(圖4)。該分析表明,雖然生態系統代幣可以提供獲得重大收益的機會,但這些機會分佈並不均勻。從歷史上看,ETH 在較長時間內表現更穩定。

鑑於生態系代幣的表現分佈,一籃子生態系資產可以提供潛在的表現優異者的風險,同時有助於降低選擇表現不佳者的風險。

資產選擇方法

雖然多元化的以太坊生態系統資產組合可以成為一種可行的投資策略,但更有針對性地專注於特定資產選擇的方法可能會產生更好的結果——儘管同時引入了更多特殊風險。這種方法涉及識別具有良好基本面和/或潛在積極催化劑的資產。資產選擇的關鍵考慮因素包括強勁或不斷改善的基本面(例如使用指標、市場領導地位和創新功能)、合理的通膨率和價格趨勢。

一些代幣顯示出強勁的基本面,但近期價格表現不佳,可能提供有吸引力的切入點。例如,UNI(Uniswap)作為關鍵的DeFi 原語表現出很高的使用率,但經歷了區間價格走勢。同樣,LDO(Lido)在流動性質押方面處於領先地位,儘管價格表現不佳,但TVL 與市值的比率很高。 MKR(Maker)和AAVE 等其他代幣在這兩個指標上都表現出色,其中MKR 佔據了以太坊近40% 的DeFi 利潤[8],並持有最大的現實世界資產組合,而AAVE 實現了創紀錄的用戶參與度,在14 個活躍市場中的TVL 超過110 億美元。[9]

圖6:一些代幣表現出強勁的協議基本面,但相對價格走勢較弱

同樣重要的是謹慎對待某些資產。潛在的考慮因素可能包括除了治理之外效用有限的代幣,尤其是當它們的市值大大超過它們所管理的資產的價值時。用戶群減少或費用持續為負值的項目可能表示相關性下降或經濟模式不可持續。大型、定期的代幣解鎖事件也有助於產生拋售壓力和波動性。最後,市值較大但TVL 相對較小或缺乏明顯成長催化劑的資產往往被高估。對於Grayscale Research 來說,這些特徵通常表明代幣的當前估值與其基本效用或成長前景不一致。

在評估已經衰落或失敗的以太坊生態系統代幣專案時,不僅僅是當前的成功可以成為重要訊息——換句話說,要控制倖存者偏差。例如,像Augur 這樣曾經流行的項目隨著時間的推移,使用率和相關性顯著下降。 2017-2018 年首次代幣發行熱潮中的許多代幣已經完全失去了相關性。如果只考慮目前的主要參與者,我們可能會高估整體成功率、低估風險,並誤解專案成功或失敗背後的真正因素。

這種策略方法旨在識別具有實際效用、不斷增長的用戶群和有效代幣經濟學的資產,這些資產可能優於簡單的籃子策略。然而,它需要持續的研究和定期的投資組合調整。

結論

從我們對以太坊生態系統資產的分析中,我們得出了幾個關鍵點。作為眾多dApp 的平台,以太坊的原生代幣ETH 或許是參與整個生態系統成長最簡單的方式。以太坊網路是許多dApp 的基礎架構,但ETH 還具有幾個特定優勢:供應成長低,尤其是合併後,這有利於長期保值;交易所交易產品的需求可能增加,正如最近的批准和發布所參見;以及強大的網絡效應,因為以太坊在智能合約平台中的主導地位繼續吸引著開發者和用戶(有關更多詳細信息,請參閱我們的《Grayscale:以太坊為何表現不佳?未來行情會怎麼走?

以太坊生態系統充滿了創新項目,這些項目可能提供更多潛在的上升空間,同時也讓投資者面臨更多潛在的風險。其中包括徹底改變金融服務的DeFi 協議、解決可擴展性的第2 層解決方案以及支援更廣泛生態系統的基礎設施項目。多元化投資方法(例如投資一籃子資產,例如精選的頂級DeFi 代幣)可以廣泛參與生態系統的成長,同時尋求降低某些專案特定風險。或者,基於研究的選擇性方法,根據項目的基本面、實用性和成長前景仔細選擇單一項目,儘管風險較高,但可能會產生更高的回報。

參考文獻

[1] 截至2024 年8 月27 日,以太坊是按市值和總鎖定價值計算最大的智慧合約平台。來源:CoinGecko、DefiLlama

[2] https://coinmarketcap.com/view/ethereum-ecosystem/

[3] 註:以太坊(ETH) 本身的市值約為3,190 億美元,使生態系中的其他資產相形見絀。來源:Artemis、Grayscale Investments。截至2024 年8 月27 日的數據。

[4] 截至2024 年8 月27 日,Shiba 按市值排名第13 位。來源:Artemis、Grayscale Investments

[5] 夏普比率將投資的回報與其風險進行比較。夏普比率的分子是回報,分母是同一時期回報的標準差。

[6]https://consensys.io/blog/what-is-eip-1559-how-will-it-change-ethereum

[7]https://decrypt.co/89069/bigger-gains-than-bitcoin-or-ethereum-top-crypto-assets-2021

[8] https://www.syncracy.io/writing/makerdao-thesis

[9] https://defillama.com/protocol/aave#information