原標題:Ethereum VCs have EBOLA for Infra

作者:Yash Agarwal, Superteam.fun研究員;編譯:0xjs@金色財經

“讓你的對手說話,他們就會編織一張確保他們安全的網。”

兩週前,在「 The Chopping Block 」節目中,來自Dragonfly 的Haseeb 和Tom 在以太坊與Solana 的環節中提出了一系列論點。他們大致闡述了以下內容:

-

Solana的VC生態係不完整。

-

Solana上的資金量遠低於以太坊,除了memecoins 之外,Solana 生態系統中的贏家很少。

-

Solana被視為memecoin鏈,或許也是DePIN 鏈。 Solana 的TVL 僅為50 億美元,限制了其TAM。

-

在以太坊上創業就像在美國「創業」一樣,因為它的期望值更為正。

-

Solana的基尼係數較高(不平等現象較為嚴重)。

我們將回顧這些論點——強調大型VC基金的結構性問題,以及這些問題如何推動它們進行基礎設施投資——更糟糕的是,讓創辦人陷入糟糕的建議。最後,我們將分享如何避免感染EBOLA(EVM Bags Over Logic Affliction))的戰術建議。

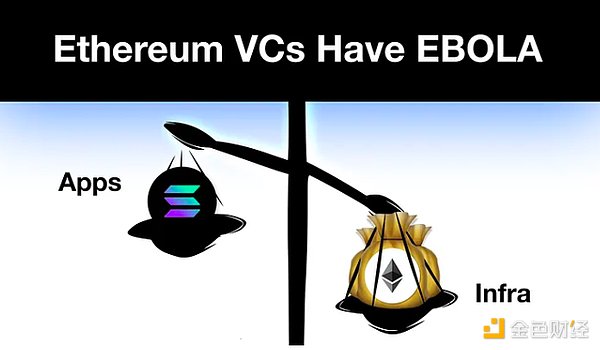

以太坊VC具有高度傳染性的EBOLA

正如Solana基金會Lily Liu所說,EBOLA(EVM Bags Over Logic Affliction)是一種影響以太坊創投公司的疾病——一個結構性問題,尤其是對於大型「一級」創投公司而言。

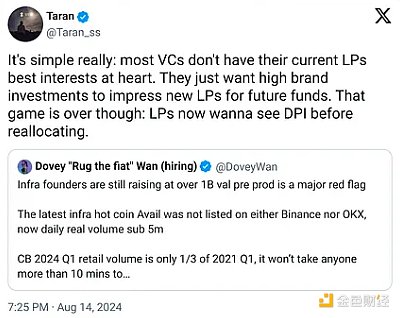

以Dragonfly 這樣的大型基金為例,該基金於2022 年從Tiger Global、KKR 和Sequoia 等頂級LP 籌集了6.5 億美元,很可能提出了基礎設施大權重的投資主題。像Dragonfly 這樣的大型基金在結構上受到激勵,會在規定的期限內(例如兩年)部署資金。這意味著他們將逐漸願意為更大規模的融資輪提供資金並給出更高的估值。如果他們不為更大規模的融資輪提供資金,他們將無法部署資本,並且必須將資本回饋給他們的LP。

想想GP的經濟誘因:他們每年獲得管理費(募集資金的2%),並在退出時獲得成功費(回報的20%)。因此,在風險調整的基礎上,基金有動機籌集更多資金來「累積費用」。

鑑於基礎設施項目(如Rollup/互通性/再質押)可以順利實現10 億美元以上的FDV,考慮到21-22 年數十億美元的基礎設施退出,投資基礎設施項目是正期望之事。但這是他們自己創造的敘事,由矽谷的資本和合法性引擎所推動。

以下是基礎設施敘事的內容:

1、貨幣網絡將在資訊網路中取得成功。這就是它被稱為Web3 的原因。

2.如果你能在20 世紀90 年代「投資」 TCP/IP 或HTTP,你就會這麼做。現在你可以透過網路代幣來投資。

3.這些區塊鏈基礎設施押注是這一代人對等效TCP/IP 和HTTP 協議的貨幣協議的押注。

這是一個相當引人注目的敘事,而且這個敘事確實有一些實質內容。問題是,在2024 年,當我們著眼於下一個專門用於擴展TPS 以支持NFT 社群超高TAM 潛力的EVM L2 時,我們是否已經偏離了TCP/IP 成為全球貨幣的原始故事。或者,這種理由是否是由大型加密基金(例如Paradigm/Polychain/a16z crypto)的基金經濟學所驅動的。

EBOLA讓創辦人和LP患病

鑑於基礎品牌推廣可推動高估值這一假設,我們看到許多主要的EVM 應用宣布或推出L2,以期獲得這些高估值。 EVM 基礎架構的追逐如此瘋狂,甚至連Pudgy Penguins等頂級消費者創辦人都感到有必要推出L2。

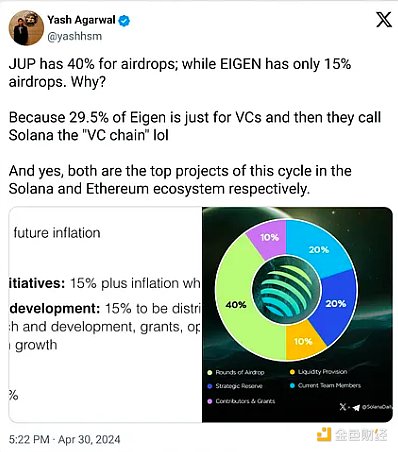

以EigenLayer 為例——以太坊上的一個項目已經籌集了1.71 億美元,但還遠遠沒有產生任何重大影響,更不用說產生收入了。它將使一些風險投資家和內部人士(持有55% 的代幣)變得富有。人們對低流通量、高FDV專案的批評是合理的;那麼對低影響力、高FDV 專案的批評又如何呢?

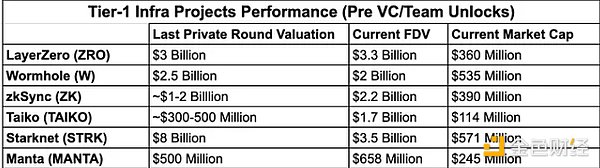

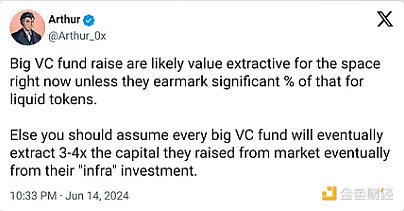

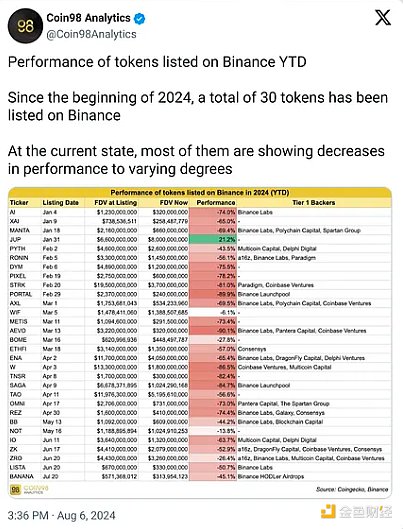

基礎設施泡沫已經開始破裂,本輪週期中許多頂級基礎設施項目發行的代幣FDV已經低於私募輪估值。隨著6-12 個月內出現重大解鎖,創投公司將陷入困境,這將是一場誰先出售的競相壓價的比賽,影響回報。

散戶出現新一輪反VC情緒是有原因的;他們覺得VC資金越多= 更高的FDV,更低流通量的基礎設施。

VC糟糕的建議帶你走向墳墓

EBOLA 也聲稱其受害者中有前景良好的應用程式/ 協議,創投家影響創辦人在無法實現其產品願景的鏈上建立應用程式/ 協議。許多社交應用程式、面向消費者的應用程式或高頻DeFi 應用程式在以太坊主網上永遠無法實現,因為它的性能堪比調製解調器,而且gas 費高得離譜。然而,儘管有其他選擇,這些應用程式仍然建立在以太坊上,導致大量應用程式在概念上很有前景,但由於它們所依賴的基礎設施已經走到盡頭,無法超越「概念驗證」。在我看來,例子很多,從Enzyme Finance(2017 年)到最近的SocialFi應用程序,如Friend Tech、Fantasy Top和Quail Finance(2024 年)。

以最大DeFi協議Aave 的Lens Protocol為例,其籌集了1500萬美元,並因一筆大額資助而在Polygon上啟動(現在由於另一筆資助再次轉向zkSync),同時保持了其L3。基礎設施混亂造成的碎片化導致了Lens Protocol的垮台,否則它可能會成為一個基礎社交圖譜。相較之下,Farcaster則採取了輕基礎設施方法──即Web2重方法。

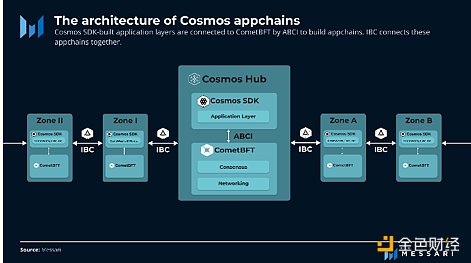

最近, Story Protocol獲得了由a16z 領投的1.4 億美元融資,旨在打造「IP區塊鏈」。儘管被逼入絕境,一線VC 仍在加倍押注基礎設施敘事。因此,敏銳的觀察者可能會注意到退出路徑:這種敘事從「基礎設施」演變為「特定於應用程式的基礎設施」——但通常側重於未經證實的EVM 堆疊(如OP),而不是久經考驗的Cosmos SDK。

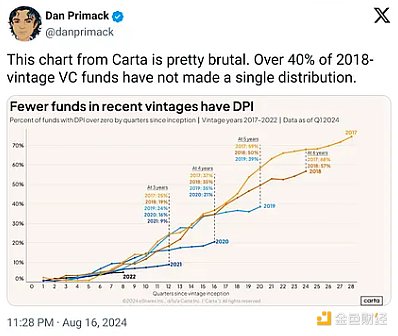

結構性崩潰的VC市場

目前的創投市場並未有效配置資本。加密貨幣創投管理著數十億美元的資產,這些資產總體上需要在未來24 個月內部署到特定任務中:從私募種子輪到A 輪專案。

另一方面,流動資本配置者對全球機會成本高度敏感,從「無風險」國債到持有加密資產。這意味著流動投資者的定價效率將高於風險投資者。

目前的市場結構:

公開市場-資本供應不足,優質專案供應過剩

私人市場-資本供應過剩,優質專案供應不足

公開市場資本供應不足導致價格發現不佳,今年的代幣上市就是明證。高FDV 發行是2024 年上半年的一個主要議題。例如,2024 年前六個月發行的所有代幣的總FDV 接近1000 億美元,佔排名前10 至前100 名的所有代幣總市值的一半。這是一種確保價格發現下降的可靠方法,直到發現真正買家。

私人創投市場已經萎縮。 Haseeb也承認這一點——這些基金的規模都比之前的基金小,這是有原因的——如果可以的話,Paradigm 會籌集到之前基金規模的100%。

結構性崩潰的VC市場不僅僅是一個加密貨幣問題。

結構性崩潰的VC市場不僅僅是一個加密貨幣問題。

加密貨幣市場顯然需要更多流動性資金來充當公開市場的結構性買家,以解決VC市場崩潰的問題。

接種疫苗預防EBOLA

閒話說得夠多了,現在讓我們來談談潛在的解決方案以及作為一個行業需要做的事情——無論是對於創辦人還是投資者。

對於投資者——傾向於流動性策略,透過擁抱公開市場而不是與之對抗來擴大規模。

流動性基金本質上是投資或持有公開交易的流動性代幣。正如DeFiance創始人Arthur所指出的那樣,一個高效的流動性加密貨幣市場需要活躍的基本面投資者的存在——這意味著加密貨幣流動性基金有足夠的發展空間。需要明確的是,我們特別討論的是「現貨」流動性基金;槓桿流動性基金(或稱對沖基金)在上一輪週期中表現不佳。

Multicoin 的Tushar 和Kyle 7 年前創立Multicoin Capital 時就抓住了這個概念。他們認為,流動性基金可以實現兩全其美:創投經濟學(投資早期代幣以獲得超額回報)與公開市場流動性結合。

這種方法有幾個優點,例如:

1.公開市場的流動性允許他們根據其主題或投資策略的變化隨時退出。

2、投資競爭協議以降低風險的能力。通常,發現趨勢比在這些趨勢中挑選特定的贏家更容易,因此流動基金可以在特定趨勢中投資多種代幣。

雖然典型的創投基金提供的不僅僅是資本,但流動性資金仍然可以提供各種形式的支持。例如,流動性支援可以幫助解決DeFi 協議的冷啟動問題,這些資金還可以透過積極參與治理並為協議或產品的策略方向提供意見,在協議開發中發揮實際作用。

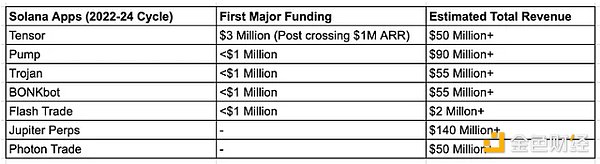

與以太坊相反,除DePIN 外,Solana 在2023-24 年的融資規模平均相當小;有傳聞稱,幾乎所有首輪主要融資都低於500 萬美元。主要投資者包括Frictionless Capital、6MV、Multicoin、Anagram、Reciprocal、Foundation Capital、Asymmetric和Big Brain Holdings,此外還有舉辦Solana Hackathons 的Colosseum,後者推出了一隻6000 萬美元的基金來支持創始人在Solana上進行建設。

Solana流動性資金的時間:

是時候依靠流動性策略並透過VC的無能、愚蠢或兩者兼而有之來賺錢了。與2023 年相反,Solana 現在在生態系統中擁有大量流動性代幣,人們可以輕鬆地啟動流動性基金來儘早競標這些代幣。例如,在Solana 上,有許多價值不到2000 萬美元的FDV 代幣,每個都有獨特的主題,例如MetaDAO、ORE、SEND和UpRock等等。 Solana DEX 現在經過實戰測試,交易量甚至超過了以太坊,擁有充滿活力的代幣啟動啟動板和工具,如Jupiter LFG、Meteora Alpha Vault、Streamflow、Armada等。

隨著Solana 上流動性市場的不斷發展,流動性基金對於個人(尋求天使投資的人)和小型機構都可以成為反向賭注。大型機構應該開始瞄準越來越大的流動性基金。

對於創辦人來說——在找到PMF 之前,選擇一個啟動成本較低的生態系統

正如Naval Ravikant所說,在找到可行的方法之前,請先保持小規模。他說,創業就是尋找可擴展且可重複的商業模式。所以你真正在做的就是尋找,在找到可以重複和可擴展的商業模式之前,你應該保持非常非常小的規模和非常非常便宜的規模。

Solana的低創業成本

正如Tarun Chitra所指出的,以太坊的創業成本比Solana 高得多。他指出,為了獲得足夠的新穎性並確保良好的估值,它通常需要大量的基礎設施開發(例如,整個應用程式成為rollapp 狂熱)。基礎設施開發本質上需要更多的資源,因為它們在很大程度上是由研究驅動的,需要聘請研究和開發團隊,以及眾多生態系統/ BD 專家來說服少數以太坊應用程式進行整合。

另一方面,Solana 上的應用不需要過多關注基礎設施,基礎設施由精選的Solana 基礎設施新創公司(如Helius / Jito / Triton或協議整合)負責。一般來說,應用不需要足夠的資金即可啟動;以Uniswap、Pump/fun 和Polymarket 為例。

Pump.fun 是Solana 低交易費解鎖「胖應用理論」的完美例子;單一應用Pump.fun 在過去30 天的收入中超越了Solana,甚至在幾天內24 小時的收入超過了以太坊。 Pump.fun 最初從Blast 和Base 開始,但很快就意識到Solana 的資本速度是無與倫比的。正如Pump.fun 的Alon 所承認的那樣,Solana 和Pump.fun 都專注於降低成本和進入門檻。

正如Mert所說,Solana 是新創公司的最佳選擇,因為它擁有社區/生態系統支援、可擴展的基礎設施以及圍繞交付的理念。由於Pump.fun 等成功的消費者應用的興起,我們已經看到新企業家(尤其是消費者創始人)偏愛Solana 的早期趨勢。

Solana不僅適用於Memecoin

「 Solana只適合memecoins」 是過去幾個月ETH最大主義者最大的爭議,是的,memecoins 主導了Solana 的活動,而Pump.fun 是其中的核心。很多人可能會說,Solana 上的DeFi已經死了,Solana 藍籌股如Orca和Solend的表現不好,但統計數據卻並非如此:

1.Solana 的DEX 交易量與以太坊相當,而Jupiter 7D 交易量排名前5 名的交易對大多不是memecoin。實際上,memecoin 活動僅佔Solana 上DEX 交易量的25% 左右(截至8 月12 日),而Pump.fun 佔Solana 上每日交易量的3.5%——考慮到該平台的快速採用,這一比例很小。

2、Solana 的TVL(48 億美元)比以太坊(480 億美元)小10 倍,因為以太坊憑藉其5 倍的市值、DeFi 的更深滲透率以及久經考驗的協議仍享有更高的資本槓桿率。但是,這不會限制新專案的TAM。兩個最好的例子是:

-

Kamino Lend僅用4 個月就成長至14 億美元。

-

PayPal 美元在短短3 個月內達到4.5 億美元的供應量,超過了PYUSD在以太坊上3.6 億美元的供應量,儘管PYUSD在以太坊上已經存在了一年。

隨著許多EVM 藍籌股在Solana 上部署,TVL 只是時間問題。

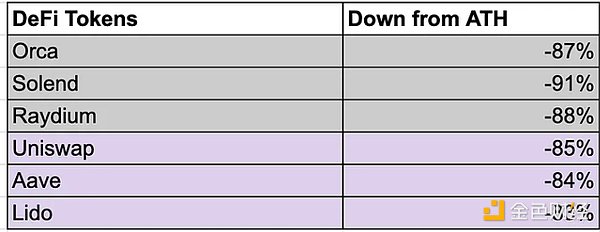

儘管有人可能會說Solana DeFi 代幣的價格大幅下跌,但以太坊的DeFi 藍籌股也是如此,這凸顯了治理代幣價值累積的結構性問題。

Solana 無疑是DePIN 領域的領導者,超過80% 的主要DePIN 專案都是在Solana 上建構的。我們也可以得出這樣的結論:所有新興領域(DePIN、Memecoins、消費者)都是在Solana 上開發的,而以太坊仍然是2020-21 年(貨幣市場、收益農業)領域的領導者。

對應用程式創建者的建議

基金規模越大,你越不該聽他們的話。在你實現產品市場契合之前,他們會激勵你融資你的產品。 Uber的Travis很好地解釋了為什麼你不應該聽信大型創投。雖然追求一流創投和高可信度估值肯定是有利可圖的,但你不一定需要大型創投才能起步。特別是在你處於PMF 之前,這種方法可能會導致估值負擔,讓你陷入需要不斷籌集資金並以更高的FDV 啟動的循環中。啟動時發現不佳使得圍繞專案建立一個真正的分散式社群變得更加困難。

1、融資-規模較小。更加以社區為導向。

-

透過Echo等平台從天使投資人聯合體籌集資金。它被低估了:你用估值換取分銷,然後發揮實力。尋找相關的創辦人和KOL,並齊心協力讓他們加入。這樣,你就可以建立一個早期的佈道者社區/網絡,由能夠全力支持你的高品質建設者和影響者組成。優先考慮社區,而不是2/3流VC。向一些Solana 天使人致敬,例如Santiago、Nom、Tarun、Joe McCann、Ansem、R89Capital、Mert和Chad Dev。

-

選擇AllianceDAO(最適合消費者專案)或Colosseum (Solana原生基金)等加速器,它們不是掠奪性的,而且更符合你的願景。利用Superteam 滿足你所有的創業需求;這是一個秘籍。

2、面向消費者— 擁抱投機。吸引註意力。

-

注意力理論:Jupiter 在公開市場上獲得了80 億美元的FDV,有力地證明了市場已經開始重視前端和聚合器。最好的部分是什麼?它們沒有得到任何創投公司的資助,而且仍然是整個加密貨幣領域最大的應用。

-

專注於應用的VC崛起:是的,當VC 看到數十億美元的退出時,他們很可能會遵循相同的基礎設施策略來開發消費應用。我們已經看到許多年化營收達到1億美元的應用。

總結(太長不看版):

-

不要再聽信VC的基礎設施敘事。

-

流動性資金蓬勃發展的時機已到。

-

為消費者而建。擁抱投機。追逐收益。

-

Solana由於啟動成本低,是最好的實驗場所。