原文標題:Vitalik Dislikes DeFi?

原文作者:G_Gyeomm

原文來源: x.com

編譯:火星財經,Daisy

在一檔播客中,Synthetix和Infinex的創辦人Kain提到了有關Vitalik Buterin或以太坊基金會對DeFi(去中心化金融)持負面看法的內容。這引發了社群的強烈反應,進而展開了關於DeFi的各種討論。這些討論清楚地展現了Vitalik對DeFi的觀點,並提供了與DeFi相關的多個主題和見解,因此有必要仔細研究這些內容。

1. 背景-Vitalik指出的「僅有DeFi」局限性

1.1 DeFi與去中心化技術的交叉點將變得非常重要

Vitalik在8月25日回應了一個關於他或以太坊基金會為何似乎不鼓勵DeFi的問題。他表示,他想要看到的應用程式是那些在可持續的方式下有用的,並且不犧牲去許可性和去中心化等原則的應用。他非常重視去中心化交易所(DEX)、去中心化穩定幣(如RAI)以及Polymarket,但他「並不尊重那些僅透過臨時因素吸引用戶的不可持續協議」。例如,他提到2021年的「流動性挖礦」熱潮並沒有引起他的興趣,因為這主要來自於臨時的代幣發行。他強調,了解DeFi的利息收入來源、交易的另一方是誰、誰在支付利息收入等議題非常重要。

此外,他還補充說,金融本身是不夠的,找到DeFi與科技的交會點很重要。隨著當今科技的快速發展,許多集中化的風險(信用評分、社群媒體、人工智慧、大腦-電腦介面等的集中化)正在出現,而去中心化金融在解決這些問題中扮演著重要角色。例如,去中心化的金融基礎設施是必要的,因為如果VPN的支付方式不能確保隱私,那麼VPN就不是匿名的。同樣,像Farcaster這樣的去中心化社交應用程式透過去中心化金融元素作為可持續的貨幣化策略,而非傳統的廣告收入模式。總的來說,他認為DeFi與去中心化技術的交叉點非常重要。

1.2 DeFi市場依賴ETH市場的存在

在接下來的討論中,圍繞著DeFi的結構性限制展開了辯論。針對Vitalik的觀點,有人指出“DeFi”不僅僅意味著2021年的“龐氏經濟”,還包括像Aave這樣的借貸協議、RAI這樣的CDP(抵押債倉)、合成資產等。這些協議的利息收入來自借款人和交易費,使其成為可持續的模型,因此是DeFi的積極用例。

對此,Vitalik表達了對利息收入僅來自借款人和交易費的擔憂。他指出,DeFi的代幣價值來自於能夠獲得利息收入,但這種結構是有限的,因為利息收入是由交易這些代幣的人支付的。例如,獲得8%年利率的人是由以2倍槓桿做多ETH的人支付8%的年利率。這種現象的問題在於,這意味著DeFi市場的存在仍然依賴以太坊市場,暗示DeFi在根本上是有限的,無法成為推動加密貨幣擴展到10-100倍採用的因素。

從這些不同的討論中總結Vitalik 對DeFi 的看法:

- 可持續的DeFi 協議不僅僅是暫時吸引用戶,就像流動性挖礦熱潮一樣,顯然是有意義的。

- 然而,僅靠DeFi 本身在結構上不足以充當將加密貨幣擴大10-100 倍的催化劑。 DeFi 作為實現去中心化技術的組件之一發揮著重要作用,並且重要的是從外部帶來價值(利息),而不依賴以太坊經濟。

2. 總結-關於流動性挖礦和DeFi存在的意義

對於Vitalik的觀點,我們可以從多個角度補充我們的看法,從利息收入來源和可持續DeFi協議等小話題,到DeFi存在的意義及其結構性限制等大話題。

2.1 關於流動性挖礦的誤解

正如Vitalik所提到的,要判斷DeFi協議的可持續性,關鍵在於檢視其所保證的利息收入來源。特別是在2021年的「流動性挖礦」熱潮中,DeFi協議向用戶提供的利息收入是以沒有獨立價值累積機制的治理代幣支付的。結果,這些治理代幣無法維持穩定的價格,導致流動性挖礦激勵減少,操作不可持續。事實上,大多數DeFi協議在流動性挖礦活動結束後未能證明其後續的產品市場契合度(PMF),失去了用戶留存,最終從市場上消失。

然而,這並不意味著所有進行過流動性挖礦的DeFi協議都是不可持續的。相反,那些完全依賴流動性挖礦的DeFi協議由於未能開發出足夠好的產品來實現可持續增長而被市場淘汰。換句話說,流動性挖礦本質上不是永續模式的一部分,而是為了成功引導流動性和使用者的「臨時」活動。因此,我認為對流動性挖礦的評價需要更加多維度。

Source: Gauntlet – Flywheel effect of Liquidity Mining

回顧過去的流動性挖礦熱潮,借貸服務Compound在2020年6月率先開啟了流動性挖礦活動。此後,Aave等貨幣市場協議和Uniswap等DEX不僅從貸款利息和交易費中為流動性提供者提供獎勵,還分發原生代幣或透過其他管道獲得的代幣(Uniswap分發了其在流動性挖礦中的份額)。美股市場Arbitrum 推出後提供給流動性提供者的空投)作為額外激勵,穩定保障使用者和流動性。

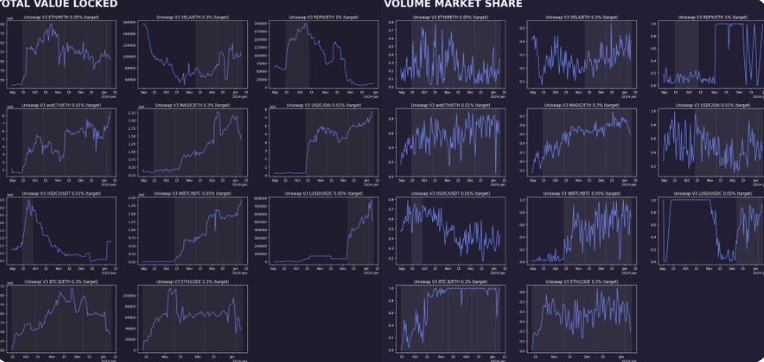

Source: Gauntlet – TVL(left) and Volume market share(right) for Incentivized pools of Uniswap

事實上,在啟動初始DeFi 協議或將業務領域擴展到新鏈時,流動性挖礦在穩定確保流動性和用戶方面表現出了很高的有效性。因此,透過開設臨時礦池等提供額外激勵的方法,流動性挖礦已成為一種有效的引導策略。此外,需要對流動性挖礦進行多方面評估的另一個原因是,與在鏈下不透明發生的「Pointnomics」或最近由高FDV 的VC 領導的代幣分配方法相比,流動性挖礦是一種相對透明的方式來分配治理權,並有效地將為協議流動性做出貢獻的用戶的激勵與協議的激勵相結合。總結一下,確實,沒有技術或產品優勢的過度供應的DeFi 協議只能透過流動性挖礦吸引到一時的用戶興趣。然而,Compound、Aave、Uniswap 和SushiSwap 等各種DeFi 協議都以可持續的模式保持了穩定的活躍度,透過借款人提供的利息或交易費作為解決冷啟動問題的引導策略,解決了流動性提供者的激勵問題。因此,雖然Vitalik 對2021 年流動性挖礦熱潮的看法有一定道理,但在判斷流動性挖礦和DeFi 協議的可持續性時,存在誤解的空間,這就是我在這件事上發表我的看法的原因。

2.2 DeFi本身已足夠,但仍可擴展

在討論Vitalik認為DeFi的存在只能定位為以太坊市場的附屬結構之前,有必要先澄清他引起爭議的觀點。

首先,他將DeFi利息的生成和接收結構比喻為「蛇吞尾」的形象。雖然這可以看作是對從借貸中產生的利息來源穩定性的擔憂,但藉款人向貸方提供利息的資金流動與銀行系統的機制並沒有顯著區別。因此,他並未對Aave和Spark等貨幣市場協議的利息支付能力或財務穩健性表達擔憂。此外,從他提到依賴預言機的Polymarket是一個積極用例並承認USDC的實用性這一事實來看,他並未因是「純粹」的DeFi倡導者而對DeFi持負面看法。

資訊的核心似乎是強調DeFi作為支援去中心化技術或應用的金融基礎設施的重要性,因為DeFi僅限於以太坊經濟內部的內在需求和供給互動。此外,這也可以合理地看作是應為更廣泛的加密貨幣採用開啟可能性,而不僅限於目前偏向於DeFi的以太坊網路使用。

從這個角度來看,可以同意他的觀點,不應將以太坊的可用性,甚至區塊鏈的可用性,僅限於DeFi。 DeFi本身提供了重要的價值,因為它可以大大降低傳統金融基礎設施的高進入門檻。此外,DeFi允許透過不同類型的DeFi協議之間的互通性來建立“樂高金融”,從貨幣市場和去中心化交易所到合成資產和收益市場等衍生產品,展示了其在傳統金融基礎設施中無法找到的獨特價值,證明了DeFi存在的不可替代意義。

然而,值得記住的是,即使在傳統市場中,「金融」最初也是一個只有少數專業人士能夠參與並進行經濟互動的領域。因此,當我們期待區塊鏈被更多用戶採用時,也很難將DeFi視為催化劑。這也是為什麼與DeFi相比,像Polymarket或Farcaster這樣的面向消費者的應用程式最近受到更多關注的原因之一,以及為什麼指出DeFi的存在不可避免地具有依附於以太坊經濟的結構並非沒有意義。

2.3 結論:對以太坊和DeFi的發人深省的挑戰

眾所周知,對Vitalik的意見是存在分歧的。在極端情況下,這些評價可以分為兩種觀點:一種高度評價他作為「中立」以太坊網路的創始人以及隱私和去中心化技術的倡導者,另一種則認為他是一個故意忽視市場邏輯和社區實際需求的理想主義者。同樣,今天討論的他關於DeFi的最新聲明也在社群內引發了不同的看法。

在Layer 1區塊鏈的成長過程中,通常會看到CEO或創始人積極與社區溝通,提及生態系統中的應用程序,並強調更新。這在Solana、Monad、Sui和Injective等大多數Layer 1專案中很常見。在這種背景下,當創辦人似乎對佔以太坊一年網路費用三分之一的DeFi表達負面意見時,可能會引起社群的擔憂。特別是在由於以L2為中心的路線圖和ETH通貨緊縮減少而導致生態系統碎片化的情況下,人們已經擔心以太坊的地位。在此背景下,Vitalik可能低估了推動生態系統發展的DeFi應用的重要性。

然而,看來他並不是僅僅在對DeFi表達負面看法,而是在提出關於DeFi在區塊鏈網路擴展中的作用及其理想發展路徑的方向。雖然不是每個人都需要同意這一訊息,但可以說,這次討論至少為加密市場拋出了一個具有一致方向的建設性話題,這具有一定的意義。

3. 其他人的意見

3.1 來自「四大支柱」Jay的意見

Vitalik指出,迄今為止,許多DeFi實驗主要集中在鏈上資產上,導致了無價值資產的氾濫,並經常演變為零和遊戲。同時,他強調了鏈下和鏈上整合的重要性,並與現實世界技術尋找交會點的重要性。

我認為這項聲明與區塊鏈更廣泛採用的一個重要轉折點密切相關。例如,透過為特定資產的引入和互動優化的基礎設施(如Plume Network的RWAFi或Story Protocol的IPFi)在區塊鏈上啟用金融活動,這與區塊鏈的本質——促進與各種現實世界資產的可信互動-緊密契合。

然而,同時,我希望這觀點不會導致誤判所有Web3原生實驗都是無意義的。特別是在DeFi領域,這些實驗作為重要的“實證案例研究”,探索了可編程資產的多種可能性。不同策略的眾多DeFi專案的興衰為如何實施針對特定目標的創意激勵機制提供了寶貴的教訓,無論結果是正面的還是負面的。簡而言之,雖然找到這些交叉點是必不可少的,但我們不應被局限於此。換句話說,我們應該專注於透過不斷進行的Web3原生實驗來驗證外部有效性,從而找到更有效的交叉點,而不是僅僅專注於交叉點本身。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:火星財經,