作者:Ben Mezrich,來源:碳鏈價值

長久以來,在股市這片浩瀚海洋中,散戶似乎只能扮演「小蝦米」的角色,面對強大的金融機構「大鱷」,他們的存在猶如韭菜,生來就是為了被割。

然而,2021年一場翻天覆地的「遊戲驛站事件」改變了這個遊戲規則:美國股市中的散戶們團結起來,成功逼空了華爾街大空頭,讓專業的金融機構嚐到了失敗的苦澀。

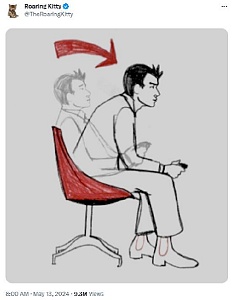

2024年5月,那個曾經掀起「大戰華爾街」的男人,「超級散戶」基斯‧基爾沉寂三年後再出江湖,又將帶來怎樣的風暴呢?

讓我們跟隨著名敘事類虛構作家本·麥茲里奇,重溫「遊戲驛站事件」始末,了解散戶小蝦米逆襲華爾街空頭的背後故事。

團結一致,散戶要逆襲

故事要從一個名為遊戲驛站的實體遊戲產品零售商說起。這家有著35年「悠久」歷史、旗下曾擁有5500多家門市、曾經家喻戶曉的遊戲公司在網路衝擊下步入了夕陽,本身的經營問題也使其搖搖欲墜,遊戲驛站股票(GME)更是一度跌至每股4美元,人們管它叫做「垃圾股」。但即便這家公司日薄西山,也還有自己的死忠粉絲支持。

作為一個從小泡在遊戲驛站長大的美國人,基斯·吉爾對它愛得深沉,同時作為一個業餘金融愛好者,他也做了大量的調查報告,誠心誠意地認為這家公司被嚴重低估了。 2019年7月,這個所謂的「業餘愛好者」憑著一腔熱血買了大量的GME,他不僅自己買,還在WSB(WallStreetBets)論壇上長篇大論,發帖附上上自己的調查報告和賬戶截圖。此外,還以「咆哮貓」為名開通了YouTube帳號,每天在夜深人靜時,縮在租住的房子地下室裡,錄製金融科普影片。

基斯不是孤軍奮戰,2020年,曾顛覆寵物零售市場地電子商務天才瑞安·科恩也買入了大量GME,促使其股價上升。這也給了基斯極大的信心,他開始使用「YOLO」大法(盡可能押註一家公司股票),把自己的畢生積蓄都投入到GME上,發佈在YouTube上的影片也從幾分鐘變成了幾小時的直播,對GME大談特談,向人們安麗遊戲驛站股票。

很快,集結在WSB論壇上的散戶們就聞聲而來,看他直播的人越來越多,貼文下的討論也越來越熱鬧。對於在生活中苦苦掙扎的普通人來說,透過股票獲取大額利潤是多少人夢寐以求的事情,基思擺在帖子上的截圖顯示他僅靠5300美元的本金就收穫了超過10萬美元的收益。散戶開始蠢蠢欲動。

獨自撫養兩個孩子的單親媽媽、即將畢業的懵懂大學生、因疫情而打亂計劃的新婚準媽媽……無數這樣的普通人開始在基思的號召下買入GME。對他們而言,或許一開始是為了獲利改變自己窘迫的現狀,但隨著事態逐漸發酵,這已經不是簡單的一隻股票的事了。 2008年金融危機的慘狀仍歷歷在目,金融巨頭和機構的貪婪讓無數美國家庭傾家蕩產,而他們卻在政府救助下繼續過著紙醉金迷的生活。 「遊戲驛站事件」是散戶們為自己而戰、為自己的階級而戰、為美好生活而戰的一次冒險和宣言。

因為,大空頭們在叫囂。

華爾街:一切盡在掌握中

做空遊戲驛站的華爾街大空頭以梅爾文資本為首。是的,這家戰績斐然的基金公司早在2014年成立之初就瞄準了遊戲驛站,一直以來都致力於將其做空,以獲取高額利潤。其創辦人蓋布·普洛特金,是華爾街最有權勢的金融業從業人員之一,曾任職於史蒂夫·科恩的賽克資本顧問公司。在他看來,做空一家公司,是非常合情合理且「在金融體系所有規則範圍內」的,所以即便他們把遊戲驛站股票賣空了140%,還能大言不慚地說自己並未操縱股票。

確實,對華爾街巨頭來說,在金融這個領域,他們就是規則本身。所以他們有恃無恐,姿態高傲。知名的香櫞研究甚至發推文聲稱要開直播,公開將散戶稱為“傻瓜”,並放話“我們比你們更了解空頭,我們會做出解釋”。結果遭到了散戶的猛烈攻擊,不得不取消直播。

華爾街巨頭城堡投資也在這場軋空大戰中有所虧損,但顯然這些華爾街金融巨頭會透過裙帶關係和徇私舞弊想方設法阻止散戶的反抗。例如關閉散戶用來互通有無的WSB論壇,還例如操縱散戶用來買賣股票的軟體羅賓漢,使其只能賣出無法買進。一場史詩級軋空就這樣不得不戛然而止。

正如城堡投資的執行長肯‧格里芬所說,「規則不是用來保護人民的,而是用來保護體系的。」而一旦你成為這個體系,規則就會保護你。

馬斯克義憤填膺

同為資本巨頭,特斯拉(TSLA.O)創辦人馬斯克卻與華爾街立場不同。原因在於特斯拉早在2012年就曾遭遇華爾街空頭的伏擊。當時這些空頭透過自己的頭寸,以及負面報導和煽動大眾的不安情緒來壓低特斯拉的股價,意圖吞下這塊肥肉。但是馬斯克和特斯拉挺了過來。所以他和WSB論壇裡的網友一樣,都曾經親歷做空,對空頭深痛惡絕。

前仇舊恨疊加,馬斯克憤而和WSB網民同仇敵愾,並故意發推文將遊戲驛站GameStop錯拼為“Gamestonk!!”(美國股民習慣用Stonk形容錯誤、誇張或者搞笑的投資決策,如高買低賣了某股票),並將WSB論壇的地址附在推文後,推送給了他的4200萬粉絲,引發輿情爆炸。

散戶和華爾街的博弈就這樣升級到了白熱化,GME的價格也像過山車一樣忽高忽低。大空頭們曾一度以為自己勝券在握,畢竟「我們才是專業的」;而散戶們也團結一致,勢必不再重蹈2008年自己閔家破產而金融機構毫髮無損的覆轍。

兩相角力的結果就是GME價格猶如過山車,最低8美元/股,最高一度飆升至483美元/股,梅爾文資本吐血退出戰場;而後華爾街巨頭聯合起來,以包括禁止散戶購買股票,限制論壇發言等一連串操作使GME股價又回落到325美元/股,2021年2月4日,該股股價甚至跌到54美元/股。

這場全國矚目的史詩級軋空最終引起了美國國會的關注,許多涉及此事的人員被要求出席國會聽證會自辯。緊張又刺激的一番對弈後,只留下一地唏噓。

未完待續

時隔三年,2024年5月13日基斯·吉爾再次發推, 5小時內瀏覽量突破600萬次,10小時內評論7000多條!當天遊戲驛站股票開盤後大漲,半小時就漲超110%,盤中引發6次熔斷。

6月2日,基斯·吉爾在WSB論壇發帖,截圖顯示他已經以每股21.27美元的價格買入了500萬股遊戲驛站股票,總價值高達1.157億美元。 「超級散戶」回歸股市,是否會掀起新的風雲。

民粹主義席捲華爾街

作者:閔懿 中國人民銀行金融研究所博士後科研流動站博士後

「即使是最小的力量,在團結一致的情況下,也能撼動市場的巨輪。」

在2021年初,那個終將被歷史銘記的冬季,一場名為“散戶大戰機構”的金融風暴——遊戲驛站(GameStop)事件席捲全球,隨後意外地發展成一幕扣人心弦的改編電影故事,然而其背後隱藏的真相與爆發的情感遠比表面上的「鬧劇」複雜得多。

事件的主角並非傳統意義上的散戶,而是一群來自美國各州,擁有不同職業、年齡與背景的投資者。他們之中,有人是初出茅廬的大學生,懷抱對金融世界的好奇與夢想;有人則是久經沙場的投資老將,對市場的起伏波動早已司空見慣。但這次,他們都因為一個共同的信念──挑戰那些看似不可一世的金融機構聚集在了一起。

事實上,在這場戰役的幕後,不乏機構投資人的身影。他們巧妙地偽裝成散戶,利用龐大的資金優勢和資訊不對稱,在這場遊戲中尋找自己的最大化利益。然而,當這場風暴被外界以「散戶大戰機構」的名義廣泛傳播時,人們更被那股不屈不撓、敢於挑戰權威的「對抗精神」所吸引。

這股精神如同一股清流,穿透了金融市場的銅牆鐵壁,激發了全球看客們的共鳴。在金融這個傳統上由大玩家主宰的領域,民眾的參與似乎總是顯得那麼勢單力薄。

2008年金融危機以來,隨著一般民眾對華爾街的操控手段有了更深刻的認識,他們開始憤怒於那些複雜的交易策略和歧視性條款,卻往往感到無力改變。但遊戲驛站事件的出現,彷彿為他們打開了一扇窗,讓他們看到了與機構正面交鋒的可能。

在這場戰役中,散戶不再是旁觀者,他們利用社群媒體的力量,協調行動,共同進退。他們研究市場、分析數據,雖然過程艱難,但每當看到機構因他們的努力而損失慘重時,那份成就感與喜悅便足以抵銷所有的疲憊。更重要的是,他們證明了即使是最小的力量,在團結的情況下,也能撼動市場的巨輪。

遊戲驛站事件不僅是一場關於金錢與權力的較量,更是一曲歌頌信念、勇氣與團結的讚歌。它告訴世人,在這個充滿不確定性的世界裡,只要心中有愛、有夢、有堅持,就沒有什麼是不可能的。而這份精神,將永遠激勵著後來者,讓他們繼續在各自的領域中,追尋屬於自己的英雄之旅。

在高度互聯的當下,知識的傳播不再受地域和時間的限制,專業技能的分享變得前所未有的便捷,這為無數追夢者鋪設了通往成功的道路。正是在這樣的背景下,網路券商羅賓漢(Robinhood)應運而生,它如同一顆璀璨的新星,照亮了金融領域的天空,也悄悄改寫著金融的規則。

羅賓漢的誕生,帶著一種近乎革命性的理想—「讓金融操作平民化」。它摒棄了傳統金融體系中煩瑣的中介環節,直接連結散戶與市場,誓要打破「中間商賺差價」的舊秩序。從它的名字中,人們就能窺見那份「劫富濟貧」的壯志豪情。羅賓漢的創辦人曾在推特上擲地有聲地宣告:「我們要讓每個人都能交易,無論貧富。」這句話,如同一陣清風,吹散了散戶心中的陰霾,激發了他們參與金融市場的熱情。

隨著羅賓漢的崛起,一場金融界的「平民革命」悄悄興起。眾多證券交易商感受到了壓力,紛紛效仿,推出免手續費的交易平台,降低操作的門檻,使得更多普通人能夠踏入股市這個曾經遙不可及的領域。一時間,美國的散戶群體迅速壯大,他們帶著對財富的渴望和對自由的嚮往,湧入市場,成為一股不可忽視的力量。

而在這場革命的浪潮中,Wallstreetbets論壇卻成了散戶們的精神家園。儘管這裡充斥著各式各樣的帖子,從水貼到深度分析應有盡有,但正是這份魚龍混雜孕育了無限可能。論壇裡不乏曾經在華爾街摸爬滾打、經驗豐富的金融分析師,他們在這裡匿名發表見解、分享策略,用專業知識引領散戶的集體行動。當一群群散戶根據這些策略,齊心協力地在股市進行買入或賣出時,他們竟然真的影響甚至決定了市場的行情,這無疑是對傳統金融權威的一次有力挑戰。

隨著資訊不佳的逐漸縮小,散戶不再是被動的接受者,而是開始主動出擊,用他們的智慧和團結對抗那些曾經高高在上的金融機構。這些機構,曾經依靠規模和有利條款在市場上呼風喚雨,如今卻遭遇了前所未有的挑戰。那些曾經對金融市場感到絕望的“金融民工”,如今已蛻變為自由投資者大軍的一員,他們不僅擁有專業知識,更懂得如何利用社交網絡的力量,以極高的效率進行信息交流和策略協調。

遊戲驛站事件,就是這場「散戶革命」的高潮。散戶們憑藉著對機構剝削的不滿和對自由的渴望,將遊戲驛站的股價推向了前所未有的高度。他們知道,這場戰鬥未必會贏,但他們更清楚的是,能夠給那些長期以來以他們為代價牟利的金融機構製造一些混亂,這已經是一種勝利。當遊戲驛站的股價最終回落,市場規律再次顯現其不可抗拒的力量時,許多散戶雖然損失慘重,但他們心中卻充滿了自豪和滿足。因為他們已經證明了:“散戶可以對抗金融權威”,這一信念如同火種,已經深深植根於他們的心中。

遊戲驛站事件雖然落幕,但它留下的影響卻遠未消散。它不僅是金融市場上兩種不對等的力量的激烈較量,更是一次關於信念、勇氣與團結的勝利。對於參與其中的散戶來說,他們不僅初次體驗了股市,更實現了對自我價值的驗證和對權威的挑戰。而對華爾街來說,這場大戰無疑敲響了一次猛烈的警鐘,提醒機構必須正視散戶的力量,重新審視遊戲規則。在未來的日子裡,無論市場如何變化,遊戲驛站大戰所展現出的質變可能性都將激勵更多人勇敢前行,探索金融領域的無限可能。

在金融市場這片波瀾壯闊的海域中,每一次重大事件的發生都如同巨浪翻湧,不僅衝擊著市場的平靜,更深刻地影響著每個參與者的命運。從一系列金融事件中,我們不難發現,市場所應反思的問題遠不止表面那麼簡單,而應更深入地觸及市場公平、規則制定、風險管理等層面。

首先,美國證券交易委員和券商面向散戶與機構投資者的歧視性條款問題,就如同一道難以逾越的鴻溝,阻礙了市場的健康發展。這些條款的存在,不僅加劇了市場的不平等現象,也讓散戶投資者在資訊不對稱和規則不公的雙重壓力下舉步維艱。因此,如何科學、合理地界定和調整這些條款,確保所有投資者都能在同一規則下公平競爭,成為當前市場亟須解決的重要課題。這需要重新檢視現有的監管框架,加強監管力度,同時鼓勵市場參與者自覺遵守規則,共同維護市場的公平與正義。

其次,維護市場公平不僅是調整規則那麼簡單,更需要建立一套完善的風險管理機制,以預防類似「券商掀桌」這樣的極端情況再次發生。遊戲驛站事件揭露了市場在某些方面的脆弱性,也讓我們深刻體認到,只有透過加強監管、提高市場透明度、完善緊急處理機制等多方面的努力,才能有效地降低市場風險,保障市場的穩定運轉。

再次,再來看資本市場中的賣空機制問題。允許超過100%股票市值的賣空行為,雖然在一定程度上提高了市場的流動性和效率,但也為惡意做空提供了溫床。如何在維持市場活力的同時,有效管理上市公司被惡意做空的風險,將成為市場參與者共同面臨的挑戰。這需要建立健全的做空監管體系,加強對做空行為的監控和處罰力度,同時引導市場參與者建立正確的投資理念,共同維護市場的健康發展。

此外,隨著散戶力量的逐漸崛起,如何在散戶與機構對峙博弈的市場環境下,防範可能出現混亂狀況,也成為我們需要深思的問題。這要求一方面要加強投資人教育,提升散戶專業能力;另一方面要引導機構投資人發揮積極作用,透過提供優質的投資服務,加強與散戶的溝通與交流等,共同建構一個和諧、穩定的市場環境。

最後,當「民粹主義」的風潮終於刮到金融市場,華爾街的傳統遊戲規則已經難以適應新的市場情勢。金融市場能否承受這次變革的衝擊,關鍵在於能否及時調整遊戲規則、適應市場變化。這需要我們保持開放的心態、勇於創新的精神以及堅定的決心,共同推動金融市場的持續健康發展。

總之,從遊戲驛站事件中我們可以看出,金融市場的發展並非一帆風順的旅程,而是充滿了挑戰與機會的複雜過程。只有透過深刻的反思、積極的應對以及不斷的創新,我們才能在這片波瀾壯闊的海域中穩健前進。