原創:劉教鏈

隔夜BTC一度跌落至55k一線,後來收復失地,回升至58k上下。

隨著聯準會9月議息會議臨近和對降息的預期,市場竟開始莫名恐慌。這一點,從市場上瀰漫著大量空頭情緒,以及過度的空單,便可見一斑。

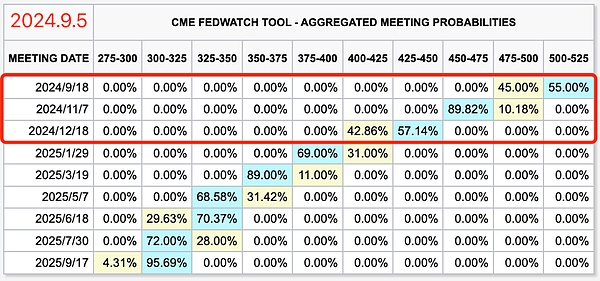

芝加哥期貨市場預期9月聯準會降息機率100%。其中有55%的機率降息25bp,45%的機率降息50bp。年內3次降息,總降息幅度將達100bp,即1%。

薩姆法則(sahm rule)已拉響衰退警報。美股似現雙頂。英偉達閃崩超10%。 …… 市場上演危情時刻。

降息崩潰論開始蔓延。不只中文社群,海外英文社交平台上面,也充斥著類似言論。認為聯準會會在操作層面搞砸,篤定美國經濟甚至美元霸權會就此全面崩潰,這顯然是犯了戰術上的輕敵思想。這種速勝論的調調斷不可取。

教鏈時常談及美聯儲的困境,美元霸權的末路,一切被霸權騎在屁股下面的國家(包括中國),都終將通過自己的奮鬥,和美國平起平坐,乃至全球貨幣體系“三分天下”的「新隆中對」。如此種種,都是戰略層面的研判。

戰略上,不可畏敵。戰術上,不可輕敵。

一方面,要承認帝國的強大;另一方面,要認識到帝國霸權終將落幕。二方面是辯證統一。投降論者只有一而沒有二。速勝論者只有二而沒有一。不要學投降論者下跪,也不要學速勝論者意淫。

當看不清楚前方的路時,不妨看看來時的路。

教鏈把過去40年的聯準會利率調控歷史,美股標普500指數走勢歷史,以及黃金走勢歷史三份圖表拉了出來,仔細端詳。

這40年,是中美共同推動全球化發展的40年,也是人類社會步入資訊時代與網路時代、行動網路時代的40年。 40年風雲變幻,40年滄海桑田。

在過去40年中,聯準會曾有4次典型的貨幣政策幹預行動。其中3次被動應對的降息,1次主動為之的升息。

這4次行動,無一例外都伴隨著美股的短暫崩盤:

第1次,2000/8-2003/2,網路泡沫破裂,美股重挫。聯準會降息應對,但速度較慢(近3年),且終端利率並未降至0。

第2次,2007/8-2009/2,次貸危機,美股真的崩盤,低點甚至比網路泡沫破裂的低點還要低。聯準會降息出手仍然慢了,在花了一年半時間才最終把終端利率降到0之後,美股觸底反彈,開啟了十年長牛。

第3次,2020/1-2020/3,新冠疫情,美股接連熔斷。這次聯準會提前開啟降息,並在美股觸頂崩潰時光速降息,2個月時間就降到了0利率。

第4次,2021/12-2022/9,聯準會升息,美股回檔。這次是聯準會以抗通膨之名義開啟升息,主動刺穿了泡沫。過去美股都是頂著升息上漲,但這次一升息就崩潰,有些不尋常。

看似一個謎團。教鏈希望能夠找出過往美股能夠頂著升息上漲的原因,以及這次沒能頂住前半程低位加息,但卻頂住了後半程高位加息的原因。

於是教鏈又把過去40年黃金的走勢圖拿過來一起看。

先思考一個問題:既然巴菲特批評黃金這種零息資產沒有利息或分紅收益,為啥有人會買它呢? (不考慮工業用途,也不考慮感情因素,只考慮理性投資者)

答案應該是,零息資產是對負實際利率的避險。實際利率為正,零息資產下跌。實際利率為負,零息資產上漲。

這麼看來,如果我們把黃金漲跌看成是一種利率現象的話:

2005-2007年那一波升息,看起來名目利率加得挺猛,但是由於黃金在快速上漲,所以我們知道,市場在定價實際利率依然不高,甚至為負。所以,這波升息並沒有摧毀美股的上漲,直到高息把次貸槓桿拉爆。

2011-2015年,雖然聯準會一直在維持0利率,但由於黃金在2011年下半年見頂回落,一直到2015年底觸底,所以已經起到了升息的效果。這樣等到了2016-2020年開始提高名目利率,黃金開始觸底回升,兩相抵消,大大緩和了實際利率的提升,從而保證了利率調控的平緩性,沒有中斷美股復甦的十年長牛。

2021-2022年,這升息前半程,黃金同步下跌,這實際上造成實際利率抬升的程度被加強了,大大超過了名目利率的增加。這就把美股直接乾崩了。待到了後半程,雖然名目利率處於高位且繼續上調,但是黃金也開始迅速拉升了,這就等效於說實際利率其實反而有所緩和,於是美股也就見底復甦,甚至創出新高。

分析到這裡,結論也就呼之欲出了:正是因為零息資產的上漲,對沖抵消了名目利率的高息,緩和了高息的壓力,推動了風險資產的多頭市場。

接下來,聯準會要降低名目利率了。

那麼,如果黃金繼續上漲,就等於加強了聯準會降息的力道。反之,如果黃金同步下跌,那麼就會削弱聯準會降息的效力。

顯然,前一種情況可能更有利於實現聯準會心念念的軟著陸。

至於BTC,它既是零息資產,又具有風險資產的屬性。

諷刺的是,黃金和BTC的上漲,只是代表了美元的衰敗。

聯準會的目標,似乎只能在「軟著陸+美元貶值」與「美元堅挺+硬著陸」之間二選一了。