RWA市場這麼久了,還只是以RWA概念發幣的賽道比較熱鬧(有Crypto Fund),再就是華爾街金融機構的那些比特幣現貨ETF和貨幣市場基金代幣化。歸結究底,以T-RWA和香港合規RWA的市場,缺乏RWA引導性基金來推動發展。

RWA引導性基金是引導老錢、標準化和零售化的關鍵

對於比特幣以及其他代幣市場,包括各種memecoin、DePIN、AI等等賽道,CryptoFund起到了至關重要的推動作用,無論是在一級、二級、量化和套利等方面。加密貨幣的特殊性在於,它本身就像一個特殊的對沖資產類別,例如比特幣的高波動性是可以透過資產管理來控制的:短期有波動,波段是可以量化套利的;長期沒有波動只有升值,則對沖通膨和衰退。

對應CryptoFund之於加密貨幣市場的推動價值,透過RWA引導性的私募投資基金或短期流動性基金將老錢和資金引入RWA代幣化平台對於代幣化另類資產的成功至關重要。

我們可以來看看傳統的RWA產品,像是貝萊德的BUIDL貨幣基金代幣化,直接是將自己的貨幣市場基金代幣化;還有類似借貸Defi產品如MakerDAO、Ondo、Ethena Labs等,是將原本底層資產的穩定幣持有量和儲備基金的一部分分配給可以產生收益的現實世界資產RWA資產,這些資產往往是美債或ETF,也有一部分優質企業債或股權是透過私募基金形式的。

這個趨勢意味著Web3.0的產品也開始利用Web2.5的有專業管理能力和相對穩定收益的RWA資產作為底層質押的生息資產,在此基礎上再設計自己的金融樂高,這是一個雙向奔赴的現象。

一個主流券商FalconX 接受貝萊德的美元RWA基金(BUIDL) 作為客戶交易和掉期頭寸的抵押品。這對FalconX、投資客戶及RWA平台Securitize 來說都是一個價值的成長,會有更多的FalconX 客戶可能會選擇將穩定幣和現金換成BUIDL以獲得鏈上收益,這將推動更多的資本和參與者進入RWA生態系統。而貝萊德的這個BUIDL代幣化基金就是一檔RWA引導性基金。

除了標準化的金融資產(FA)之外,其它大部分現實世界資產(RA)都是另類資產,這些非標的另類資產,需要一個引導性基金將它變成標準化投資產品,例如有了份額、收益率、資產包、交易規則以及收益規則等;而且引導性基金也相當於一個分散的開放平台,可以滾動發行和定增等等。

另外,在RWA的機構市場和零售市場之間的切換,也需要一檔引導性基金。 RWA引導性基金,就類似一個虛擬的機構客戶或交易席位,匯集和受託更多的零售散戶投資人,從而以比較好的價格、份額和規模化效應來參與到一個好的RWA產品投資中。引導性基金的管理人,還可以為零售散戶增加更多的投資能力、抗風險能力以及專業深度。

一個合規RWA產品是一檔基金

參考香港SFC對於基金和代幣化證券基金的相關規例,證券類代幣,尤其是簡單型產品,需要以一隻基金的產品形式備案,再進一步承銷、代幣化和上所。而基金產品,則涉及香港的LPF、OFC、9號資管牌照、VA資質的uplift等。

香港的基金方面,一般有LPF、OFC,前者簡單類似開曼基金的有限合夥、後者複雜些類似一個私募基金公司。一般而言,LPF發簡單的基金已經足夠,OFC可以發稍微複雜的基金產品,例如繖形結構的基金,也可以是封閉型基金產品或開放式基金產品。如果是9號持牌資管公司,可以更開放、更複雜,類似公募基金公司,還可以發行投資組合和資管產品。前面兩個都需要有持牌資管公司掛靠為投資管理,基金管理人淨值更新,然後基金需要有託管銀行、SFC備案等等。

目前合規RWA產品一般都會以簡單型的債或股,債就是一檔固收或浮動的基金了。複雜性產品,就類似信託投資基金、ABS基金或基金債。先做基金結構設計,再有9號牌資管公司管理發行,SFC備案和溝通,券商通道對接資金端和承銷管道,然後將基金代幣化,與持牌交易所和SFC繼續溝通上所。上所後,承銷認購交易,PI客戶投資,二級市場流動性,以及投後管理的基金退出與兌付等。

代幣化的基金產品,在資產標的穿透、資金來源以及市場結構上與傳統基金都有所不同,例如可以穿透披露底層資產,資訊揭露和資產淨值資料面板都可以透過鏈上特定產品形式可信呈現。

引導性基金是一個大的資金池

一隻引導性基金對資金端的重要性也是非常關鍵。 RWA作為連結現實世界與加密世界的橋樑,需要大量的資本和資金來推動發展和提升流動性。對應比特幣現貨ETF,華爾街幾百億美元的資金引導進來,才促成了比特幣價格的一波小牛。而目前合規RWA市場的核心,也是資金端。圍繞現實世界資產代幣化的RWA市場,其資金端的需求為何?其LP的來源和分類是什麼?需要好好定位分析。

全球的家辦,包括華人在海外的家辦資金,開始配置比特幣投資,這其中有一部分投資傳統實體資產的資金,也開始能夠接受投資實體資產代幣化的RWA產品。

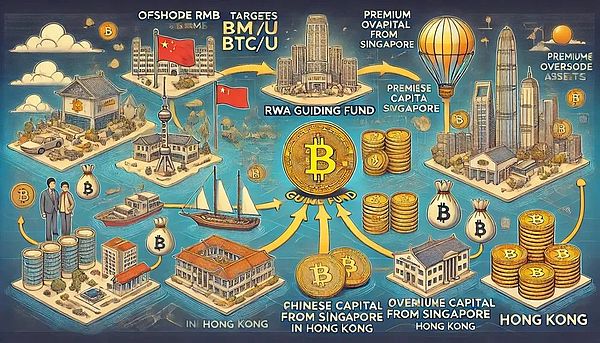

在這個基礎上,將中東的離岸人民幣和加密貨幣資金、新加坡等地的華人家辦/家族資金,規模足夠大,用RWA引導性基金吸引到香港來是完全可行的。這是推動RWA市場的好機會:一部分資金是需要交易和投資然後結匯回內地,一部分資金是在香港投資交易並持有海外優質資產(比特幣礦場或優質不動產等),或者持有內地優質資產或經營性現金流資產,這些都是一檔RWA引導性基金可以做的事。

在引導基金將資金端引入進來,就增加了RWA產品的流動性,同時可以在有足夠規模的引導性基金的帶動下,會有更多的主承商、天使早期私募、承銷渠道、套利基金、PR流量等參與進來。

對於這些中東資金、家辦資金、離岸人民幣等等,一檔RWA引導性基金,就相當於一個大的資金池,可以持續滾動的投資、交易和持有RWA資產。

RWA基金是一個潛在的ATS交易所

香港合規RWA需要上持牌交易所,合規溝通和上所以及二級市場的開發比較複雜,週期也長;而如果以非證券類模式設計的RWA代幣化,則可以上offshore交易所,但相對而言缺少了合規和出入金的優勢。

如果設計得當,一檔RWA引導性基金,可以是一個潛在的ATS交易所。它可以以合規RWA產品備案,到代幣化上所開通有限的二級市場比如PI客戶投資,而後面的流動性、大宗交易、OTC以及點對點交易,都可以在基金對應的一個「ATS流動池”基礎設施服務中解決。

同時,RWA引導性基金也是一檔對沖套利基金,可以透過投行的募款管退等模式來實現RWA產品的錯配套利、Maker等,從而促進RWA代幣的流動性。因為一檔引導性基金背後,往往隱藏著一個投行公司,它需要透過對整個產業鏈的資本運作來獲得更高的整體收益,同時會對RWA領域的各個環節產生良好的孵化和推動。

RWA基金是一個RWA創新的孵化工作室

最後,RWA引導性基金,其實就是一個RWA創新的孵化工作室和計畫訓練營。因為引導性基金會往往與頭部的持牌金融機構或持牌交易所等有良好的合作關係,從而可以透過孵化工作室和訓練營,發現和孵化好的RWA資產和項目,推動RWA產品構建和早期份額投資,而且為了發現項目和宣推項目,引導性基金也會組織各種引導性的RWA交流和研討。

最關鍵的是,引導性基金會與不同賽道的產業頭企業進行深度合作,推動整個產業鏈的RWA升級;或與適合RWA代幣化的領域有深厚資源和資產的公司深度合作,創新RWA協定或平台產品。