作者:Matt Hougan,Bitwise首席投資長;編譯:0xjs@金色財經

九月很糟糕。

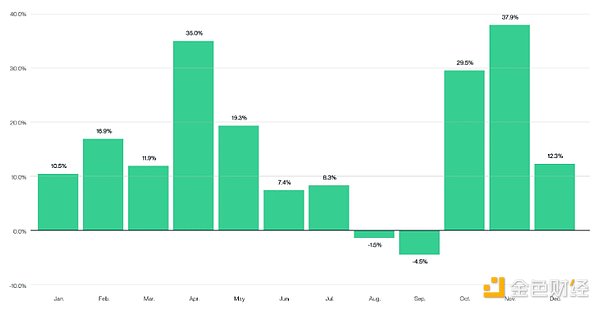

自2010 年比特幣開始交易以來,該資產9 月平均下跌4.5%。這是一直以來表現最差的月份,也是僅有的兩個平均回報率為負的月份之一。

2010年至2024年比特幣每月平均報酬率

資料來源:Bitwise Asset Management,資料來自Glassnode 和ETC Group。數據範圍為2010 年8 月至2024 年9 月。

仔細觀察,情況並沒有改善。根據NYDIG 的詳細分析顯示,比特幣在有記錄的13 個9 月中有9 個出現下跌。 2011 年9 月是比特幣有史以來表現最差的一個月,下跌了41.2%。截至上週日,本月迄今,比特幣已下跌7%。

如同Green day樂團的歌中所唱,“Wake me up when September ends.”

是什麼在推動「九月效應」?

關於九月效應的成因有很多討論。雖然沒有一個理論特別有說服力,但我發現了三個主要理論:

1、9月對所有風險資產來說都是糟糕的月份

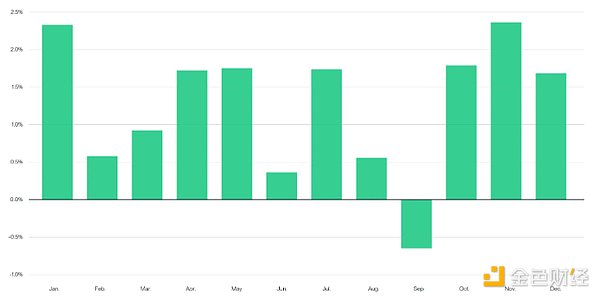

比特幣並不是唯一受到開學季影響的資產。自1929 年以來,9 月是唯一一個股市下跌次數多於上漲次數的月份。這種影響在科技股佔比較大的那斯達克100 指數中尤其明顯。

經濟學家試圖將此歸因於各種因素——夏季經濟放緩後波動加劇,共同基金在財年結束時蒙受損失——但沒有人能夠確定。

無論原因是什麼,這種現象再次發生:截至9 月6 日星期五,納斯達克100 指數本月已下跌近6%。

納斯達克100 指數平均月度漲幅

資料來源:ChartoftheDay.com。資料範圍為1985 年1 月至2023 年12 月。

2、SEC 執法季對加密貨幣造成壓力

美國SEC的辦公時間為每年的10 月至9 月。從歷史上看,這意味著你往往會在9 月看到很多執法行動,因為律師試圖完成全年的配額。不出所料,美國SEC執法季正在升溫:本月,我們已經看到SEC與加密基金供應商Galois Capital達成了一項有意義的和解,以及針對NFT 平台OpenSea 的威爾斯通知。許多人預測,到月底,針對加密實體的訴訟和和解將更加激烈。我不會感到驚訝;自初夏以來,我就一直聽到有關更大規模執法行動的傳言,而且我們早就警告過SEC 執法季的危險。

我不確定SEC 的達摩克利特之劍是否足以解釋“九月效應”,但它肯定是非利好。

3.反身性

我聽到的關於九月效應的最佳解釋可能是它只是自我強化:人們現在預計九月會很糟糕,結果也確實如此。雖然這聽起來可能並不驚天動地,但事實並非如此:預期會推動市場。

相比之下,比特幣投資者歷來喜歡十月——畢竟,十月被稱為“Uptober”,這要歸功於比特幣當月平均上漲30%。這可能激發了投資者的動物精神。從歷史上看,十月和十一月是加密貨幣投資者最好的月份之一。

展望

和許多人一樣,我不太清楚如何理解「九月效應」。目前尚不清楚上述因素有多大影響,這是否純粹是異常現象,還是有各種尚未挖掘的力量在運作。無論如何,它正在影響當今市場的心理。

我知道的是:除了季節性因素,最重要的是關注當前市場的具體情況。當我這樣做時,我開始明白加密貨幣今年9月疲軟背後的原因。

市場討厭不確定性,目前市場存在著許多不確定性。考慮一下:

-

美國總統大選將對加密貨幣產生重大影響,目前勝負難分,根據你關注的是Polymarket、PredictIt還是538 ,勝算各不相同。我認為,在我們對未來的領導和政策有更清晰的認識之前,我們會看到市場難以站穩腳跟。

-

聯準會降息時機和幅度引發激烈爭論。儘管普遍認為寬鬆貨幣政策即將到來,但投資者正在狂熱地重新調整他們的押注:9 月降息50 個基點的可能性下降,但12 月降息超過125 個基點的可能性上升。

-

ETF資金流向好壞參半。儘管流入比特幣和以太坊ETF 的資金有所減少(美國比特幣ETF 剛剛經歷了自1 月推出以來最長的淨流出週期),但如果你仔細觀察就會發現,投資顧問採用比特幣ETF的速度比歷史上任何新ETF都要快。

我的基本預測是,隨著這種不確定性在10 月和11 月開始消散,我們將看到大幅反彈。這與歷史趨勢相符,這可能是巧合,也可能不是巧合。無論如何,我都準備好了。