作者:Revc

前言

作為加密領域的風向標,a16z加速器一直引領著產業創新。今年秋季,a16z從全球眾多新創公司中精選出21個最具創新性的項目,涵蓋了人工智慧、去中心化金融等多個領域。本文將解析代表性項目,揭示加密市場未來的發展趨勢。

專案概覽

Anera Labs-建構將所有鏈上流動性統一起來的流動性基礎設施

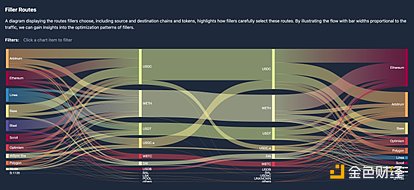

Anera Labs是以使用者意圖建構的流動性基礎設施,在去中心化系統中引入了一個新概念。使用者無需指定具體操作,而是透過簽名條件來表達他們想要的結果。這允許專門的求解器確定實現意圖的最有效方式,將「什麼」與「如何」分開。

Anera Labs使用兩種拍賣機制來活化流動性:先到先得(FCFS) 和報價請求(RFQ)。 FCFS 優先考慮速度,無論價格如何,都會接受第一個合格的出價。另一方面,RFQ 允許填充者之間進行競爭,可能會產生更好的價格,但需要更多時間。

填充者在這些協議中起著至關重要的作用,充當用戶和網路之間的中介。他們的競爭推動了更好的執行品質和更低的用戶費用。然而,協議和填充者進行審查的可能性仍然是去中心化系統中令人擔憂的問題。當鏈下組件參與執行過程時,就會出現協議審查,從而引入中心化並可能損害系統的公平性。當填充者選擇性地拒絕為某些訂單提供服務時,就會發生填充者審查,從而限制用戶的選擇並可能陷入資金困境。

Blocksense-支援創建可以利用網路資料和CPU/GPU 運算的預言機

BlockSense是一個預言機網絡,旨在克服區塊鏈上傳統資料饋送的限制。透過運用零知識證明和去中心化的節點網絡,提升預言機的效率、安全性和透明度。

BlockSense 基於Merkle 樹的擴充功能可實現具有成本效益的資料發布和存取。靈活的費用和潛在的鏈補貼促進了DeFi 生態系統發展。同時任何人都可以創建資料饋送、成為資料提供者並存取整個資料世界。加密機制也可確保資料完整性並最大限度地降低信任要求。保證數據可用性並防止審查。

Cork Protocol-加速鏈上信用的風險定價協議

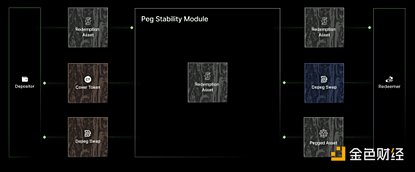

Cork 是一種協議,旨在簡化掛鉤資產抵押互換的創建和交易。與信用違約互換類似,Cork 的去掛鉤互換允許用戶對沖DeFi 中各個市場的波動。

Cork 用戶將可贖回資產(RA) 存入Cork 掛鉤穩定模組(PSM)。 PSM 為特定掛鉤資產(PA) 創建去掛鉤互換(DS) 和擔保代幣(CT)。 DS 持有者可以在去掛鉤事件期間將其PA 兌換為RA。 DS 和CT 在AMM 上交易,為買家和承銷商設定價格和收益。同時流動性保險庫為流動性提供者提供被動收益。

Cork 的PSM 確保使用者即使在脫鉤的情況下也可以贖回其原始本金。並為流動性提供者提供更便宜的定價和獎勵。用戶可以自由買賣和對沖其頭寸。 Cork 為管理風險和最大化DeFi 生態系統中的回報提供了解決方案。

Kuzco——LLM 推理市場

Kuzco 是一個基於Solana 區塊鏈的去中心化GPU 集群,旨在透過利用網路參與者貢獻的閒置GPU 資源,為大型語言模型(如Llama3、Mistral、Phi3)提供高效且經濟的推理服務。使用者可以透過與OpenAI 相容的API 輕鬆存取這些模型。 Kuzco 的分散式架構使得它能夠充分利用網路的運算能力,實現大規模模型的推理。同時透過獎勵機制激勵用戶貢獻閒置資源。

OpenGradient-建立旨在將世界運算帶到鏈上的區塊鏈

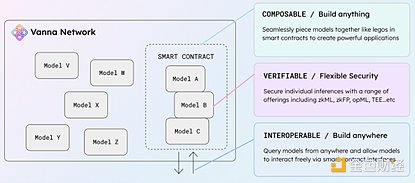

OpenGradient 正在建立一個與EVM 相容的區塊鏈網絡,旨在成為AI 的可擴展且安全的執行層。

由於OpenGradient Network 透過智能合約中的預編譯直接提供對推理AI 模型的訪問,因此它能夠最大限度地利用智能合約的可組合性。只需將推理呼叫串聯到智能合約中的不同模型,就可以創建強大的用例。

至於互通性,由於OpenGradient 是一個與EVM 相容的網絡,OpenGradient 上的智能合約能夠透過主要跨鏈解決方案促進的跨鏈查詢和跨鏈調用與其他鏈上的合約進行交互。 OpenGradient 團隊也正在策劃一個ERC,為鏈上代理程式和模型在與EVM 相容的網路上如何相互互動建立未來架構。

PIN AI-為個人AI(資料+ 代理)建構開放平台

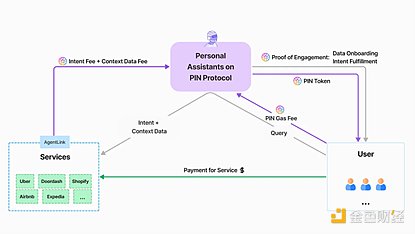

PIN AI 平台旨在透過將加密經濟安全與隱私、所有權和各種應用相結合,徹底改變個人AI 領域。與現有的AI 解決方案通常受到資料存取和隱私問題的限制不同,PIN AI 利用區塊鏈技術為AI 服務創建了一個安全開放的網路。

PIN 協定由三個關鍵元件組成:資料連接器和鏈上註冊表、私人儲存和運算層以及代理連結和意圖市場。這些元件協同工作以確保隱私、資料所有權以及使用者意圖與AI 代理的有效匹配。 PIN AI 的架構旨在透過其混合模型和個人索引來平衡隱私、效能和個人化。透過將裝置上的處理與基於雲端的運算相結合並利用結構化知識圖,PIN AI 可在保持用戶隱私的同時提供與上下文相關的個人化回應。

PIN 經濟由雙邊市場驅動,使用者及其個人AI 可從外部AI 存取服務。數據連接器和代理服務在促進這種交換方面發揮著至關重要的作用,並透過PoE(proof-of-engagement protoco)協議獲得激勵。

Term Labs-以固定利率匹配借款人和貸款人的DeFi 借貸平台

Term Finance Protocol是針對數位資產的透明且可擴展的非託管固定利率流動性協議。

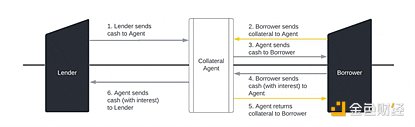

支援鏈上非託管固定利率抵押貸款(Term Repos),其模型類似於TradFi 中常見的三方回購安排。

-

借款人和貸款人透過獨特的定期拍賣流程(Term Auctions)進行匹配,借款人提交密封投標,貸款人提交密封報價,這些報價用於確定為該拍賣參與者清算市場的利率。出價高於清算利率的參與者將獲得貸款,願意以低於清算利率放款的參與者將提供貸款,每種情況下的利率均為市場清算利率。所有其他參與者的出價和報價都被稱為“未決”。

-

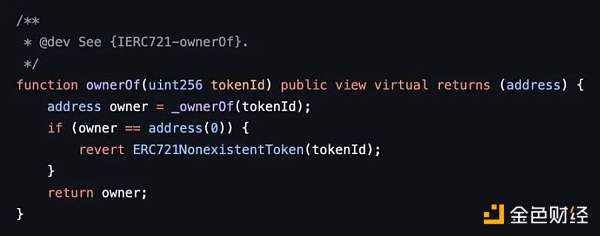

拍賣結束時,借款人獲得貸款收益,貸款人獲得ERC-20 代幣(Term Repo 代幣),貸款人將在到期時將這些收據贖回本金和利息。協議智能合約透過記錄還款並監控抵押品健康和清算來為這些交易提供服務。

Term支援定期回購的部署。定期回購是TradFi 環境下以三方回購為模型的,固定利率抵押貸款的特定鏈上實現。定期回購的主要特徵包括:

-

固定期限、固定利率:定期回購涉及固定期限、固定利率貸款,而不是DeFi 中常見的開放式浮動利率貸款。借款人必須在到期日或回購日償還貸款,並且必須在回購窗口內償還。

-

不可贖回:定期回購協議是不可贖回的,即貸款人不能在到期或回購日之前贖回,而藉款人不能償還。

-

抵押:定期回購旨在滿足短期流動性管理需求,並以流動數位資產(例如wBTC、wETH、USDC、USDT)支援的超額抵押方式進行。

-

非託管:定期回購的抵押品不會被託管,而是被鎖定在去中心化智能合約中,借款人和貸款人均可即時驗證。同時不允許抵押品再抵押,只有使用者使用私鑰並嚴格遵守智能合約安排的條款才能存取。每個定期回購都有一個與之關聯的單獨定期回購「鎖櫃」。

-

拍賣機制:定期回購的利率由拍賣機制決定,即所謂的「定期拍賣」。每筆定期回購都有自己的「定期拍賣」。

小結

透過a16z加速器計畫我們能清楚地看到兩大趨勢,即基礎設施革新和AI與區塊鏈深度融合,加密產業正從單純的數位貨幣交易向更廣泛的應用領域拓展。 隨著科技的不斷進步和監管的完善,加密貨幣將逐漸融入我們的日常生活,為社會帶來更多的創新和改變。