作者:Do Dive,DeSpread Research

免責聲明:本報告的內容反映了各自作者的觀點,僅供參考,並不構成購買或出售代幣或使用協議的建議。 本報告中的任何內容均不構成投資建議,也不應被理解為投資建議。

1. 流動性質押服務概論

在採用權益證明(PoS)共識演算法或類似機制(如以太坊)的區塊鏈網路中,要參與區塊驗證過程,必須押註一定數量的原生代幣。雖然押注佔用了大量資金,從而增強了鏈的安全性,但它也帶來了一個押注資金無法用於其他地方,導致資金效率降低的問題。

流動性質押就是為了解決該問題而推出的,它提供的服務允許認購資產流動化,在不損失流動性的情況下參與區塊驗證過程。流動性質押服務通常為使用者提供以下功能,以釋放質押資產的資本效率:

-

抵押資產的代幣化:當用戶透過流動性質押服務質押資產時,就會收到與質押資產相對應的衍生代幣(如stETH)。

-

價值保證與獎勵分配:衍生代幣保證可以與基礎資產進行1:1 的兌換。這些代幣的持有者可透過重置或匯率調整等機制獲得區塊驗證獎勵。

-

流動性和資產的利用:用戶可以在各種去中心化應用程式(dApps)中利用衍生代幣的價值,例如將其用作貸款抵押或在DeFi 場景中提供流動性。

參與某些鏈上的區塊驗證有很大的進入門檻。例如,成為以太坊驗證者需要投入32 ETH(價值超過10,000 美元)的資本,而Solana 因為鏈的規格要求很高,驗證者必須承擔高昂的硬體成本。

流動性質押服務透過讓更多用戶參與區塊驗證過程來解決這些障礙,為鍊和用戶都帶來了好處,包括:

-

提高安全性:質押更多原生代幣,加強了鏈的安全性。

-

提高資本效率:用戶在DeFi 中使用抵押資產的同時賺取區塊驗證獎勵。

1.1. 流動性質押的作用

Lido Finance 於2020 年12 月上線,是以太坊生態系統流動性質押服務的先驅。 2023 年4 月,以太坊上海昇級後實現了在Beacon Chain 上提取ETH 的功能。隨著市場的復甦,透過流動性質押服務定投的ETH 數量急劇增加。

來源:@hildobby dune dashboard

根據 hildobby提供的dune 表板,在上海昇級之後,截至2024 年7 月底,大約有1,580 萬個ETH 被託管,超過了升級前的1,360 萬個ETH。考慮到以太坊主網是在2015 年推出的,這些數字證明,在上海昇級後的15 個月裡,以太坊質押的需求急劇增加。此外,目前約32.6% 的以太坊質押是透過流動性質押服務處理的,凸顯了這些服務在鏈上生態系統中所扮演的重要角色。

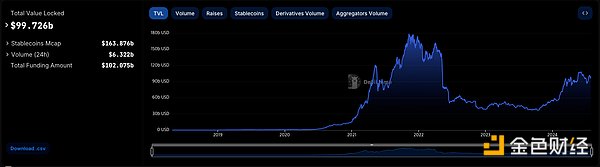

所有協議TVL 趨勢,來源:Defillama

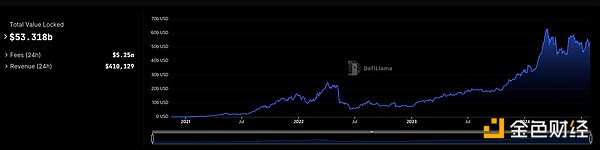

流動性質押TVL 趨勢,來源: Defillama

根據DefiLlama 的數據,在所有協議的總鎖定價值(TVL)中,流動性質押服務佔據一半以上,其主導地位可見一斑。 Lido Finance 一家擁有所有協議中最高的TVL,約327 億美元。

截至2024 年8 月1 日的主要指標:

-

總TVL:991.6 億美元

-

流動性質押TVL:507 億美元

-

Lido Finance TVL:312 億美元(在所有協議中排名第一,第二名是EigenLayer,為155 億美元)

-

以太坊質押量:約3,400 萬ETH

-

流動資金使用率:約1,100 萬ETH(佔ETH 質押總量的32.6%)

1.2. 對其他鏈的適用性

以太坊鏈上的流動性質押服務的成功刺激了其他鏈的採用,包括Solana、Avalanche 和基於IBC 的鏈。其中一些服務也已經實現了可觀的TVL,證明了它們的實用性。繼以太坊之後,Solana 已成為流動性質押服務量第二大的鏈,其中顯著的協議包括:

-

Jito / TVL:18.4 億美元

-

Marinade / TVL:11 億美元

-

Sanctum / TVL:7.58 億美元

這些發展表明,在不同的區塊鏈生態系統中,流動性質押服務的影響力不斷擴大。

2. Stacks 的轉移證明(PoX)和流動性質押

即使不採用權益證明(PoS)機制的鏈,如果其共識機制的一部分涉及代幣鎖定或委託給驗證者的過程,也能為流動性質押協議創造有利環境。使用轉移證明(PoX)共識機制的Stacks 就是這樣一個例子。

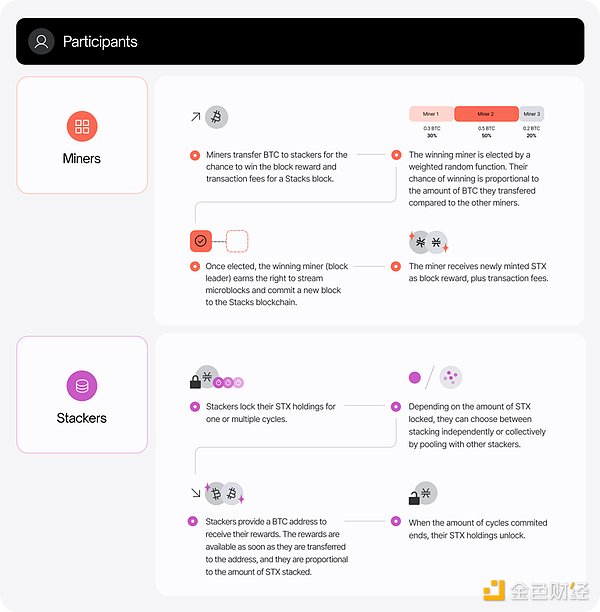

Stacks 區塊鏈中的PoX 演算法的特點是礦工和Stacker 之間的互動。礦工向Stacker 發送比特幣(BTC),以獲得創建Stacks 區塊和獲得STX 獎勵的權利。 Stacker 則需要鎖定一定數量的STX 才能獲得BTC 獎勵。更多詳細信息,請參閱“Stacks Nakamoto 升級,一個準備脫穎而出的蝴蝶”。

礦工和Stacker 的角色,來源:stacks docs

一開始,Stacker 只需鎖定STX 代幣即可參與PoX 進程,然而,計劃於今年下半年進行的Nakamoto 升級之後,Stacker 將扮演一個叫做Signer 的新角色。 Signer 將負責驗證、儲存、簽署和傳播礦工任期內產生的Stacks 區塊。

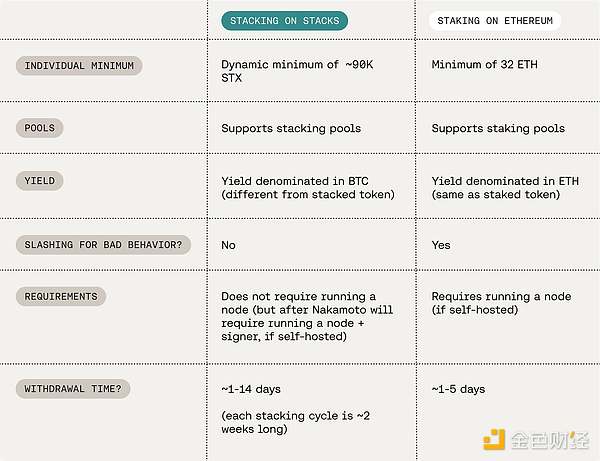

Stacking vs Staking,來源:Hiro blog

如圖所示,Stacks 中的「Stacking」 過程與以太坊中的「Staking」過程有相似之處: 1)兩者都涉及鎖定代幣以參與鏈上的共識機制;2)兩者都需要大量的原生代幣,而且在Nakamoto 升級後,Stacker 還需要節點的運行,造成了進入障礙;3)兩者都需要在一定時期內鎖定資產,並設置提現期,降低資本效率,這些都凸顯了對流動性質押服務的需求。

3. 流動性質押服務:StackingDAO

3.1. Stacking 機制和StackingDAO 的作用

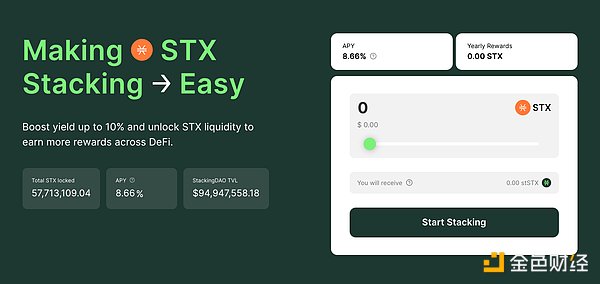

來源:StackingDAO

StackingDAO 是一個去中心化應用程式(dApp),為Stacks 上的Stacking 流程提供流動性質押服務。與其他流動性質押服務類似,用戶可以將自己的STX 代幣存入StackingDAO,參與Stacking 進程,並透過獲得stSTX 的衍生代幣,賺取約8%(基準為7%)的年收益率(APY )。

Stacks 上的Stacking 機制與以太坊的Staking 流程相似,都引入了困難的進入門檻:

-

Stacking 週期:Stacking 以兩週為週期,導致鎖定、解鎖和重新Stacking 擁有時間限制。

-

最低STX 需求:註冊成為Stacker 至少需要約90,000 個STX 代幣。

-

節點操作:Nakamoto 升級後,Stacker 需要執行節點。

兩週的周期給用戶帶來了時間上的不便,因為他們必須根據週期來鎖定或解鎖自己的資產。此外,如果使用者只想解鎖部分資產,則必須先解鎖全部資產,然後再重新鎖定剩餘部分,增加了複雜性。

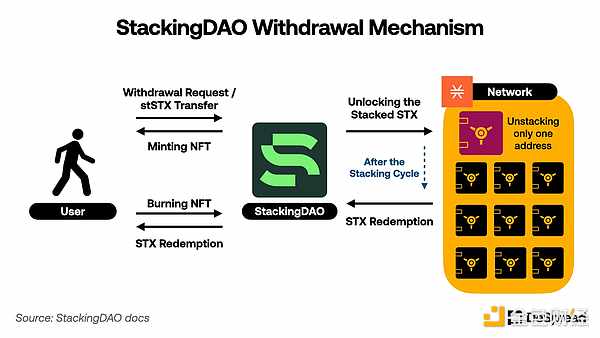

為了因應這些挑戰,StackingDAO 設計了一種退出機制,降低了進入門檻,也同時減少了對Stacking 收益率的影響,其主要特點包括:

-

多樣化的Stacking 位址:StackingDAO 將STX 分配到10 個不同的Stacking 位址,以減輕對收益率的影響。

-

交錯提取:每個Stacking 週期只解鎖10 個位址中的一個,允許根據使用者要求交錯提款。

-

NFT 的發行:當使用者要求提款時,他們會向協定發送stSTX,協定會發出NFT 作為收據。 Stacking 週期結束後,用戶可以燒毀NFT 以兌換解鎖的STX 代幣。

這種機制減少了時間限制和Stacking 過程中的不便,確保使用者在維持Stacking 收益的同時也能更靈活地取得和運用資產。

3.2. 成長與關鍵指標

Muneeb 宣布推出StackingDAO,資料來源:Muneeb X

自2023 年12 月推出以來,StackingDAO 透過引入積分系統,有效的贏得了關注,吸引用戶和資本的迅速成長。積分系統每天根據用戶持有的stSTX 獎勵用戶,鼓勵stSTX 掛鉤STX 並用於DeFi 協定:

-

每持有1 個stSTX 代幣獎勵1 點

-

每個存入DeFi 協議的stSTX 代幣獎勵1.5 個積分

-

每個存入Bitflow 穩定交換池的stSTX 代幣獎勵2.5 個點

截至2024 年8 月21 日的關鍵指標:

-

已發行的stSTX 總量:約5,680 萬

-

stSTX 的DeFi 利用率:45%

-

stSTX 在DeFi 中的TVL:3,678 萬美元

-

已發行總點數:約149.5 億

-

用戶總數:37,498

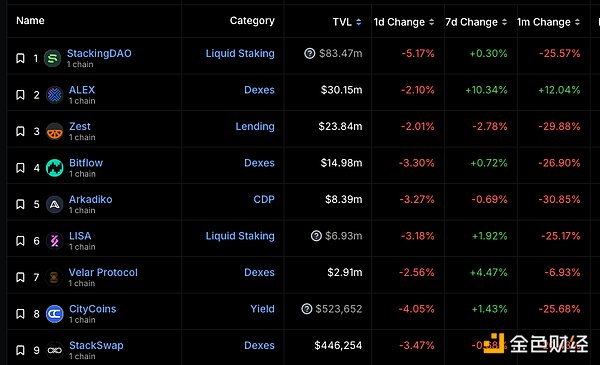

StackingDAO 作為Stacks 生態系統中的第一個流動性質押dApp,在推出後不久就達到了近1.25 億美元的TVL 高峰。儘管市場出現調整,StackingDAO 的TVL 仍維持在8,000 萬美元左右,是Stacks 生態系統中資金量最大的dApp。

Stacks dApp TVL 排名,來源:Defillama

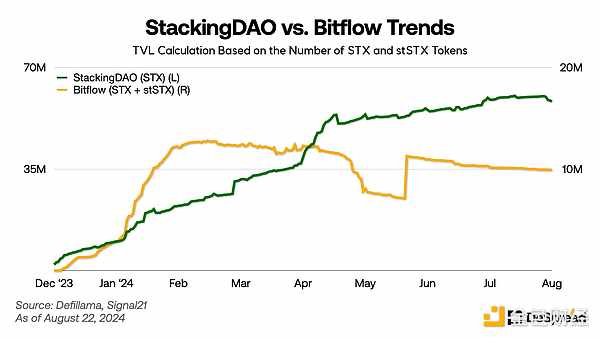

Bitflow 是提供stSTX 價值維護所需的穩定交易協議,也從StackingDAO 的推出和積分系統的引入中受益。目前,約有1,050 萬STX 代幣存放在該協議中,彰顯了其成長勢頭。

以STX 代幣計算的StackingDAO TVL 自推出以來一直呈現上升趨勢,目前已存入約5,860 萬枚代幣。這佔14.8 億個STX 流通供應總量的約4%,也佔目前參與Stacking 的4.25 億個STX 代幣的約13%,考慮到該dApp 推出還不到一年,這是一個相當可觀的數據。

3.3. 對Stacks 網路的貢獻:StackingDAO V2

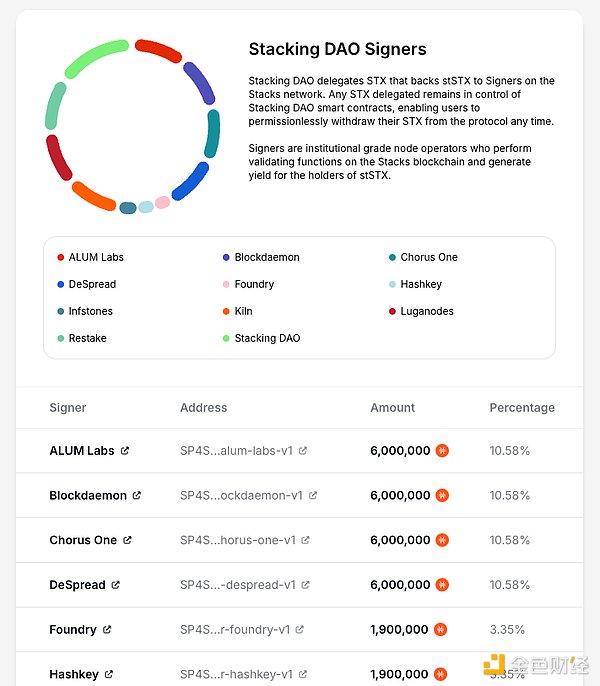

從8 月下旬開始,隨著Nakamoto 升級的啟動階段全面展開,Stacker 將過渡到負責驗證Stacks 區塊的Singer 角色。 Signer 類似於驗收證明(PoS)鏈中的驗證者,因此,增強Signer 網路的穩定性和多樣性成為Nakamoto 升級後提高Stacks 區塊鏈安全性和去中心化的一個關鍵目標。

在此背景下,StackingDAO 推出了StackingDAO V2,旨在簡化Signer 的加入流程。此次更新的一個主要特點是將存入StackingDAO 的STX 代幣委託給Stacks 區塊鏈上的新簽署者,從而促進網路的成長。更新最初於3 月宣布,計劃在Nakamoto 升級完成後實施。

StackingDAO V2 是圍繞著用戶存入的STX 代幣根據Signer 的表現按比例授權的機制建立的,該設計旨在實現以下目標:

-

提高網路效能:將STX 質押金金額委託給不同的Signer,以增強Signer 網路的多樣性,並激勵Signer 提高績效。

-

提高用戶收益:更多的STX 質押金金額將下放給績效更高的Signer,從而為用戶提供更高的迭加收益。

已加入StackingDAO 的Signer 狀況,來源:StackingDAO

即使現在是在Nakamoto 升級全面啟動之前,已經有10 個實體(不包括StackingDAO)加入了StackingDAO 的Signer 計劃,從5 月開始已經向這些Signer 分配委託金額。 Nakamoto 升級發布後,透過StackingDAO 加入Signer 的範圍可望擴大,將進一步增強Signer 網路的多樣性。

4. 結論

今年年初,隨著人們對比特幣生態系統的興趣激增,Stacks 網路和其他專案也一起受到了極大的關注。這種關注推動了Stacks 網路的鎖定總價值(TVL)的成長,在4 月達到1.8 億美元的峰值,與前一年9 月記錄的1 千萬美元TVL 相比,成長了18 倍。

然而,隨著大盤進入調整階段,Stacks 生態系內一系列的挑戰接兒發生。其中包括Nakamoto 升級的延遲,以及在Stacks 生態系統中最大的去中心化交易所Alex 的駭客攻擊事件。儘管遇到了這些挫折,StackingDAO、Zest、Bitflow 和LISA 等的新興項目仍持續累積TVL 並實現成長,而隨著Nakamoto 升級將在9 月完成,市場對Stacks 生態系統的未來再次充滿樂觀。

來源:Hiro blog

Nakamoto 升級即將實現,Stacks 生態系統的演變值得待守觀察,也可以拭目以待生態系統內擁有最大TVL 的StackingDAO 將會如何發展。 StackingDAO 在Stacks DeFi 中如何成功的成為流動性磁鐵將是未來幾個月的關鍵。