作者:Robert Greenfield IV 來源:medium 翻譯:善歐巴,金色財經

拋售壓力是所有資產持有者的黑暗敵人。

儘管創投基金和不誠實的KOL通常在這方面帶頭,但供應衝擊庫存、礦工和越來越多的機構投資者現在已成為恐懼、不確定性和懷疑(FUD)的主導力量,掌控著數十億美元的淨流量。

然而,本地的拋售壓力是每個網絡和協議的代幣經濟學(Tokenomics)的功能——這種機制被編碼在每一次銷毀、鑄造和年化收益分配的功能中,以激勵利益相關方的同時避免經濟膨脹,防止系統原生代幣價格暴跌。

在這篇簡報中,我們將分析內嵌在比特幣、以太坊和Solana經濟體中的本地拋售壓力。好了,廢話少說,讓我們開始吧。

比特幣

比特幣的供應上限為2,100萬枚,採用預先設定的發行計畫。每產生一個新區塊(平均每10分鐘一次),礦工會獲得新增的區塊獎勵,這會增加代幣的供應。每產生210,000個區塊(大約四年),這個固定的區塊獎勵會減少一半,這事件被稱為「減半」。比特幣在2009年創世時的區塊獎勵是₿50。

零區塊獎勵和固定供應上限要到2140年才會達到,但隨著每次減半,通膨率將繼續下降,區塊獎勵也將減半。然而,在供應上限達到之前,比特幣仍然是通膨性資產。以目前的區塊獎勵計算,每年將鑄造₿164,000(約103億美元)。

目前,比特幣的主要本地拋售壓力來自以下幾個方面:

-

礦工收入(來自交易費用和區塊獎勵)

-

市場衝擊供應(債權人償債、政府沒收)

礦工拋售壓力

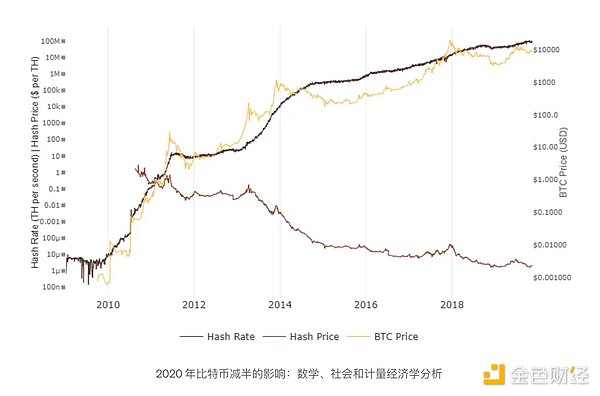

由於比特幣挖礦的高營運成本和競爭性,以及上市礦業公司需要報告季度收益並維持股價,礦工通常被迫出售其挖到的比特幣以實現利潤。這對比特幣產生了持續的拋售壓力。挖礦的高成本,包括為設施融資和持續的營運開銷(如電費、稅金和人員成本),迫使礦工定期出售部分挖到的比特幣。最重要的是,即使區塊獎勵減少,比特幣的總挖礦能力(即哈希率)歷史上也一直在增加,這進一步降低了每單位哈希能力的獲利能力。

自2024年4月的比特幣減半以來,礦工收入(即潛在的拋售壓力)平均每週達到2.18億美元,而在2024年4月減半前,這一數字曾高達4.89億美元。然而,同一時期內,網路的哈希率成長停滯,顯示礦工的獲利空間已經大幅壓縮。

在當前的比特幣價格和硬體成本下,擴展挖礦能力似乎已經變得不再有利可圖。獲利壓縮意味著礦工可能需要出售更大比例的比特幣來支付營運成本,這些成本主要以法幣計價。

市場衝擊x供應

在加密貨幣領域,”市場衝擊供應”指的是由於意外事件導致某種加密貨幣突然大量湧入市場。這種供應激增通常會顯著改變市場動態,通常會導致該加密貨幣價格的急劇下跌。此類事件可能由以下因素引發:

-

大規模拋售:當某個大持有者(如鯨魚或機構)決定清算大量持股。

-

代幣解鎖:當大量先前鎖定或授予的代幣進入流通市場時,增加了流通供應量。

-

監管變化或駭客攻擊:監管打壓、交易所被駭客攻擊或其他突發事件可能導致恐慌性拋售和資產的快速清算。

這種供應的迅速增加若沒有相應的需求增長,會給市場帶來”衝擊”,動搖價格,並可能導致更廣泛的市場波動。

對於比特幣而言,市場衝擊供應通常源自於中心化的比特幣流動性平台(如交易所、做市商和借貸平台)的崩潰。與其他加密貨幣不同,比特幣沒有代幣解鎖計劃或智能合約可以在其網路上被利用。

債權人償付(暫時性風險)

在2024年的比特幣減半週期中,市場衝擊供應目前主要受限於Mt. Gox和Genesis破產案所涉及的100億美元(168,000 BTC)的比特幣償還。市場擔憂這些債權人在獲得全額補償後可能選擇拋售其持有的比特幣,從而引發市場動盪,特別是在如果由於近期利率下降導致的經濟衰退情況下觸發拋售潮。

政府沒收與拋售

政府從非法網站(通常是暗網)沒收的比特幣也增加了市場衝擊供應。

例如,2024年2月,德國當局從盜版網站Movie2k.to的前業者沒收了50,000枚比特幣,價值約21億美元。這些加密貨幣是該案件嫌疑人在一次關於非法商業剝削版權作品和洗錢的調查中自願交出的。這次沒收是德勒斯登檢察官辦公室、薩克森州刑事警察以及其他機構聯合調查的一部分。

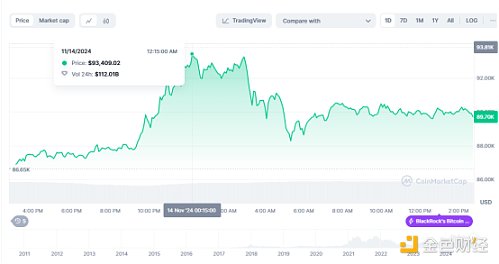

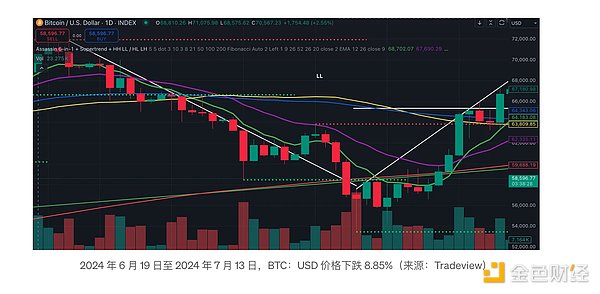

在沒收比特幣後,薩克森州政府將其拋售至市場,導致比特幣兌美元(BTC

)價格下跌了16.89%。然而,在拋售的最後一天,價格反彈,最終下跌幅度收窄至8.85%。

政府持有的比特幣

市場衝擊供應不僅限於德國薩克森。截至2024年,全球多個政府持有大量比特幣,主要是透過與犯罪活動相關的沒收行為獲得的:

-

美國:美國政府是全球最大的比特幣持有者,約持有203,129枚BTC,價值約119.8億美元。這些比特幣主要透過與「絲路」暗網市場等案件相關的沒收獲得。

-

中國:中國持有約19萬枚比特幣,價值約110.2億美元。這些比特幣大部分來自PlusToken龐氏騙局,這是史上最大的加密貨幣詐騙之一。

-

英國:英國持有約61,000枚比特幣,價值約35.3億美元。這些比特幣是從各種金融犯罪中沒收的,包括重大洗錢行動。

-

薩爾瓦多:作為第一個將比特幣作為法定貨幣的國家,薩爾瓦多持有約5,800枚比特幣,價值約4億美元。這些持倉是國家金融戰略的一部分,包括「每天購買1枚比特幣」的計畫。

-

烏克蘭:烏克蘭持有約46,351枚比特幣,既包括警方沒收的資產,也包括戰爭期間收到的捐贈。

比特幣ETF資金外流(理論性)

2024年引入了一個新的比特幣價格相關性:比特幣ETF淨流。隨著加密貨幣逐步納入結構化產品,全球投資宏觀趨勢將越來越多地與資產的代幣經濟學及其網路/協議的表現KPI共同決定其價格。

以太坊

以太坊最初是一個採用工作量證明(PoW)的網絡,後來轉向權益證明(PoS),以更好地提升交易吞吐量並減少硬體需求,這些硬體需求曾導致網絡呈現中心化趨勢。

以太坊是雙通膨性的,使用以下三種動態供應機制來引導其代幣經濟學:

-

發行:以太坊根據總質押價值進行發行。具體來說,總發行量與驗證者數量的平方根成正比。

-

交易費用燃燒:以太坊會從流通供應中燃燒一部分用於支付交易費用的ETH。

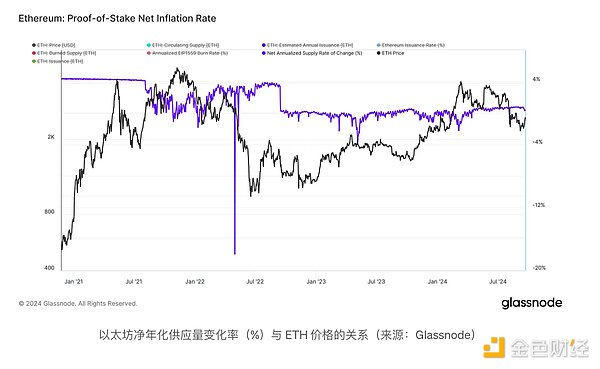

截至本文撰寫時,以太坊約有1.66M名驗證者,每週的總發行量為23,300枚ETH,導致年化的通膨率為0.295%。質押ETH作為驗證者或經由流動性質押所得的年化報酬率(APY)為2.8%。

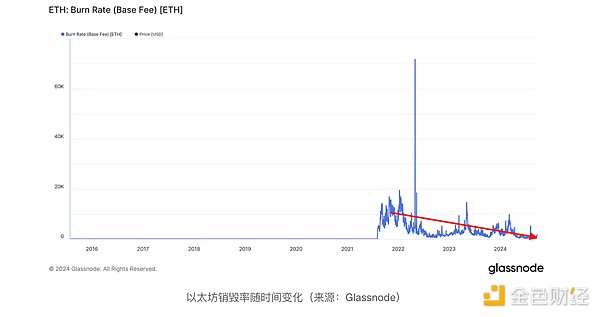

以太坊的BASE_REWARD_FACTOR控製網路通膨。隨著L2 Rollup 使用率的上升,以太坊的交易密度和銷毀率自2021 年以來一直在穩步下降,導致通膨率上升。

如果交易密度持續下降,因為使用者選擇較低的L2 交易費用,除非增加BASE_REWARD_FACTOR因子,否則驗證者獲利能力和總ETH 質押量將不可避免地隨之下降。然而,這樣做也會增加通貨膨脹。以太坊可能需要重新關注L1 上更好的擴展交易成本,或重新定義總和和基礎層之間的關係,以增加質押的ETH 比例和/或銷毀的ETH 數量。

另一個影響以太坊供需動態的因素是質押,儘管是間接的。 ETH 總供應量的約29% 被質押,並且持續成長。質押是以太坊的一大淨供應量來源,並通過Lido 和Rocketpool等流動性質押協議得到了廣泛普及和簡化,這些協議允許用戶在不設置自己的驗證者的情況下進行質押,並通過APY 獲得一定比例的驗證者獎勵。

Solana

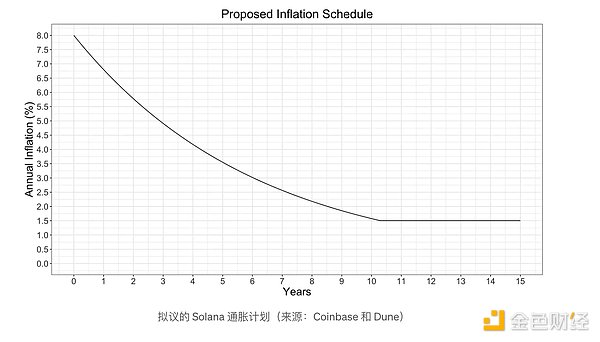

Solana 從一開始就是一個PoS 網絡,並且有一個固定的總通膨計劃,不會根據驗證者數量而變化。目前,Solana 的通膨率為5.1%,並將繼續每年遞減15%,直到大約2031 年達到1.5% 的終端通膨率。

Solana 銷毀了50% 的基本費用和優先費用,而以太坊則銷毀了100% 的基礎費用。不過,Solana 的銷毀率要低得多,僅抵銷了年初至今發行量的6%(銷毀了110 萬SOL,而發行了1,820 萬SOL)。 Solana 的大部分通膨來自其固定的發行計劃,每週增加528K SOL(8,400 萬美元)——高於ETH 的4,600 萬美元,但低於BTC 的1.98 億美元。

Solana 的質押率一直保持穩定,自2021 年9 月以來一直維持在60% 以上,在2023 年10 月達到高峰72%,到2024 年3 月穩定在68%。與ETH 相比,更高的質押率意味著可能會出售更多的質押獎勵。

結論

代幣通膨會根據發行成本(挖礦與質押)和變動性(銷毀率)等因素對流量產生不同的影響。比特幣等PoW 鏈面臨礦工更高的拋售壓力,以彌補成本,而PoS 質押者可以保留更多收益。 PoS 通膨率也取決於質押率的變化。要充分了解發行驅動的流量,需要考慮這兩個指標。例如,雖然質押充當了ETH 的流動性吸收器,但目前對SOL 來說並非如此。