作者:Sam Callahan, Lyn Alden 編譯:Block unicorn

摘要

-

在任何給定的12 個月期間,比特幣的移動方向有83% 的時間與全球流動性一致,這一比率高於任何其他主要資產類別,使其成為流動性狀況的有力風向標。

-

比特幣與全球流動性的相關性很高,但並不能免受特殊事件或內部市場動態引起的短期偏差的影響,尤其是在極端估值時期。

-

將全球流動性狀況與比特幣鏈上估值指標結合,可以更細緻地了解比特幣週期,幫助投資者識別內部市場動態可能暫時將比特幣與流動性趨勢脫鉤的時刻。

引言

對於希望提高回報並有效管理風險的投資者來說,了解資產價格如何隨著全球流動性的變化而變化變得至關重要。在當今市場,資產價格越來越受到直接影響流動性狀況的央行政策的影響。基本面不再是資產價格的主要驅動因素。

自全球金融危機(GFC) 以來,這一點尤其明顯。從那時起,這些非常規貨幣政策日益成為推動資產價格的主導力量。央行行長們利用流動性槓桿將市場變成了一場大交易,正如經濟學家穆罕默德·埃爾-艾利安(Mohamed El-Elrian)所說,央行已經成為「城裡唯一的遊戲」。

史丹利‧德魯肯米勒(Stanley Druckenmiller) 也表達了同樣的觀點,他說:「獲利不會推動整個市場,而是聯準會委員會…關注中央銀行並關注流動性的變化…市場上的大多數人都在尋找獲利和常規指標。

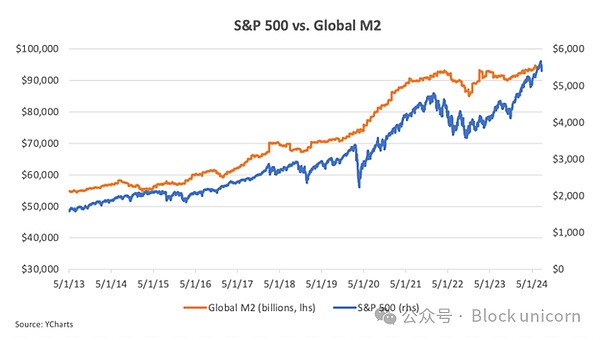

當我們在考察標普500 指數在GFC 後如何緊密追蹤全球流動性時,這一點尤其明顯。

上述圖表的解釋歸結為簡單的供需關係。如果有更多錢可以購買某些東西,無論是股票、債券、黃金或比特幣,這些資產的價格通常會上漲。自2008 年以來,各國央行向金融體系注入了更多法定貨幣,資產價格也做出了相應的反應。換句話說,貨幣通膨助長了資產物價通膨。

在這樣的背景下,投資人必須了解如何衡量全球流動性以及不同資產如何對流動性條件的變化作出反應,變得至關重要,以便更好地駕馭這些受流動性驅動的市場。

如何衡量全球流動性

衡量全球流動性的方法有很多,但在本分析中,我們將使用全球M2——一種廣義的貨幣供應量衡量指標,包括實體貨幣、活期帳戶、儲蓄存款、貨幣市場證券和其他形式的易於獲取的現金。

Bitcoin Magazine Pro 提供了一個全球M2 的衡量指標,該指標匯總了八個最大經濟體的數據:美國、中國、歐元區、英國、日本、加拿大、俄羅斯和澳洲。它是衡量全球流動性的良好指標,因為它可以反映全球範圍內可用於消費、投資和借貸的資金總量,另一種理解方式是將其作為衡量全球經濟中信貸創造總量和央行印鈔總量的指標。

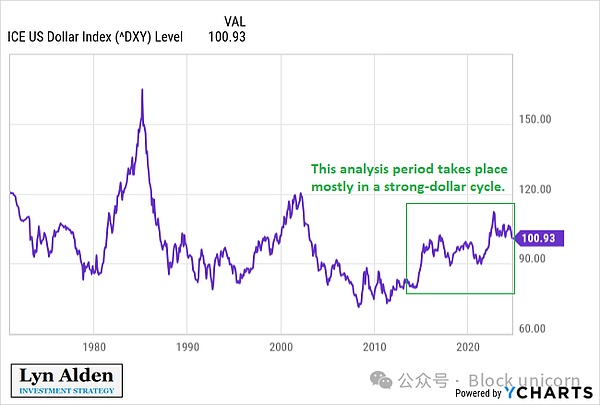

這裡的一個細微差別是全球M2 以美元計價。 Lyn Alden 在之前的一篇文章中解釋了為什麼這一點很重要:

美元計價之所以重要,是因為美元是全球儲備貨幣,因此是全球貿易、全球合約和全球債務的主要記帳單位。當美元走強時,各國的債務就會變硬。當美元走弱時,各國的債務就會變得柔軟。以美元計價的全球廣義貨幣就像是衡量世界流動性的重要指標。法定貨幣單位的創造速度有多快?美元相對於全球其他貨幣市場有多強勢?

當全球M2 以美元計價時,它既體現了美元的相對強勢,也體現了信貸創造的速度,使其成為衡量全球流動性狀況的可靠指標。

雖然還有其他方法可以衡量全球流動性(例如考慮短期政府債務或全球外匯掉期市場),但在本文的餘下部分,當您閱讀“全球流動性”時,請將其理解為“全球M2” 。

為什麼比特幣可能是最純粹的流動性風向標

多年來,有一種資產與全球流動性表現出強烈的相關性,那就是比特幣。隨著全球流動性的擴大,比特幣往往會蓬勃發展。相反,當流動性收縮時,比特幣往往會受到影響。這種動態導致一些人將比特幣稱為「流動性風向標」。

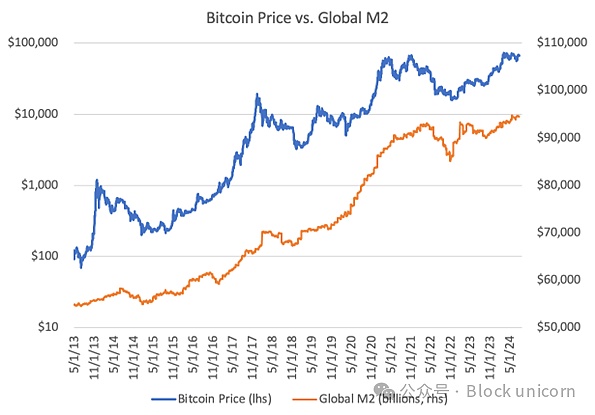

下圖清楚地顯示了比特幣價格如何追蹤全球流動性的變化。

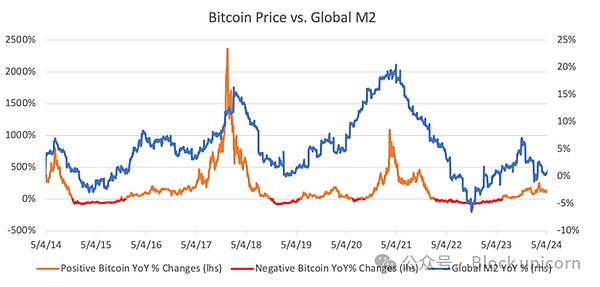

同樣,比較比特幣和全球流動性的同比百分比變化,也凸顯出兩者似乎是同步變動的,當流動性增加時,比特幣的價格上漲,當流動性下降時,比特幣的價格下跌。

從上圖可以看出,比特幣的價格似乎對全球流動性的變化高度敏感。但它是當今市場上最敏感的資產嗎?

一般來說,風險資產與流動性條件的相關性較高。在流動性環境良好的情況下,投資人傾向於採取風險偏好策略,將資本轉移到被認為風險高、報酬高的資產。相反,當流動性收緊時,投資者通常會將資本轉向他們認為更安全的資產。這就解釋了為什麼在流動性上升的環境中,股票等資產通常表現良好。

然而,股票價格也受到與流動性條件無關的其他混雜因素的影響。例如,股票表現部分受到獲利和股利等因素的驅動,因此其價格也與經濟表現掛鉤。這可能會對股票與全球流動性的純粹相關性產生負面影響。

此外,美國股市也受惠於來自401(k) 等退休帳戶的被動流入,進一步影響其表現,而不論流動性條件如何。這些被動資金流入可能會在流動性狀況波動時緩衝美國股市,可能會降低其對全球流動性狀況的敏感度。

黃金與流動性的關係則更加複雜。一方面,黃金受益於流動性上升和美元走弱,但另一方面,黃金也被視為避險資產。在流動性收縮和風險規避行為出現的時期,投資者尋求安全,黃金的需求可能會增加。這意味著,即使流動性從系統中流失,黃金的價格也能保持良好。因此,黃金的表現可能不像其他資產那樣與流動性狀況緊密相關。

與黃金一樣,債券也被視為避險資產,因此其與流動性狀況的相關性可能較低。

這讓我們回到比特幣。與股票不同,比特幣沒有獲利或分紅,也沒有影響其表現的結構性買盤。與黃金和債券不同,在比特幣採用週期的這個階段,大多數資本池仍將其視為風險資產。這使得比特幣相對於其他資產可能與全球流動性有最純粹的相關性。

如果這一點成立,那麼這對比特幣投資者和交易員來說都是一個有價值的見解。對於長期持有者來說,了解比特幣與流動性的相關性可以更深入地了解其價格隨時間變化的驅動因素。對交易員來說,比特幣提供了一個表達對全球流動性未來方向看法的工具。

本文旨在深入探討比特幣與全球流動性之間的相關性,比較其與其他資產類別的關係,識別相關性失效的時期,並分享投資者如何在未來利用這些資訊為自己謀利的見解。

量化比特幣與全球流動性之間的相關性

在分析比特幣與全球流動性之間的相關性時,重要的是要考慮關係的強度和方向。

相關性的強度揭示了兩個變數之間的關聯程度。相關性越高,顯示全球M2 的變化對比特幣價格的影響就越可預測,無論是同向或反向。了解這一關聯程度是衡量比特幣對全球流動性變化的敏感度的關鍵。

分析2013 年5 月至2024 年7 月之間的數據時,比特幣對流動性的強烈敏感度顯而易見。在此期間,比特幣的價格與全球流動性的相關性為0.94,反映出非常強的正相關性。這表明比特幣的價格在該時間範圍內對全球流動性的變化高度敏感。

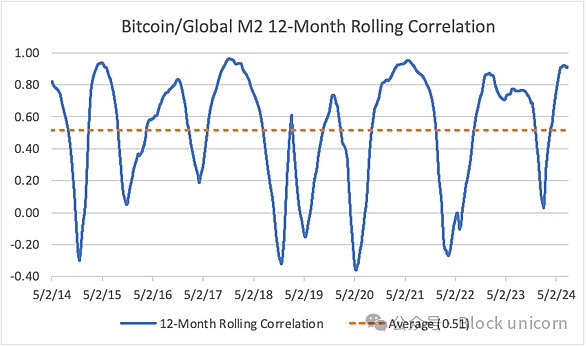

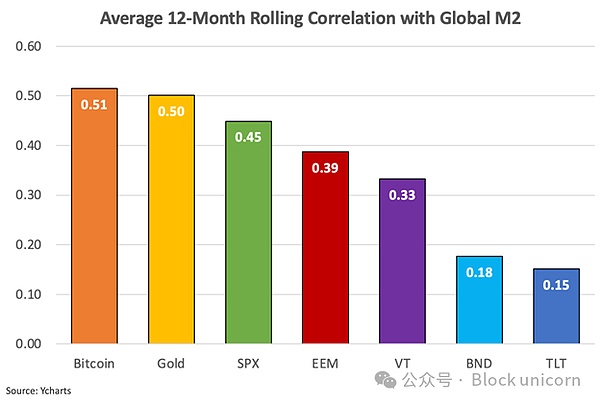

從12 個月的滾動相關性來看,比特幣與全球流動性的平均相關性下降至0.51。這仍然是一個中等偏正的關係,但顯著低於整體相關性。

這表明,比特幣的價格與流動性的年度變化並不那麼密切。此外,在檢查6 個月滾動相關性時,相關性進一步下降至0.36。

這表明,隨著時間範圍縮短,比特幣的價格與其長期流動性趨勢的偏差越來越大,暗示短期價格走勢更有可能受到比特幣特定因素而非流動性條件的影響。

為了更好地理解比特幣與全球流動性的相關性,我們將其與其他資產進行了比較,包括SPDR 標普500 ETF(SPX)、Vanguard 全球股票ETF(VT)、iShares MSCI 新興市場ETF(EEM )、iShares 20年以上公債ETF(TLT)、Vanguard 總債券市場ETF(BND)及黃金。

在連續12 個月的時間裡,比特幣與全球流動性的平均相關性最高,緊隨其後的是黃金。股票指數的相關性位居其後,而如預期,債券指數與流動性的相關性最低。

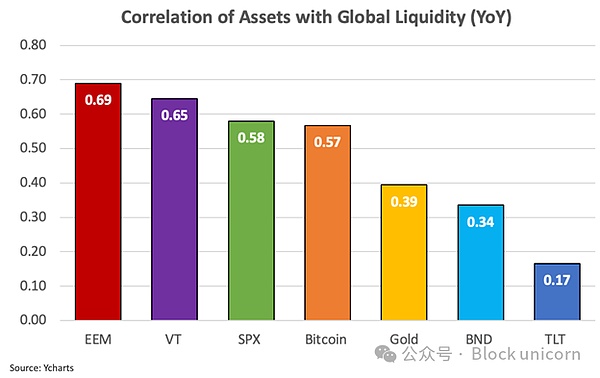

當以同比百分比變化分析資產與全球流動性之間的相關性時,股票指數表現出比比特幣略強的相關性,其次是黃金和債券。

從同比百分比來看,股票與全球流動性的相關性可能比比特幣更高,原因之一是比特幣的波動性很大。比特幣的價格通常在一年內大幅波動,這可能會扭曲其與全球流動性的相關性。相較之下,股票指數的價格波動通常不那麼明顯,與全球M2 的年比百分比變化更為接近。儘管如此,從年比百分比變化來看,比特幣與全球流動性的相關性仍然相當強。

上述數據強調了三個關鍵點:1)股票、黃金和比特幣的表現與全球流動性密切相關;2)與其他資產類別相比,比特幣的整體相關性很強,且在12 個月滾動期內的相關性最高;3)隨著時間範圍的縮短,比特幣與全球流動性的相關性減弱。

比特幣與流動性的方向一致使其與眾不同

正如我們之前提到的,強正相關性並不能保證兩個變數會隨著時間的推移總是朝著相同的方向移動。當一種資產(如比特幣)波動性較大且可能暫時偏離與波動性較小的指標(如全球M2)的長期關係時,尤其如此。這就是為什麼將兩個面向——強度和方向——結合起來可以更全面地了解比特幣與全球M2之間的互動。

透過檢查這種關係的方向一致性,我們可以更好地了解它們相關性的可靠性。對於那些對長期趨勢感興趣的人來說尤其重要。如果你知道比特幣在大多數時間裡傾向於追蹤全球流動性的方向,那麼你就可以更自信地根據流動性條件的變化預測其未來的價格方向。

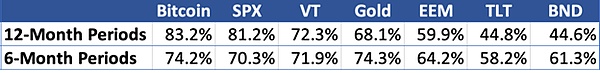

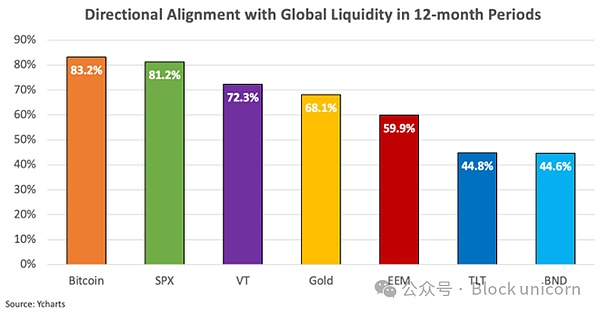

就方向一致性而言,在所有分析的資產中,比特幣與全球流動性方向的相關性最高。在12 個月的週期中,比特幣與全球流動性同向移動的比例為83%,在6 個月的週期中為74%,突顯了方向關係的一致性。

下圖進一步說明了與其他資產類別相比,比特幣12 個月內與全球流動性的方向性一致。

這些發現值得注意,因為它們表明,儘管相關性的強度可能因時間範圍而異,但比特幣的價格走向通常與全球流動性的方向一致。此外,它的價格走向比所分析的任何其他傳統資產都更接近全球流動性。

這項分析表明,比特幣與全球流動性之間的關係不僅在規模上很強,而且在方向上也保持一致。數據進一步證實了這樣一種觀點,即比特幣比其他傳統資產對流動性狀況更為敏感,尤其是在較長的時間範圍內。

對投資者而言,這意味著全球流動性可能是比特幣長期價格表現的關鍵驅動因素,在評估比特幣市場週期和預測未來價格走勢時應考慮此因素。對於交易者而言,這意味著比特幣提供了一種高度敏感的投資工具,可以表達對全球流動性的看法,使其成為那些對流動性有強烈信念的投資者的首選。

辨識比特幣長期流動性關係的突破點

儘管比特幣與全球流動性總體上具有很強的相關性,但研究結果表明,在較短的滾動期內,比特幣的價格往往會偏離流動性趨勢。這些偏差可能是由內部市場動態在比特幣市場週期的某些時刻比全球流動性條件產生更大影響所致,也可能是由比特幣產業特有的偶發事件所驅動。

偶發事件是指加密貨幣產業內發生的事件,這些事件會導致市場情緒迅速轉變或引發大規模清算。例如,大型企業破產、交易所駭客攻擊、監管動態或龐氏騙局的瓦解等事件。

回顧比特幣與全球流動性之間的12 個月滾動相關性減弱的歷史實例,可以清楚地看到,比特幣的價格往往在重大行業事件發生時與流動性趨勢脫鉤。

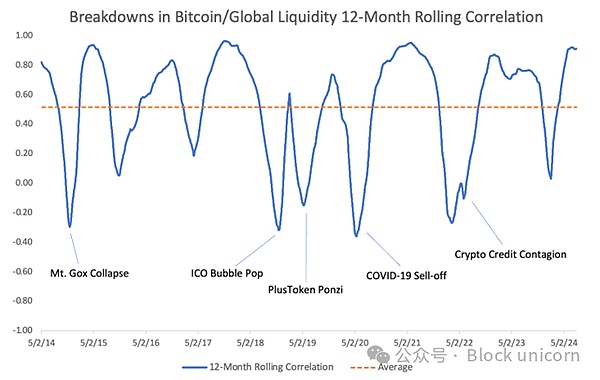

下圖展示了比特幣與流動性的相關性在這些重大事件周圍如何崩潰。

Mt. Gox 崩盤、PlusToken 龐氏騙局的破滅以及由Terra/Luna 崩盤和幾家加密貨幣貸款機構破產引起的加密貨幣信貸危機等關鍵事件引發的恐慌和拋售壓力與全球流動性趨勢基本脫節。

2020 年的COVID-19 市場崩盤提供了另一個例子。在普遍的恐慌性拋售和避險情緒中,比特幣最初大幅下跌。然而,隨著各國央行採取前所未有的流動性注入作為應對,比特幣迅速反彈,凸顯了其對流動性變化的敏感度。當時相關性的崩壞可以歸因於市場情緒的突然轉變,而不是流動性條件的改變。

雖然了解這些偶發事件對比特幣與全球流動性相關性的影響很重要,但它們的不可預測性使投資者難以採取行動。話雖如此,隨著比特幣生態系統的成熟、基礎設施的改善以及監管更加清晰,我預計這些「黑天鵝」事件的發生頻率將隨著時間的推移而減少。

供應方動態如何影響比特幣的流動性相關性

除了偶發事件之外,在比特幣與流動性的相關性減弱的時期,另一個值得注意的模式是,這些情況通常與比特幣價格達到極端估值隨後急劇下跌的時間相吻合。這在2013 年、2017 年和2021 年的牛市高峰中很明顯,當時比特幣與流動性的相關性隨著其價格從高點大幅下跌而脫鉤。

雖然流動性主要影響等式的需求方,但了解供應方的分佈模式也有助於識別比特幣可能偏離其與全球流動性的長期相關性的時期。

可供出售的主要來源是隨著比特幣價格上漲獲利的老持有者。區塊獎勵的新發行也會增加市場供應,但供應量要少得多,而且只會隨著每次減半事件而繼續減少。在牛市期間,老持有者通常會削減部位並賣給新買家,直到需求飽和。在這種飽和時刻,牛市高峰通常就會出現。

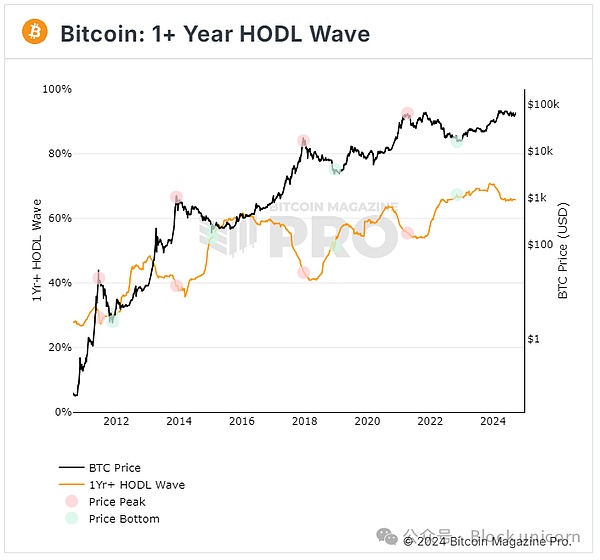

評估這種行為的關鍵指標是比特幣1 年以上的 HODL 波動圖,它衡量長期持有者(至少一年)持有的比特幣數量佔總流通供應量的百分比。基本上,它衡量的是長期投資者在任何特定時間點持有的總可用供應量的百分比。

從歷史上看,這項指標在牛市期間會下降,因為長期持有者會拋售;在熊市期間,長期持有者會增持,這一指標會上升。下圖強調了這種行為,紅色圓圈表示週期高峰,綠色圓圈表示底部。

這說明了比特幣週期中長期持有者的行為。當比特幣似乎被高估時,長期持有者往往會獲利,而當比特幣似乎被低估時,他們往往會增加。

現在問題變成了……“你如何確定比特幣何時被低估或高估,以便更好地預測何時供應量會充斥市場或從市場中耗盡?”

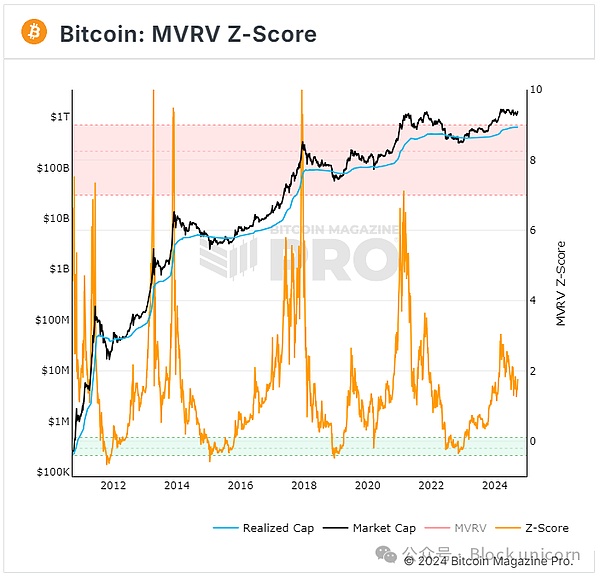

儘管數據集仍然相對較小,但市場價值與實際價值Z 分數(MVRV Z-score) 已被證明是識別比特幣何時達到極端估值水平的可靠工具。 MVRV Z 分數基於三個組成部分:

1.) 市場價值-目前的市值,透過將比特幣的價格乘以流通中的比特幣總數計算得出。

2.) 實現價值-每個比特幣或未花費交易輸出(UTXO)最後在鏈上交易時的平均價格,乘以總流通供應量-本質上是比特幣持有者的鏈上成本基礎。

3.) Z 分數-衡量市場價值與實際價值的偏差程度,以標準差表示,突顯極端被高估或低估的時期。

當MVRV Z 分數較高時,表示市場價格與實現價格之間存在較大差距,這意味著許多持有者都坐擁未實現利潤。這直觀上是一件好事,但也可能表明比特幣超買或估值過高——這是長期持有者出售比特幣並獲利的好時機。

當MVRV Z 分數較低時,意味著市場價格接近或低於實際價格,表明比特幣超賣或被低估- 這是投資者開始累積的好時機。

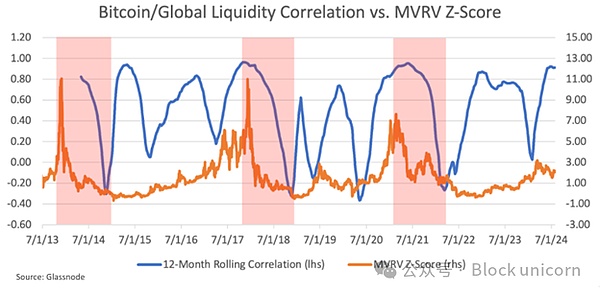

當MVRV Z 分數與比特幣與全球流動性之間的12 個月滾動相關性重疊時,模式開始顯現。當MVRV Z 分數從歷史高位急劇下降時,12 個月滾動相關性似乎會失效。下方的紅色矩形框突顯了這些時間段。

這表明,當比特幣的MVRV Z 分數開始從高位下跌且與流動性的相關性破裂時,內部市場動態(例如獲利回吐和恐慌性拋售)可能會比全球流動性狀況對比特幣價格的影響更大。

在極端估值水準下,比特幣的價格走勢往往更受市場情緒和供應方動態而非全球流動性趨勢的驅動。對於交易者和投資者來說,這項見解很有價值,因為它可以幫助識別比特幣偏離其與全球流動性的長期相關性的罕見情況。

例如,假設一名交易員堅信美元將下跌,而全球流動性將在未來一年內上升。根據這項分析,比特幣將是表達他觀點的最佳工具,因為它是當今市場上最純粹的流動性風向標。

然而,這些發現表明,交易員在進行交易之前應先評估比特幣的MVRV Z 分數或類似的估值指標。如果比特幣的MVRV Z 分數顯示估值過高,交易者即使在流動性良好的環境中也應保持謹慎,因為內部市場動態可能會超越流動性條件並推動價格調整。

透過監控比特幣與全球流動性的長期相關性及其MVRV Z 分數,投資者和交易員可以更好地預測比特幣價格如何響應流動性條件的變化。這種方法使市場參與者能夠做出更明智的決策,並可能增加他們在投資或交易比特幣時獲得成功結果的幾率。

結論

比特幣與全球流動性的強相關性使其成為投資者和交易員的寶貴宏觀經濟風向標。與其他資產類別相比,比特幣的相關性不僅強,而且與全球流動性狀況的方向一致性程度最高。人們可以將比特幣視為反映全球貨幣創造速度和美元相對強弱的一面鏡子。與股票、黃金或債券等傳統資產不同,比特幣與流動性的相關性仍然相對純粹。

然而,比特幣的相關性並不完美。這些發現表明,比特幣的相關性強度在較短的時間內會下降,同時也顯示了識別比特幣與流動性的相關性容易破裂的時期的重要性。

內部市場動態,例如偶發事件或極端估值水平,可能會導致比特幣暫時脫離全球流動性條件。這些時間對投資者來說至關重要,因為它們通常標誌著價格調整或累積期。將全球流動性分析與鏈上指標(例如MVRV Z 分數)相結合,可以更好地了解比特幣的價格週期,並有助於確定其價格何時可能更多地受情緒而非更廣泛的全球流動性趨勢驅動。

麥可·塞勒(Michael Saylor)曾說過一句名言:「你所有的模型都被摧毀了。」比特幣代表了貨幣本身的典範轉移。因此,沒有一個統計模型可以完美地捕捉比特幣現象的複雜性,但有些模型可以成為指導決策的有用工具,即使它們不完美。正如那句老話所說,“所有模型都是錯誤的,但有些模型是有用的。”

自全球金融危機以來,各國央行透過非常規政策扭曲了金融市場,使流動性成為資產價格的主要驅動因素。因此,了解全球流動性的變化對於任何希望在當今成功駕馭市場的投資者來說都至關重要。過去,宏觀分析師盧克·格羅門(Luke Gromen)曾將比特幣描述為“最後一個功能齊全的煙霧警報器”,因為它能夠發出流動性條件變化的信號,而本分析也支持了這一說法。

當比特幣的警報響起時,投資者應該明智地傾聽,以便管理風險並適當定位自己,以抓住未來市場機會。

附錄

這項分析得出的一個有趣發現是,與標普 500 指數相比,EEM 和VT 等國際股票ETF 與全球流動性的相關性較弱。傳統上,投資人會透過新興市場股票來表達對全球流動性的看法。而造成這種情況的原因有很多:

1.) 新興市場股票通常比已開發市場股票風險較高。因此,人們普遍認為它們對全球流動性狀況的變化更為敏感。

2.) 新興市場股票不像美國股票那樣有退休帳戶的結構性買盤,這可能會扭曲其與全球流動性的關係。

3.) 新興市場嚴重依賴外國融資。根據國際清算銀行的數據,新興市場經濟體目前持有價值數兆美元的美元計價債務。這使得它們對全球流動性的變化更加敏感,因為當流動性收緊和美元走強時,這些國家償還美元計價債務的成本就會更高。除了償還成本增加之外,它們未來繼續借貸的成本也會更高。

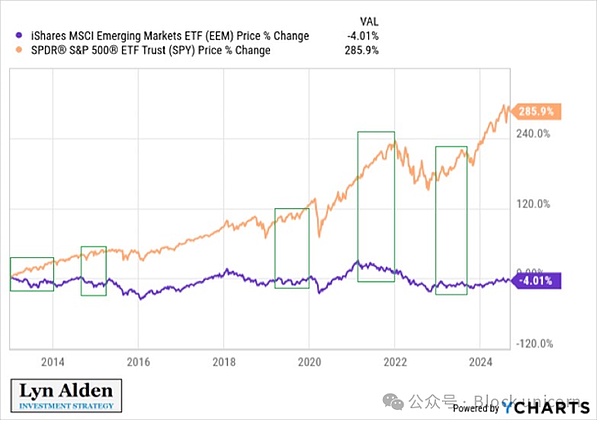

在分析這些相關性的期間,美元處於強勢美元週期,這給新興市場經濟體帶來壓力並影響了整個數據集。

因此,在過去十年中,標普 500 指數的表現優於EEM,反映了新興市場在強勢美元環境下所面臨的挑戰。

將兩張圖表放在一起看,可以清楚地看到,在這段時間內,SPY 和EEM 的價格走勢出現過多次分化,SPY 上漲,而EEM 下跌或橫盤整理。

下圖強調了SPY 和EEM 在不同點時間點的分歧,顯示SPY 上漲時 EEM 則下跌或橫盤整理。

這種分歧解釋了為什麼EEM 與全球流動性的相關性在這段時期可能不如讀者預期的那麼強。在更長的時間範圍內進行這項分析將是一個有用的練習,包括整個新興市場週期,我們將在其中研究EEM 在強勢和弱勢美元週期中與全球流動性的相關性。

與比特幣類似,EEM 也存在特定風險,可能會暫時打破與全球流動性的長期相關性。新興市場經濟體中發生的異常事件可能會暫時破壞其與全球流動性趨勢的相關性。這些異常事件可能特定於某個國家或地區,包括政治不穩定、地緣政治風險、自然災害、貨幣貶值、外資外逃、當地監管發展、金融/經濟危機。

投資者和交易員在嘗試使用EEM 來表達對全球流動性的看法之前,需要意識到這些風險。該分析表明,比特幣的相關性更強,但與EEM 相比,比特幣與全球流動性的走勢也更頻繁地一致。此外,比特幣還具有多項優勢:它是一種去中心化資產,不會直接受到區域經濟不穩定的影響,因此不太容易受到當地特殊事件的影響。比特幣也是一種全球資產,減少了特定國家事件和監管變化的影響。這使得它比EEM 更能成為全球流動性的一致指標,而EEM 可能會受到新興市場特定議題的顯著影響。因此,比特幣提供了一種更純粹反映全球流動性趨勢的工具。