來源:幣市操盤手

在聯準會超預期降息50個基點之後,全球資本市場迎來了歷史性的轉折。自9月18日以來,全球股市持續大幅上漲,其中上證指數在四個交易日內飆升11.8%,刷新了近10年來的四日漲幅紀錄,火爆的行情甚至一度導致上交所宕機。與以往偏好’大而美’的投資風格不同,本輪上漲中小型股表現尤為出色。 Wind行情終端機顯示,9月18日至27日,剔除市值前十股的標普500指數漲幅顯著超過整體指數,而A股創業板指數的漲幅也比上證指數高出近50%。值得注意的是,儘管比特幣近期表現不溫不火,但AI、MOVE公鏈、鏈遊和MEME等領域的山寨幣卻異常火熱。這些現象表明,隨著聯準會進入降息週期,資金的關注點已逐漸從絕對價值轉向價格彈性。

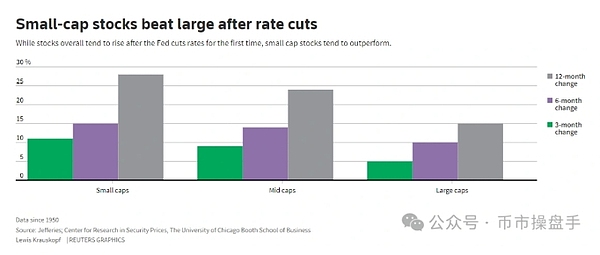

在降息週期,小型股的表現通常優於大盤股。根據Jefferies的數據,自1950年以來,在聯準會首次降息後,小型股在3、6和12個月後的平均漲幅分別為11%、15%和28%,均高於大盤股的5% 、10%和15%。小型股表現較好的主要原因有以下兩點:

1.與大型企業相比,小企業的債務水準普遍更高。降息有助於降低借貸成本,這對依賴銀行貸款和浮動利率債務的小公司而言,意味著財務成本的減少,利潤率提升。

2.利率下行使得債券、銀行存款等固收類理財產品的吸引力下降,進而推動資金流向高風險高收益資產,最終導致市場風險偏好不斷提升。

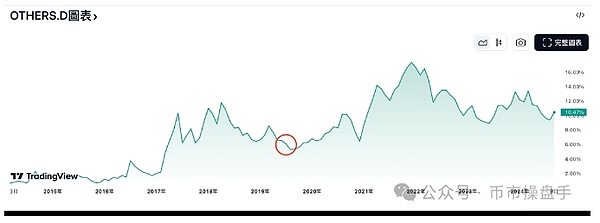

事實上,上一輪降息週期,山寨幣的市值佔比從6.07%上升至17.37%,漲幅高達186%。如果歷史規律依然有效,本輪降息週期山寨幣很可能會有不俗的表現。

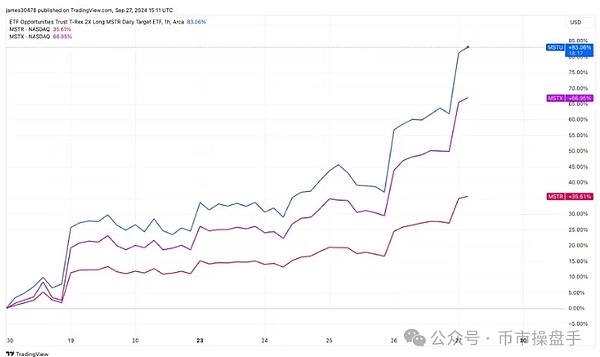

儘管投資山寨幣獲得超額收益的可能性更大,但比特幣仍然是降息週期中最好的躺贏策略。根據SoSoValue的數據,比特幣ETF自9月9日後已開始恢復資金流入。到9月27日,比特幣ETF的單日淨流入金額達到4.94億美元,幾乎恢復到第一季流入最強勁時的水平。同時,持有比特幣最多的上市公司Microstrategy在9月6日至9月27日間的股價累計漲幅達55%,而同期那斯達克和標普500的漲幅分別為8.7%和7.6%。儘管從Microstrategy的Q2財務報告來看,公司主要業務仍然低迷,營收和利潤面臨下行壓力,但二級市場對Microstrategy轉型為比特幣投資基金充滿信心。

根據彭博社的產業研究數據,由REX Shares和Tuttle Capital Management發行的MicroStrategy 2X槓桿ETF在上市首周就獲得7,200萬美元的大額淨流入,成為市場表現最好的新發行ETF之一。而先前上線的1.75X Long MicroStrategy ETF (MSTX)自8月15日起已吸收約8.57億美元,吸金能力在眾多ETF中排名前8%。幾乎每一款與MSTR掛鉤的槓桿的基金都成為市場的熱門選擇。從交易所揭露的數據來看,參與MSTR槓桿ETF交易的投資人中,散戶佔比高達80%。顯然,MSTR槓桿ETF的發行為散戶參與比特幣槓桿交易提供了一個很好的入口。

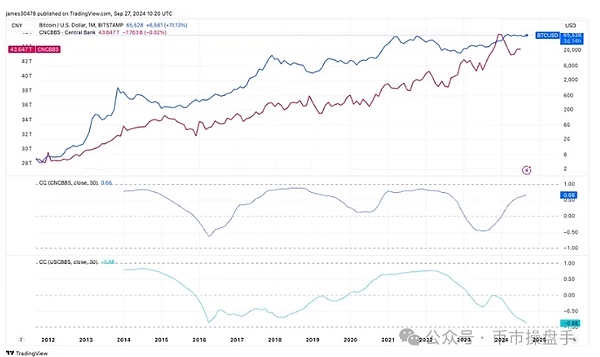

本週,央行首次創造結構性貨幣工具以支持資本市場發展,引發了市場的廣泛關注。目前,首期5000億人民幣的互換便利性和3000億人民幣的再貸款已經實施,預計將為資本市場帶來最高8000億人民幣的增量。央行總裁在記者會上透露,如果創新貨幣工具達到預期效果,後續仍將推出第二期和第三期。此外,彭博社和路透社近期罕見同框預測,中國將推出規模達2兆人民幣的經濟刺激方案。這一系列舉措將推動中國央行資產負債表進一步擴張。

關於中國實施經濟刺激對加密市場的影響,CoinDesk分析師指出,過去八年裡,比特幣價格與中國央行資產負債表規模呈正相關,其30天相關係數為0.66。除了2016年以及2022年底至2023年外,該相關性一直保持為正。

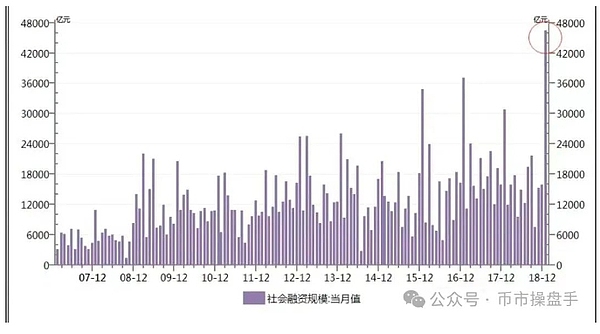

在上一輪聯準會降息週期開啟前,全球央行紛紛轉向寬鬆貨幣政策。中國在連續降準四次後,社會融資規模出現了創紀錄的成長。在此期間,比特幣從3,155美元反彈至1,3,968美元,漲幅高達343%。同時,山寨幣群魔亂舞的盛況也在這段時期再次上演。雖然現在的市場規模與過去不可同日而語,但可以肯定的是,東方放水對加密市場的提振仍遠遠沒有結束。

在上一輪聯準會降息週期開啟前,全球央行紛紛轉向寬鬆貨幣政策。中國在連續降準四次後,社會融資規模出現了創紀錄的成長。在此期間,比特幣從3,155美元反彈至1,3,968美元,漲幅高達343%。同時,山寨幣群魔亂舞的盛況也在這段時期再次上演。雖然現在的市場規模與過去不可同日而語,但可以肯定的是,東方放水對加密市場的提振仍遠遠沒有結束。

如果2019年的行情被視為2017年牛市的中級反彈,那麼2024年則可以視為2021年行情的中級反彈。如果以2019年反彈的幅度計算,大部分山寨幣的區間最大漲幅可以達到2到5倍。