作者:Grayscale

編譯:深潮TechFlow

2024 年第三季度,加密市場橫盤,依據FTSE/Grayscale 加密產業指數系列進行評估。

今年對FTSE/Grayscale 指數系列的變更突顯了數位資產產業的新興趨勢,包括去中心化人工智慧(AI) 平台的興起、對傳統資產的代幣化努力以及memecoins 的受歡迎程度。

儘管以太坊今年以來的表現不如比特幣,但仍優於智慧合約平台加密產業指數。 Grayscale 研究認為,儘管智能合約領域競爭激烈,以太坊仍有多種理由保持競爭力。

我們已更新Grayscale 研究的前20 位。前20 名代表了一組多樣化的資產,涵蓋了加密行業,這些資產在未來一個季度具有高潛力。本季新增的資產有SUI、TAO、OP、HNT、CELO 和UMA。

我們前20 名名單中的所有資產都具有高波動性,視為高風險;美國選舉也可能是加密市場面臨的重大風險因素。

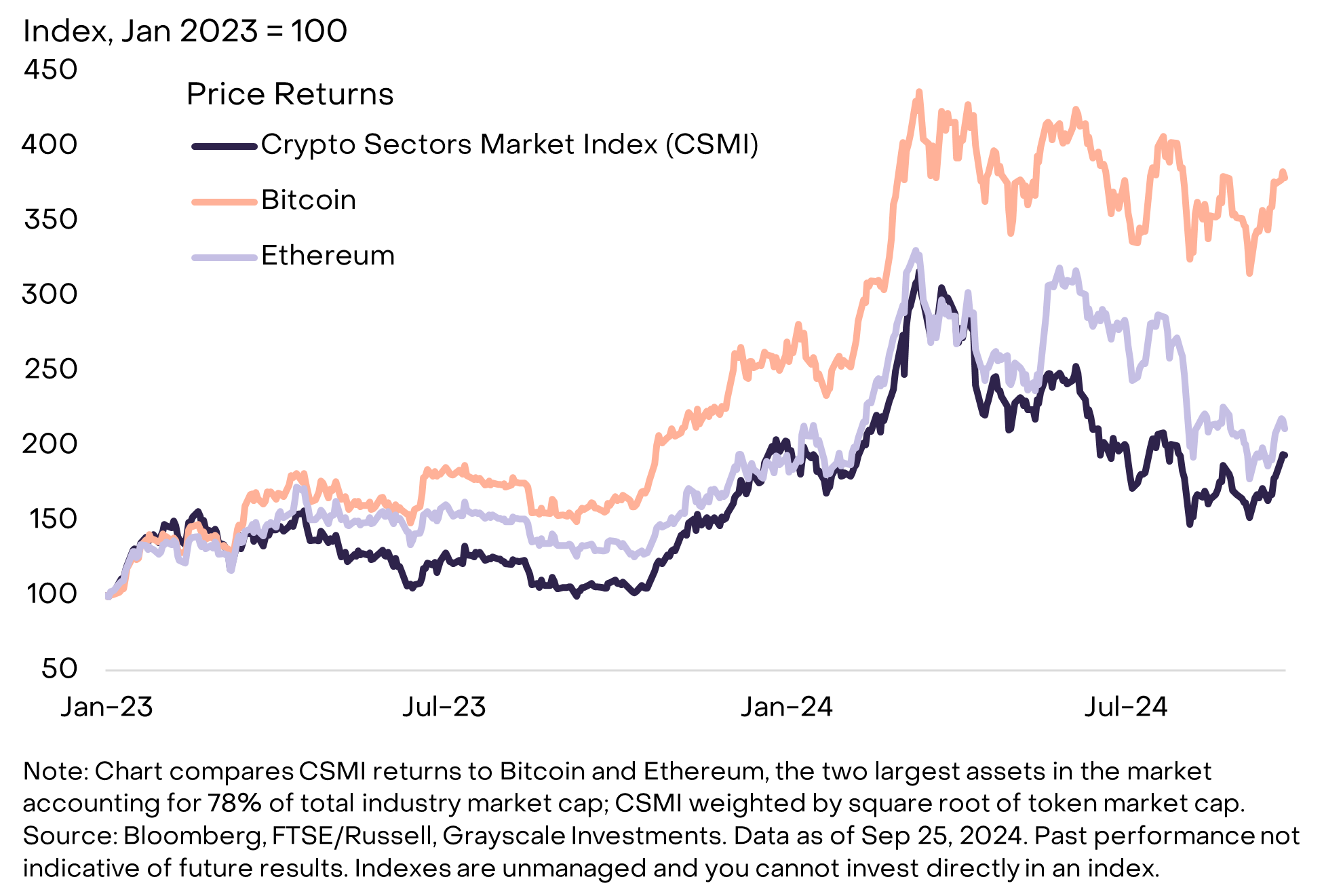

Grayscale 加密類別提供了一個全面的框架,用於理解可投資數位資產的領域及其與底層技術的關係。基於這個框架,同時與FTSE Russell 合作,我們開發了FTSE Grayscale 加密產業指數系列,以衡量和追蹤加密資產類別(圖1)。 Grayscale 研究將加密產業指數納入其對數位資產市場的持續研究中。

圖1: 加密行業指數衡量資產類別的表現狀況

加密行業框架旨在隨著不斷變化的數位資產市場動態更新,並在每個季度末進行再平衡。最新的季度再平衡過程在9 月20 日完成。自今年年初以來,指數再平衡帶來了指數組成的重大變化,反映了新的交易所上市、資產流動性變化和市場表現。今年對加密產業指數的更新展示了數位資產產業的新興主題,包括去中心化AI 平台的崛起(例如,TAO)、對傳統資產的代幣化努力(例如,ONDO、OM 和GFI)以及memecoins 的受歡迎程度(例如,PEPE、WIF、FLOKI 和BONK)。

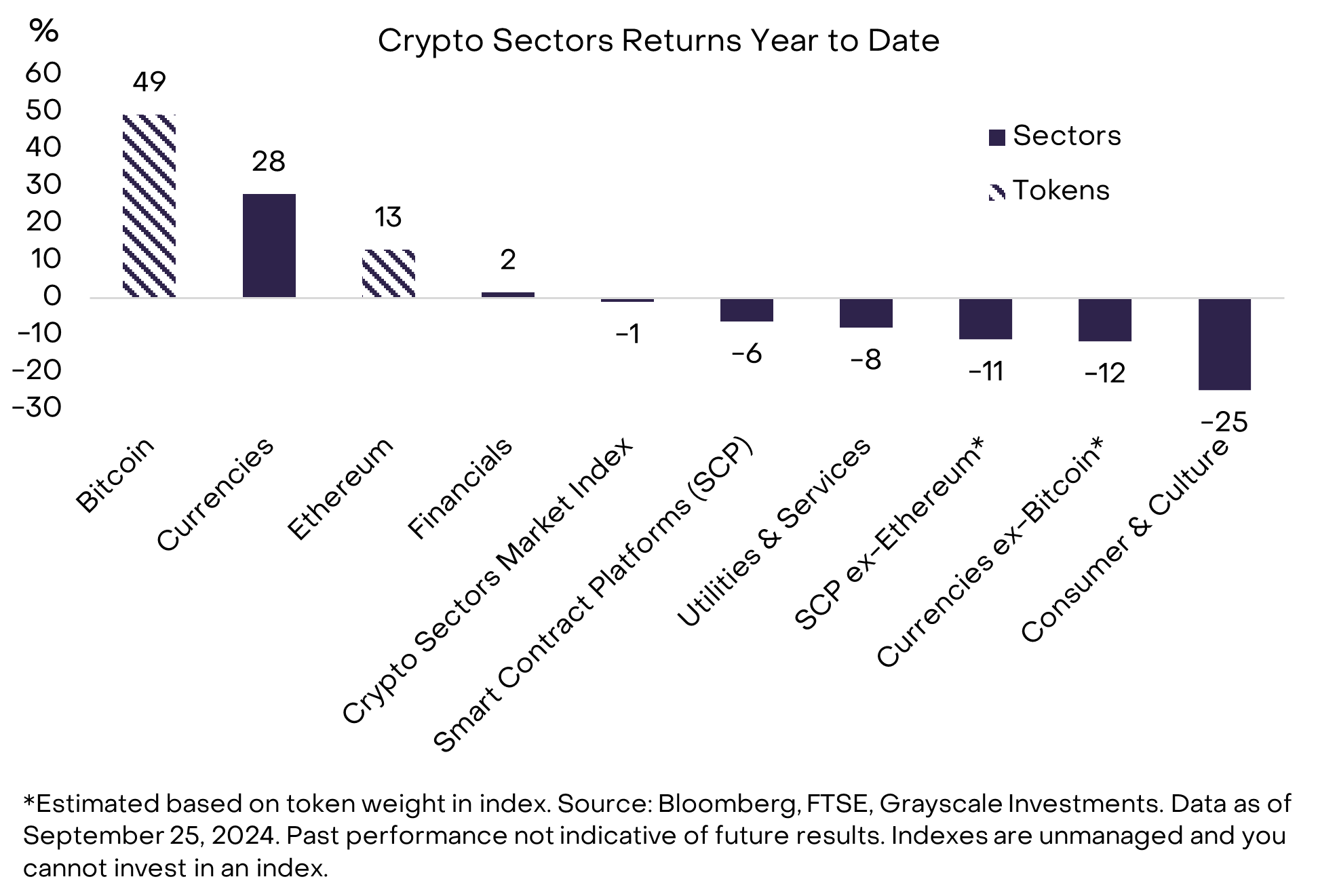

從收益的角度來看,比特幣和貨幣類加密類別在2024 年表現優於其他市場領域(圖2),這可能反映了現貨比特幣交易所交易產品(ETPs)在美國市場的成功上市,以及有利的宏觀環境(有關更多細節,可參考我們先前的季度報告《Grayscale 研究洞察:2024 年第三季的加密產業》)。

圖2: 比特幣今年表現優於其他資產,但以太幣也不甘示弱

以太坊今年的表現遜色於比特幣,上漲了13%,但相較於其他大多數加密資產仍表現優異。例如,我們的加密產業市場指數(CSMI)——衡量整個資產類別的收益——今年下跌了約1%。事實上,排除以太坊後,智慧合約平台加密產業指數下跌了約11%,因此它在其市場區隔中表現顯著優於其他資產。在我們加密產業框架內的所有資產中,以太坊年初至今的報酬率大約位於第70-75 百分位。因此,儘管以太坊的漲幅低於比特幣,但與其加密行業和更廣泛的CSMI 相比,今年表現仍然不錯。

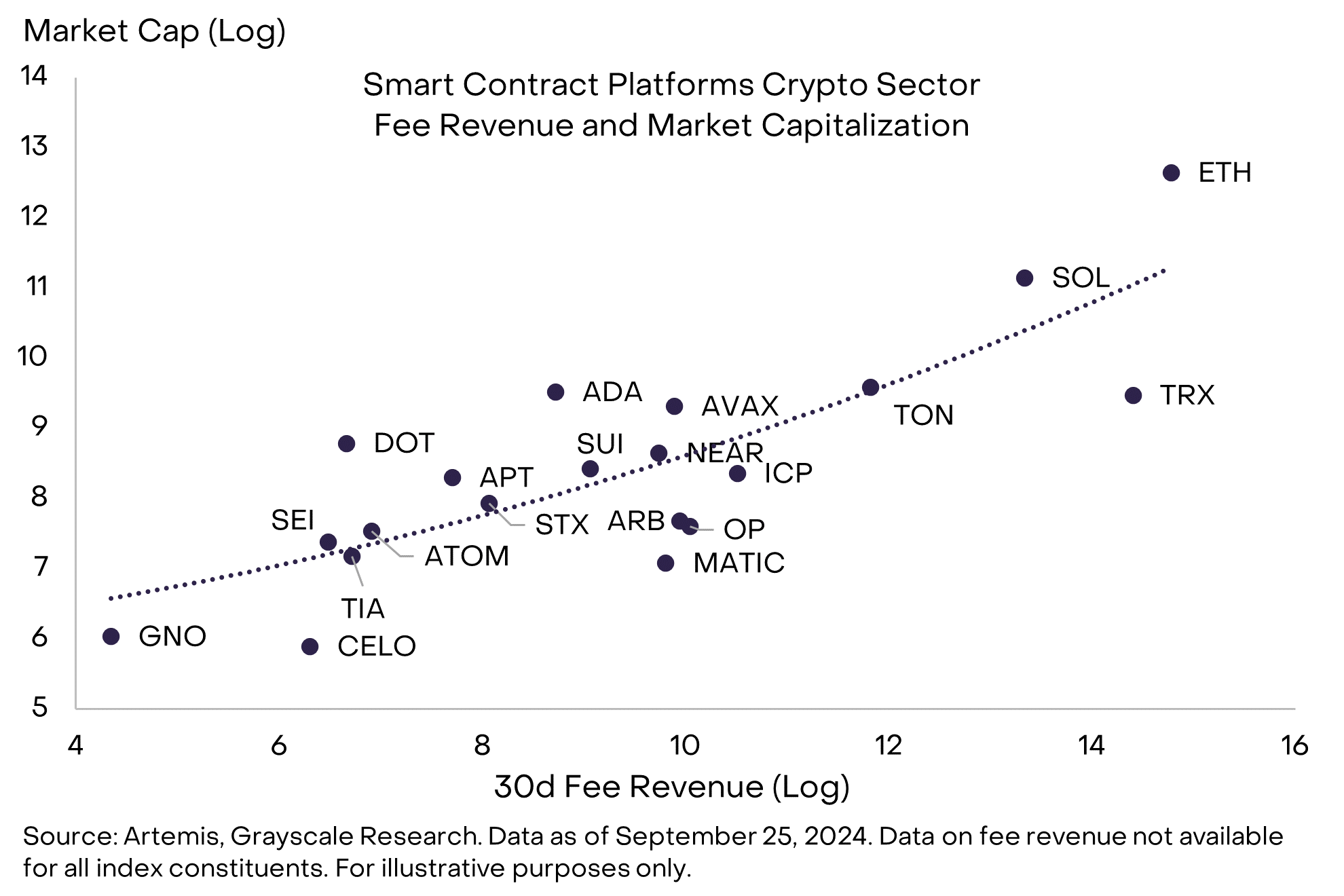

聚焦智能合約平台

與主導貨幣加密產業的比特幣不同,以太坊在智慧合約平台中面臨激烈的競爭。今年,一些替代智能合約平台獲得了廣泛關注,包括Solana、Toncoin、Tron 和Near,以及新興的Sui。這些資產都在爭奪費用收入,而一些替代智慧合約平台提供的出色用戶體驗可能導致以太坊Layer 1 的市場份額下降。

同時,以太坊在智慧合約平台加密產業中具有多項競爭優勢,這些優勢鞏固了其地位(圖3)。最重要的是,它仍然是該類別的領導者,擁有最多的應用程式、最多的開發者、最高的30 天手續費收入,以及在智慧合約中鎖定的最高價值。在包含最大的以太坊Layer 2 網路時,它的每日活躍用戶僅次於Solana,位居第二。

圖3: 以太坊在智慧合約平台的手續費收入方面是類別的領導者

隨著公共區塊鏈技術的不斷發展,Grayscale Research 預計整個智慧合約平台加密產業將在用戶、交易和費用方面實現成長,這可能在一定程度上惠及該類別中的所有資產。由於以太坊是類別的領導者,很難想像在智慧合約平台細分市場中持續成長的時期而不會惠及以太坊,部分原因在於其現有的網路效應。正因如此,儘管它面臨著顯著的競爭,我們認為以太坊在智慧合約平台加密產業中仍然是一個引人注目的資產。

此外,以太坊受益於某些特定特性,這些特性可能在一段時間內抵禦競爭對手。這些特性包括高網路可靠性(有限的停機時間)、高經濟安全性、高度去中心化,以及在美國更清晰的監管狀態。在以太坊生態系統內,也出現了一些令人鼓舞的採用情況,包括代幣化、預測市場,以及像索尼這樣的公司進行的開發。基於這些原因,Grayscale Research 繼續認為以太坊具有非常引人注目的投資論點。

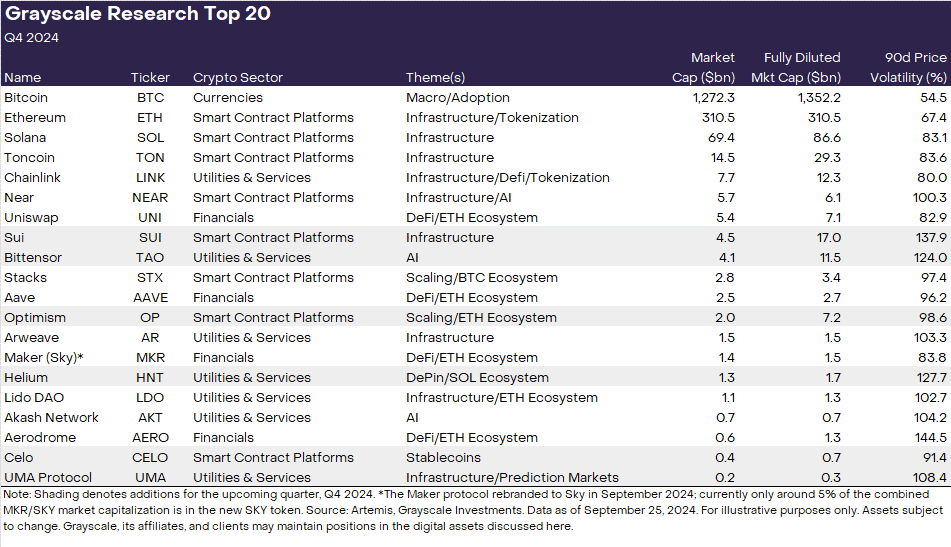

Grayscale Research 前20 名資產

每個季度,Grayscale Research 團隊分析數百種數位資產,以為FTSE/Grayscale 加密產業系列指數的再平衡過程提供基礎。在此過程中,Grayscale Research 會發布加密產業板塊下資產前20 名清單。前20 名代表了一組多樣化的資產,這些資產在我們看來具有高潛力(圖4)。我們的方法考慮了多種因素,包括網路成長/採用、即將到來的催化劑、基本面可持續性、代幣估值、代幣供應膨脹和潛在的尾部風險。

本季度,我們將六種新資產加入前20 名資產:

Sui:一個高效能的第一層智慧合約區塊鏈,提供創新的應用(更多細節,請參見Building Block: Sui)。

Bittensor:一個促進開放的全球AI 系統開發的平台(更多細節,請參閱Building Block: Bittensor)。

Optimism:一個基於optimistic rollups(一種擴展解決方案)的以太坊擴展解決方案。

Helium:一個運作在Solana 上的去中心化的無線網絡,是去中心化實體基礎設施(DePin)領域的領導者。

Celo:一個以行動為優先的區塊鏈項目,正在過渡到以太坊第二層網絡,專注於穩定幣和支付。

UMA Protocol:一個optimistic 預言機,為Polymarket 提供服務,它是一個領先的區塊鏈預測市場(以及其他協議)。

圖4:2024 年第四季高潛力加密產業資產

新納入的資產反映了Grayscale Research 關注的若干加密市場主題。 Sui 和Optimism 都視為高效能基礎設施的例子。 Sui 是由一組前Meta 工程師開發的第三代區塊鏈。兩個月前,Sui 進行了網路升級,使其交易速度提高了80%,超越了Solana,這導致了最近在該網路上採用量的增加。 Optimism 是一個以太坊第二層,正在幫助擴展以太坊網絡,並開發了一個構建擴展解決方案的框架,稱為“超級鏈”(Superchain),該框架被Coinbase 的第二層BASE 和Sam Altman 的Worldcoin 建構的第二層使用。

Celo 和UMA 都受益於獨特的採用趨勢:穩定幣使用和預測市場。 Celo 是一個專注於發展中國家穩定幣和支付的區塊鏈,並透過Opera 瀏覽器的MiniPay 應用在非洲獲得了廣泛關注。 Celo 最近超越Tron,成為每日地址上穩定幣使用量最高的區塊鏈,目前正在從獨立區塊鏈遷移到以太坊第二層,使用Optimism 的超級鏈框架。 UMA 是用於Polymarket 的預言機網絡,它是加密貨幣選舉年突破性應用。 UMA 在鏈上記錄每個Polymarket 事件合約結果,並促進對Polymarket 結果爭議的投票,確保在沒有集中、任意或偏見幹擾的情況下得到解決。

Helium 的加入反映了我們對產業領導者和具有永續收入項目的偏好。 Helium 是DePIN(去中心化實體基礎設施網路)類別的領導者,利用去中心化模式有效分配無線網路覆蓋和連接資源,並獎勵參與者維護基礎設施。 Helium 已擴展到超過100 萬個熱點和100,000 個行動用戶,至今產生了超過200 萬美元的網路收入。

最後,儘管我們專注於去中心化AI 主題已有一段時間,但Bittensor 現在才被納入我們的加密行業框架,這要歸功於市場結構改善——具體包括更多可用的定價來源和更高的流動性。 Bittensor 已成為加密和AI 交匯處的重要參與者,試圖利用經濟誘因創造一個全球去中心化AI 創新平台,從而贏得了關注。

本季我們已剔除以下項目出前20 名:Render、Mantle、ThorChain、Pendle、Illuvium 和Raydium。 Grayscale Research 繼續重視這些項目的價值,它們仍然是加密生態系統的重要部分。然而,我們認為修訂後的前20 名名單可能為下個季度提供更具吸引力的風險調整收益。

投資於加密資產類別涉及風險,其中一些風險是特有的,包括智慧合約漏洞和監管不確定性。此外,我們前20 名中的所有資產都具有高波動性,可能被視為高風險,並非適合所有投資者。最後,更廣泛的宏觀經濟和金融市場發展可能會影響加密資產的估值,而美國在11 月的選舉被視為加密市場的重大風險事件。前總統川普明確支持數位資產產業,而副總統哈里斯最近表示,她的政府「將鼓勵如AI 和數位資產的創新技術,同時保護我們的消費者和投資者。」鑑於該資產類別面臨的風險,對數位資產的任何投資都應在投資組合的背景下進行評估,並考慮投資者的財務目標。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:深潮TechFlow