作者:OurNetwork;編譯:深潮TechFlow

DEXs

Uniswap | PancakeSwap | Raydium | Let’s F***ing Joe (Trader Joe)

El Barto | Dashboard

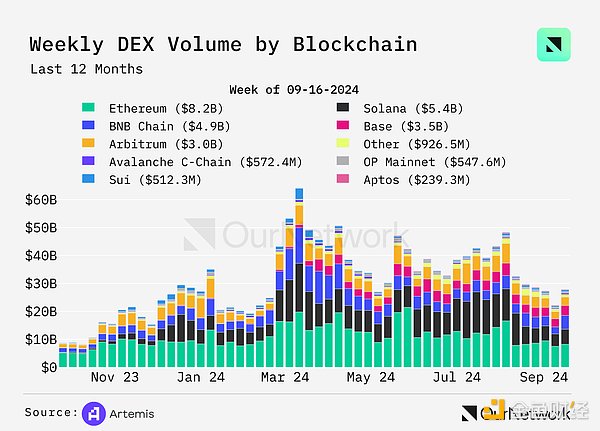

DEX 交易量較去年同期成長100%;每週交易量達170 億美元

儘管去中心化交易所(DEX) 的交易量自2024 年高峰以來有所下降,但仍徘徊在每週約200 億至250 億美元之間,與去年相比增長了100%。 Solana 和Base 對交易量貢獻顯著,Solana 的交易量成長超過20 倍,從1.7 億美元增加到40 億美元。唯一減少的區塊鏈是以太坊,每週交易量下降約20%。

Artemis

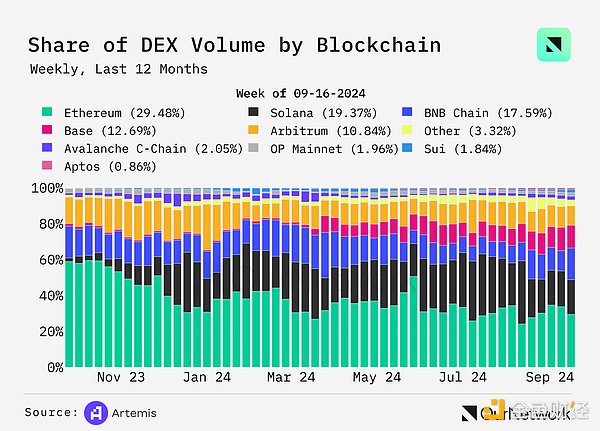

DEX 交易比一年前更加激烈,當時以太坊佔據了近60% 的市場交易量。目前有五條區塊鏈的市佔率超過10%。以太坊仍然是最大的區塊鏈,佔29%。 Base 在2024 年期間獲得了顯著的市佔率成長,現在在所有鏈中佔據DEX 交易量的超過12%。

Artemis

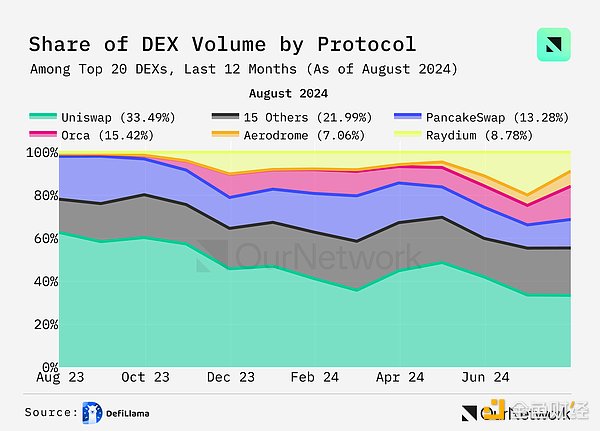

交易場所也發生了顯著的變化。 Uniswap 的交易份額下降到33%,而之前是53%。同時,像基於Solana 的Orca 這樣的成熟DEX 增加了市場份額,而新交易所Aerodrome 的受歡迎程度也有所提高。

DeFiLlama

Uniswap

Matías Andrade Cabieses | Website | Dashboard

Uniswap 在過去一年中產生了264 億美元的費用

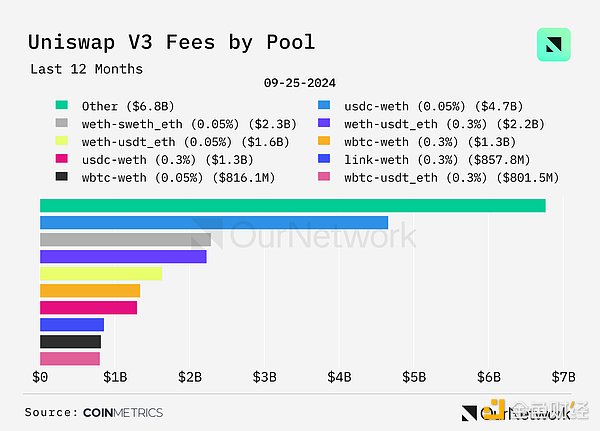

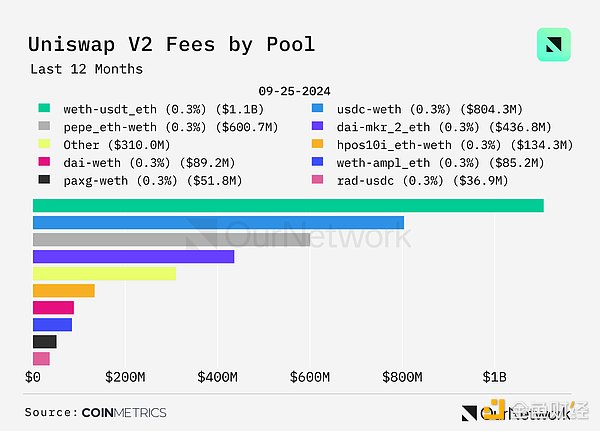

Uniswap 最吸引人的特點之一是它允許流動性提供者——即為交易者提供資產的用戶——獲得收入。下面的圖表顯示了過去12 個月V3 池產生的費用。 USDC-WETH 表現最佳,為流動性提供者(LPs) 產生了超過40 億美元的收入。 Uniswap V3 提供多個費率來向交易者收費——0.01%、0.05%、0.3% 和1%——為LPs 和交易者提供靈活性——類似資產,如穩定幣,通常收取較低的費用。這些分層費用允許LPs 根據資產的波動性和交易活動來優化收益。

Coin Metrics

在Uniswap V2 流動性池中,WETH-USDT 池在費用收取方面表現最佳,超過了10 億美元,緊隨其後的是USDC-WETH 和PEPE-WETH 交易對。儘管V2 簡單,V3 的集中流動性功能因其更高的資本效率和較低的費用而吸引了更大的交易量。

Coin Metrics

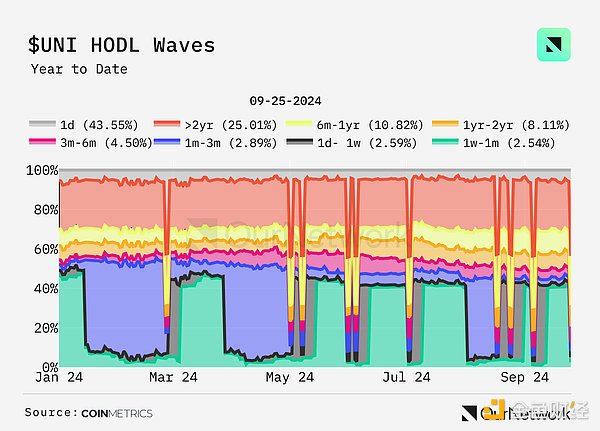

儘管Uniswap 為流動性提供者(LPs) 產生了可觀的收入,$UNI 只是一個治理代幣,缺乏像代幣銷毀這樣的機制,可能提升其價值。 60% 的UNI 於2021 年分配給社區。這張$UNI HOLD Wave 圖表展示了一些有趣的趨勢。

Coin Metrics

交易亮點:此交易顯示了從Uniswap 的時間鎖合約中轉移的500,000 $UNI(約350 萬美元),這是其分配機制的一部分。該系統確保代幣逐步分配,與長期利益保持一致,並提供透明度。分析這些轉移可以洞察分配進展、潛在市場影響、內部行為、治理權力的可能變化以及協議的健康狀況。

Pancakeswap

Seb | Website | Dashboard

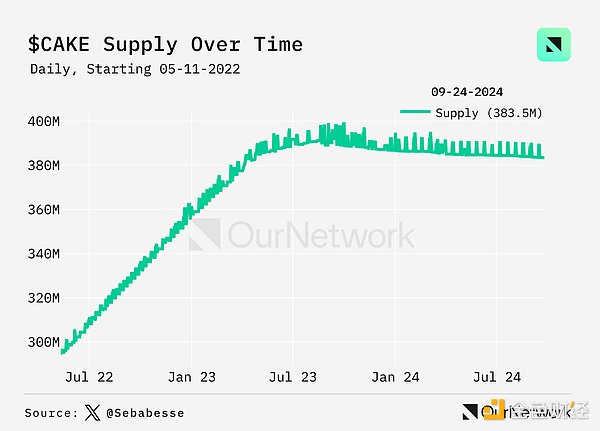

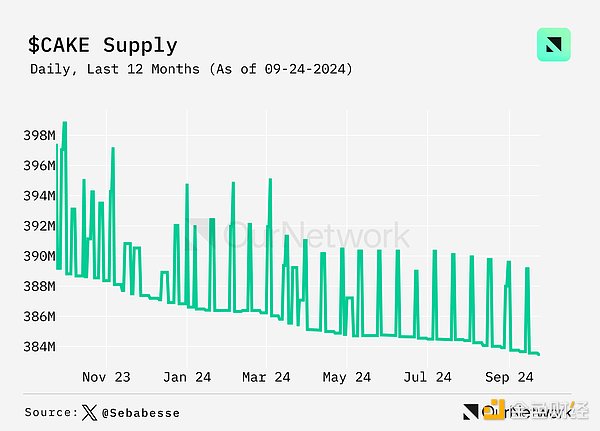

PancakeSwap 的$CAKE 供應量在一年後減少了780 萬

PancakeSwap 是一個起源於BSC 的去中心化交易平台,現在在多個區塊鏈上運作——該DEX 發行$CAKE 代幣作為給予流動性提供者(LPs) 的獎勵。在2023 年,PancakeSwap 採用了一個通貨緊縮模型來優化其代幣經濟學。這是透過減少發行量和從市場回收$CAKE 的機制來實現的。他們的努力迅速取得成效,因為CAKE 供應在2023 年8 月達到了3.913 億的高峰。從那時起,供應量穩步減少,在過去一年中減少了780 萬個代幣。

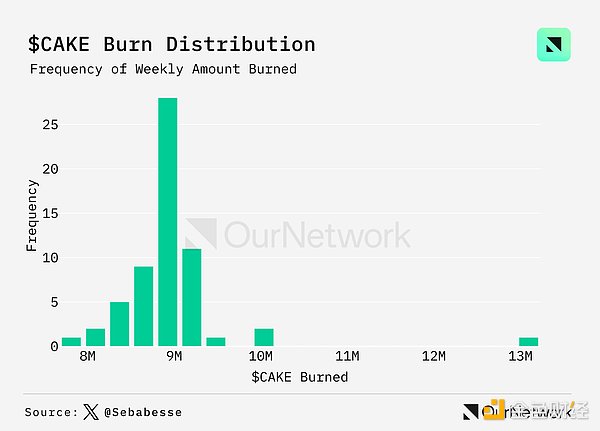

X – Sebabesse

為了實現這個通縮目標,PancakeSwap 每週透過將CAKE 發送到BNB 鏈上的銷毀錢包來進行代幣銷毀。根據他們的代幣經濟模型,平均每週銷毀900 萬CAKE。發行量的減少和市場回收抵消了鑄造量。

X – @Sebabesse

通貨緊縮受市場因素影響,如交易量和CAKE 價格。隨著時間的推移,通縮率的變化範圍在每個區塊之間為1.4 CAKE 到0.2 CAKE。根據目前的代幣經濟學,每週的供應減少需要從市場回收275K CAKE。這項目標幾乎每週都能實現。

X – @Sebabesse

交易亮點:團隊皮夾每週一進行代幣銷毀。監控這些交易就是追蹤CAKE 供應所需的全部資訊。

Raydium

0xINFRA | Website | Dashboard

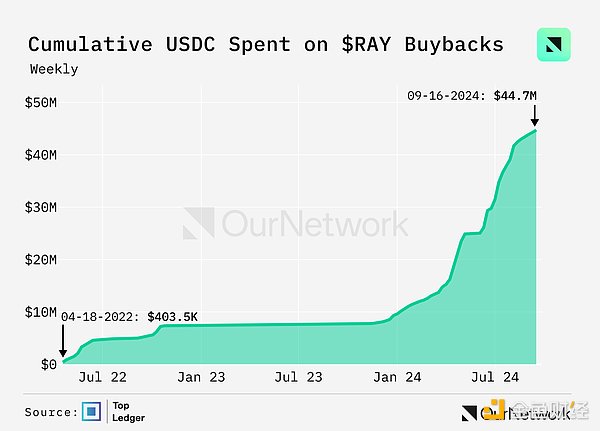

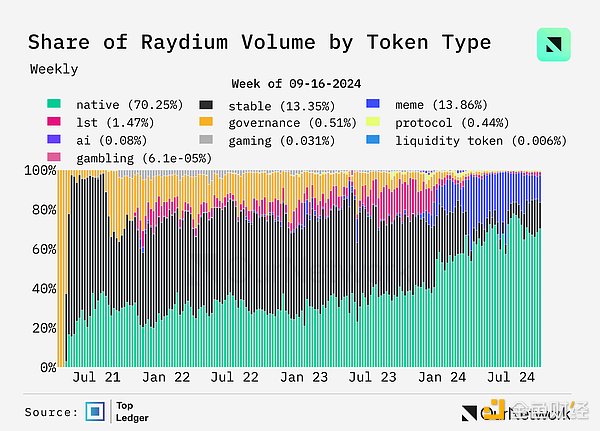

Raydium 回購總額自1 月1 日以來超過3,500 萬美元

Raydium 是按市場份額和流動池創建量的Solana 領先去中心化交易所(DEX)。自2024 年1 月1 日以來,超過3,500 萬美元的協議費用已被分配用於$RAY 代幣的自動回購。 Raydium 在這一年平均佔比Solana 上累計現貨市場交易量的30% 到50%。自成立以來,Raydium 已實現近2,700 億美元的交易量,流動性提供者(LPs) 在交易費用中賺取了超過6.3 億美元。

Top Ledger

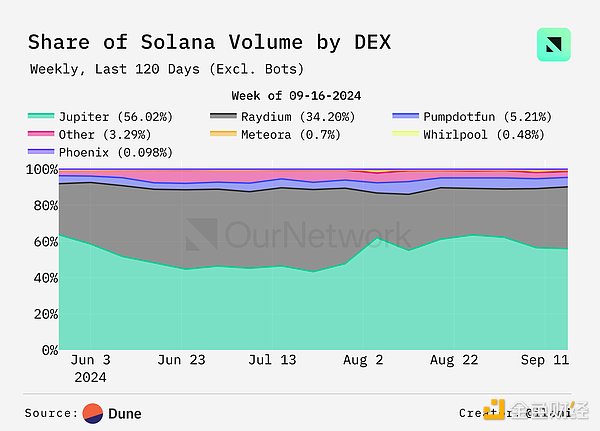

移除交易機器人後,考慮到真實交易量,Raydium 的兌換路由程式表現優異,目前佔所有真實交易流的30% 以上,僅次於Jupiter。

Dune – @ilemi

儘管是Solana 上蓬勃發展的meme 代幣交易量的主要受益平台之一,但目前僅11.4% 的Raydium 總交易量來自meme 代幣。

Top Ledger

交易亮點:Raydium 受益於一個豐富的第三方應用和協議生態系統,這些應用和協議使用其核心流動池和交易基礎設施。最具益處的是Pump.Fun,它在完成初始綁定曲線後將流動池遷移至Raydium。其他利用Raydium 基礎設施的團隊包括但不限於以下團隊:Dexscreen 的MoonShot、Trojan、BananaGun、FluxBot、BonkBot、Photon 和BullX。

LFJ

Blue | Website

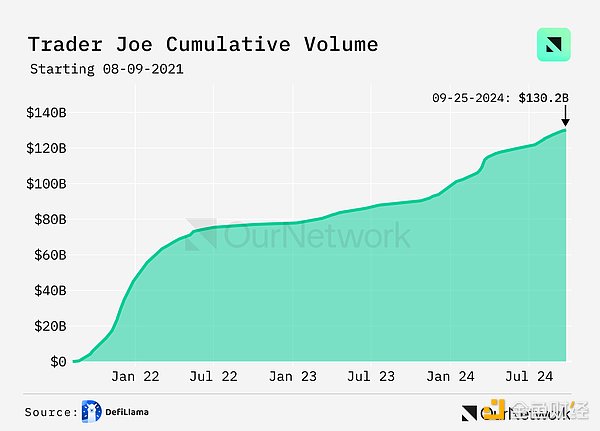

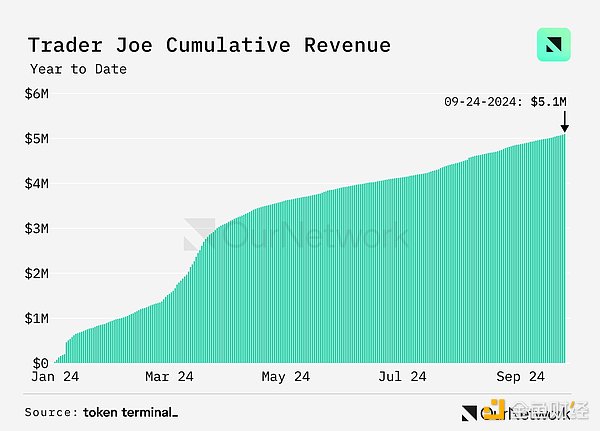

LFJ 達到1,300 億美元的累積交易量,並突破500 萬美元的2024 年收益

LFJ(前身為Trader Joe)是一個區塊鏈代幣交易市場,該平台於2021 年7 月啟動,自那時以來已促成超過1300 億美元的累積交易量。在2024 年,LFJ 增加了超過300 億美元的交易量,是去年的兩倍。這一增長主要得益於Avalanche 網路上交易活動的增加,LFJ 在該網絡中佔據主導地位。

DeFiLlama

LFJ 將5%-25% 的交易費用分配給$JOE 代幣質押者,2024 年平均每月發放55 萬美元的穩定幣,比去年增長了109%。因為80% 的收入來自Avalanche,鏈上活動增加為JOE 質押者帶來了顯著價值。

Token Terminal

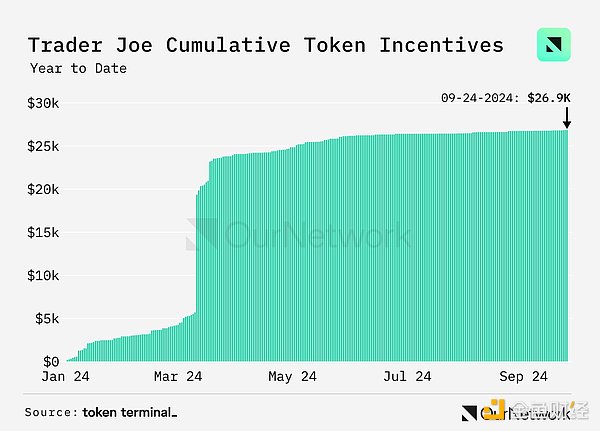

$JOE 代幣已達到5 億的發行上限,目前流通量約3.8 億。由於沒有固定的獎勵計劃,JOE 很少作為流動性獎勵。截至目前,向收益農民分發的金額不足10 萬美元,同時維持超過500 萬美元的正收益。

Token Terminal