國慶長假後首個交易日,A股再次掀起漲停潮,全天成交額接近3.5兆元,刷新歷史紀錄。在A股連續暴漲的過程中,美股、日股、印度股市、加密市場均遭到不同程度的吸血。為緩解資金流出壓力,部分市場相繼推出提振措施。首先是美國勞工部公佈了極度驚豔的9月非農就業數據,並大幅上修了7月和8月的就業人數,試圖打壓正在快速升溫的衰退預期。其次是日媒大肆宣傳,「股神」巴菲特擬年內第二次發行日圓債券,併計劃將籌集資金用於投資日本金融和航運股,意在向外界傳遞巴菲特對日本經濟復甦信心。唯獨加密市場處於”無奶供養「的狀態,因此過去一周,因資金持續流出,USDT的折價率從-0.56%一度下跌至-3%。

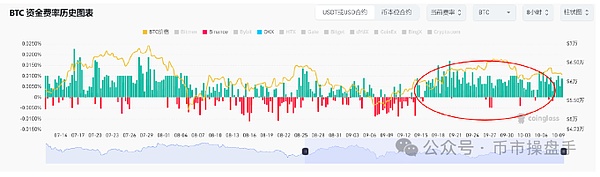

值得注意的是,儘管USDT折價率在過去一週持續擴大,但加密市場的調整卻十分溫和,比特幣累積跌幅僅2.5%。此外,在資金大幅從USDT流出期間,Binance和OKEX平台的比特幣永續合約資金費率大部分時間保持正溢價,這表明了市場最敏感的資金對這種類型的利空完全無動於衷。這也反映了從USDT流出的資金大多不屬於市場活躍的購買力。

據一些U商透露,近期資金從USDT流出的主要原因有以下兩個:一是受美元大幅貶值的影響,境外資金開始回流,部分資金透過借道USDT快速完成美元到人民幣的兌換,避開了繁瑣的結匯流程和審查。二是在A股賺錢效應持續發酵的影響下,過去透過USDT形式在加密市場理財與套利的資金逐漸轉向A股市場。然而,隨著美元兌人民幣匯率穩定以及A股陷入震盪,USDT的折價率開始收窄,資金流出的壓力減輕。只要泰達的兌付不出現問題,USDT大幅折價的狀態不會持續太久。

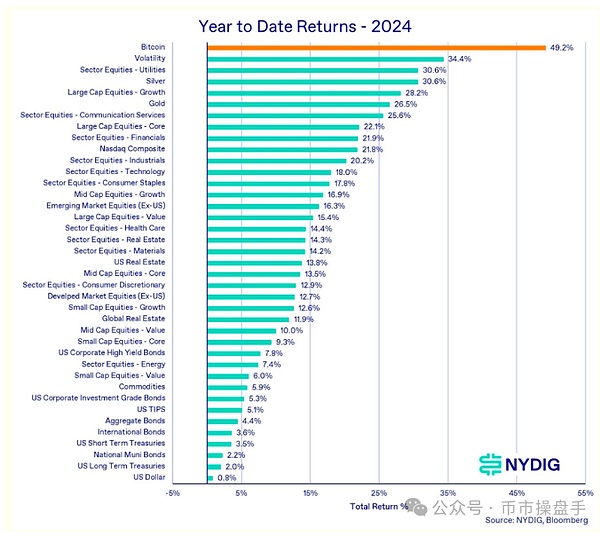

儘管自今年以來加密市場一直被視為美股的影子市場,但比特幣仍然是美股中表現最好的資產類別。不僅與比特幣掛鉤的ETF跑贏美股,以比特幣為底層資產的美股上市公司同樣表現優異。例如,自9月6日以來,MicroStrategy股價的累計漲幅達到68%,遠超納斯達克的8.3%和標普的7.1%。彭博產業研究數據顯示,由REX Shares和Tuttle Capital Management發行的MicroStrategy 2X槓桿ETF在上市兩週內吸引了近1.3億美元的淨流入,成為市場表現最好的新發行ETF之一。這個現象說明了比特幣依然還是美股最炙手可熱的資產。如果美股上漲的趨勢不變,持有比特幣仍能賺到美股的槓桿收益。

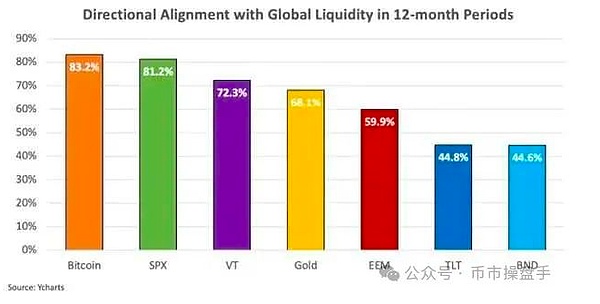

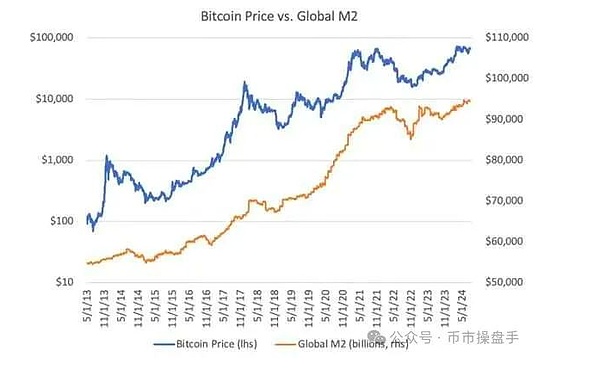

透過拆解美國9月超預期的非農業資料結構可以發現,新增的91.8萬政府僱員和12.1萬兼職工是就業數據超預期的主要原因,而更能反映就業情況的私營僱員卻減少了45.8萬。然而,這份飽含水分的非農業就業報告依然成功扭轉了市場對經濟的衰退預期。在非農業數據公佈後,美國公債利率期貨對本輪降息的定價從245個基點下跌至185個基點,美國十年期公債從3.80%上升至4.02%,美元隨之企穩反彈。儘管降息預期縮水,但在經濟未陷入衰退的情況下,利率下降仍能帶來信用擴張的效果。而這個窗口期又恰逢全球第二大經濟體即將推出新一輪大規模經濟刺激,因此全球M2接下來必然進入新的上行週期。根據金融機構Swan Bitcoin的研究,比特幣在任意12個月內有83%的時間與全球流動性趨勢保持一致,這一比例高於其他主要資產類別。如果歷史數據有效,比特幣將在9月降息後的12個月內開啟新一輪的上漲。

在美國非農業數據公佈後,巴菲特繼續用賣、賣、賣的方式表達了對經濟前景的擔憂。然而,在美國政府和聯準會維穩措施的協同作用下,美股在大選前大機率將繼續震盪上行。畢竟歷史上,巴菲特賣出訊號通常會落後8到13個月。因此,筆者仍認為10月和11月是市場最佳的做多窗口。