編譯:Aiying艾盈團隊

加密貨幣正在徹底改變投資和數位資產的格局,並推動許多地區的經濟成長。意識到這種潛力,許多國家已經調整了其監管框架,推出了一系列法律措施,積極吸引加密業務和新創公司落地。 2024年,全球範圍內的加密友好國家正在快速湧現,一些國家因其在推動加密企業發展的積極態度而脫穎而出。

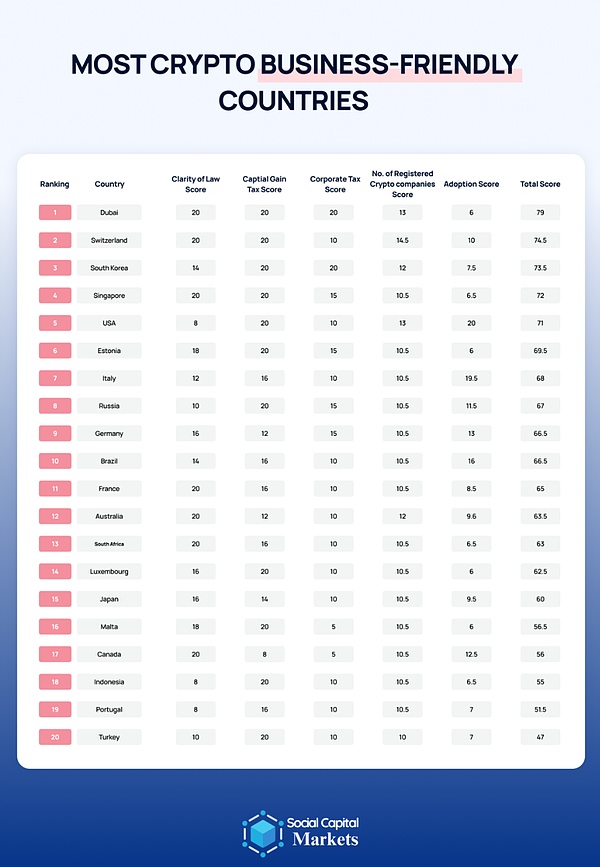

透過socialcapitalmarkets研究發現,像瑞士和新加坡這樣的國家,一直被公認為最友善的加密企業環境,而愛沙尼亞、馬耳他和阿聯酋等國家,也在這一領域取得了顯著進展。經過深入分析這些國家的監管政策、稅務架構和商業環境,他們選出了全球十個在加密業務未來發展中表現最亮眼的國家。

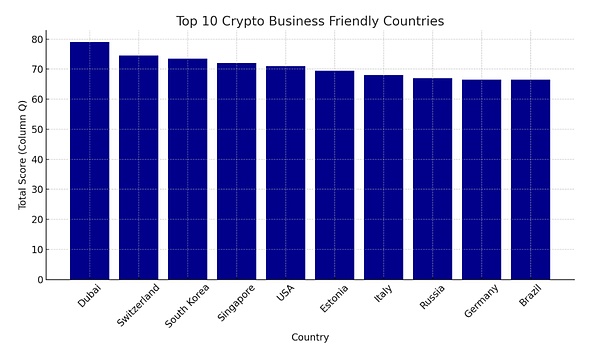

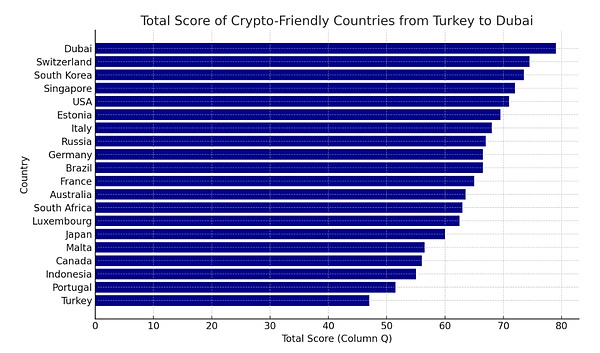

國家綜合得分概覽:

-

杜拜(得分:79):杜拜以領先的監管明確性、零資本利得稅、9%的企業稅以及低廉的營業執照費用,成為加密企業的首選目的地。

-

瑞士(得分:74.5):瑞士排名第二,擁有900家註冊的加密公司,並且長期投資的資本利得稅僅7.8%,對投資者極為有利。

-

韓國(得分:73.5):韓國得分排名第三,在全球加密領域中扮演了重要角色。

-

新加坡(得分:72):新加坡並列第四,政府提供了890萬美元的區塊鏈扶持資金,為加密企業提供了強力支持。

-

巴西(得分:66.5):巴西排名第十,落後杜拜12.5分,但在全球加密生態中仍保持著強勁的存在感。

-

德國(得分:66.5):德國與巴西得分相同,為加密業務提供了相似的政策條件。

-

美國(得分:71):美國在加密採用上遙遙領先,有5968家企業接受加密貨幣支付,在這一類別得分滿分(20/20)。

-

葡萄牙(得分:51.5):葡萄牙有108家企業接受加密貨幣,短期資本利得稅高達28%,但對長期投資者提供了相對優惠的條件。

-

馬耳他(得分:59.5):馬耳他企業稅高達35%,但其監管框架友好,已有15家授權的加密公司在此營運。

從這些國家的表現可以看出,政府在政策、稅務優惠和監管透明度方面的支持,對吸引加密企業起到了至關重要的作用。杜拜、瑞士、新加坡等地,因其明確的政策和優厚的稅務條件,吸引了許多區塊鏈和加密公司。而像韓國、美國這些擁有大規模市場的國家,則在採納和推動加密貨幣的實際應用方面成績斐然。

面對全球加密貨幣快速發展的態勢,各國政府的態度和政策成為了關鍵因素。能否制定出有利於區塊鏈技術和加密業務發展的法規和製度,將決定這些國家在未來的數位經濟中能否佔有一席之地。未來,加密企業在這些國家的興衰,將為全球其他國家提供寶貴的經驗和示範。綜上所述,2024年,加密友善國家的榜單中,杜拜以領先優勢居首,瑞士、新加坡等地緊隨其後,持續吸引全球最具活力的加密創業家和企業。在這場全球數位資產的競賽中,誰能製定更開放、更包容的政策,誰就能在未來的數位經濟中占得先機。

十大加密貨幣商業友善國家

-

杜拜

-

瑞士

-

韓國

-

新加坡

-

美國

-

愛沙尼亞

-

義大利

-

俄羅斯

-

德國

-

巴西

1. 杜拜(得分:79)

-

G20成員國:是

-

監理架構:杜拜多種商品交易中心(DMCC)、杜拜金融服務管理局(DFSA)

-

法律透明度:明確且支持性強

-

資本利得稅:無資本利得稅

-

企業稅:對超過375,000阿聯酋迪拉姆的應稅收入徵收9%

-

註冊的加密公司數量:超過550家

-

加密企業友善度總分:79/100

近年來,杜拜逐漸成為一個在加密領域非常有進取心的國家。杜拜的DMCC(杜拜多種商品交易中心)甚至成立了一個專門的加密中心,並為從事加密和區塊鏈技術的公司提供啟動平台。作為G20成員國之一,杜拜設有像VARA(虛擬資產監理局)和DFSA(杜拜金融服務管理局)這樣的監管機構。公司必須在DFSA和DMCC註冊後,才能在杜拜經營加密業務。杜拜政府對加密企業的收入不徵收資本利得稅,這大大增加了對加密企業的吸引力。此外,超過375,000阿聯酋迪拉姆的企業收入,杜拜只徵收9%的企業稅。目前,杜拜已有超過550家註冊的加密企業。

2. 瑞士(得分:74.5)

-

G20成員國:否

-

監理架構:瑞士金融市場監理管理局(FINMA)

-

法律透明度:明確且支持性強,尤其是在楚格(Zug)地區

-

資本利得稅:7.8%

-

企業稅:12% – 21%

-

註冊的加密公司數量:超過900家

-

加密企業友善度總分:74.5/100

瑞士在加密領域取得了顯著的成就,尤其是楚格市被公認為全球加密中心之一。早在2018年,瑞士經濟部長約翰·施奈德-阿曼(Johann Schneider-Ammann)就宣布了將瑞士打造成「加密國家」的願景。瑞士金融市場監督管理局(FINMA)為加密企業提供了明確且支持性的監管環境,尤其是在被稱為「加密谷」的楚格州,這吸引了900多家加密企業在這裡註冊落戶。瑞士對加密服務提供者設立了合理的稅率,其中資本利得稅為7.8%,企業稅率在12%到21%之間。此外,瑞士有超過400家公司接受加密貨幣作為支付手段。

3. 韓國(得分:73.5)

-

G20成員國:是

-

監理架構:韓國金融情報單位(KFIU),隸屬於金融服務委員會(FSC)

-

法律透明度:逐步完善中

-

資本利得稅:暫緩實施(0%)

-

企業稅:延至2025年執行

-

註冊的加密公司:376+

-

加密企業友善度總分:73.5/100

韓國作為另一個G20國家,正逐漸成為加密企業的熱點。數位資產交易和服務由韓國金融情報單位(KFIU)監管,該單位隸屬於金融服務委員會(FSC)。儘管目前加密貨幣的監管框架尚在逐步完善中,但韓國在打造加密友善環境上的努力十分顯著。在韓國經營加密服務公司,需要向FSC註冊並遵守其規定的法律。雖然相關監管框架仍在發展中,但韓國對加密產業的支持態度已經逐漸顯現出來。目前,韓國已經推遲了資本利得稅的實施,企業稅則計劃在2025年開始執行。隨著超過376家註冊的加密公司,韓國正穩步發展,逐漸成為亞洲的加密強國。

4. 新加坡(得分:72)

-

G20成員國:否

-

監理架構:新加坡金融管理局(MAS)

-

法律透明度:明確且支持性強

-

資本利得稅:無資本利得稅

-

企業稅:17%

-

註冊的加密公司:100+

-

加密企業友善度總分:72/100

新加坡是一個重要的商業中心,也包括加密公司。企業需要獲得新加坡金融管理局(MAS)的許可,方可在新加坡建立加密業務。此外,新加坡也透過加密貨幣和區塊鏈協會支持該產業,幫助中小企業發展。無資本利得稅和對應稅收入徵收17%的企業稅率,成為吸引加密創業家的重要因素。新加坡目前已有約100家註冊的加密公司,並且該國為東南亞區塊鏈技術的研發提供了890萬美元的巨額資助,使其在東南亞的加密業務領域佔據了主導地位。

5. 美國(得分:71)

-

G20成員國:是

-

監理架構:證券交易委員會(SEC),金融犯罪執法網絡(FinCEN)

-

法律透明度:透明度不一,因州而異

-

資本利得稅:因州而異(大多數為0%)

-

企業稅:21%

-

註冊的加密公司:474+

-

加密企業友善度總分:71/100

在美國,加密貨幣被廣泛接受。超過5000家不同領域的企業接受加密貨幣作為支付方式,這表明在這個G20國家中,加密貨幣已經成為一個重要產業。然而,美國的法律透明度因州而異,形成了一個多樣化的監管環境。許多州已經制定了支持加密的法律,例如科羅拉多州就設立了區塊鏈企業的沙盒計劃,讓這些企業可以測試新產品和服務。在稅收方面,美國對加密企業相對寬鬆,目前沒有對加密貨幣徵收資本利得稅,企業所得稅稅率為21%。雖然政府許可費用較高,如政府費用為176,226美元,但美國憑藉其廣闊的市場和創新精神,仍是加密企業的重要參與者,目前註冊的加密公司已超過474家。

6. 愛沙尼亞(得分:69.5)

-

G20成員國:否

-

監理架構:金融監理管理局(EFSA)

-

法律透明度:明確且支持性強

-

資本利得稅:20%

-

企業稅:20%

-

註冊的加密公司:1200+

-

加密企業友善度總分:69.5/100

愛沙尼亞在2021至2022年間建立了嚴格的反洗錢(AML)和反恐融資預防法,這對其加密服務提供者市場產生了重大影響。這些法律導致許多公司放棄了申請許可的計劃,2022年金融情報部門(FIU)也撤銷了近482家加密企業的執照。目前,僅有約100家加密公司獲得了在愛沙尼亞營運的許可。儘管監管嚴格,但有利的稅收條件依然對加密企業具有吸引力。愛沙尼亞沒有資本利得稅,但對收入徵收20%的預扣所得稅。

7. 義大利(得分:68)

-

G20成員國:是

-

監管架構:經濟與財政部(MEF),義大利證券交易委員會(CONSOB)

-

法律透明度:明確但仍在發展中

-

資本利得稅:26%

-

企業稅:24%

-

註冊的加密公司:73+

-

加密企業友善度總分:68/100

長期以來,義大利對加密公司沒有設置監管障礙。然而,最近該國在加密業務方面加緊了規則和規定。歐盟的《加密資產市場監管》(MiCA)框架的引入也影響了該國對加密服務提供者的監管方式。即便如此,義大利目前仍有73家經過批准的加密服務企業活躍於市場中。雖然稅率相對較高,但與澳洲或日本等其他國家相比,仍算較低。義大利對資本利得稅的稅率為26%,企業所得稅則為24%。

8. 俄羅斯(得分:67)

-

G20成員國:是

-

監理架構:俄羅斯中央銀行(CBR)

-

法律透明度:明確但限制性較強

-

資本利得稅:無資本利得稅

-

企業稅:20%

-

註冊的加密公司:70+

-

加密企業友善度總分:67/100

俄羅斯作為世界上的超級大國之一,憑藉其有利的稅收政策吸引了加密公司。俄羅斯沒有資本利得稅,企業所得稅固定為20%。該國承認加密貨幣為合法貨幣,目前已有超過500家企業接受加密貨幣作為支付手段。這加速了交易流程,確保了支付資料的安全性,最重要的是簡化了加密公司在市場中的運作。

9. 德國(得分:66.5)

-

G20成員國:是

-

監理架構:聯邦金融監理局(BaFin)

-

法律透明度:對持牌企業明確且支持性強

-

資本利得稅:25%

-

企業稅:15%-30%

-

註冊的加密公司:300+

-

加密企業友善度總分:66.5/100

德國是最早認識到區塊鏈技術潛力並將其用於數位轉型的國家之一。德國儲蓄銀行協會(由400家儲蓄銀行組成的網路)甚至開發了金融科技區塊鏈應用,以促進加密貨幣交易。德國對加密貨幣持有支持態度,並將這種支持延伸至加密業務。對於個人或企業的長期加密收入,沒有資本利得稅,但短期資本利得稅則在0%至45%之間,具體取決於收益。企業還需繳納15%的所得稅。儘管稅率較高,但德國透明且健全的加密法規,使其成為加密企業的理想選擇。目前,德國有超過700家企業接受加密貨幣作為支付手段,進一步增強了商業便利性。

10. 巴西(得分:66.5)

-

G20成員國:是

-

監理架構:巴西中央銀行

-

法律透明度:逐步完善中

-

資本利得稅:15.0% – 22.5%

-

企業稅:0% – 27.5%

-

註冊的加密公司:19+

-

加密企業友善度總分:66.5/100

巴西在加密世界中的地位仍在不斷發展中。加密服務提供者必須在巴西中央銀行註冊,才能在巴西開展業務。 2022年,巴西為加密產業建立了框架,並指定中央銀行作為監管機構。然而,由於法律和法規尚未完全建立,這使得巴西對企業而言是一個限制較少的環境。然而,巴西的高稅率使其成為企業的不太理想的選擇。該國對企業所得稅最高徵收27.5%,而短期資本利得稅則在15%至22.5%之間。

從這些國家的表現可以看出,政府在政策、稅務優惠和監管透明度方面的支持,對吸引加密企業起到了至關重要的作用。杜拜、瑞士、新加坡等地,因其明確的政策和優厚的稅務條件,吸引了許多區塊鏈和加密公司。而像韓國、美國這些擁有大規模市場的國家,則在採納和推動加密貨幣的實際應用方面成績斐然。

面對全球加密貨幣快速發展的態勢,各國政府的態度和政策成為了關鍵因素。能否制定出有利於區塊鏈技術和加密業務發展的法規和製度,將決定這些國家在未來的數位經濟中能否佔有一席之地。未來,加密企業在這些國家的興衰,將為全球其他國家提供寶貴的經驗和示範。

綜上所述,2024年,加密友善國家的榜單中,杜拜以領先優勢居首,瑞士、新加坡等地緊隨其後,持續吸引全球最具活力的加密創業家和企業。在這場全球數位資產的競賽中,誰能製定更開放、更包容的政策,誰就能在未來的數位經濟中占得先機。