撰文:研究公司Kaiko 編譯:Felix, PANews

10 月9 日,三家做市商(ZM Quant、CLS Global 和MyTrade)及其部分員工因涉嫌代表NexFundAI 代幣和加密實體進行串謀虛假交易而被指控。根據FBI(聯邦調查局)提供的證據,總共有18 名個人和實體面臨指控。

本文將深入研究NexFundAI 代幣的鏈上數據,以識別可以擴展到其他代幣的虛假交易模式,並質疑某些代幣的流動性。此外,本文將探討DeFi 中的其他虛假交易策略,以及如何在中心化平台上發現非法活動,最後研究韓國市場上的價格操縱等。

識別FBI 代幣資料中的虛假交易

NexFundAI 是FBI 於2024 年5 月成立的公司所發行的代幣,以揭露加密市場的市場操縱行為。被指控的公司代表客戶進行演算法虛假交易、哄抬和拋售計劃,以及其他操縱策略,通常在Uniswap 等交易所進行。這些做法針對新發行的或小型代幣,以創造活躍市場的假象,吸引真正的投資者,提高代幣價格和知名度。

相關人員對FBI 的調查供認不諱,涉案人員明確闡述了他們的流程和意圖。有些人甚至證實,「這就是我們在Uniswap 上做市的一貫方式」。

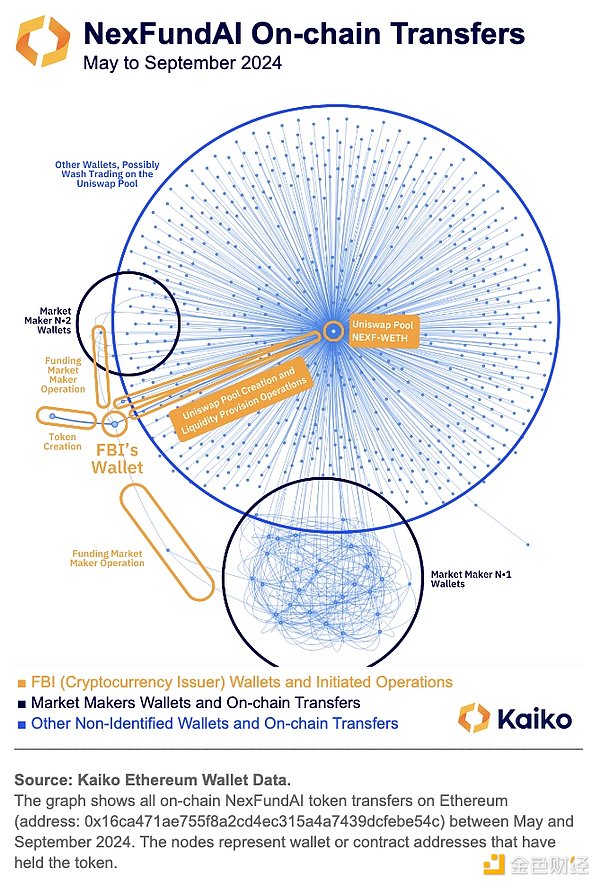

為了對FBI 的假代幣NexFundAI 進行資料探索,本文將檢查代幣的鏈上轉移。這些數據提供了從發行到持有這些代幣的每個錢包和智能合約地址的完整資訊。

數據顯示,代幣發行者用代幣為做市商的一個錢包提供資金,然後該錢包將資金重新分配到數十個錢包中,這些錢包以深藍色突出顯示的集群標識。

然後,這些資金被用於代幣唯一的二級市場進行洗盤交易,該市場由發行人在Uniswap 上創建,在圖表中心標識為2024 年5 月到9 月期間收到和/ 或轉移此代幣的幾乎所有錢包的匯聚點。

這些發現進一步證實了FBI 的調查。被指控的公司使用多個機器人和數百個錢包進行虛假交易。

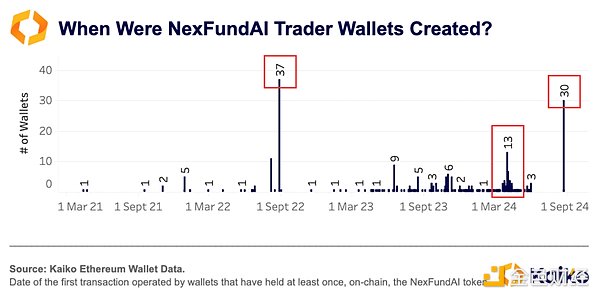

為了完善分析並確認某些錢包(特別是集群中的錢包)轉帳的欺詐性,本文確定了每個錢包收到的第一次轉帳的日期,並查看了整個鏈,而不僅僅是NexFundAI 代幣轉帳。數據顯示,在485 個錢包中,有148 個(28%)與該樣本中至少5 個其他錢包首次在同一區塊上獲得資金。

交易這種未知代幣的地址自然不太可能顯示這種模式。因此,至少這138 個位址可能與交易演算法有關,可能用於洗盤交易。

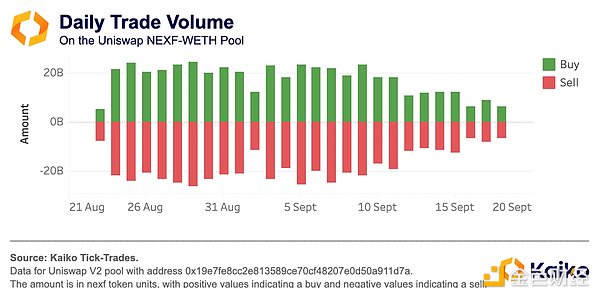

為了進一步確認涉及此代幣的洗盤交易,請檢查該代幣唯一存在的二級市場的市場數據。透過匯總此Uniswap 市場上的每日交易量並比較買入和賣出量,發現兩者之間存在驚人的對稱性。這種對稱性表明,做市商每天都在抵消這個市場上從事洗盤交易的所有錢包的總金額。

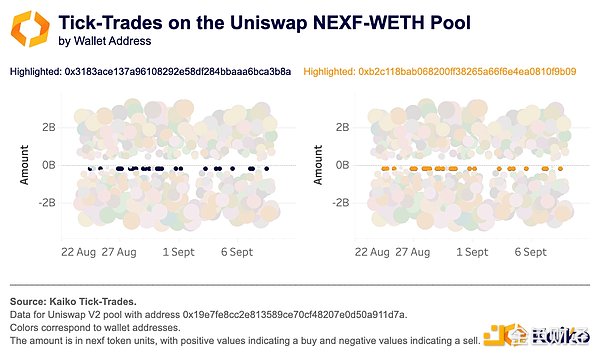

透過觀察單一交易,並根據錢包地址對交易進行著色。發現一些地址在一個月的交易活動中執行完全相同的單一交易(相同金額,相同時間點)。這表明這些地址是相關的,存在虛假交易策略。

在使用Kaiko 的錢包數據解決方案進行進一步調查後,發現這兩個地址儘管從未在鏈上交互過,但都由同一個錢包地址0x4aa6a6231630ad13ef52c06de3d3d3850fafcd70 用WETH 代幣資助。這個錢包本身是由Railgun 的一個智能合約提供資金。根據Railgun 網站介紹,「Railgun 是專業交易員和DeFi 用戶的智慧合約,為加密交易增加隱私保護」。這些發現表明,錢包地址隱藏了一些秘密,例如市場操縱或更糟的行為。

DeFi 詐欺不限於NexFundAI

DeFi 的操弄行為並不限於FBI 的調查。數據顯示,以太坊DEXs 上的20 多萬資產中有許多缺乏實用性,並由個人控制。

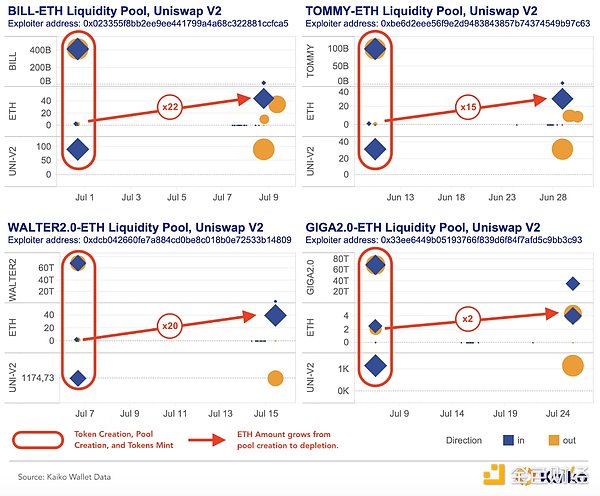

在以太坊上發現的一些代幣發行者正在Uniswap 上建立短期流動性池。透過控制池的流動性,並與多個錢包進行洗盤交易,增強了池對普通投資者的吸引力,積累了ETH,並拋售他們的代幣。如所展示的,在大約10 天內產生了22 倍的初始ETH 投資。這項分析揭示了代幣發行人普遍存在的詐欺行為,其範圍超出了FBI 的NexFundAI 調查。

資料模式:GIGA2.0 代幣範例

用戶(如0x33ee6449b05193766f839d6f84f7afd5c9bb3c93)從地址(如0x000)接收(並發起)新代幣的全部供應。

用戶立即(一天之內)轉移代幣和一些ETH,以創建一個新的Uniswap V2 池。它擁有所有的流動性,獲得代表其貢獻的UNI-V2 代幣。

平均10 天后,用戶會撤回所有流動性,銷毀其UNI-V2 代幣,並收取從池子的交易費中獲得的額外ETH。

在檢查這四種代幣的鏈上資料時,會發現完全相同的模式。這證明有人透過自動化和重複性的方案精心策劃操縱,其唯一目的是牟利。

市場操縱非DeFi 獨有

雖然FBI 的方法有效揭露了這些做法,但市場濫用對加密貨幣來說並不新鮮,也不是DeFi 獨有。 2019 年,做市商Gotbit 執行長公開討論了其不道德業務,即幫助加密項目「偽裝」,利用小型交易所的激勵措施,在他們的平台上進行操縱。 Gotbit 執行長和兩名董事也因涉及多種加密貨幣的類似計劃而受到指控。

然而,在中心化交易中發現這種操縱是比較困難的。這些交易所只顯示市場層面的訂單和交易數據,因此很難確定虛假交易。不過,可以透過比較各交易所的交易模式和市場指標來輔助。例如,如果交易量大大超過了資產和交易所的流動性(1% 的市場深度),則可能是由於洗盤交易。一般像Meme 幣、隱私代幣和低市值山寨幣這樣的代幣,通常表現出異常高的量深比。

值得注意的是,交易量與流動性比率並不是完美的指標,因為交易量可能會受到旨在增加交易所交易量的交易所計劃的嚴重影響,例如零佣金活動。

可以檢查交易量的跨交易所相關性。對於一種資產來說,交易量趨勢往往是在各交易所之間長期相關。一致的、單調的交易量、零交易量的時期或不同交易所之間的差異都可能是不正常交易活動的訊號。

例如,當研究PEPE(在某些交易所中交易量與深度比率較高)時,注意到某匿名交易所和其他平台在2024 年的交易量趨勢存在很大差異。該交易所的PEPE 交易量保持高位,甚至在7 月有所上升,而其他大多數交易所的PEPE 交易量則有所下降。

更詳細的交易數據顯示,演算法交易者活躍於該交易所上的PEPE-USDT 市場。 7 月3 日,在24 小時內,有4,200 筆100 萬PEPE 的買入和賣出訂單。

同樣的交易對在7 月的其他交易日也出現了類似的模式,證實了自動交易活動。例如,在7 月9 日至12 日之間,執行了超過5,900 筆200 萬PEPE 的買賣交易。

一些跡象表明可能出現自動洗盤交易。這些跡象包括高成交量深度比,異常的每週交易模式,以及固定規模和快速執行的重複訂單。在虛假交易中,一個實體同時下達買入和賣出指令,以虛假地增加交易量,使市場看起來更具流動性。

市場操縱和低效率的界線很模糊

加密市場中的市場操縱有時會被誤認為套利,即交易者從市場低效率中獲利。

韓國市場的「Fishing Net Pumping」就是一個例子。交易員利用存款和提款的暫時停頓人為地提高資產價格並獲利。一個值得注意的例子是,在2023 年遭到駭客攻擊後,CRV 代幣在幾家韓國交易所的交易暫停。

當某交易所暫停CRV 代幣的存取款時,由於大量購買,價格最初大幅上漲。然而,隨著拋售開始迅速下跌。在暫停期間,由於買入,價格出現了幾次短暫上漲,但之後總是出現賣出。總的來說,賣出多於買入。

一旦暫停結束,價格就會迅速下跌,因為交易者可以輕鬆地在交易所之間買賣以獲利。由於流動性有限,這些暫停通常會吸引散戶交易者和投機者,他們預計價格會上漲。

結論

如何識別加密市場的市場操縱研究仍處於早期階段。然而,結合過去調查的數據和證據可以幫助監管機構、交易所和投資者在未來更好地解決這個問題。在DeFi 中,區塊鏈數據的透明度為檢測所有代幣的洗盤交易提供了獨特的機會,並逐步提高了市場誠信度。

在中心化交易所,市場數據可以凸顯新的市場濫用問題,並逐步使一些交易所的誘因與公眾利益保持一致。隨著加密產業發展,利用所有可用資料可以幫助減少有害做法,創造更公平的交易環境。