原文:Phantom Tokenomics, Inside the Obscure Daedalus Labyrinth

作者:0xLouisT,L1D投資合夥人;編譯:0xxz@黃金財經

本文為作者Tokenomics系列文章的第二部分

在希臘神話中,迷宮是為了囚禁牛頭怪而建造的,牛頭怪是一種嗜血的怪物,長著人的身體和牛頭。米諾斯國王害怕牛頭怪,於是請天才代達羅斯(Daedalus)建造了一個錯綜複雜的迷宮,讓任何人都無法逃脫。但是,當雅典王子忒修斯(Theseus)在代達羅斯的幫助下殺死牛頭怪時,米諾斯非常憤怒,報復性地將代達羅斯和他的兒子伊卡洛斯( Icarus)囚禁在他建造的迷宮中。

雖然伊卡洛斯的傲慢導致了他的掉落,但代達羅斯才是他們命運的真正締造者——沒有他,伊卡洛斯就不會被囚禁。這個神話反映了在這個加密貨幣週期中變得普遍的隱藏的後門代幣交易。在本文中,我將揭示這些交易——由內部人士(代達羅斯)精心設計的迷宮狀結構,注定項目(伊卡洛斯)將失敗。

什麼是後門代幣交易?

高FDV 代幣已成為熱門話題,引發了關於其可持續性和影響力的無休止爭論。然而,這場討論的一個陰暗角落經常被忽視:後門代幣交易。這些交易由少數市場參與者透過鏈下合約和附函進行擔保,這些合約和附函通常很模糊,幾乎不可能在鏈上識別。如果你不是內部人士,你很可能不知道這些交易。

在Cobie的最新文章中,他引入了幽靈定價(phantom pricing)的概念,以強調真正的價格發現現在是如何在私人市場中發生的。在此基礎上,我想介紹幽靈代幣經濟學(phantom tokenomics)的概念,以說明鏈上代幣經濟學如何呈現實際鏈下代幣經濟學的扭曲和不準確視圖。你在鏈上看到的內容可能看起來代表了代幣的真實“資本分配表”,但它具有誤導性;幽靈鏈下版本才是準確的表示。

雖然存在多種類型的代幣交易,但我確定了幾個常見的類別:

1.顧問分配:投資者因提供顧問服務而獲得額外代幣,通常歸類為團隊或顧問分配。這通常是投資者降低成本基礎的一種手段,幾乎不提供任何額外建議。我曾看過顧問分配高達投資者初始投資的5倍,與官方估值相比,有效地將其實際成本基礎降低了80%。

2.做市分配:部分供應量保留用於CEX 上的做市,這很有利,因為它可以提高流動性。然而,當做市商也是專案的投資者時,就會出現利益衝突。這使得他們能夠使用分配給做市商的代幣來對沖他們鎖定的代幣。

3、CEX上市:支付行銷和上市費用以在頂級CEX(如Binance 或ByBit)上市。如果投資人協助確保這些上市,他們有時會獲得額外的績效費(最高可達總供應量的3%)。 Hayes最近發表了一篇關於這個主題的詳細文章(請參閱金色先前報導:新加密專案應該怎麼上幣),顯示這些費用可以高達代幣總供應量的16%。

4.TVL租賃:大型鯨魚或提供流動性的機構通常能獲得獨家、更高的收益。雖然普通用戶可能對20% 的年化收益感到滿意,但有些鯨魚透過與基金會的私人交易,悄悄地以同樣的貢獻賺取30% 的收益。這種做法對於確保早期流動性可能是積極和必要的。然而,向社區揭露代幣經濟學中的這些交易至關重要。

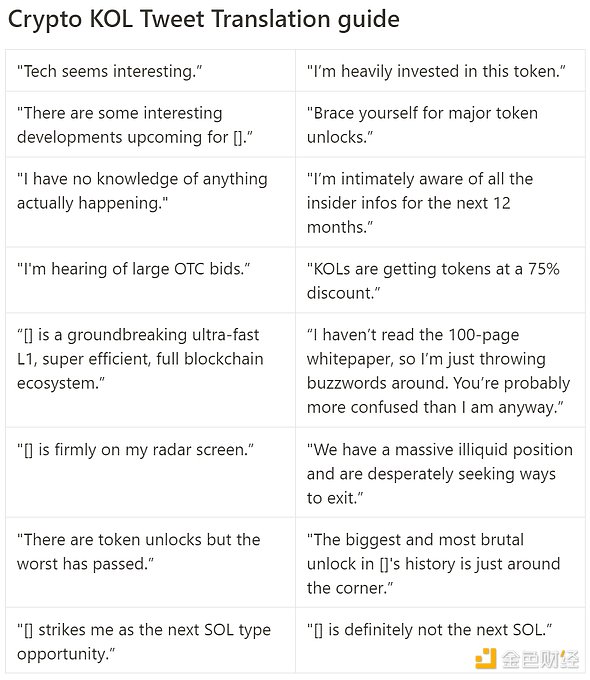

5、OTC輪次:雖然OTC 輪次很常見,而且本身並不壞,但它會造成不透明性,因為條款通常不為人知。最大的罪魁禍首是所謂的KOL輪次,它們充當代幣價格的加速。某些一級L1(姓名未透露)最近採用了這種做法。許多Twitter KOL獲得了誘人的代幣交易,折扣幅度很大(約50%),歸屬期很短(六個月內線性),激勵他們將代幣推廣為下一個 [L1] 殺手。如果有疑問,這裡有一個方便的KOL翻譯指南可以幫助你消除噪音。

6.出售已解鎖的質押獎勵:自2017 年以來,許多PoS 網路允許投資者質押已歸屬代幣,同時收取未歸屬獎勵。如果這些獎勵被解鎖,這將成為早期投資者更快獲利的一種方式。 @gtx360ti和@0xSisyphus最近已經舉出了像Celestia 和Eigen 這樣的例子。

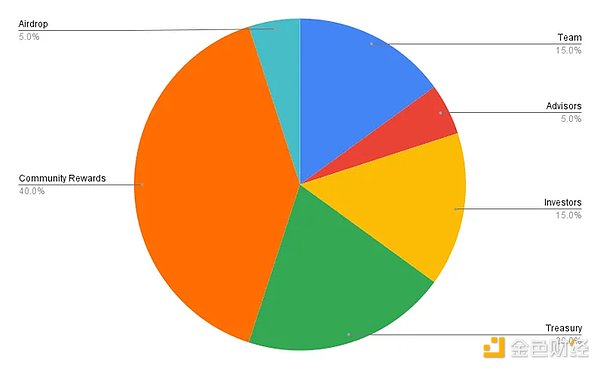

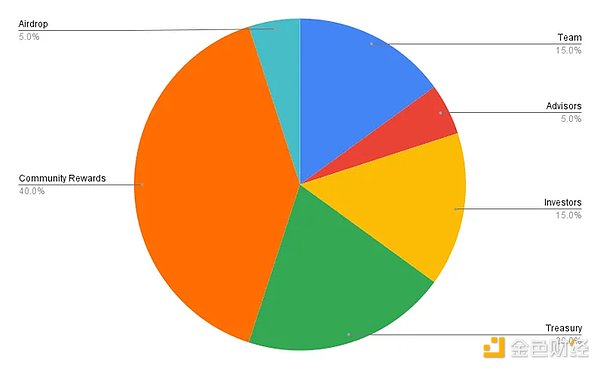

所有這些後門代幣交易都創造了幽靈代幣經濟學。作為社群成員,你可能會瀏覽下面的代幣經濟學圖表,並對其明顯的平衡性和透明度感到放心(圖表和數字僅作說明)。

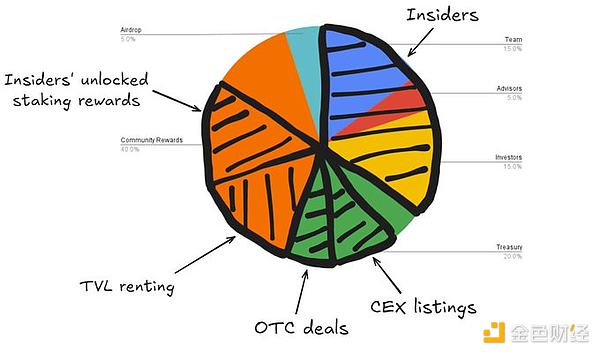

但如果我們層層剝開,揭露隱藏的虛假交易,真正的代幣經濟學看起來就像這張餅圖。它沒有給社區留下太多東西。

就像代達羅斯(他自己建造了監獄)一樣,這些安排決定了許多代幣的命運。內部人員將他們的項目困在不透明交易的迷宮中,導致代幣的價值從四面八方流失。

我們怎麼會走到如此境地?

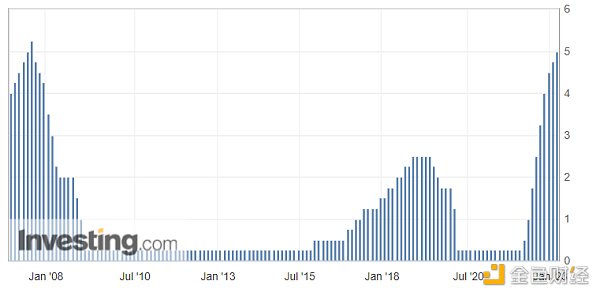

與大多數市場效率低落一樣,這個問題源自於嚴重的供需失衡。

市場上的項目供應過剩,這主要是2021/2022 年VC繁榮的副產品。其中許多項目已經等待了3 年以上才推出代幣,但現在它們都進入了一個擁擠的領域,在一個更冷清的市場中爭奪TVL 和關注。現在已經不是2021 年了。

需求與供應不符。沒有足夠的買家來吸收新上市的湧入。同樣,並非所有協議都能吸引資金停放TVL。這使得TVL 成為一種稀缺的、備受追捧的資源。許多專案沒有找到有機的PMF,而是陷入了用代幣激勵人為提高KPI 的陷阱,以彌補缺乏可持續的吸引力。

私募市場是目前最活躍的市場。隨著散戶的離開,大多數VC公司和基金都難以獲得有意義的回報。他們的利潤縮水,迫使他們透過代幣交易而不是資產選擇來創造阿爾法收益。

最大的問題之一仍然是代幣分配。監管障礙使得向散戶投資者分配代幣幾乎不可能,團隊的選擇有限——主要是空投或流動性激勵。

總結

使用代幣激勵利害關係人並加速專案發展本身並不成問題;它可以成為一種強大的工具。真正的問題是代幣經濟學完全缺乏鏈上透明度。

以下是加密貨幣創辦人提高透明度的幾個關鍵要點:

1.不要提供VC諮詢分配:投資人應該為你的公司提供全部價值,而無需額外的諮詢分配。如果投資者需要額外的代幣來投資,他們可能對你的專案缺乏真正的信心。你真的想讓這樣的人出現在你的股權結構表中嗎?

2.做市服務已經商品化:做市服務已經商品化,價格應該具有競爭力。沒有必要多付錢。為了幫助創辦人駕馭這個領域,我創建了一個指南。

3.不要將融資與不相關的營運事務混為一談:在融資期間,重點是尋找能夠為你的公司增值的基金和投資者。在此階段避免討論做市商或空投— 稍後再簽署與這些主題相關的任何文件。

4.最大限度地提高鏈上透明度:鏈上代幣經濟學應準確反映代幣分配的現實。在創世時,將代幣透明地分配到不同的錢包中,反映你的代幣經濟學圖表。例如,使用以下圓餅圖,確保你有六個主要錢包,代表團隊、顧問、投資者等的分配。主動聯繫以下團隊:

-

Etherscan,ArkhamI,和nansen給所有相關錢包貼上標籤。

-

Tokenomist以獲得歸屬時間表。

-

Coingecko和CoinMarketCap確保準確的循環供應和FDV。

-

-如果你是L1/L2/appchain,請確保你的原生區塊瀏覽器對所有用戶來說都是直覺且易於導航的。

5.使用鏈上歸屬合約:對於團隊、投資者、場外交易或任何類型的歸屬,確保它透過智慧合約在鏈上透明且以程式設計方式實現。

6.鎖定內部人員的質押獎勵:如果你要允許鎖定的代幣進行質押,至少要確保質押獎勵也被鎖定。你可以在這裡查看我對這種做法的看法。

7.專注於你的產品,忘掉CEX 上市:不要再沉迷於獲得幣安上市;它不會解決你的問題或改善你的基本面。 pendle的例子:它在DEX 上交易了多年,達到了PMF,然後輕鬆獲得了幣安上市資格。專注於建立你的產品和發展你的社區。一旦你的基本面穩固了,CEX 就會懇求以更優惠的價格將你上市。

8.除非必要,否則不要使用代幣激勵:如果你太輕易地發放代幣,那麼你的策略或商業模式肯定有問題。代幣很有價值,應該謹慎使用,以實現特定目標。它們可以成為成長駭客工具,但不是長期解決方案。在規劃代幣激勵時,問問自己:

-

我試圖利用這些代幣來實現什麼可量化的目標?

-

一旦激勵措施停止,該指標會發生什麼變化?

如果你認為激勵停止後結果會下降50%或更多,那麼你的代幣激勵計劃很可能有缺陷。

如果這篇文章只有一個關鍵要點,那就是:優先考慮透明度。

我並不是要責怪任何人。我的目標是引發一場真正的辯論,以促進透明度並減少虛假代幣交易。我真誠地相信,隨著時間的推移,這將加強該領域。

請繼續關注我的代幣經濟學系列的下一部分,我將深入探討代幣經濟學的綜合指南和評級框架。

讓我們讓代幣經濟學再次透明,擺脫代達羅斯迷宮。