來源:Chainalysis;編譯:白水,金色財經

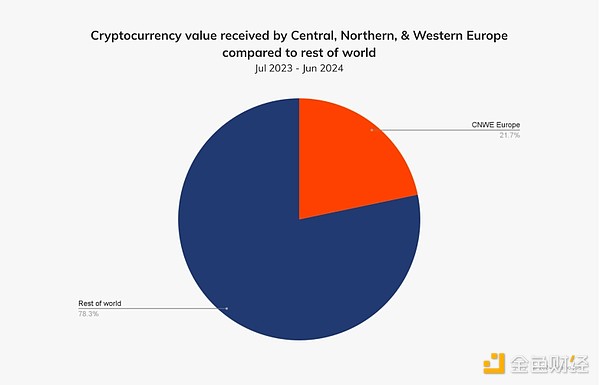

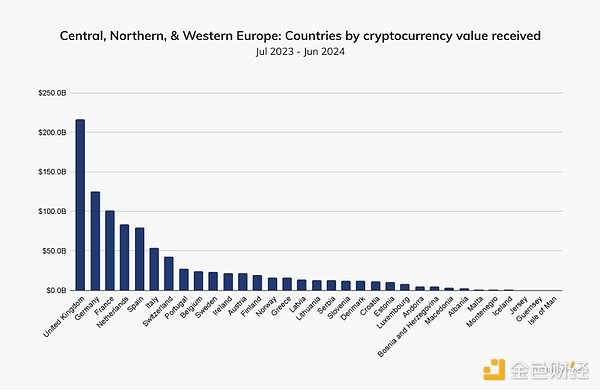

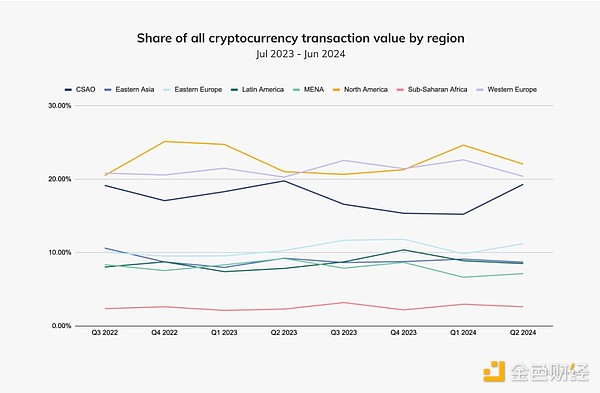

中北歐西歐(CNWE)是僅次於北美的全球第二大加密貨幣經濟體,2023年7月至2024年6月期間鏈上價值達9,872.5億美元,佔全球交易量的21.7%。 CNWE 中的大多數國家的加密貨幣活動都在成長,平均年成長率為44%。英國(UK) 仍然是CNWE 最大的加密貨幣經濟體,接收了2,170 億美元的加密貨幣,在我們的全球加密貨幣採用指數中排名第12 位。

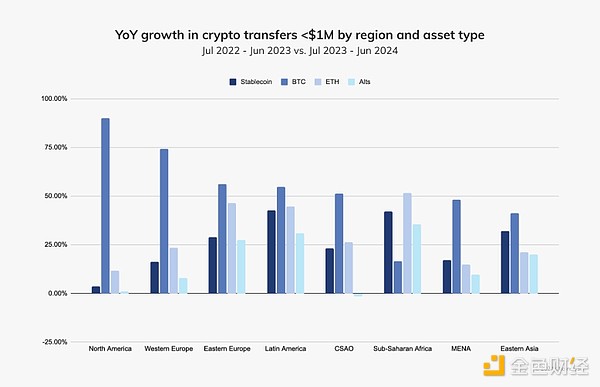

對於低於100 萬美元的交易,即專業(1 萬美元至100 萬美元)和零售(< 1 萬美元)轉賬,比特幣(BTC) 增長了近75%,是CNWE 中所有資產類型中最高的。在所有交易規模中,BTC 佔CNWE 鏈上收到的總價值的2,123 億美元(約五分之一)。雖然CNWE 100 萬美元以下交易的BTC 活動增長速度低於北美(如下圖所示),但前者在所有其他資產類型(尤其是穩定幣)的增長方面超過了後者。

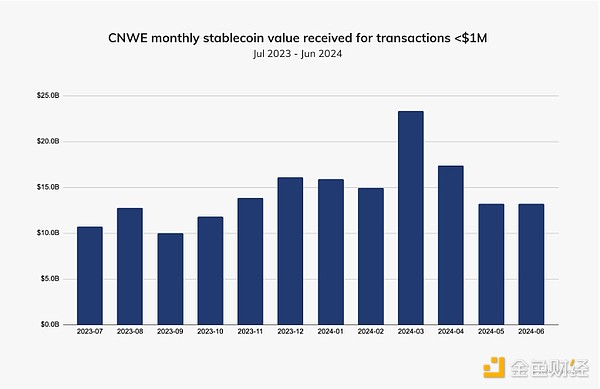

對於低於100 萬美元的轉賬,CNWE 發現穩定幣交易量的成長是北美的2.5 倍。 CNWE 所有交易規模的穩定幣價值幾乎佔其加密貨幣總流入量的一半(4,223 億美元)。從平均每月流入量來看,下圖顯示了過去一年低於100 萬美元的穩定幣轉帳表現,平均每月在10 至150 億美元之間。

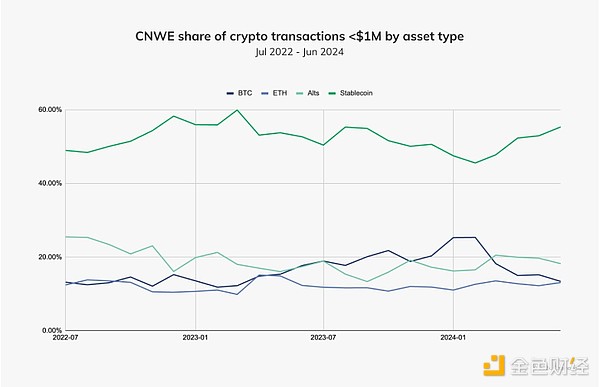

儘管2024 年5 月和6 月的流入量有所減少,但穩定幣交易的份額有所增加,這表明儘管牛市後市場有所下滑,但穩定幣的使用量仍然強勁。進一步回顧過去兩年,穩定幣在其他資產類型中佔據主導地位。下圖以資產類型檢查了100 萬美元以下的購買情況。正如我們所看到的,2022 年7 月至2024 年6 月期間,穩定幣在各種資產類型的交易中平均佔據52.36% 的份額。

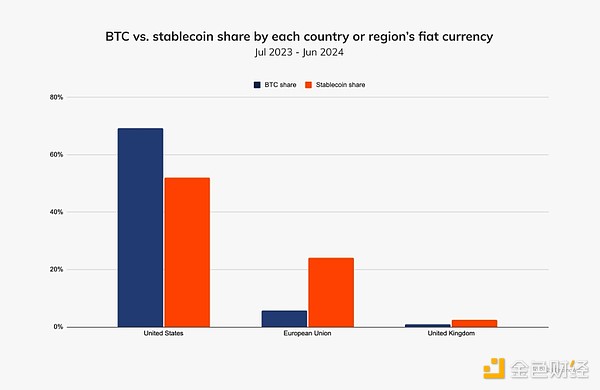

去年,CNWE 用法定貨幣購買穩定幣的份額遠超過BTC。下圖使用訂單簿資料(資產或證券的買賣訂單清單)來補充鏈上活動,並顯示歐元(EUR) 在與法定貨幣交易的穩定幣購買中佔據24% 的份額,但僅BTC 購買量的6 % 份額。相反,美國美元(USD) 在BTC 購買中所佔的份額比穩定幣購買中所佔的份額更大。

數據表明,當涉及與法定貨幣的加密貨幣交易時,CNWE 對於購買穩定幣的加密貨幣用戶比購買BTC 更優化。

為了了解有關該地區穩定幣活動的更多信息,我們採訪了BVNK,這是一家提供穩定幣支付多資產平台的全球公司。 BVNK 聯合創始人兼首席商務官Chris Harmse 表示:“我們的法幣業務是為我們的穩定幣平台服務的。我們認為它們是共存的,我們需要彌合與法定世界的差距。”

Harmse 證實,Chainalysis關於該地區穩定幣使用情況的調查結果與該公司的觀察結果一致。 BVNK 的商業客戶購買穩定幣來滿足各種支付用例。對於這些企業的消費者來說,他們90% 的支付都是使用穩定幣進行的。我們將在下一節中分享有關BVNK 的更多資訊。

商業服務在英國蓬勃發展

CNWE 擁有僅次於CSAO 的全球第二大商業服務市場,主要由英國推動,較去年同期成長58.4%。

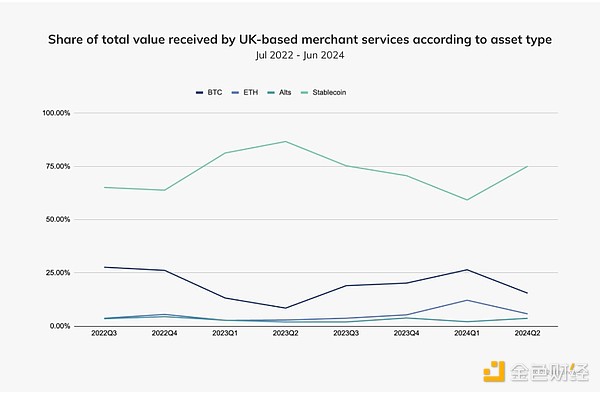

穩定幣是這些服務中最常用的資產類型,每季始終佔據60-80% 的市場份額,如下圖所示。

作為為英國和歐洲企業提供穩定幣交易的商業服務提供者之一,BVNK 涵蓋了B2B 和B2B 對消費者(B2B2C) 用例,例如以下範例:

-

結算:金融科技或支付服務提供者幫助商家結算發票,提供比傳統金融(TradFi)更快、更便宜的支付管道。

-

付費:當消費者想要使用穩定幣支付業務時(例如,在交易平台上存款,為遊戲或體育博彩帳戶充值,或進行線上購買),BVNK的企業客戶利用API來提供加密支付網關。

-

付款:貨幣服務企業(msb)使用穩定幣支付承包商或員工,其中許多人生活在南美,經歷貨幣貶值,和/或無法獲得美元。

說到這裡,像阿根廷這樣的國家(2024 年下半年通貨膨脹率達到143%)的公民正在轉向穩定幣,以減輕貨幣貶值的影響。

Harmse 表示:「在一個新興市場,企業開始將穩定幣視為可替代的。就像阿根廷的消費者無法在市場上獲得美元一樣,企業也受到傳統支付管道的阻礙。他們無法按時支付發票,他們正在透過使用穩定幣來進行這些付款,從而利用全球貿易流。

BVNK 在其平台上看到的平均交易規模在10 萬美元到25 萬美元之間,該範圍內的付款通常是用於結算發票的大型商業交易,如上所述。該公司處理的大多數B2B 交易都是跨境支付,其中大部分穩定幣支付都流向拉丁美洲。透過BVNK 平台處理的消費者支付金額在100 美元到1000 美元之間。

當被問及新的或令人驚訝的穩定幣用例時,Harmse 提到了零工經濟中向自由工作者的小額支付——同樣,這些通常是跨境支付,傳統支付方式的成本太高。他也提到,該地區開始看到更多的非營利組織和非政府組織在危機時期使用加密支付(特別是穩定幣),以便更快地向衝突地區提供援助。

Payhound 是CNWE 中另一家提供商業服務的公司。它是一家位於馬耳他的加密支付處理器,為該國的線上遊戲產業提供服務,並提供結算和大額交易。雖然後者是Payhound 的大部分收入,但該公司也認識到其支付處理產品的價值和潛力。

Payhound 董事總經理Elton Dimech 表示:“我們相信,線上企業將會有很大的興趣和興趣來提供盡可能多的選擇,尤其是更具創新性的支付方式。”

現實世界的資產代幣化受到關注

今年,地區專家表示,現實世界資產(RWA) 代幣化雖然處於萌芽階段,但在CNWE 中正在獲得關注。 Philipp Bohrn 是位於奧地利的加密貨幣交易所Bitpanda 的公共和監管事務副總裁。 「在整個歐洲,我們看到RWA 的代幣化項目越來越受歡迎,特別是在房地產、智慧財產權和藝術品、汽車或葡萄酒等收藏品等領域,」他說。

我們也訪問了法國興業銀行(Societe Generale-FORGE) (SG-FORGE) 的首席產品長Sylvain Prigent,該公司是法國興業銀行(Societe Generale Group) 完全整合且受監管的子公司。 SG-FORGE 正在為安全代幣的採用鋪平道路,特別是去年直接在以太坊公共區塊鏈上註冊的第一筆數位綠色債券發行,提高了ESG 數據的透明度和可追溯性。 Prigent 認為,證券型代幣和RWA 整體上將為傳統競爭性證券市場創造可及的投資機會。 Prigent 表示,為了讓這項新基礎設施能夠順利地供TradFi 使用,我們已經進行了大量的開發工作。

CNWE DeFi 成長排名全球第四

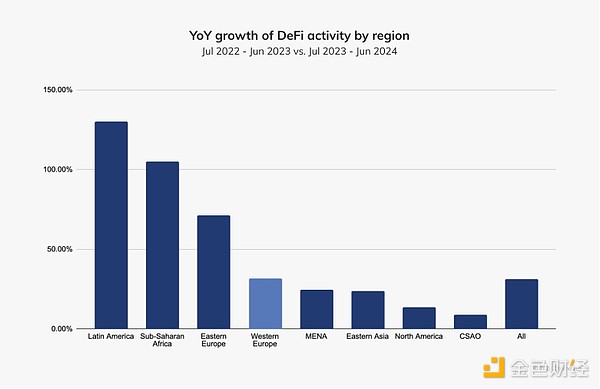

CNWE過去一年的DeFi活動與全球平均水平持平。該地區的年成長表現優於北美、東亞和中東和北非地區,佔該地區收到的所有加密貨幣的$270.5B。

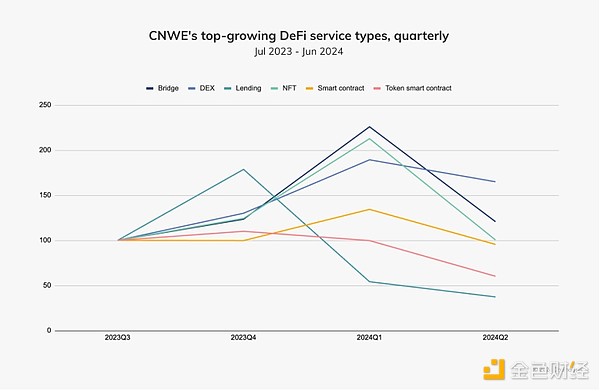

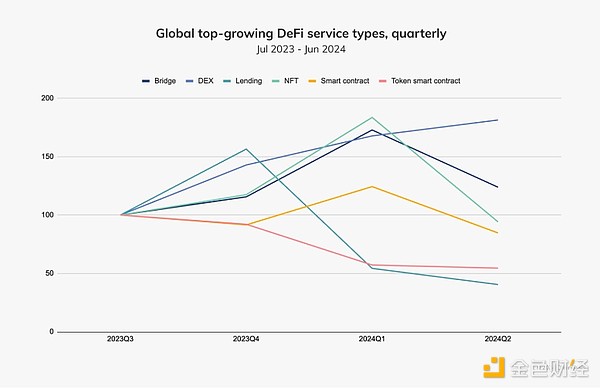

去中心化交易所(DEX) 推動了CNWE 的DeFi 成長,而大多數其他DeFi 服務類別的流入量在最近幾季有所下降。今年第一季度,NFT 和橋接器出現了短暫的激增,隨後逐漸消退,回到了往年的水平。貸款在2023 年第四季出現上升,但進入2024 年穩步下降,且尚未反彈。

儘管類似的成長趨勢在全球範圍內都有體現,但CNWE 的DeFi 成長速度比全球更快。在CNWE,橋接和NFT 的成長率為2 倍,而在世界其他地區僅為1.5 倍。

中歐、北歐和西歐加密貨幣的未來

今年夏天,歐盟(EU) 的加密資產市場監管(MiCA) 對穩定幣生效,穩定幣在過去一年中在CNWE 中持續獲得市場份額。然而,該地區尚未感受到MiCA 對加密資產服務提供者(CASP) 的監管影響,這一基準將於12 月生效。我們就MiCA 在整個歐盟的潛在監管影響採訪了幾位專家。

Bitpanda 的 Philipp Bohrn 表示:「仍然存在的一個主要挑戰是監管的不確定性和跨境合規的複雜性。」「似乎還存在教育差距,許多參與者不知道代幣化計畫如何運作以及可能帶來的好處和風險是什麼。的強勁增長。

Payhound 的Elton Dimech 討論了MiCA 如何影響支付處理器,特別是那些為CNWE 的線上遊戲產業提供服務的支付處理器。 「在馬耳他,我們有一個強大的框架,必須與其他幾乎沒有監管的企業競爭。因此,如果商家想要更簡單的出路,我們將不是他們的正確選擇。當MiCA 生效後,這種情況將徹底改變,我希望歐盟內部的監管機構能夠執行這項新規定,以便我們為所有加密資產服務提供者提供一個公平的競爭環境。

隨著MiCA 的CASP 規則將於12 月生效,合規團隊將處於實施和相關控制增強的最前線。總部位於英國的Zodia Custody 是一家彌合TradFi 與加密貨幣差距的公司,其集團首席合規官Sophie Bowler 也表達了該公司的觀點。

「我們相信監管是數位資產主流採用以及進一步成功和創新的關鍵,」Bowler 說。 “監管的明確性不僅使數位資產公司能夠充滿信心地開發新產品,還將鼓勵更多傳統金融機構在明確的監管框架內參與數位資產業務。”

隨著MiCA 在歐盟的發展,英國也不斷發展自己的監管框架。

Bowler 表示:「對於無法或不願意滿足MiCA 要求的公司,可能會短期轉向英國市場。」「但是,我們認為這將是暫時的,因為英國加密立法預計將與MiCA 緊密結合,並且FCA 的加密立法方案路線圖以及相關諮詢文件預計將於2025 年初推出,為我們提供了更大的支持。

在Chainalysis,我們將監控MiCA 推出的最後階段以及英國的監管發展,並渴望了解這些措施如何影響來年的加密貨幣採用。