作者:bitsCrunch 來源:mirror

近期,BTC 再次突破7 萬美元大關,市場上貪婪指數再次達到80,而Meme 幣往往是每次牛市衝鋒的號角,例如$GOAT 5 天內價格一度上漲超1 萬倍。透過對當前市場TOP 25 Meme 幣的交易數據分析,我們發現了幾個值得關注的市場特徵和演變趨勢。

Meme 市場特徵

持有地址分層

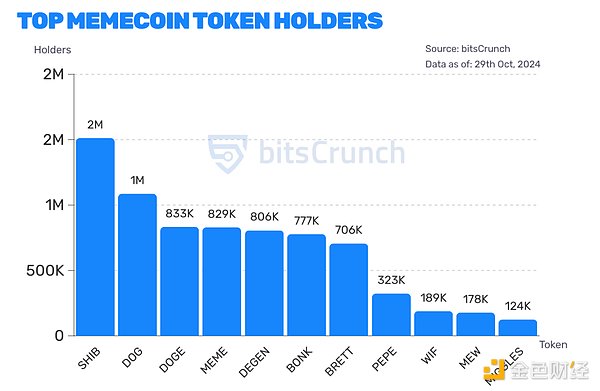

從持有者數量來看,SHIB、DOG、DOGE、MEME 和DEGEN 的持有者均超過80 萬個位址,其中SHIB 以151 萬個位址獨佔鰲頭,較第二名DOG 高出約40 萬個位址。同時,這幾個項目同時也佔據了整體市場較高的交易量。

BONK 和BRETT 的持有位址數在70 萬以上、而PEPE、WIF 等項目的持有位址數分別是32 萬和18 萬。然而值得注意的是,這兩個項目的30 天增長的持有地址數分別是3.02% 和4.86%,增長幅度超過了前面的所有持有人數最多的Meme 幣。

值得注意的是,根據bitsCrunch 數據,MEW 和MIGGLES 是剩下唯一兩個持有地址在10 萬以上的Meme 幣,而MIGGLES 近30 天的增長達到了26.55%。 HIGHER、FLOKI、POPCAT、MOCHI、PONKE、MOODENG、MYRO 等代幣組成了5 萬-10 萬持有地址區間的項目,但流動性相對有限。

流動性分層

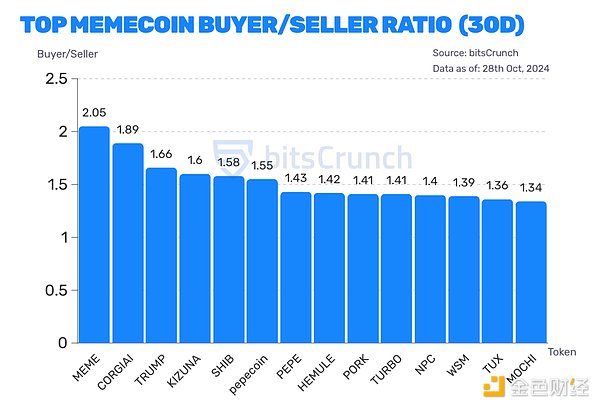

Meme 幣價格與社會熱點事件呈現強烈關聯性。根據買賣對比指數,我們發現TRUMP 的指數為1.66,價格上漲15.9%。這與近期美國政治大選事件高度相關。

SHIB 和WIF 在過去7 天的交易量最大,分別是\(702 億\)673 億,位於榜首,遠超過第三和第四名。透過比較交易量和價格波動發現,交易量排名前列的項目(如SHIB、DOGE)的價格波動相對溫和,而交易量較小的項目波動往往更大。

由此可見,大市值的Meme 幣正在逐步獲得「價值儲存」的屬性,投資者對其的持有傾向更強,許多投資者採取了「逢低買入」策略,頭部效將進一步加強。而小市值的Meme 幣則更承擔著投機工具的角色,短期投機性更強。流動性分層將更加明顯,這可能導致市場兩極化加劇。

地址和價格變動比率反映了流動性的即時變化。根據bitsCrunch 數據,HIGHER 和MOODENG 短期分別出現2.32% 和1.98% 的流動性增加,這種異常的流動性湧入往往預示著可能的價格波動。

相反,TURBO 和PONKE 分別出現-0.31% 和-0.13% 的流動性流出,這種緩慢但持續的流動性流出可能暗示市場信心的逐漸減弱。

對投資人而言,這意味著需要更謹慎地評估專案的流動性風險,而不是只專注於價格漲跌。在這個快速演變的市場中,風險管理的重要性可能超過了對收益的追求。

生態分析框架

Meme 工俱生態全景圖呈現了整個產業的五大核心板塊:研究工具、安全檢查、追蹤系統、交易平台和發行平台。

交易安全數據分析

從目前市場數據來看,真實性驗證和合約安全性評估已成為投資決策的首要環節。 Meme 幣交易市場操縱氾濫背後往往隱藏兩種可能:一是專案方試圖透過製造交易活躍度登上DEX Screener 的趨勢榜單;二是機器人在進行市場操縱。因此,交易前需要識別真實的社區互動。

透過Meme 幣專案的持幣地址的合約分析,發現有幾個風險問題,一個是權限集中度過高,二是流動性鎖定缺失,三是持幣地址大量重合。

具體來說,一個核心位址與多個分散位址有頻繁互動。這種模式在一些24 小時漲幅異常的新興專案中特別常見,往往預示著集中控盤的風險。其次,需要監控是否有多個大額持倉地址之間存在複雜的資金往來,這可能是由於有一個大型投機集團在背後操作。

因此,對於Meme 幣新手來說,需要著重觀察分散持倉度,通常在成熟項目如SHIB 或PEPE 中更為常見。但值得注意的是,即便是這類項目,其TOP100 位址仍控制著絕大部分的供應量。

社交影響力分析

一般來說,一個成功的Meme 幣專案平均需要至少3-5 個具有10 萬以上粉絲的KOL 背書。但這個指標正在改變。

目前來看,高粉絲量不再是決定性因素。例如,HIGHER 雖然只得到了中型KOL 的支持,但其上漲能力反而更強。這反映出市場正向去KOL 化轉變。 KOL 背書的時間分佈對專案走勢有重要影響。集中在短期內獲得多個KOL 背書的項目,往往表現不如背書分散在不同時期的項目。

關鍵指標體系

基於對成功案例的統計分析,我們總結出以下關鍵指標體系:

-

交易量指標:穩健專案在啟動1 小時內的有機交易量(排除機器人交易)應該達到500-1000 美元。這個數字低於業界通常認為的1000-2000 美元門檻,但我們發現較低的初始門檻反而有利於專案的持續發展。

-

市值門檻:10 萬美元是關鍵的心理關卡。數據顯示,87% 的成功專案都是在突破這一市值後才開始獲得實質成長。但值得注意的是,這個門檻在不同賽道上有所差異。例如,AI 主題的Meme 幣往往需要更高的起始市值。

-

供應量分配:創始團隊持股比例是重要指標。統計顯示,當創始團隊持股低於5% 時,專案的存活率顯著提高。這可能是因為較低的團隊持股降低了拋壓風險,增加了社區信心。

風險預警機制

第一,基礎指標監控。即時追蹤交易量、持倉分佈、價格波動等基礎數據,設定異常波動警報閾值。

第二,鏈上行為分析。監控大額地址的異動,特別是與已知風險地址的交互。同時追蹤流動性池的變化,預警可能的拋售行為。同時建立動態停損系統,根據專案所處的不同發展階段設定不同的停損比例。

第三,社交訊號監測,建立KOL 庫,辨識可能的市場操縱訊號。特別關注社群媒體上的異常活躍度,關注新公鏈上的機會,並分散投資組合。

透過基於大量的數據和市場觀察,希望為進入Meme 市場的投資者提供一個全面的市場概覽和系統性分析框架。但要強調的是,本文不構成投資建議,任何框架都需要根據市場變化不斷調整和改進。由於Meme 是一個高風險高報酬的市場模式,在進行交易前一定要專注於風險監控。