作者:UkuriaOC, CryptoVizArt, Glassnode;編譯:白水,金色財經

受川普總統贏得美國大選的可能性很高的推動,比特幣突破了75.4 萬美元的新高。

流入比特幣資產的資本持續成長,顯示新需求持續流入。

獲利回吐活動出現了不小的成長,而實際損失仍然微不足道。然而,與市場極端時期的交易量相比,這兩個數值都相對較小。

由於投資者在兩個方向上對沖頭寸,期權市場正在定價更高的波動預期。

新高

經過數月的盤整和橫盤整理,比特幣突破新高,這得益於川普總統贏得美國大選的可能性很高。價格成功突破7.37 萬美元的水平,並反彈至7.53 萬美元以上,進入價格發現階段,並將投資者情緒推向更接近欣快的階段。

流動性不斷成長,利潤不斷上升

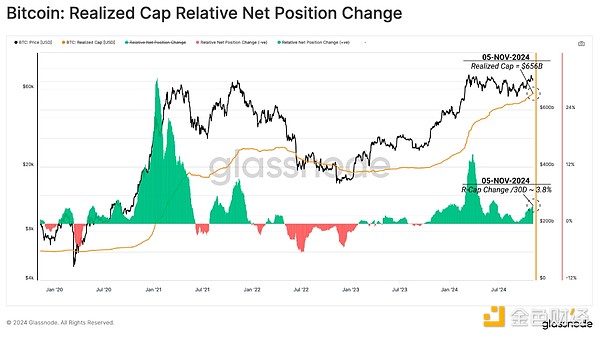

自9 月初以來,比特幣的淨資本流入大幅增加。這顯示投資人對配置資本的興趣不斷增加,交易者也趁市場走強獲利。

比特幣實際市值在過去30 天內成長了3.8%,這是自2023 年1 月以來流入量較高的水平之一。實際市值目前交易價格為6,560 億美元的歷史高位,30 天淨資本流入量為25 億美元。

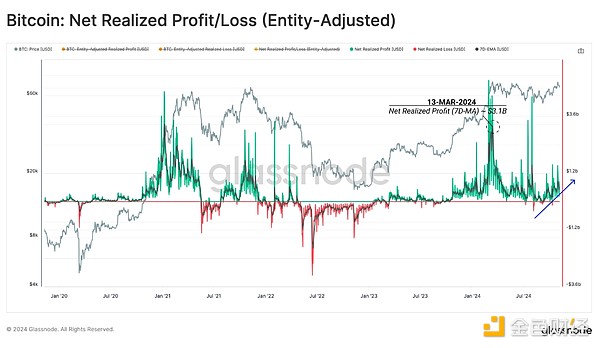

3 月創下歷史新高的獲利回吐浪潮以31 億美元的最高利潤達到頂峰。

隨著市場在過去七個月中消化這一走勢,實現利潤和虧損額均下降至平衡位置。這表明供需力量已完全重置。

同時,我們可以看到獲利回吐的結構性增加,這種現象開始重新出現,顯示新一波需求正在進入市場。

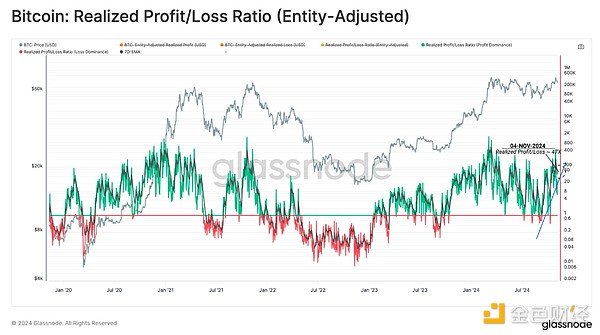

我們也可以透過獲利量和虧損量之間的比率來觀察不斷變化的市場動態。

市場目前處於獲利主導的局面,實現的獲利量驚人地比虧損量高出約47 倍。這反映出,隨著市場不斷上漲並創下新高,虧損的供應量越來越少。

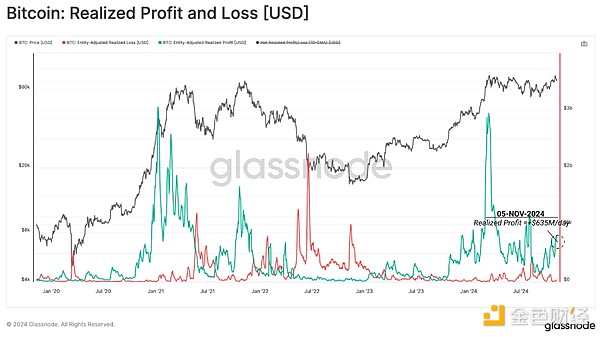

我們還可以看到獲利回吐量大幅增加,每天增加6.35 億美元。

雖然與先前牛市週期極端時期的興奮相比,這是一個相當可觀的美元價值,但這個數字仍然相對溫和。

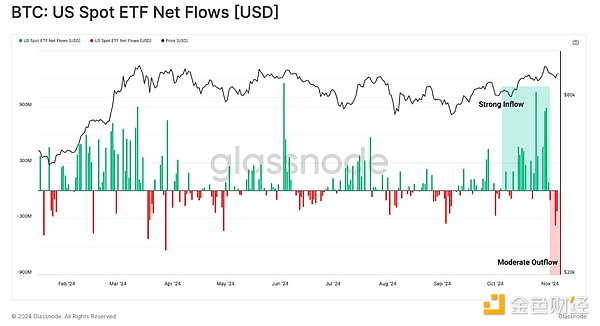

ETF 遭遇資金外流

本月,美國比特幣ETF 的需求顯著,流入量激增,比該產品首次推出時的成功。

然而,投資者似乎在美國總統大選前夕降低了風險,過去3 天的資金外流現象尤其明顯。然而,隨著新ATH 的形成,ETF 可能會迎來新的需求和動能追逐者。

波動性預期加劇

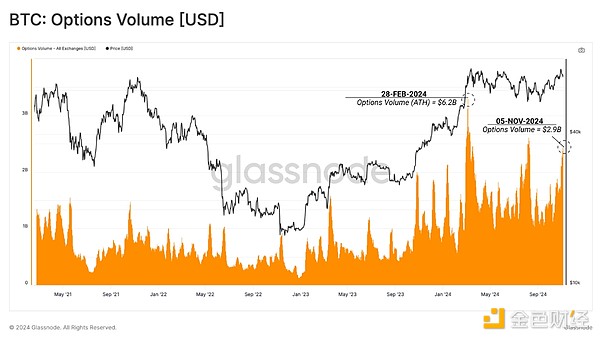

美國總統大選一直是投資人關注的焦點,投資人對波動性加劇的預期已持續數週。自2023 年以來,選擇權市場已發展成為比特幣市場結構的重要組成部分,使投資者能夠表達對市場日益成熟的看法。

選擇權合約的未平倉合約數量已飆升至252 億美元,僅3 月的最高值記錄了302 億美元的更高價值。

選擇權交易量也不斷攀升,目前已達29 億美元,僅次於3 月創下歷史新高以及8 月5 日日圓套利平倉期間的交易量。這再次凸顯了機構級投資者的日益壯大,他們利用複雜的工具來表達自己的市場觀點。

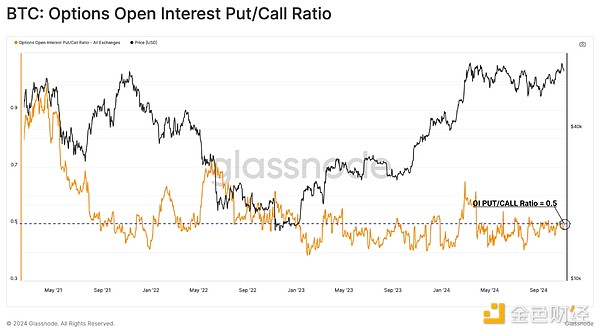

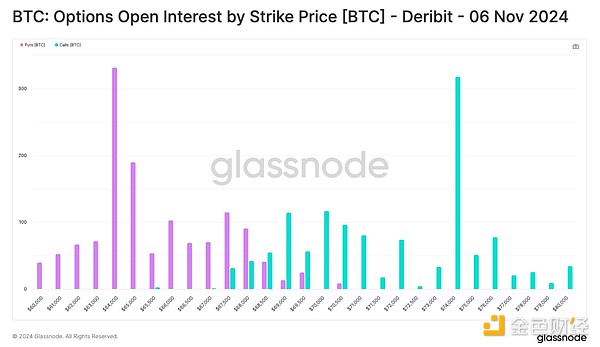

評估看跌和看漲合約的未平倉合約比例,雙方持平。這顯示投資者和投機者已經對沖並押注兩個市場方向的大幅波動。

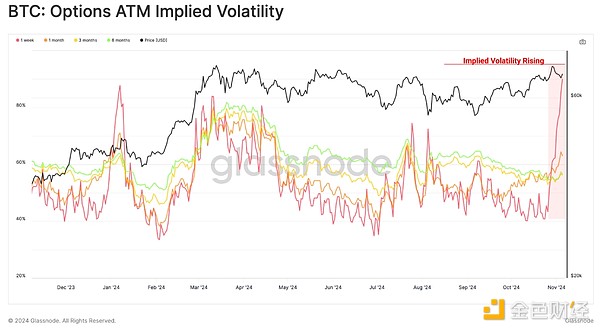

投資人預期未來波動性會上升的觀點也反映在選擇權隱含波動率(IV) 中。

目前,我們看到所有合約到期日的IV 都在激增,最明顯的是短期1 週到期日。這表明,投資者預測並押注美國大選結果公佈前後波動性會上升。

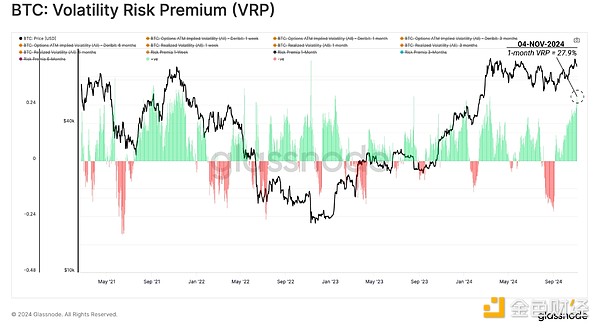

透過比較同一時間段內選擇權隱含波動率與實際波動率之間的差異,我們可以計算出波動率風險溢酬(VRP)。此指標代表選擇權賣方承擔波動率風險所需的補償。

目前,1 個月VRP 的值為27.9%,只有1.4% 的交易日錄得更高的價值。這凸顯了選擇權市場定價的波動率狀況有多極端。

評估看跌期權和看漲期權的分佈情況,它們將於11 月6 日(美國大選日後不久)到期,我們可以看到雙方幾乎各佔一半。賣權的總未平倉合約為1348 BTC,而買權的總未平倉合約為1271 BTC。

這顯示投資者對下行保護和上行風險進行了對沖,突顯了最終市場走向的不確定性程度。

總結

在美國總統大選之後,比特幣創下歷史新高,本週首次突破75,000 美元。這一走勢受到每月25 億美元適度資本流入的支持,顯示在新需求持續湧入的情況下,比特幣還有進一步成長的潛力。

隨著需求增加,以及選擇權工具波動性預期不斷擴大,市場似乎已準備好迎接進一步波動。