資料來源:鐘正生經濟分析

核心觀點

美國時間2024年11月7日,聯準會降息25BP,符合市場預期。會議聲明及鮑威爾講話後,市場感受偏鴿派:10年美債殖利率日內累計跌9BP,收在4.33%;美股標普500和那斯達克指數分別收漲0.74%和1.51%;美元指數日內下跌0.8%左右;黃金現價重新站上2700美元/盎司大關。

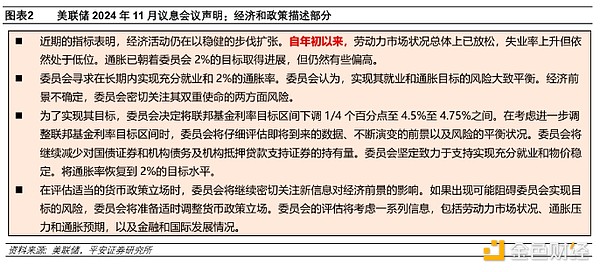

會議聲明:堅持降息25BP。聯準會2024年11月議息會議聲明,將聯邦基金目標利率調降25BP至4.50-4.75%區間。經濟與政策描述部分,聯準會大致維持與9月議息會議類似的評估;由於9月會議以來的就業和通膨有所反彈,聯準會強調了「年初以來」的進展,以合理化本次降息行動。

鮑威爾講話:尋找降息理由,避免討論大選。本次記者會主要討論的問題是,在面對近期偏強的經濟、就業和通膨數據後,為何聯準會仍選擇繼續降息。鮑威爾在不同回答中表達了多重邏輯:一是,目前的貨幣政策仍然是限制性的,聯準會在9月啟動降息,而本次降息應被視為「另一次行動」;二是,聯準會不希望也不需要看到就業市場的進一步降溫;三是,聯準會認為房租等部分環節的通膨主要反映「追趕」效應,即反映過去的通膨壓力而不是當下,所以傾向於認為通膨會持續向2%邁進。另一方面,較多問題提及美國大選結果的可能影響,鮑威爾極力避免過度談論政治和財政,並強調大選短期內不會影響貨幣政策,但也強調美國財政處於不可持續的道路上。此外,鮑威爾表示,不會因川普當選而辭職或被解僱。

政策邏輯:為何堅持降息?結合鮑威爾本次講話,以及美國的經濟和市場形勢,我們認為,美聯儲本次堅持降息25BP可從三個方面理解:一是,儘管9月會議以後公佈的就業和通脹數據走強,但並未抵消前期降溫的進展;二是,聯準會希望盡量維持政策慣性;三是,近期市場利率的自發性走高,進一步賦予聯準會降息的空間。

市場展望:利率下行仍是大方向。短期來看,由於美國經濟和通膨維持韌性,疊加市場十分關注川普新政引發的通膨上行壓力,美債利率可能保持偏高;美股投資人可能傾向認為美國經濟能夠「消化」高利率,繼而維持偏強的風險偏好;高利率和強經濟之下,美元吸引力猶存,美元匯率也可能獲得不錯的支撐。但是,展望未來半年至一年,政策和市場利率的方向仍然是下行的。而且,一旦未來幾個月出現經濟通膨數據的再降溫,市場對未來利率路徑的看法也可能適時調整。首先,川普新政對經濟和通膨的影響不會立竿見影;其次,聯準會從限制性利率回到中性利率的空間仍然充足;最後,美債利率短期超調的風險較高。

聯準會2024年11月議息會議持續降息25BP,符合市場預期。面對9月會議以來偏強的經濟、就業和通膨數據,美聯儲為何堅持降息?鮑威爾講話稱,本次降息應被視9月降息後的「另一次行動」;目前的貨幣政策仍是限制性的,聯準會不希望也不需要看到就業市場的進一步降溫,並有信心通膨會持續向2%邁進。我們瞭解,聯準會堅持降息,不僅是對於就業和通膨降溫的進展保持信心,也可能出於保持政策慣性、以及抑制自發上行的市場利率等考量。展望未來半年至一年,政策和市場利率的方向仍然是下行的。而且,一旦未來幾個月出現經濟和通膨數據的再降溫,市場對未來利率路徑的看法可能會適時調整。

1. 會議聲明:堅持降息25BP

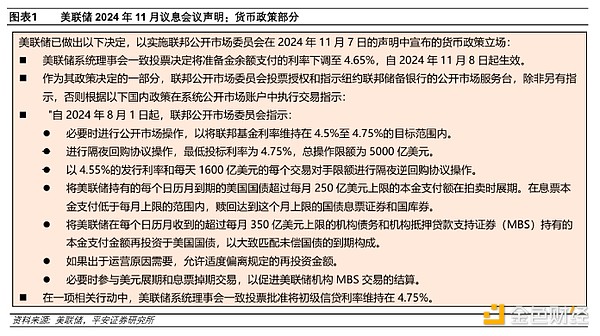

聯準會2024年11月議息會議聲明,將聯邦基金目標利率調降25BP至4.50-4.75%區間。同時,聯準會相應下調其他政策利率:1)將存款準備金利率下調至4.65%;2)將隔夜回購利率下調至4.75%;3)將隔夜逆回購利率下調至4.55%;4)將一級信貸利率維持下修至4.75%。縮表方面,聯準會維持每月被動縮減250億美元國債和350億美元MBS的節奏不變。

經濟與政策描述部分,11月會議聲明較9月僅有兩處改動:1)在就業描述上,將「就業成長放緩,失業率上升但仍很低」改為「自年初以來,勞動市場狀況總體上有所緩解,失業率上升但仍然很低」;2)通膨描述上,將「通膨進一步向委員會的2%目標邁進,但仍然較高」中的「進一步」(further)一詞刪除。這些改變表明,聯準會希望大致維持與9月會議類似的評估;由於9月會議以來的就業和通膨有所反彈,聯準會進一步強調了「年初以來」的進展,以合理化本次降息行動。

2. 鮑威爾講話:找出降息理由,避免討論大選

這次鮑威爾發言整體不夠流暢、支支吾吾,或也反映了貨幣政策選擇的困難與矛盾。本次記者會主要討論的問題是,在面對近期偏強的經濟、就業和通膨數據後,為何聯準會仍選擇繼續降息。鮑威爾在不同的回答中表達了多重邏輯:一是,目前的貨幣政策仍然是限制性的,聯準會在9月啟動降息,而本次降息應被視為「另一次行動」(another step);二是,聯準會不希望也不需要看到就業市場的進一步降溫;三是,聯準會認為房租等部分環節的通膨主要反映「追趕」(catch up)效應,即反映過去的通膨壓力而不是當下,所以傾向於認為通膨會持續向2%邁進。另一方面,較多問題提及美國大選結果的可能影響,鮑威爾極力避免過多談論政治和財政,強調大選短期內不會影響貨幣政策,但也強調美國財政出於不可持續的道路上。此外,鮑威爾表示,不會因川普當選而辭職或被解僱。

鮑威爾講話後,市場進一步交易寬鬆:10年美債殖利率進一步下跌,日內累計跌9BP,收漲0.74%及1.51%;美元指數跌幅小幅加大,日內跌0.8%左右至104.3;黃金現價進一步走高,日內上漲1.8%左右,重新站上2700美元/盎司大關。

具體來看:

1)關於經濟和通膨情勢。鮑威爾在開場白中稱,經濟穩健擴張、消費強勁;如果沒有風暴和罷工,招聘人數將“略高一些”,勞動力市場不是通脹壓力的來源,且勞動力市場狀況比疫情前更為寬鬆;核心通脹仍然維持在較高水平,而通膨預期保持穩定。

2)關於本次降息決策。有記者問,面對正面的經濟數據,為何仍降息?鮑威爾稱,經濟數據強勁是好事;目前的政策仍然是限制性的,儘管限製程度不確定;就業市場不需要額外降溫,以實現通膨目標;聯準會在9月啟動降息,今天的決策是另一次行動(another step)。後來另一位記者追問,基於就業市場韌性與核心通膨黏性,為何不暫停降息?鮑威爾稱,如何看待過去2-3個月的核心通膨水準約2.3%(低於最新的2.6%);聯準會充分理解通膨的波動性,就像去年下半年核心通膨一度很低。此外,其詳細討論了通膨的幾個構成,認為非住宅服務已經基本回到疫情前水平;目前住宅服務通膨較高,但主要反映「追趕」(catch up)效應,即反映過去的通膨壓力而不是當下;保險價格較高,但也可能是類似追趕的邏輯。繼而其總結稱,有信心認為通膨會持續向2%邁進,儘管現在還不是宣布勝利的時候。

3)關於12月及明年的決策。鮑威爾在開場白中強調了未來的“雙向風險”,其稱,如果經濟保持強勁,而通膨率不能可持續地向2% 邁進,美聯儲可以更緩慢地減少政策限制;如果勞動力市場意外走弱,或者通膨下降的速度比預期的快,可以更快採取行動。當被問及目前的預期和9月點陣圖是否仍然相符時,鮑威爾稱,總體而言,美聯儲對經濟活動感覺良好;最新通膨這並不可怕,但比預期的要高一點;到12 月,聯準會將獲得更多數據,將再有一份就業報告和兩份通膨報告和許多其他數據,隨後將在12 月做出決定。他強調,聯準會正在努力在行動過快與行動過慢之間尋求平衡。當被問及2025年降息空間時,鮑威爾強調這次沒有預測,也避免談論個人看法。

4)關於中性利率及雙向風險。鮑威爾在一個提及中性利率的問題後稱,沒有什麼事情讓他覺得應該著急(rush)靠近中性利率。有記者問,未來具體有哪些不確定性?鮑威爾首先提及的風險是「行動太快」(move too quickly),而失去好的時機將通膨控制在2%;其次才強調另一方面的風險,即行動過慢(move too slowly)。此外,他強調聯準會努力保持在“中間”,而隨著政策利率進一步向中性利率靠近,會更不確定中性利率的水平,所以可能會更加謹慎。

5)關於大選和財政。第一個記者提問就涉及大選,多個問題涉及大選結果和新政府的減稅等政策將如何影響聯準會的決策。鮑威爾在多數問題面前保持謹慎,盡量避免過度評論政治和財政。不過,他也提到一些關鍵資訊。例如,他解釋了聯準會的「模型」如何考慮財政政策,強調短期內,選舉將不會對貨幣政策產生影響;原則上,任何政府的政策或國會制定的政策都有可能隨著時間的推移產生經濟影響;與無數其他因素一起,對這些經濟影響的預測將被納入我們的經濟模型,並將被考慮在內;但目前不清楚具體的政策及可能的影響,聯準會難以用模型量化。此外,在討論財政與經濟金融穩定時,鮑威爾強調,美國的財政正走在一條不可持續的道路上,債務水平相對於經濟並非不合適;在非常大的赤字中,你處於充分就業狀態,而且這種情況預計會持續下去;所以處理這個問題很重要,它最終會對經濟構成威脅。

6)關於鮑威爾會否繼續任職。有記者問道,如果川普要求鮑威爾辭職,他是否會離開?鮑威爾稱:NO。後來另一位記者追問,總統是否有權解僱或降職聯準會主席?鮑威爾稱,這樣的行動「是法律不允許的」。

3. 政策邏輯:為何堅持降息?

結合鮑威爾本次講話,以及美國的經濟和市場形勢,我們認為,聯準會本次堅持降息25BP可以從三方面理解:

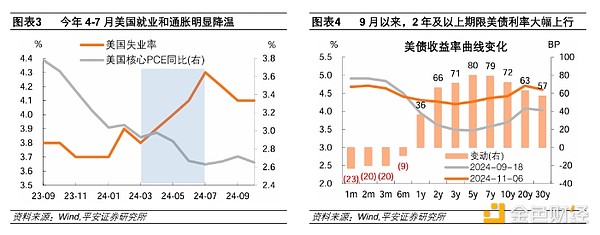

一是,儘管9月會議以後公佈的就業和通膨走強,但並未抵銷前期降溫的進展。聯準會9月「彌補式」降息50BP並非空穴來風,而是就業市場和通膨在今年4-7月持續降溫的結果。而且,美國居民的「超額儲蓄」在今年5月首次轉負,與就業和通膨的「拐點」基本吻合。所以,儘管美國9月經濟數據反彈,但未必扭轉近半年就業和通膨的降溫趨勢。對單月數據過度反應,歷來不是明智之舉。

二是,聯準會主觀上希望盡量保持政策慣性。所謂“開工沒有回頭箭”,美聯儲在9月大幅降息,而後經濟和通膨數據立即反彈,已經被詬病為過度依賴數據、缺乏前瞻。鮑威爾本次演講稱,本次降息可被視為「另一次行動」。

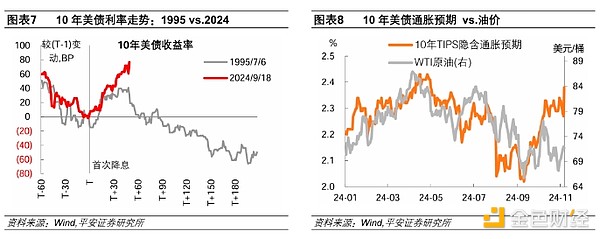

第三是,近期市場利率自發性走高,進一步賦予聯準會降息的空間。自9月18日會議以來,在經濟數據走強和「川普交易」(抬升中期經濟和通膨預期)的背景下,2年及以上期限美債利率大幅上行,10年美債殖利率截至11月6日已大幅上行超過70BP,處於今年7月初以來最高水準。市場利率自發性走高,有可能對未來一段時間的經濟和通膨形成下行壓力,同時也是聯準會對市場利率調控能力弱化的表現。因此,聯準會本次堅持降息,或也出於抑制市場利率過快上行的考量。

4. 市場展望:利率下行仍是大方向

短期來看,由於美國經濟和通膨維持韌性,疊加市場十分關注川普新政引發的通膨上行壓力,美債利率可能保持偏高;美股投資人可能傾向認為美國經濟能夠「消化」高利率,繼而維持偏強的風險偏好;高利率和強經濟之下,美元的吸引力猶存,美元匯率也可能獲得不錯的支撐。

但是,展望未來半年至一年,政策和市場利率的方向仍然是下行的。而且,一旦未來幾個月出現經濟和通膨數據的再降溫,市場對未來利率路徑的看法可能會適時調整。

首先,川普新政對經濟和通膨的影響不會立竿見影。川普2017稅改法案中的核心條款將於2025年12月31日才到期,儘管稅收政策調整預期可能對當下居民消費行為有一定影響,但不宜高估;關稅方面,政策的最終落地和起效也仍需時日,對通膨的影響有待觀察。

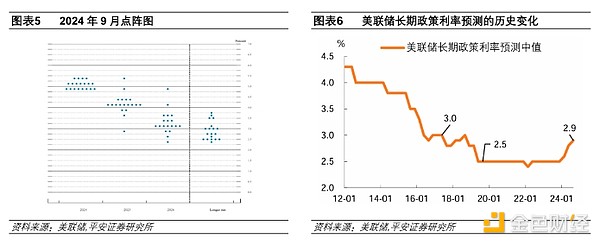

其次,聯準會從限制性利率回到中性利率的空間仍然充足。聯準會預測的長期政策利率在2019年6月至2023年12月基本維持2.5%、2016-2018年大致在3%左右;截至2024年9月,聯準會最新預測為2.9%,已經較疫情前有所抬升。即便如此,目前的政策利率水準(4.50-4.75%)仍明顯高出長期政策利率,這意味著聯準會本輪降息的空間是充足的。此外,目前缺乏實質證據顯示美國潛在成長速度或長期中性利率會大幅上修。 2008年後,美國及主要已開發經濟體陷入低成長、低通膨、低利率(「三低」)格局,背後原因極為複雜,其中的一些原因如需求長期不足、國際貿易發展、技術進步和創新發展緩慢等,可能在後疫情時代因財政邏輯轉變、經濟安全更受重視、以及AI等新技術的發展而出現轉變。但是,人口老化、全球儲蓄過剩、以及AI在經濟社會中的應用尚需時日兌現等問題,似乎並未出現明顯轉折。

最後,美債利率短期超調的風險較高。一方面,美債利率走勢強於1995年,本輪首次降息以來10年美債利率的上升幅度超過70BP,大幅高於1995年的40BP;但值得注意的是,1995年美債利率在首次降息後的一個半月左右開啟下行。另一方面,近期美債通膨預期明顯超過其與油價在今年以來多數時期的相關性。這可能反映了投資人對於川普當選後美國通膨前景的擔憂,但有過度擔憂之嫌。