近期加密貨幣市場的走勢再次吸引了全球投資者的注意。比特幣(BTC)突破歷史新高,一度觸及93,800美元,但在短短幾週內,價格回調至88,000美元左右。同時,許多山寨幣的價格仍停留在低位,市場的資金熱點持續集中在比特幣和部分meme幣。雖然市場內有不少看好當前多頭市場的樂觀者,也不乏對未來走勢持謹慎態度的悲觀者。所以,當前市場是否僅有比特幣和meme幣作為投資機會?山寨幣的爆發又是否會到來?

本文將從多個角度深入分析當前市場的現狀,並展望未來的投資機會。

比特幣市場佔有率:市場主導地位的訊號

比特幣的市場主導地位,即其市場份額,始終是加密貨幣市場健康度的重要指標

截至發稿,比特幣的市佔率約為60.7%,創2021年4月以來新高。歷史上,每一次多頭市場來臨,比特幣市佔率都會率先增長,這意味著市場上熱資金流向比特幣,而山寨幣市場暫時沉寂;反之,當比特幣市場份額下降,資金可能流向其他加密貨幣,帶動山寨幣板塊的漲勢。

例如,2021年3月前比特幣市佔率一度位於70%以上居高不下,當時市場的焦點幾乎全部集中在比特幣身上。然而,隨著比特幣價格在高位橫盤震盪,資金開始流向以太坊、Solana、Avalanche等平台幣及DeFi生態,因此帶動了21年山寨幣的大爆發。

目前比特幣市佔率的變化仍然是投資者判斷資金流向的關鍵訊號。目前來看,在可預見的短期內,比特幣市佔率可望繼續上升至63%-71%這個區間。如果比特幣市佔率開始下降,山寨幣市場可能會進入爆發期。

機構資金流入與ETF:比特幣與以太坊的機構化路徑

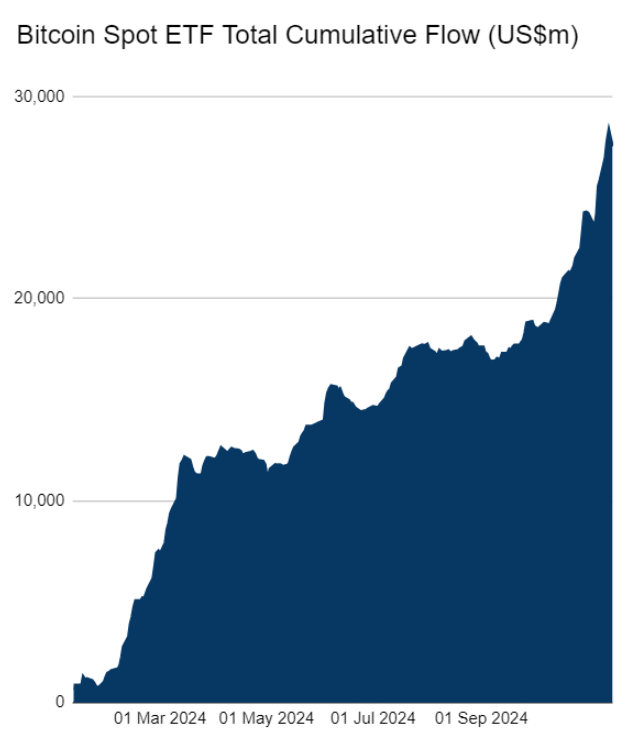

近年來,機構投資者的參與不斷推動比特幣和以太坊市場的成熟與穩定。比特幣ETF(交易所交易基金)的推出,特別是美國的比特幣現貨ETF,標誌著機構資金正逐步流入加密貨幣市場。這些機構投資者的資金參與為市場提供了更多的流動性和更強的穩定性,尤其是在宏觀經濟環境不確定的背景下,機構的資金注入為比特幣價格提供了強有力的支撐。

根據Farside數據,目前比特幣現貨ETF總資產淨值量為941.2億美元,創下歷史新高。

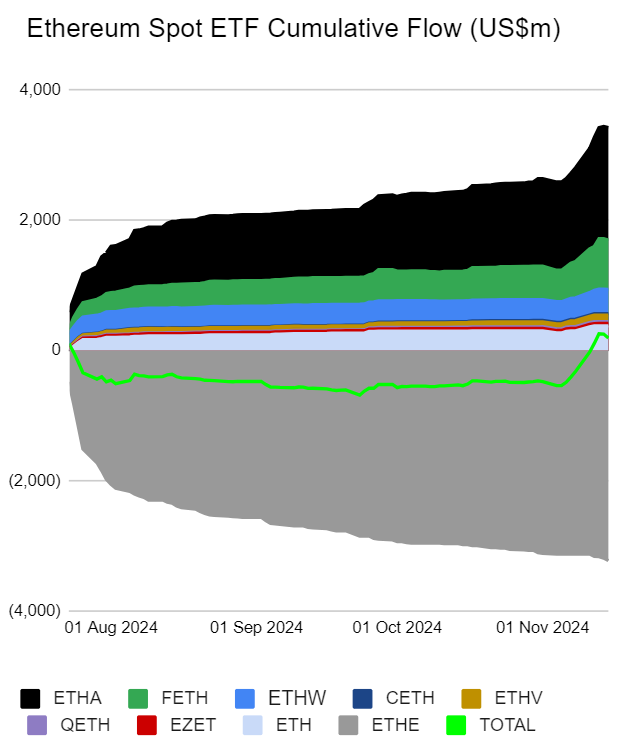

以太幣現貨ETF總資產淨值達91.7億美元。過去一周,以太坊現貨ETF 的交易量超過16.3 億美元,較前一周增長超過44%,創自8 月推出以來週交易量新高。從8 月中旬到10 月底,以太坊現貨ETF 交易量下降並停滯不前,平均每天僅1.68 億美元。然而,交易量在過去一周飆升,平均每天的交易量超過3.26 億美元。

以太坊作為山寨幣市值最大的一環,以太坊現貨ETF若持續流入將可望推動ETH市值上升,進而帶動整個以太坊生態。

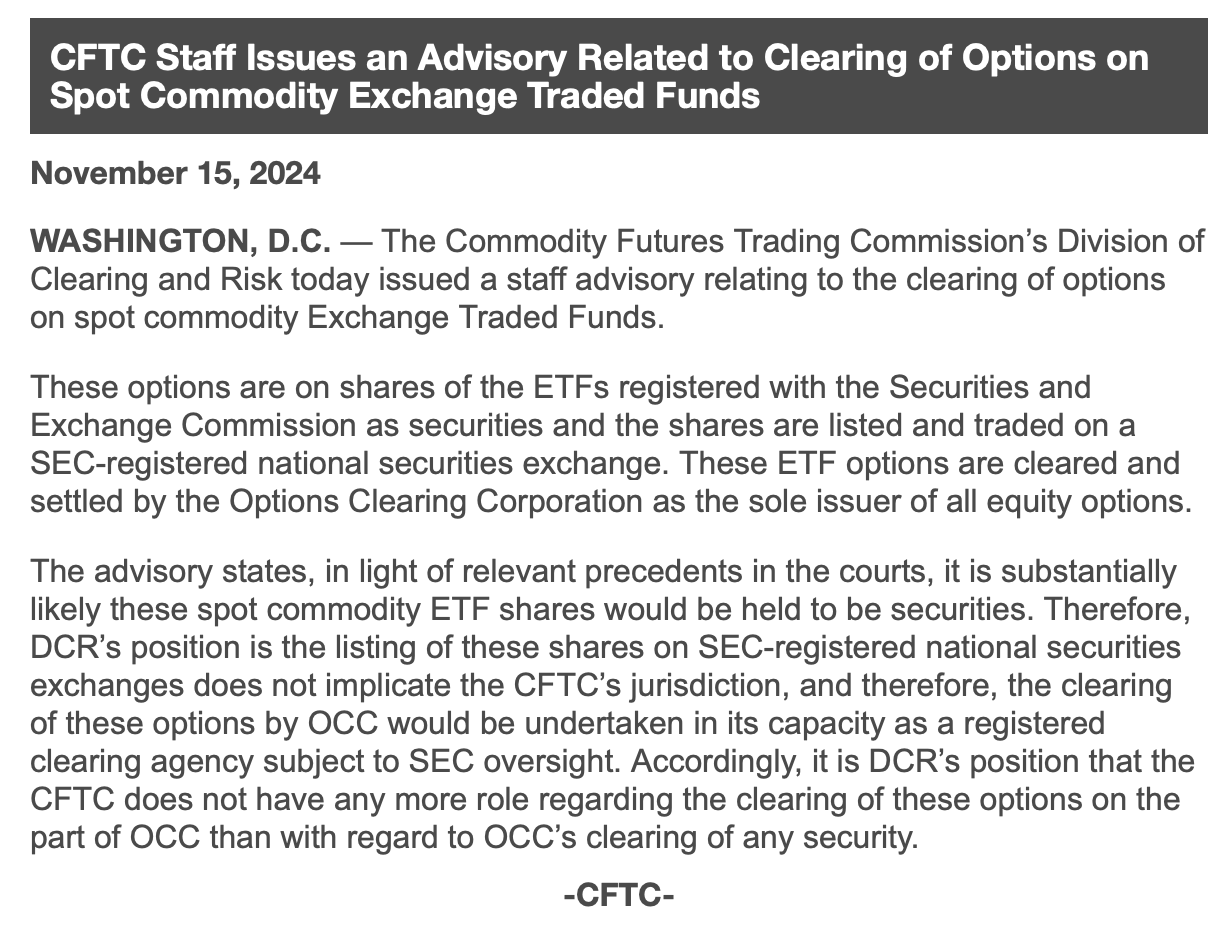

除此之外,最近美國商品期貨交易委員會(CFTC) 發布通知,為現貨比特幣交易所交易基金(ETF) 選擇權「清除道路」。 CFTC 11 月16 日的聲明宣布了清算和風險部門(DCR) 的立場,「CFTC 在這些選擇權的清算方面不再發揮任何作用」。

CFTC 表示,現貨比特幣ETF 選擇權的上市「並不涉及」其管轄權。資料來源:CFTC

這是比特幣ETF 選擇權在獲得美國證券交易委員會批准後「清除」的「第二個障礙」。

Bitwise Invest 的Alpha Strategies 主管Jeff Park表示,隨著CFTC 的批准和OCC 的跟進,「比特幣ETF 選擇權的出現將比你想像的要快」。

如果比特幣ETF選擇權能更快通過,這將會對比特幣產生重大影響,比特幣可望突破10萬美金邁上更大的階梯。

因此,未來的加密貨幣市場,尤其是在機構資金的推動下,比特幣將繼續吸引投資者的目光。然而,這也意味著許多機構投資者可能不太願意涉足價格波動較大的山寨幣,這在一定程度上限制了山寨幣板塊的資金流入。

穩定幣的市場作用:流動性與資金傳遞

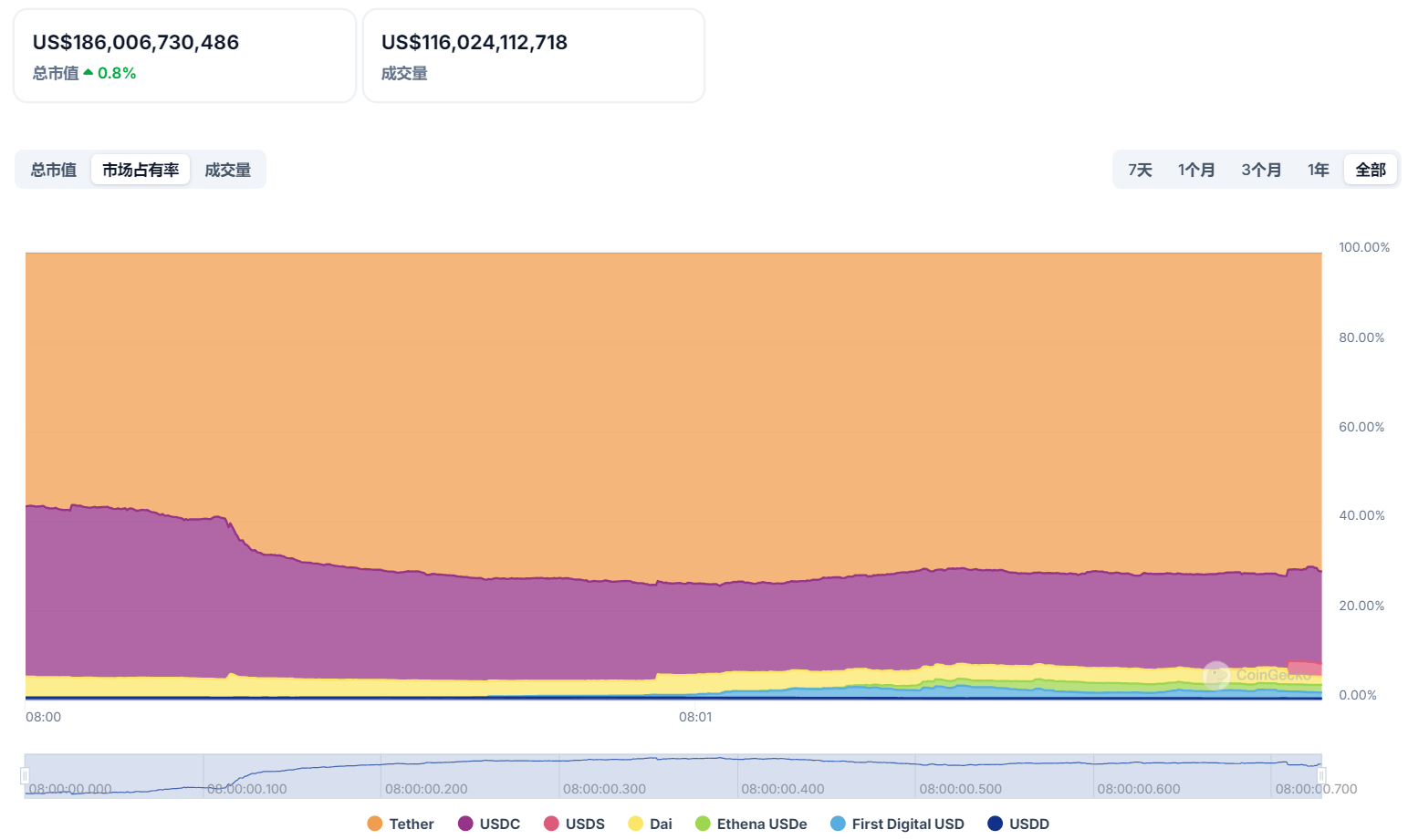

穩定幣作為加密貨幣市場的重要組成部分,其角色已經不僅僅是穩定資產的價值,更是市場流動性的關鍵工具。目前市場上,Tether(USDT)和USD Coin(USDC)等穩定幣在流通中的佔比依然很高。穩定幣透過降低加密資產的波動性,為投資者提供了一個避險的工具,同時也推動了去中心化金融(DeFi)的發展。

根據CoinGecko數據,目前穩定幣總市值持續成長,創下新高,目前約1,860億美元。其中,Tether(USDT)佔據主導地位,佔穩定幣總市值的71.1%。 USDC位居第二,佔20.67%。

目前USDT佔加密貨幣總市值為4.27%。穩定幣市值一直以來和市場行情高度負相關,當它產生買入訊號表示加密市場可能存在巨大的風險,我認為接下來應該密切關注是否會跌破關鍵支撐4%,這可能意味著山寨幣市場轉向多頭,目前的市場反彈也符合賣出訊號,關注矩形區間是否被打破。

穩定幣的流動性對於眾多DeFi協議尤為重要,尤其是跨鏈交易和借貸協議。目前隨著穩定幣的市場總量持續成長,它們也逐步推動山寨幣市場的崛起。投資者可以關注那些與穩定幣交易密切相關的項目,尤其是一些基於穩定幣的DeFi平台,它們有望引領下一波市場的熱點。

DeFi與NFT:山寨幣的潛力與爆發

DeFi和NFT市場的成長,與山寨幣的興起密切相關。DeFi和NFT是近年來加密貨幣市場中成長最為迅速的兩個領域。 DeFi為用戶提供去中心化的金融服務,包括借貸、交易、資產管理等,而NFT則推動了數位藝術、虛擬商品和遊戲等應用場景的發展。

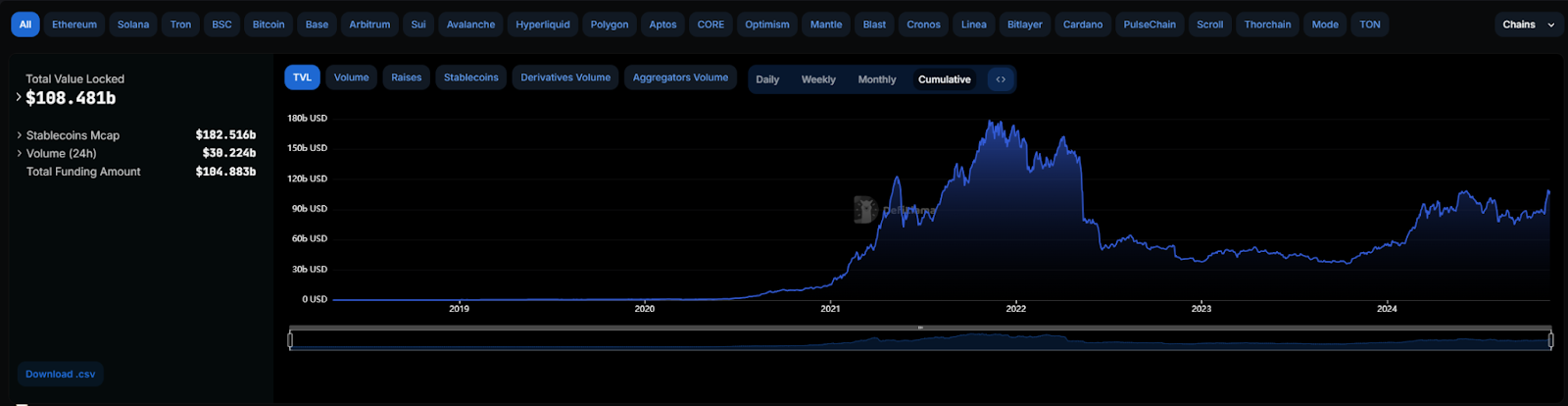

2021年多頭巔峰時期,DeFi協議的總價值鎖倉(TVL)超過1,800億美元,而NFT市場的活躍度也如日中天,各種優質專案的市值紛紛暴漲至數十億美元。所以那時興起了像Uniswap、Aave和Chainlink等DeFi項目,以及CryptoPunks、Bored Ape Yacht Club等NFT項目,多個山寨幣萬物競發。

而根據defillama數據,目前Defi總鎖倉價值為1080億美元,遠遠不及上個牛市巔峰時期的1800億美元。所以儘管比特幣已突破90000美元創下歷史新高,但這並非為市場帶來了更多的流動性,所以我們能看到眾多山寨幣在本輪牛市並沒有什麼特別好的起色。

目前鏈上總鎖倉價值與今年3月接近,這意味著這半年裡,DeFi整體生態並沒有得到樂觀的轉變。

但DeFi仍在快速發展,目前正持續推出可能重新定義傳統金融的工具。

例如收益率自動做市商協議、收益聚合器和抽象協議、具有綜合借貸市場的衍生品DEX、真實世界資產(RWA)的通證化、貿易和應收款融資等等。隨著川普上台後對加密政策的出台,以及DeFi生態和NFT市場的不斷成熟,資金或將開始流向這些具有創新性和成長潛力的山寨幣。

機構持倉與做市商持倉:資金動向的關鍵指標

機構持股和做市商的持股情況在加密貨幣市場中起著至關重要的作用,尤其是在市場的關鍵時刻。機構持有的數據揭示了大資金對市場的信心與對比特幣等主流加密資產的偏好。隨著比特幣ETF和以太坊ETF的推出,越來越多的機構投資者開始配置加密貨幣資產,而這些資產往往集中在比特幣和以太幣這兩個主流項目上。

根據CoinGecko數據,目前持有比特幣的上市公司中,MicroStrategy排名第一,持有超25萬枚BTC。 Marathon持有26800枚BTC排名第二。除此之外,像Galaxy、Tesla、Riot 、CleanSpark等上市公司也一直持有比特幣,可見,目前上市公司將比特幣納入資產負債表已經成為了一種趨勢。

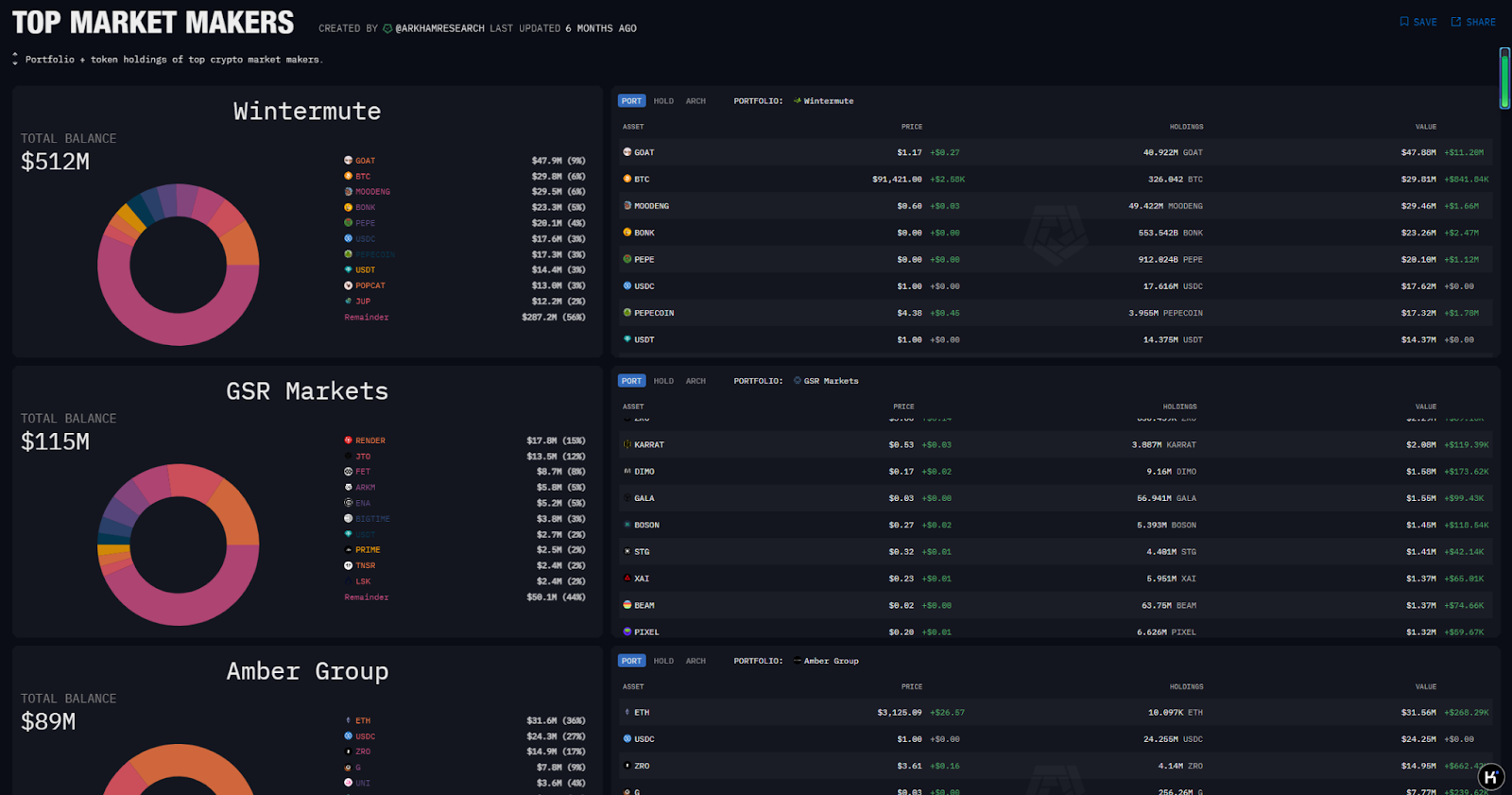

同時,做市商在加密貨幣市場中扮演的角色也不容忽視。做市商透過提供流動性來維持市場的有效運作,並確保買賣訂單能夠順利成交。目前,做市商的持倉數據反映了他們對比特幣、以太坊以及部分有潛力的山寨幣的部位分佈。

從數據來看,做市商對比特幣的持股量較大,但對一些高波動性和高風險的山寨幣保持謹慎態度,也影響了山寨幣市場的資金流動。

但目前做市商似乎越來越對meme的做市有興趣,以總持股超5億美金的Wintermute舉例,其持股佔比第一為9%的GOAT、6%為MOODENG,總部位超過70%均為MEME,其比特幣部位只佔6%。

機構和做市商的資金動向可以作為判斷市場趨勢和投資機會的重要依據。如果這些資金開始流向山寨幣和DeFi領域,可能意味著山寨幣的爆發即將到來。反之,如果資金依然集中在比特幣和以太坊上,山寨幣的行情可能會繼續沉寂。根據前10名做市商的持股數據來看,絕大部分還是以BTC和MEME為主。

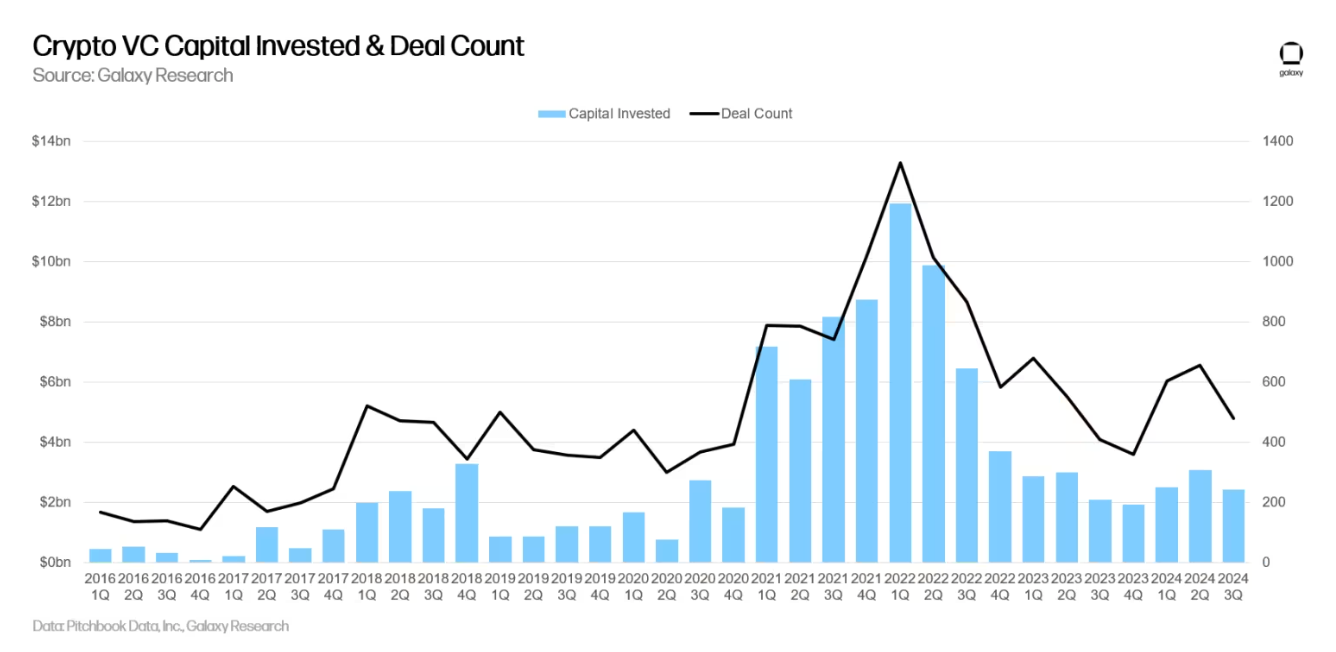

創投綜述:2024 年第三季融資額降至24 億美元,早期新創公司佔據主導地位

根據Galaxy Research 的最新報告,2024 年第三季度,區塊鏈新創企業的創投資金達到24 億美元,比上一季下降了20%。以下為Marsbit對本報告所做的分析:

整體融資下降:2024 年第三季融資額降至24 億美元,較上一季下降20%。這是一個顯著的降幅,顯示市場對區塊鏈新創企業的興趣有所減弱,尤其是在宏觀經濟環境趨緊的背景下。資金減少可能導致市場對投機資產(如meme幣)的偏好增加,因為這些資產通常能快速吸引市場關注。

早期公司占主導:融資總額的85% 流向了早期公司,這表明投資者更關注潛在的創新,而不是已經成熟的項目。這種資金分配可能使市場更傾向於投資未來的技術領域,例如結合人工智慧與區塊鏈的項目,而不是當前的流動性熱點(如比特幣或meme 幣)。

技術驅動資金可能轉向AI 和區塊鏈融合領域:結合AI 和區塊鏈技術的新創公司在過去三個月融資額成長了五倍,顯示出這一領域的強勁成長潛力。如果市場熱錢逐步識別到這些項目的投資機會,可能會逐漸從比特幣和meme 幣中轉移。

第1 層區塊鏈的資金流入:Layer1吸引了3.41 億美元,佔總資本的13.6%。這種強勁的資金支持顯示投資者對底層協議仍有興趣,特別是具有創新技術或市場潛力的項目(如Exochain 和Story Protocol)。

Web3 與遊戲領域投資下降:投資下降39% 顯示這些領域可能短期內吸引力不足,山寨幣行情可能因此保持低迷。資金更可能流向更具成長潛力的細分領域,如交易和基礎設施類項目。

比特幣和meme 幣仍然具有吸引力:在創投放緩的背景下,市場的熱錢可能傾向於流入成熟且高流動性的資產,如比特幣和一些流行的meme 幣。比特幣作為避險資產,通常在市場動盪時吸引大量資金;而meme 幣因其高波動性和短期投機性依然是熱錢的主要去向。

由此可見,當前市場的熱錢依舊主要集中在比特幣和meme 幣上,因為這些資產具有高流動性和短期波動性吸引力。

但隨著VC 資金對AI + 區塊鏈、交易所和基礎設施的支持力度加大,市場可能在中長期回歸具有技術支援和實際應用情境的山寨幣專案。如果熱錢開始逐步識別這些早期創新領域的潛力,並追隨創投的腳步,未來可能會看到山寨幣市場的復甦,尤其是與AI 和區塊鏈結合的細分項目以及第1 層協議類代幣。

監理政策與降息的變化:全球監理趨勢與市場影響

全球各國的監理政策是加密貨幣市場的重要風險因素,也是市場邁向主流化的重要保障。美國對比特幣ETF的批准,歐洲的MiCA等政策的出台,都為市場的穩定提供了基礎。隨著各國監管框架逐漸完善,市場的合規性提高,投資人對加密資產的信心將進一步增強。

目前,隨著美國總統川普的上台,市場將進一步期待接下來可能會出台的相關加密政策,特別是對DeFi協議、穩定幣等領域更多的法規,這可能會對相關項目產生深遠影響。

除此之外,比特幣一直視為美元流動性的蓄水池。如果在川普執政後,繼續實施積極的貨幣寬鬆政策,則山寨幣的流動性有望大幅提升。然而隨著上週鮑威爾鷹派言論,聯準會再次強調對通膨控制的決心,避免過早放鬆貨幣政策,降息預期也隨之放緩。這可能在可預見的短期內會對山寨幣的流動性造成打擊。

結論:比特幣與Meme幣或將繼續領跑,山寨幣的機會仍需時日

在可預見的未來3至6個月內,比特幣和Meme幣將繼續主導市場資金流向。

這主要歸因於比特幣的避險屬性和機構資金的持續流入,以及Meme幣憑藉高波動性和社群驅動力吸引短期投機資本。隨著比特幣現貨ETF的推進、選擇權產品的進一步發展,以及宏觀經濟環境的不確定性,比特幣作為市場風向標的地位將進一步強化。同時,Meme幣因其高頻短期交易的特性,仍將是市場資金熱點的延續。

然而,山寨幣的爆發或許需要更長的時間窗口。市場的歷史法則表明,每一輪資金輪動都以比特幣為起點,而後逐步擴散至更具創新性和潛力的項目。從目前來看,山寨幣板塊的資金匱乏與缺乏明確熱點的現狀表明,市場尚未達到啟動下一輪資金輪動的臨界點。

未來6個月至1年,隨著比特幣市佔率的逐步回落,以及Layer1協議、DeFi生態、NFT市場和AI結合區塊鏈的創新領域不斷成熟,山寨幣的機會將逐步顯現。特別是那些具備技術創新和實際應用場景的項目,例如DeFi中的收益聚合器、新型借貸協議,以及推動數位經濟發展的NFT生態,都可能成為下一輪市場資金追逐的焦點。

短期內,比特幣和Meme幣的熱度無疑將持續維持,但從更長遠的視角來看,技術創新和政策支援將成為山寨幣崛起的關鍵驅動因素。對於投資者而言,在享受比特幣與Meme幣帶來的短期收益的同時,提前佈局具有長期成長潛力的山寨幣項目,將是獲取更高回報的重要策略。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:火星財經