作者:Lawrence Lee

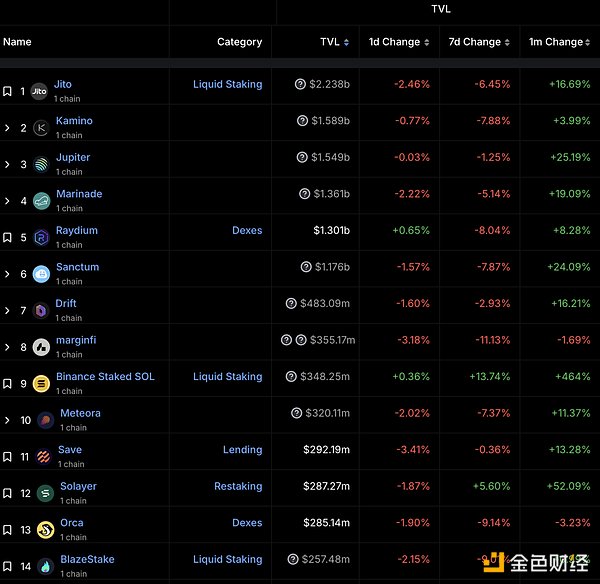

在接連獲得兩輪融資,包括Polychain 領投的1200 萬美元融資和Binance labs 的融資之後,Solana 鏈上的restaking 項目Solayer 成為近期市場中DeFi 領域內為數不多的亮點,其TVL 也持續上漲,目前已經超過Orca,在Solana 鏈上TVL 排名第十二。

Solana 項目TVL 排名來源:DeFillama

質押賽道作為加密原生的細分賽道,同時也是TVL 最大的加密賽道,其代表代幣LDO、EIGEN、ETHFI 等在本輪週期的表現卻非常掙扎,拋開其所處的以太坊網絡之外,是否有其他原因?

-

圍繞著用戶質押行為的staking 和restaking 協議在整個質押生態中競爭力如何?

-

Solayer 的restaking 與Eigenlayer 的restaking 有何不同?

-

Solayer 的restaking 是個好業務嗎?

希望藉由本文能回答如上幾個問題。我們先從以太坊網路的staking 和restaking 講起。

以太坊網路Liquid Staking、Restaking、和Liquid Restaking 的競爭態勢和發展格局

本節我們將主要討論分析以下幾個項目:

以太坊網路的頭部liquid staking 專案Lido、頭部restaking 專案Eigenlayer 和頭部liquid restaking 專案Etherfi。

Lido 的業務邏輯以及收入組成

對於Lido 的商業邏輯,我們在此簡述如下:

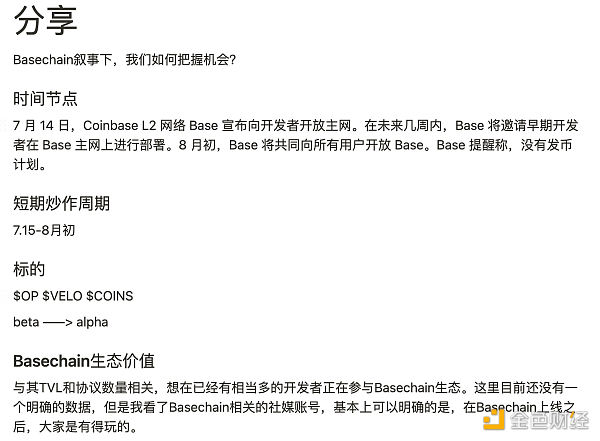

由於以太坊對去中心化的堅持,ETH 的PoS 機制軟性的限制了單節點的質押上限,單一節點只有部署最大32 枚ETH 才可以獲得更高的資本效率,同時質押具備相對高的硬體、網路和知識要求,一般使用者參與ETH 質押的門檻較高。在這種背景下,Lido 將LST 概念發揚光大。儘管在Shapella 升級開放提款之後,LST 的流動性優勢被削弱,但是LST 在資本效率和可組合性方面的優勢仍然堅實,這構成了以Lido 為代表的LST 協議的基本商業邏輯。而在liquid staking 專案中,Lido 的市佔率接近9 成,領先市場。

Liquid staking 參與者與市佔率來源:Dune

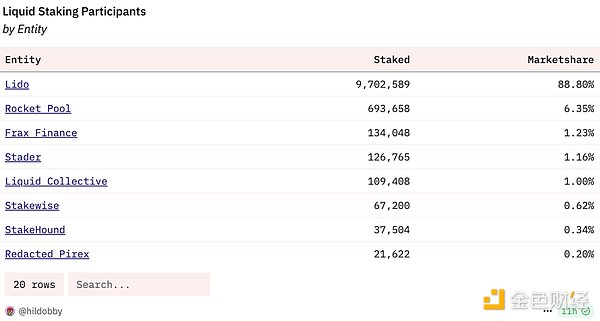

Lido 協議的收入主要來自兩部分:共識層收益和執行層收益。所謂的共識層收益,是指以太坊網路的PoS 增發收益,對於以太坊網路而言,這部分支出是為了維護網路共識所支付的,所以稱之為共識層收益,這部分相對固定(下圖橘色部分);而執行層收益包括用戶支付的優先費和MEV( 關於執行層收益的分析,讀者可以前往Mint Ventures 此前文章了解更多),這部分的收益並不由以太坊網絡支付,而是由用戶在執行交易的過程中支付(或間接支付),這部分隨著鏈上熱度而變化,波動較大。

Lido 協議APR 來源:Dune

Eigenlayer 的業務邏輯及收入組成

Restaking 概念由Eigenlayer 在去年提出,並成為最近1 年多以來DeFi 領域甚至整個市場中少見的新敘事,也誕生了一系列上線時FDV 超過10 億美金的項目(除了EIGEN,還有ETHFI、REZ 以及PENDLE),以及許多尚未上線的restaking 項目(Babylon、Symbiotic 以及我們下文要重點討論的Solayer),市場熱度可見一斑(Mint Ventures 曾經在去年對Eigenlayer 進行過研究,有興趣的讀者可以前往查看)。

Eigenlayer 的Restaking 按照其定義,是指已經將ETH 進行Stake 的用戶,可以將其已經Stake 過的ETH 在Eigenlayer 再次質押(從而獲取多餘收益),因而起名’Re’Staking。 Eigenlayer 對自己提供的服務起名為AVS(Actively Validated Services,中文直譯為「主動驗證服務」),可以為各種對安全有要求的協議提供服務,包括側鏈、DA 層、虛擬機、預言機、橋、閾值加密方案、可信任執行環境等。 EigenDA 就是使用EigenlayerAVS 服務的典型代表。

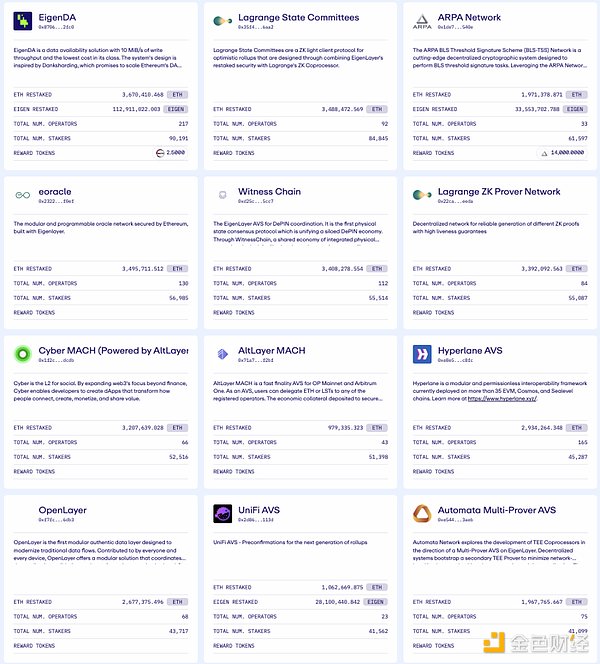

目前採用Eigenlayer AVS 的協議來源:Eigenlayer 官網

Eigenlayer 的商業邏輯也比較簡單,在供給端,他們向ETH staker 募集資產並支付費用;在需求端,有AVS 需求的協議付費使用其服務,Eigenlayer 作為“協議安全市場”從中撮合併賺取一定的費用。

不過我們縱覽目前所有的restaking 項目,唯一的真實收益仍然是相關協議的代幣(或積分),我們尚不能確定restaking 已經獲得了PMF:從供給端,每個人都喜歡restaking 所帶來的額外收益;但是需求端仍然是一團迷霧:真的有協議會購買協議經濟安全服務嗎?如果有會有多少?

Multicoin 創辦人Kyle Samani 對restaking 商業模式的問題來源:X

我們從Eigenlayer 已經發幣的目標用戶:預言機(LINK、PYTH)、橋(AXL、ZRO)、DA(TIA、AVAIL)來看,質押代幣來維護協議安全都是其代幣的核心用例,選擇向Eigenlayer 購買安全服務會極大削弱其發行代幣的合理性。即便Eigenlayer 本身,在解釋EIGEN 代幣的時候,也用非常抽象晦澀的語言表達了「使用EIGEN 來維護協議安全性」是主要用例的觀點。

Liquid restaking(Etherfi)的生存之道

Eigenlayer 支持兩種方式來參與restaking:使用LST 和native restaking。使用LST 參與Eigenlayer Restaking 的方式比較簡單,用戶在LST 協議存入ETH 獲得LST 之後,將LST 存入Eigenlayer 即可,不過LST 池長期限額,限額期間還想要參與restaking 的用戶需要按照如下方式進行native restaking:

-

使用者首先需要自行完成在以太坊網路質押的整個過程,包括資金準備、執行層和共識層客戶端配置、設定提款憑證等。

-

用戶在Eigenlayer 新建一個名為Eigenpod 的合約帳戶

-

使用者將以太坊質押節點的提款私鑰設定為Eigenpod 合約帳戶。

可以看出,Eigenlayer 的Restaking 是比較標準的’re’staking,不論是用戶將其他的LST 存入Eigenlayer,還是native restaking,Eigenlayer 都不會直接「接觸」用戶質押的ETH(Eigenlayer 也不發行任何LRT)。 Native restaking 的流程是ETH 的native staking 的「複雜版」,意味著相近的資金、硬體、網路和知識門檻。

於是Etherfi 等專案迅速提供了Liquid Restaking Tokens(LRTs) 來解決此問題,Etherfi 的eETH 操作流程如下:

-

用戶將ETH 存入Etherfi,Etherfi 給用戶發行eETH。

-

Etherfi 將收到的ETH 進行質押,可獲得ETH 質押的基礎效益;

-

同時,他們依照Eigenlayer 的native restaking 流程,將節點的提款私鑰設定為Eigenpod 合約帳戶,因此可以獲得Eigenlayer 的restaking 收益(以及$EIGEN、 $ETHFI)。

顯然,Etherfi 所提供的服務對於持有ETH 想要獲得收益的用戶而言是最優解:一方面,eETH 操作簡單,也具備流動性,與Lido 的stETH 體驗基本一致;另一方面用戶將ETH存入Etherfi 的eETH 池,可以獲得:3% 左右的基礎ETH staking 收益、Eigenlayer 可能的AVS 收益、Eigenlayer 的代幣激勵(積分)、Etherfi 的代幣激勵(積分)。

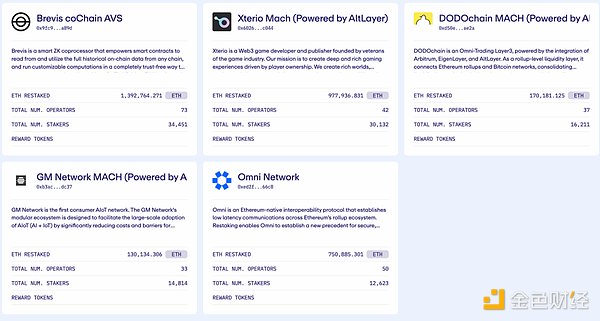

eETH 佔了Etherfi TVL 的90%,為Etherfi 貢獻了高峰時超過60 億美元的TVL,以及最高80 億美元的FDV,也使得Etherfi 在短短半年內就成為了第四大質押實體。

Etherfi TVL 分佈來源:Dune

質押量排名來源:Dune

LRT 協議的長期商業邏輯,在於幫助用戶以更簡單容易的方式,同時參與staking 和restaking,從而獲得更高的收益。由於本身並不會產生任何收益(除了自己的token 之外),所以在整體商業邏輯上,LRT 協議更加類似ETH 的特定收益聚合器。如果我們仔細分析,會發現其商業邏輯的存在依託於以下兩個前提:

-

Lido 不能提供liquid restaking 服務。倘若Lido 願意將其stETH「效仿」eETH,Etherfi 將很難匹及其長期的品牌優勢、安全背書以及流動性優勢。

-

Eigenlayer 不能提供liquid staking 服務。倘若Eigenlayer 願意直接吸收用戶的ETH 來進行質押,也將極大削弱Etherfi 的價值主張。

從純粹商業邏輯來看,作為liquid staking 頭部的Lido 為用戶提供liquid restaking 服務給用戶提供更廣泛的收益來源,Eigenlayer 直接吸納用戶資金更加方便的進行staking & restaking 都是完全可行的。那為什麼Lido 不做liquid restaking,Eigenlayer 不做liquid staking?

筆者認為,這是以太坊的特殊情況決定的。 Vitalik 在2023 年5 月,Eigenlayer 剛完成新一輪5000 萬美元融資,在市場上引發眾多討論之際,專門撰文《Don’t overload Ethereum’s consensus》(不要讓以太坊共識超載),用一系列例子詳細的闡述了他對以太坊的共識應該如何重複使用(也就是「我們到底應該怎樣restaking」)的看法。

在Lido 方面,由於其規模長期佔以太坊質押比例的三成左右,以太坊基金會內部對其進行製約的聲音不斷,Vitalik 也多次親自撰文討論質押中心化問題,這也使得Lido 不得不將“與以太坊對齊」作為其業務重點,不僅逐步關停了包括Solana 在內的,除了以太坊以外其他所有鏈的業務,其事實上的領導者Hasu 在今年5 月發文,確認放棄自己下場restaking 業務的可能性,將Lido 業務局限於staking,轉而通過投資並支持restaking 協議Symbiotic,以及成立Lido 聯盟來應對Eigenlayer 和Etherfi 等LRT 協議對其市場份額的競爭。

Reaffirm that stETH should stay an LST, not become an LRT.(重申stETH 應該保持為LST,而非LRT)

Support Ethereum-aligned validator services, starting with preconfirmations, without exposing stakers to additional risk.(支援與以太坊對齊的驗證者服務,透過預先確認的形式不給質押者增加風險)

Make stETH the #1 collateral in the restaking market, allowing stakers to opt into additional points on the risk and reward spectrum.(使stETH 成為restaking 市場最大的抵押物,給質押者提供不同風險收益的選擇)

Lido 在restaking 相關事項的立場 來源

而在Eigenlayer 方面,以太坊基金會的研究員Justin Drake 和Dankrad Feist 很早就被eigenlayer 聘請為顧問,Dankrad Feist 表示他加入的主要目的就是使“eigenlayer 與以太坊對齊”,這可能也是eigenlayer 的native restaking流程相當違背使用者體驗的原因。

從某種意義上,Etherfi 的市場空間是由以太坊基金會對Lido 和Eigenlayer 的「不信任」所帶來的。

以太坊質押生態協議分析

結合Lido 和Eigenlayer,我們可以看出,在目前的PoS 鏈上, 圍繞著質押行為,除去關聯方的token 激勵之外,一共有三種長期的收益來源:

-

PoS 底層收益,PoS 網路為了維護網路共識所支付的原生代幣。這部分的殖利率,主要取決於鏈的通膨計劃,例如以太坊的通膨計劃與質押比率掛鉤,質押比例越高,通膨速度就越慢。

-

交易排序收益,節點對交易打包排序過程中所能夠獲取的費用,包括用戶給予的優先費(priority fee),以及對交易進行打包排序過程中獲得的MEV 收益等。這部分的收益率主要取決於鏈的活躍程度。

-

質押資產出租收益,將用戶質押的資產租借給其他有需求的協議,從而獲取這些協議支付的費用,這部分收益取決於有多少有AVS 需求的協議願意支付費用來獲取協議安全。

在以太坊網路上,圍繞著質押行為目前有三類協議:

-

以Lido 和Rocket Pool 為代表的liquid staking 協定。他們只能取得上述的第1 和2 種收益。當然,使用者可以拿著他們的LST 去參與Restaking,但是作為協議而言,他們能夠抽成的僅有上述的1 和2。

-

以Eigenlayer 和Symbiotic 為代表的restaking 協議。這類協議只能取得上述的第3 種收益。

-

Etherfi 和Puffer 為代表liquid restaking 協定。他們理論上能夠獲得上述全部3 種收益,但他們更類似「聚合了restaking 收益的LST」

目前ETH PoS 底層收益在年化2.8% 左右,也就是隨著ETH 的質押比例升高而慢慢降低;

交易排序收益隨著EIP-4844 的上線有了顯著的降低,最近半年在0.5% 左右。

質押資產出租收益基數較小還無法進行年化,更多的是靠EIGEN 以及關聯LRT 協議的代幣激勵使得這部分激勵變得可觀。

對於LST 協議而言,其收入基數為質押數量* 質押收益率。 ETH 的質押數量已經接近30%,儘管這一數值仍然大幅低於其他的PoS 公鏈,但是從以太坊基金會去中心化、經濟頻寬的角度出發,並不希望太多的ETH 流入到質押中(參見Vitalik 最近博文,以太坊基金會曾經討論過是否要將ETH 質押的上限設置為總量的25%);而質押收益率則在持續下降,從22 年底穩定在6% 經常能獲得10 % 左右的短時APR,降低到現在的只有3%,並且在可預見的未來沒有回升的理由。

對於上述協議代幣而言,除了受制於ETH 本身的頹勢之外:

以太坊網路LST 的市場天花板已經逐步可見,也可能是以LDO、RPL 的LST 協議治理代幣價格表現不佳的原因;

對EIGEN 來說,目前其他各PoS 鏈包括BTC 鏈上的restaking 協議都在不斷湧現,將Eigenlayer 的業務基本局限在了以太坊生態內,進一步降低了其AVS 市場本就不甚明確的市場規模的潛在上限;

而本不在預期內的LRT 協議的出現(ETHFI 高峰時的FDV 超過80 億、超過LDO 和EIGEN 的歷史最高FDV),又進一步“稀釋”了上述兩者在質押生態中的價值;

而對ETHFI 和REZ 來說,除了上述因素之外,在市場熱潮期上線帶來的過高的初始估值是影響其代幣價格的更重要因素。

Solana 的staking 和restaking

以Jito 代表的Solana 網路的liquid staking 協定的運作機制,與Ethereum 網路的基本沒有差別。但Solayer 的restaking 與Eigenlayer 的restaking 則不同。為了了解Solayer 的restaking,我們需要先了解Soalna 的swQoS 機制。

Solana 網路的swQoS(stake-weighted Quality of Service,質押加權的服務品質機制)在經過今年4 月份的一次客戶端版本升級之後,開始正式生效。 swQoS 機制的出發點是為了網路的整體效率,因為Solana 網路在3 月的meme 熱潮中經歷了長時間的網路卡頓。

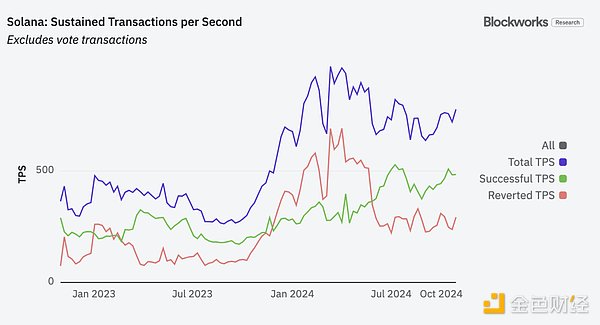

簡單而言,swQoS 啟用後,區塊生產者依據質押者的質押金金額來確定其交易的優先級,擁有整個網路x% 質押比例的質押者,最多可以提交x% 的交易(關於swQoS 的具體機制和對Solana 的深遠影響,讀者可以閱讀Helius 的文章)。 swQoS 啟用後,Solana 網路的交易成功率迅速提高。

Solana 網路成功與失敗的TPS 來源:Blockworks

swQoS 透過「淹沒」網路中的小金額質押者的交易的形式,從而在網路資源有限時,優先保證網路中更大金額質押者的權益,從而避免了惡意交易對系統的攻擊。從某種程度上來說,「質押比例越多,享受網路特權越多」是符合PoS 公鏈邏輯的:質押了更多比例的鏈原生代幣,對於鏈的穩定和鏈原生代幣的貢獻也就更多,享受更多特權理所當然。當然這種機制的中心化問題也非常明顯:更大的質押者可以理所當然的獲得更多的優先交易權,而優先交易權會帶來更多的質押者,從而使得頭質押者的優勢可以自我強化,進一步傾向寡頭化乃至形成壟斷。這似乎與區塊鏈所倡導的去中心化背道而馳,不過這並不是本文討論的重點,我們從Solana 一貫的發展歷程也可以清晰的發現Solana 在去中心化上問題上“性能優先”的實用主義態度。

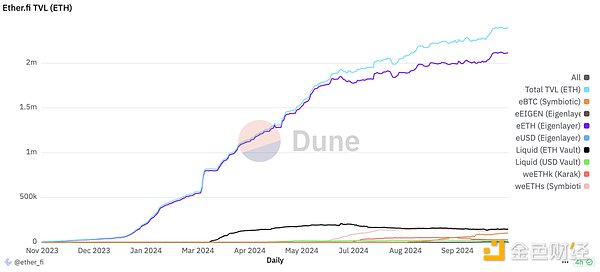

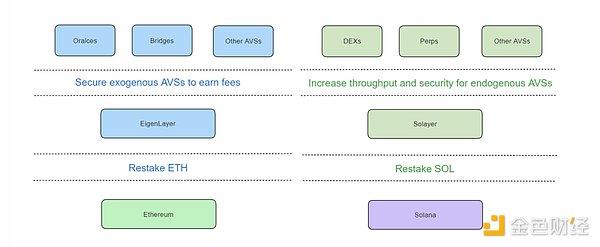

在swQoS 的背景之下,Solayer 的restaking 的目標使用者並不是預言機或橋,而是對交易通過性/ 可靠性有需求的協議,典型如DEX。因而Solayer 將Eigenlayer 所提供的AVS 服務稱為外源性AVS(Exogenous AVS),因為Eigenlayer 服務的這些系統通常位於Ethereum 主鏈之外。而自己所提供的服務,稱之為內源性AVS(Endogenous AVS),因為其服務對象位於solana 主鏈之內。

Solayer 與Eigenlayer 的區別 來源

可以看出,儘管同是將質押資產租賃給其他有需求的協議實現’re’staking,但Solayer 的內源性AVS 和和Eigenlayer 的外源性AVS 所提供的核心服務是不同的。 Solayer 的內源性AVS 本質上是「交易通過性租賃平台」,其需求用戶是對交易通過性有需求的平台(或其用戶),而Eigenlayer 則是「協議安全租賃平台」。而其內源性AVS 的核心支撐,是Solana 的swQoS 機制。正如Solayer 在其文件中所說:

We did not fundamentally agree with EigenLayer’s technical architecture. So we re-architected, in a sense, restandardized restaking in the Solana ecosystem. Reusing stake as a way of securing work bandwidth for apps.com weighted quality of service, and eventually, a core primitive of the Solana blockchain/consensus.

「我們從根本上不同意EigenLayer 的技術架構。因此從某種意義上說,我們重新建構了Solana 生態系統中的restaking。復用Stake 作為保護APP 網路頻寬的一種方式。我們的目標是成為swQoS事實上的基礎設施,並最終成為Solana 區塊鏈/ 共識的核心原語。

當然,如果Solana 鏈上有其他有質押資產需求的協議,例如協議安全需求,Solayer 也可以將其SOL 租借給這些協議。事實上,從定義上來說,任何對質押資產的租借/ 再利用都可以被稱為再質押,而不必僅限於安全需求。由於Solana 鏈swQoS 機制的存在,在Solana 鏈上的restaking 業務範圍要比Ethereum 鏈上的更廣,而從Solana 近期的火熱的鏈上活躍度來看,交易通過性的需求要比安全性的需求更加剛性。

Solayer 的restaking 是個好業務嗎?

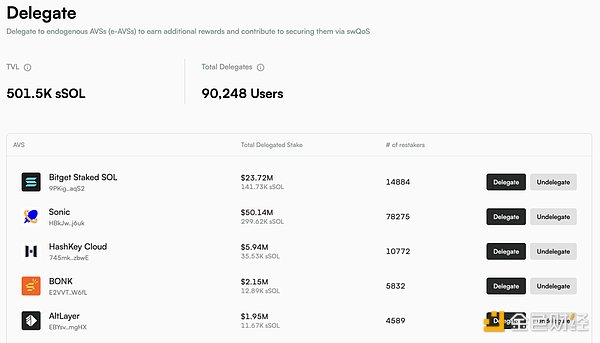

用戶參與Solayer restaking 的業務流程如下:

-

用戶將SOL 直接存入Solayer,Solayer 給用戶發行sSOL

-

Solayer 將收到的SOL 進行質押,從而可以獲得基礎的質押收益

-

同時,使用者可以將sSOL 委託給對交易通過率有需求的協議,從而獲得這些協議支付的費用。

目前Solayer 的AVS 來源

可以看出,Solayer 不僅是restaking 平台,更是直接發行LST 的restaking 平台,從業務流程來看,像是以太坊網路上支援原生restaking 的Lido。

前文提到,圍繞質押行為一共有三種收益來源,在Solana 網路上這三種收益的情況如下:

-

PoS 底層收益,Solana 為了維護網路共識所支付的SOL,這部分年化收益在6.5% 左右,這部分收益相對穩定。

-

交易排序收益,節點對交易打包排序過程中所能夠獲得的費用,包括用戶為了提早交易而給予的優先費(priority fee),以及MEV searcher 支付的小費(tips),兩部分加起來大概在年化1.5% 左右,不過變化較大,取決於鏈上活躍程度。

-

質押資產出租收益,將用戶質押的資產租借給其他有需求(交易通過性、協議安全或其他)的協議,目前這部分尚未成規模。

SOL liquid staking(以JitoSOL 為例)APY 的總收益和MEV 收益 來源

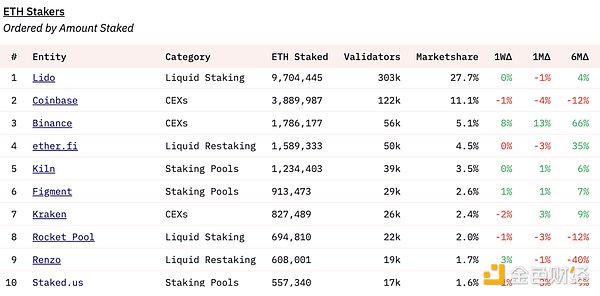

如果仔細比較以太坊和Solana 的上述三種收益,我們會發現,儘管SOL 的市值仍然只有ETH 的1/4,staked SOL 的市值只有staked ETH 市值的60% 左右,但Solana 鏈的質押相關協議比Ethereum 鏈的質押相關協議有著事實上更大的市場,以及更大的潛在市場,因為:

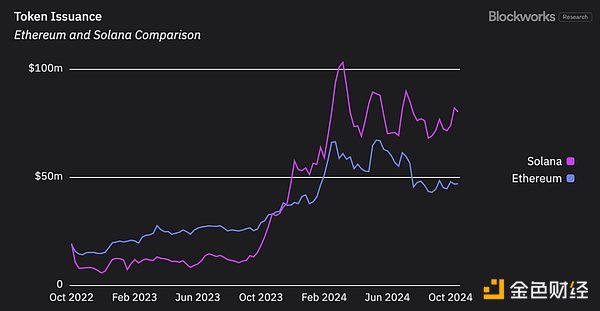

1. PoS 底層收益方面:SOL 願意支付的網路增發收益已經從23 年12 月開始高於了ETH,並且兩者的差距仍在不斷擴大。不論是ETH 還是SOL 質押,這都是佔其收益率中超過80% 的部分,這決定了所有質押相關協議的收入基線。

Ethereum 和Solana 代幣增發獎勵(即網路的PoS 底層收益)來源:Blockworks

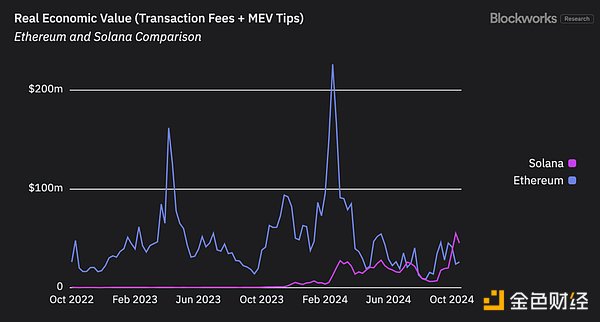

2. 交易排序收益面向:Blockworks 使用交易費和MEV 小費來反映一條鏈的真實經濟價值(REV,Real Economic Value),這個指標近似能反映一條鏈所能獲得交易排序收益的最大值,我們可以看到,儘管兩條鏈REV 的波動都較大,但以太坊的REV 在坎昆升級之後急速下降,而Solana 的REV 則總體呈現上升趨勢,並於近期成功超過了以太坊。

Solana 和Ethereum 的REV 來源:Blockworks

在質押資產出租收益方面,相較以太坊網絡目前僅有安全收益,Solana 的swQoS 機制能夠帶來額外的交易通過性的租賃需求。

以及,Solana 的質押相關協議可以按照商業邏輯來擴展業務,任何liquid staking 協議都可以開展restaking 業務,例如我們看到的Jito;任何restaking 協議也都可以發行LST,例如Solayer 和Fragmetric。

更重要的是,以上的趨勢我們目前沒有看到任何逆轉的可能性,也就是說,未來Solana 質押協議相對Ethereum 質押協議的優勢可能還會不斷擴大。

從這個角度,儘管我們仍然不能說Solana 的restaking 已經找到了PMF,但是可以明確的是,Solana 的staking 和restaking 是比Ethereum 上更好的業務。