本週二,隔夜「川普交易」 的逆轉趨勢波及到比特幣市場。比特幣價格一度沖高至約99,000美元後迅速回落至93,000美元以下,最大跌幅超6%。這是由於以色列和黎巴嫩有望達成停火協議的傳聞引發市場震動。不只比特幣,黃金和原油價格也應聲大幅下挫。

比特幣由於近一個月成長表現(40%+),讓其投資者的風險敏感度也被放大,這40%的收益是個開始,還是結束?筆者認為這是單點事件的短期影響,外部宏觀條件長期不變,流動性或不會允許這個週期戛然而止。

流動性是風險資產的“因”

從宏觀來看,2024年9月18日,聯準會自2020年以來首次降息50個基點至4.75%-5.00%,結束了525個基點的升息週期。正如同《億萬》裡Bobby Axelrod所說的「權力並不是一切,但沒有權力你就什麼都不是。」美聯儲對比特幣的影響致使比特幣在流動性氾濫和對沖通膨需求之間尋找平衡點。比特幣作為兼具美股擴大器和對沖通膨的工具,降息釋放流動性為風險資產注入了更廣闊的空間。而潛在的經濟波動和政策不確定性,則使比特幣等加密資產成為「對沖現實世界風險」的選擇。

圖片來源:Christopher T. Saunders, SHOWTIME

隨著川普重新執政並組成新團隊,透過實施一系列財政刺激政策來確保“美國優先”,政府支出的增加將進一步推動市場流動性。不僅如此,川普在競選期間提出計畫建立一個國家比特幣儲備,利用加密貨幣削弱美元競爭對手。隨著川普及其團隊考慮任命對加密貨幣持友善態度的監管官員,這也推動建立美國主導的國際加密貨幣監管框架。

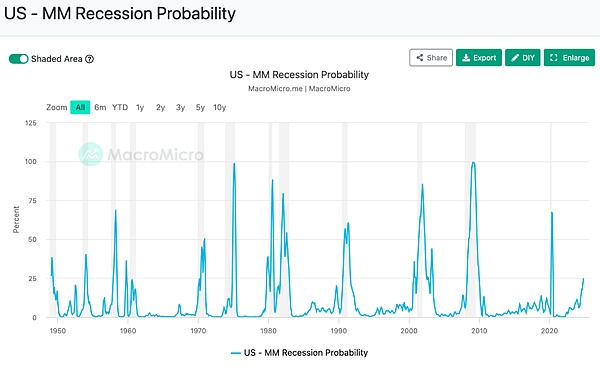

然而,也有聲音對降息提出質疑並高喊「金融危機即將來臨」。根據MacroMicro的美國衰退指數(可能性),2024年11月美國衰退的可能性為24.9%。 「刻舟求劍」 與上一次由金融危機引發的經濟衰退相比,這一輪若是衰退週期,那麼衰退可能會在6個月內達到頂峰。在流動性和對沖通膨的博弈中,比特幣在本輪經濟調整更反映了是其對流動性變化中的敏感度。

圖片來源:MacroMicro

機構:已超5%關鍵閾值

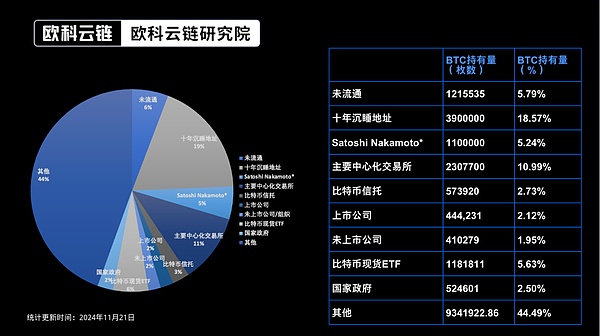

在這樣的宏觀經濟條件下,比特幣也受到了機構流動性的青睞。自2024年1月比特幣現貨ETF通道開放以來,根據歐科雲鏈研究院11月21日的統計,全球比特幣現貨ETF已佔比特幣全部供應量的5.63%。 5%的持股比例在金融業通常是關鍵閾值,例如在美國證券交易委員會(SEC)規定中,持股超過5%的股東需要向SEC報告。

比特幣持有分佈|圖片來源:OKG Research, bitcointreasuries, public news

除了比特幣現貨ETF,上市公司在這樣的政治環境下也有動作。根據歐科雲鏈研究院不完全統計,自11月6日以來,17家美國和日本上市公司已經公佈持有或董事會批准通過比特幣作為戰備資產。其中,最突出的微策略公司(MicroStrategy)以54億美元的價格在11月18日至24日期間購買了55,500個比特幣。目前全球僅有0.01%的上市公司持有比特幣,代表這只是大機構購買力的冰山一角,市場仍處於「菁英實驗階段」。

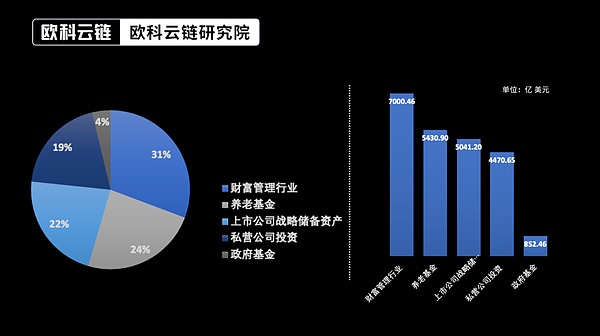

歐科雲鏈研究院經保守計算未來一年內進入比特幣的可統計資金約為2.28萬億美元(註1),這些資產體量可把比特幣價格推升至20萬美元左右,與Bernstein、 BCA Research 和渣打銀行金融機構預測一致。

預估機構待投入資金體量|圖片來源:OKG Research(註1)

泡沫先行,如何對沖牛奶漲價?

流動性利好隨著一件事件的推波助瀾也被市場質疑是否過剩,從「川普交易」變成「川普泡沫」。 《The Great Stagnation》的作者Tyler Cowen認為,泡沫有利於資本集中投入新興產業和創新項目,會提升市場對高風險的早期項目接受度,從而激勵企業家和投資者大膽冒險和創新。正如1990年代的「網路泡沫」在2000年破裂後留下的基建——光纖網路和資料中心建設,為網路+時代奠定了基礎。 在川普政府支出(刺激經濟政策)時間線明確後,倘若政府支出較為激進,市場流動性過剩有“泡沫”之嫌,加密市場也會因流動性的“哄抬”,讓“價值追趕價格」。

更需注意的是,筆者在對於比特幣的資產定性上,曾提出比特幣即是美股放大器,又承擔了對沖現實世界風險功能,這讓比特幣在流動性和對沖通膨的博弈中搖擺。以國民感知最多的物價來說,從2019年到2024年,美國牛奶的平均價格從約2.58美元/加侖上漲到3.86美元/加侖,漲幅約為49.22%。在這段期間,比特幣漲幅約1025%,黃金漲幅約73%,略超過風險資產美股代表指數標普500(約40%)。

甚至一些國家也選擇投資比特幣以保護財富免受通膨侵蝕。例如薩爾瓦多、中非共和國則透過採用比特幣作為法定貨幣、不丹挖礦比特幣,試圖利用其稀缺性和去中心化特徵來抵禦通膨風險。

在當前宏觀環境下,無論短期波動如何,比特幣固定2,100萬枚的稀缺性、去中心化和全球流動性始終不變。而其邁向價值儲存角色的過程正因機構和上市公司爭相配置而被加速推動。這場始於密碼朋克的金融實驗,終將在現實世界中找到它的落腳點。

註1: 此資金量測算方式:

a. 政府基金和退休基金選取目前允許投資比特幣的國家、州地區,並選擇2%作為投資比例,以及各國家和地區不同的的CAGR作為下一年的增長率,例如美國為8.9%,英國為4.22%,北歐國家平均為3%。

b. 上市公司策略儲備資金以全球主要股市(美國、德國、日本、英國、南韓、香港、新加坡、印度、巴西、澳洲、加拿大、台灣)的現金資產(市值乘以5%,微軟此比例為9.5%)進行測算,並乘以成長係數(經計算,過去十年全球股市CAGR為9.68%)以及乘以投資比例10%進行測算。

c. 私人公司依照現在已揭露的對公開上市公司的比重90%進行同步計算。 d. 財富管理產業根據摩根史丹利、Capgemini、埃森哲等調查報告,高淨值人群中已有71%進行了對比特幣的投資,選取剩餘待投資的高淨值人群財富規模乘以成長係數4.5%再乘以投資比例5%進行測算。