來源:劉教鏈

隔夜BTC繼續圍繞96k中樞震盪,等待與30日線匯合。有不少人說山寨季啟動了。教鏈只是看到,自己的Uniswap部位殖利率正在緊追以太坊部位,就還差10個點了。

教鏈對待持倉,基本上是遵循「eat my own dog food(吃自己的狗糧)」原則的:自己用Uniswap,所以持有Uniswap;自己在EVM上開發程式碼,所以持有以太坊;自己囤BTC作為儲蓄工具,所以持有BTC。

所以教鏈對於純粹的「炒」來說是沒有什麼興趣的。炒幣,炒股,炒房子,不如炒雞蛋,炒黃瓜,炒土豆絲,炒油麥菜,炒蒿子桿,…… 教鏈甚至會覺得,把後面各種食材炒好,格物致知,可能是對於前面的投機大有裨益的也說不定呢。

其實,頂級大廚是不炒菜的。

頂級主廚、囤餅大師、機構鑽石手代表、微策略公司創辦人Michael Saylor(麥克塞勒)日前造訪微軟公司董事會,給董事們做了一番有關BTC的科普,動員他們採用BTC策略,拿出一些資金,建立微軟自己的BTC儲備。

他的邏輯思路清晰而嚴謹。他的PPT較長,很多人,如果不夠懂「資本」(Capital),可能不見得完全看懂。教鏈這裡簡單總結一下就是三段論:

一、未來,BTC將吸收全部長期資本。

二、如果微軟把回購股票所「浪費」的資本,置換成BTC,那麼將會更有效地推高微軟的股價。

三、因此,微軟應該採用BTC策略,囤BTC。

所以,Michael Saylor在演講中給BTC的定位,說的也是「數位資本」(Digital Capital)這個詞,而不是通常大家所講的「數位黃金」(Digital Gold)。

妙極。

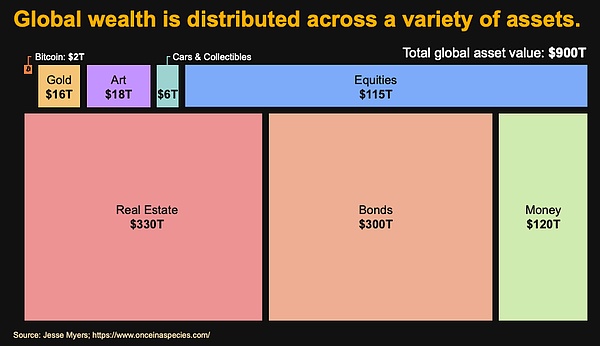

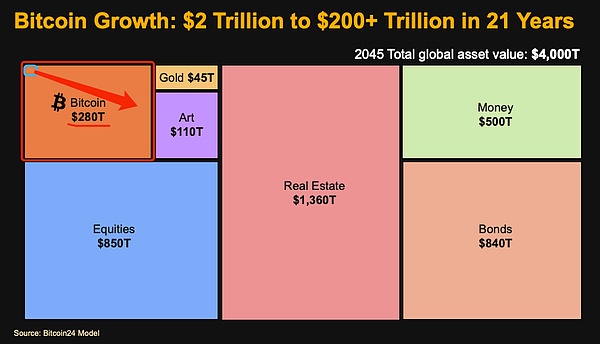

他這麼一講,就把BTC未來的成長空間進一步打開了。天花板不是黃金的市值16兆美刀,而是全球總財富約900兆美刀……的一半。

資本是什麼?資本就是生產剩餘,而且是用來投入再生產的剩餘。任何社會,無論是什麼文明階段、什麼文化、什麼制度,其進步都有賴資本的累積與運用。

如果整個社會就像原始社會似的,把生產出來的所有東西吃喝殆盡,揮霍一空,絲毫不剩,那麼所有人都會終日處於為生存而奔波的最低級狀態,根本沒有時間、沒有精力也沒有資源進一步發展。

把各種生產剩餘用貨幣工具測量(即貨幣化)之後就被變成了所謂的價值。馬克思在《資本論》中稱之為剩餘價值。

在資本主義生產關係下,打工人努力勞動,生產剩餘價值,由資本家支配。注意這裡的資本家是嚴格不勞動的人;自己工作的老闆,只能算半個資本家。資本家自己消費掉一小部分剩餘價值,然後把剩下的部分,一半投入再生產,另一半則要放在安全的資本儲存工具裡作為長期資本,用於未來生產用途或抵禦經濟週期風險等。

資本主義的先進性就體現在資本家這一環節。在奴隸時代或封建時代,支配剩餘價值的不勞階級只知揮霍,這十分有害於資本的積累,從而阻礙了生產力的進一步改進和提高。而資本家階級,雖然也會消費掉一小部分剩餘價值,但其揮霍程度比之封建帝王已屬節儉,大量的剩餘價值得以被保留下來,成為投入再生產的實用資本,以及暫時儲蓄不用的長期資本,從而推動了社會生產力的快速進步,使得資本主義在過去短短三四百年時間裡,創造了比整個人類社會在此之前數千年文明史所創造的總財富還要多的財富。

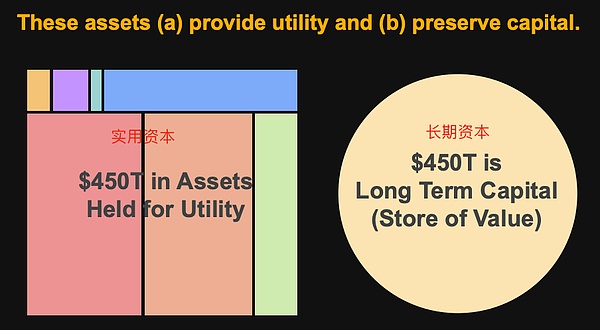

因此,Michael Saylor認為,目前全球總財富900萬億美刀,估算一半即450萬億美刀是用於當前再生產的實用資本,而另一半即450萬億美刀則是暫時儲蓄不用的長期資本。而右邊這一半450兆美刀長期資本,就需要找到合適的「價值儲存」工具妥善保存和儲蓄。

為什麼Michael Saylor不把BTC稱為電子黃金而是電子資本呢?因為時至今日,人們用於「價值儲存」的工具,早就超越單一的黃金了。股票、房產、債券、法幣甚至是藝術品,等等,都被人們拿來用來儲存價值。

但是這些東西,拿來做“價值儲存”,都有一個極大的缺陷。是什麼呢?請各位讀者想一想。

對了,這個致命的缺陷就是,這些東西往往都是被別人掌控的,而掌控者可以透過不斷地發行(超發)其數量,從而沖淡和稀釋你儲存於其中的價值。

例如:藝術品,藝術家可以源源不絕地創作新品;股票,上市公司可以合法增發;房產,可以不斷地蓋新房子;債券,政府和機構可以合法地不斷發行更多;法幣,央行可以合法不斷印鈔;等等。

他們有一個共同特徵:沒有存入,卻可以無限支取。

很明顯的,他們不是你的同伴,而是你的對手。

你用這些工具的目的是儲存價值,但是這些對手的存在就是一個很大甚至是最大的風險。

這在金融上有個術語叫做-「對手方風險」(counterparty risk)。

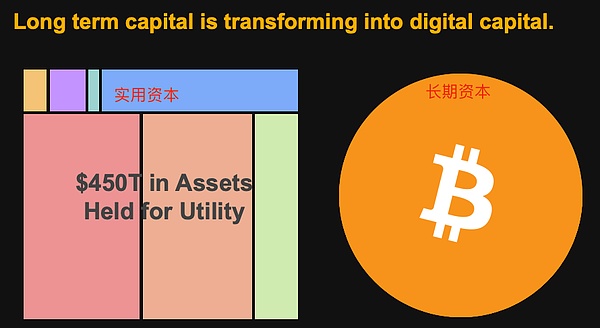

因此,Michael Saylor說,BTC是比這些工具都要更好的價值儲存工具,原因就在於,BTC沒有「對手方風險」。根本上,因為BTC從最初就是去中心化的。中本聰在啟動它的過程中,從未為BTC系統引入任何一種「對手方」。功成身退,把自己這個潛在風險,也消散在歷史雲煙之中。

這樣,BTC就將終成歷史的選擇,被所有有機會支配長期資本並需要尋找最安全的、沒有對手方風險的價值存儲工具來存儲這些長期資本的人,所一致青睞,一致選擇。

最終,其他資本工具都將逐漸退化為實用資本(例如房住不炒,只能用於自住(消費)或出租(實用資本)),而長期價值存儲的需求,將盡數落在BTC身上。

這就推理出了Michael Saylor的第一個結論:未來,BTC將吸收全部長期資本。這個規模就是全球總財富的一半。

他的這個結論,和教鏈2024.3.4文章《比特幣終局:或將等於人類全部剩餘的價值總和! 》相近,但更具體、準確。

這也是教鏈多次說過的,囤BTC的真義,就是吸收全世界的剩餘價值。囤的多,吸收的多。囤的少,吸收的少。

基於此推論,Michael Saylor提出,BTC在未來21年將可望從2兆美刀市值成長140倍到280兆美刀市值。

這就給微軟,作為一個剩餘價值的掌控者,如何更合理的支配和運用它所支配的剩餘價值,提供了更好的策略選擇。

過去,微軟賺了大量利潤,無處投資,就拿來回購自家股票,進而升遷股價。

拉升股價,是回饋股東、公司主管(大部分高科技企業主管的薪酬包裡都有很多股票或選擇權之類的激勵)甚至包括一些持股員工。

Michael Saylor是優秀的銷售。

記住:銷售的第一原則是訴諸利益,而非訴諸情感。

畫大餅固然看似宏偉,但是如果不能為在座各位聽眾帶來切身的利益好處,那麼你是無法打動他們,進而讓他們買單的。

Michael Saylor此番演講,在座的是什麼人?微軟的董事會,董事們,股東們。

他們對BTC宏大願景沒有直接共鳴。但是他們對自己兜里的微軟股票股價上漲,那是很有共鳴。

所以Michael Saylor話鋒一轉,開始談論,如果微軟改變對於剩餘資本的處置策略,那麼就會帶來可觀的股價回報。

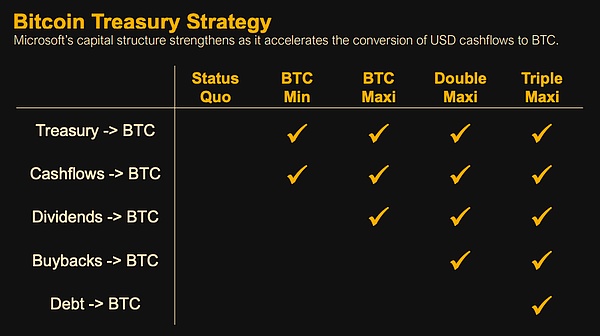

他給了四種策略:BTC最小化,BTC最大化,雙倍最大化,三倍最大化。分別代表著不同的投入力道。教鏈這裡就不再展開。

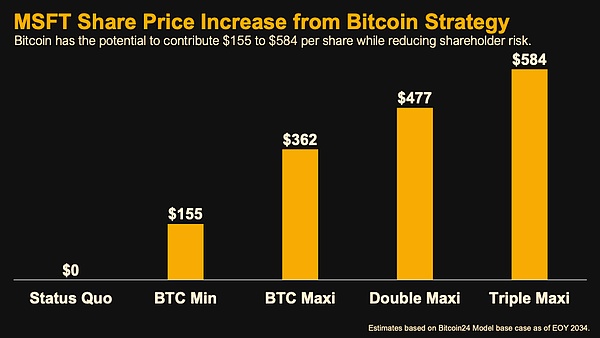

然後他貼心地幫會議室裡在座諸位計算了一下,各種策略下股票的超額漲幅有多少。潛台詞:各位可以心裡暗暗盤算一下,自己的身價可以增值多少哦。

據他測算,採用BTC策略,可以在未來十年,讓微軟股票產生每股$155至$584的超額漲幅——即,除去普通業務增長所帶來的常規增幅之外的額外增幅。

作為參考,微軟目前股價是每股$430。

邏輯是什麼?邏輯就是,用公司自己做業務賺的錢回購自家股票,是自己賺錢支撐自家股價;而用這些錢去囤BTC,則是用全世界賺的錢來支撐自家股價。

顯然,吸收全世界的剩餘資本來支撐自家股價,肯定比自己單幹好很多。

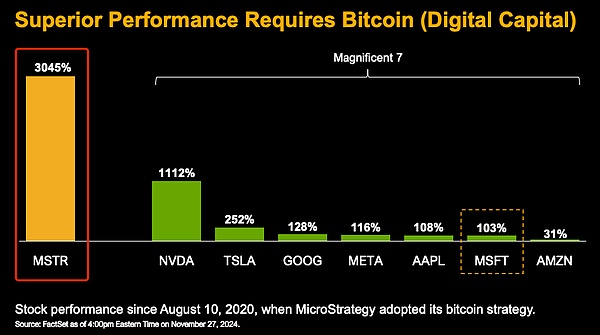

Michael Saylor最有資格說這個話。因為微策略的股價,幾乎都是BTC支撐的,而不是由它那點兒小的可憐的軟體業務支撐的。

於是他秀出了他的大東西——3045%的大柱子。

至此,話就說完了。

各位董事朋友們,想要發財致富、身價暴增嗎?請提升公司股價。不要再用回購提升股價的老方法了,請用BTC策略大幅提升公司股價。

這就是Michael Saylor的「銷售」邏輯。

他為何在這個時間點說服微軟董事會?朋友可能還記得,12月也就是這個月的10號,微軟要搞一個股東投票,審議是否要採納儲備BTC的提案。

大家覺得Michael Saylor的這番論述,能說服微軟的董事和股東們,最後投票贊成採用BTC儲備策略嗎?