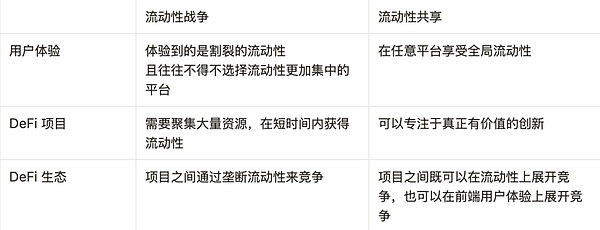

當沒有流動性戰爭,DeFi 世界會變成什麼樣子?

自DeFi 誕生以來,殘酷的行動性戰爭便貫穿始終。

我們已經看到,許多DeFi 專案為了獲取流動性,支付大量的成本,或釋放大量的代幣。有的專案因此而成功,獲得市場主導地位,例如Uniswap,有的專案會選擇避其鋒芒,在特定類別的資產上建立流動性優勢,獲得生存機會,例如Curve 之於穩定幣,Balancer 之於LSD ,當然,也有的項目因此耗盡一切資源,無以為繼,歸於塵土。

流動性戰爭的成因

DeFi 流動性是一個很容易走向自然壟斷的領域,也就是說流動性會自然的向頭部協議集中。

有一條這樣的邏輯鏈:擁有更多流動性的DeFi 產品會有更高的可用性,於是用戶會向該產品集中,用戶的集中會為流動性提供者帶來更多的手續費收入,於是他們更容易留下來。反之,如果你的產品擁有很少的流動性,那麼產品的可用性就會相對較差,用戶就會減少,流動性提供者的收入難以為繼,最終逃離。

這顯然是一種馬太效應的邏輯。

正因為如此,流動性的競爭非常殘酷。如果你無法在短時間內獲得大量流動性,至少在某個細分領域資產上獲得流動性優勢,那麼你的DeFi 專案將難以生存。

新創的DeFi 專案如果想要爭奪流動性,需要付出非常慘烈的代價。他們在獲取流動性上所支付的成本,遠大於他們在產品開發和技術創新上的投入。這種短視的傾向,對於DeFi 領域的創新和發展實際上會非常不利。

我們可以反思一下,這樣真的有必要么?

從流動性戰爭到流動性的共享

我們主張一種全新的路徑,即跨協定的流動性共享。去中心化金融本應是開放的,這就是它除了DeFi 這個名稱以外,還曾被稱為Open Finance 的原因。我們認為跨協議的流動性共享是理所當然的,一個生態理應在一開始就建構一個支持跨協議調用流動性的統一協議標準。

首先,當流動性可以共享,那麼DeFi 專案之間就不需要為了提升產品可用性而爭奪流動性。即便是流動性較少的產品,使用者也可以在上面享受到全局流動性,其使用者體驗並不會受到影響。但流動性的競爭其實也沒有消失,因為擁有更多流動性的項目,還是可以捕捉到更多的手續費。因此,我們可以認為,流動性共享實際上將殘酷的流動性戰爭轉化為了良性的流動性競爭。

其次,當流動性可以共享,新創的DeFi 計畫可以在只擁有較少流動性的情況下,得以生存。而不需要花費巨大成本,在短時間內獲取大量流動性。那麼專案就可以將資金和團隊的力量用於真正有價值的創新,例如提高資本效率,改善撮合機制等。

其三,當流動性共享之後,意味著流動性和產品前端實際上被解耦了,這會為專案帶來商業模式上的多元化選擇。我們以DEX 為例來說明,當用戶在DEX 平台交易時,向平台支付的收益中,實際上包含了兩個部分,分別是前端使用費和流動性使用費。其中前端使用費完全歸於平台,而流動性使用費中的大部分會歸LP,小部分會歸平台。也就是說,DEX 平台的收入,我們可以理解為存在兩個部分,分別是前端使用費和流動性使用費抽傭。如果不能解耦,使用者使用哪個項目的前端,就只能使用該項目的流動性。在流動性共享的前提下,則使用者無論使用哪個前端,享受的都是全域流動性。這給了使用者選擇前端的自由,也給了專案方在商業模式上的兩種選擇:

擁有流量的平台,或有能力開發體驗絲滑的前端的開發者,可以專注於開發前端,以前端使用費為主要收入。這看起來有點像聚合器的商業模式,但在缺乏一個統一的流動性共享標準時,聚合器需要開發非常複雜的路由協議,其核心競爭力仍然不是前端,而是路由協議的智慧性。

擁有LP 資源,有能力聚合更多資金的平台,則可以選擇主要賺取流動性使用費抽傭。不需要在前端體驗優化上投入過多資源。有資金實力和開發能力的LP 甚至可以選擇自建流動性平台,不被任何人抽傭,也無需將自己的資金託管給任何協議。

有策略管理能力的LP,甚至可以在自建流動性平台的基礎上,自訂做市策略,不受某個統一平台的限制。

FusionFi Protocol

終結流動性戰爭,實現流動性融合,這正是 AO 生態正在推動的FusionFi Protocol (FFP)要做的事。藉由FFP,AO 試圖建立一個更健康的DeFi 生態。

那麼FFP 是如何實現流動性融合的呢?

所有金融業務的核心,其實都是票據的流轉與處理。 FFP 定義了一種統一的票據資料結構。這種資料結構可以表達現貨訂單,選擇權、期貨等合約訂單,也可以表達借款單,因此FFP 可以支援多種金融交易場景。

以DEX 為例,任何人都可以建立現貨訂單票據,包括AMM(當使用者發起交易要求時,AMM 也可以建立一個臨時限價單)。這些票據會進入一個票據池,任何人都可以看到,並從票據池中提取能夠撮合的票據,提交給結算程序(Settlement Process)進行結算。結算完成後,票據狀態改變,交易雙方各自取得自己的權益。

結算行為是具有原子性的,如果結算失敗,票據狀態不會改變,交易雙方不會產生任何實際的權益交換。

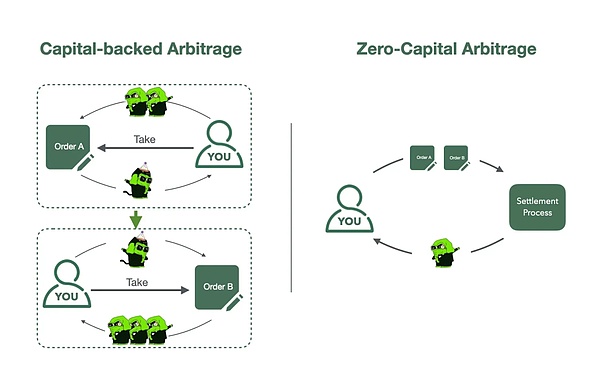

這種結算模式非常有效率,既可以結算單一票據,也可以多個票據一起結算,既可以是交易者本人提交結算,也可以由任何人提交結算。這為DEX 帶來了一些超能力,例如多跳交易和無本金套利。

多跳交易是指,當用戶想要用資產A 兌換資C,但是沒有直接的流動性時,可以透過把資產A 先兌換為資產B,再兌換為資產C 的方式完成交易。

無本金套利則是指,套利者在票據池中發現存在利差的訂單,將它們提交到結算中心結算,從而獲得利差的過程。

多跳交易和無本金套利本質上都是多個票據的聯合結算。

圖源:

https://x.com/Permaswap/status/1854212032511512992

透過FFP SDK ,開發者可以低程式碼實現絕大多數DeFi 協定。正如Cosmos SDK 大幅降低了開發者創建區塊鏈的時間,FFP SDK 則大幅降低了AO 開發者創建DeFi 協議所需的時間。

小結

流動性的自然壟斷效應,導致DeFi 協議之間的流動性戰爭異常慘烈,這不僅導致了流動性分散,損害了用戶體驗,也導致新創協議投入過量資源在爭奪流動性上,無法專注於真正有意義的創新。

為了破解這樣的局面,加速生態DeFi 的發展,AO 在生態發展伊始,就引入了FFP 這樣一種跨項目共享流動性的統一協議,既提高了整個生態的總體流動性效率,也解放了開發者的創造力。在FFP 和FFP SDK 的驅動下,AO 生態上的DeFi 有望加速湧現,並且形成一個更健康的金融生態。