來源:深潮TechFlow

2009 年1 月3 日18 點15 分零5 秒,中本聰在比特幣創世區塊中寫下當天《泰晤士報》的頭版文章標題:「The Times 03/Jan/2009 Chancellor on brink of second bailout for banks」(2009 年1 月3 日,財政大臣正處於實施第二輪銀行緊急援助的邊緣)。

誰能想到,這個誕生於金融危機陰影下的數位資產,在2024 年12 月5 日突破了10 萬美元的歷史性關口,成為一個市值近2 兆美元的金融巨獸。

從最初的一文不值,到2010 年用10,000 枚比特幣換取兩個披薩;到2011 年,早期參與者歡呼比特幣即將突破10 元;到2017 年首次突破1 萬美元引發全球轟動,再到2024年比特幣現貨ETF 通過,登陸美股市場……這個曾被嗤之以鼻的“互聯網泡沫”,如今已經成為貝萊德、富達等華爾街金融巨頭爭相追逐的“數字黃金”。

比特幣的每一次蛻變,都讓人驚嘆,改寫著人們對貨幣、價值與財富的認知。

那麼問題來了,你持有比特幣嗎?你拿住比特幣了嗎?

最近,不少加密行業的交易員和從業者,都收到了類似“恭喜,最近你發財了吧”的信息,這個時候往往只能尷尬地回一句“還好,還好”,別人還以為你在謙虛,只有你自己在默默流淚。

有兩個紮心且出人意料的事實:這是獨屬於比特幣的牛市,大多數散戶已經不持有比特幣了。

為什麼這輪週期,比特幣一枝獨秀?

頂級陽謀

這是一場早就被安排好劇本的頂級陽謀。

讓我們回到2024 年1 月11 日凌晨4 時,美國證監會(SEC)通過了包括貝萊德IBIT 在內11 支現貨BTC ETF。

或許正如王川所說:「2024 年1 月10 日在世界貨幣史的意義,以後回頭看,也許可以和1971 年8 月13 日(尼克森宣布和黃金脫鉤),1871 年1 月18 日(德國統一,並引領歐洲各國和美國在幾年內先後加入金本位的體系)相提並論。

現貨ETF 的核准開啟了機構資金進場的閘門,從此,比特幣是比特幣,其他加密貨幣是其他。

截止11 月21 日,短短10 個月,比特幣ETF 就吸引了累計1,000 億美元的資金流入,已相當於美國黃金ETF 規模的82%,超越只有一步之遙。

比特幣不再是一個由散戶主導的投機市場,而是逐漸被傳統金融機構主導,無論是華爾街金融機構還是各國上市公司甚至是部分主權國家政府正在上演一場搶籌大戰。

這場戰役最具代表的選手就是美股上市公司微策略MSTR(MicroStrategy)。

MSTR 原本的主營業務是企業分析軟體,2020 年8 月,在董事長Michael Saylor 的帶領下,MSTR 宣布斥資2.5 億美元購買21,454 個BTC,成了全球第一家實行比特幣資金策略的上市公司。

MSTR 購買比特幣的策略是透過發行股票和債券,以約1% 的利率借款購買比特幣。根據披露,在過去四年中,MSTR 發布了大約40 次比特幣購買公告。

截至目前(12 月5 日),MSTR 已持有超過40.21 萬枚比特幣,約佔比特幣全球總供應量的1.5%,成為全球最大的上市公司比特幣持有者。 MSTR 累計花費234.83 億美元購買比特幣,平均成本約58,402 美元,截止目前帳面浮盈超過167 億美元。

11 月20 日,MSTR 股價一度突破500 美元,市值突破1,000 億美元,當天交易量甚至超越了美股龍頭英偉達,較2020 年8 月開始囤比特幣之時約12 美元的股價已翻了40 倍多,成為美股大牛股。

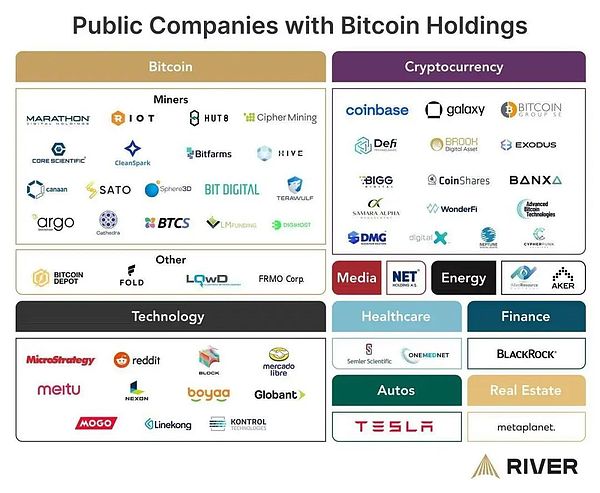

先買比特幣,然後以比特幣的溢價發行股票,再以比特幣為抵押發行債券,比特幣漲,公司股價漲,再發行債券和股票繼續買入……在微策略的示範引領下,全球各大上市公司紛紛效仿,日本上市公司Metaplanet、 美國上市醫療公司Semler Scientific、德國上市公司Samara Asset Group 、港股上市公司美圖秀、博雅互動等多家公司開啟了比特幣購買囤積模式。

統計顯示,目前已有超過60 家上市公司囤積比特幣,數千家私人公司也正在跟進。

MSTR CEO Michael Saylor 已然是比特幣最有影響力的佈道家之一,四處安麗比特幣。

Michael Saylor 將有三分鐘向微軟董事會介紹比特幣購買策略,此前他曾表示如果微軟每季將部分現金轉為比特幣,未來10 年可為股東創造數兆美元的價值,讓市值增加數千億美元。

比特幣ETF 打開了通道,MSTR 親自買貨帶貨,但真正促進近期比特幣極速飆升當歸功一人——川普。

在7 月的比特幣2024 會議上,川普曾公開承諾,要把美國打造成全球“加密貨幣之都”,同時建立比特幣國家儲備。

9 月底,川普和他的三個兒子,小唐納德、艾瑞克和巴倫宣布了他們的最新創業項目World Liberty Financial。這家新企業被稱為去中心化金融(DeFi)貨幣市場平台,推出了名為$WLFI 的專有加密貨幣。

川普本人也身體力行,成為「第一個用比特幣買漢堡」的美國總統。

川普的助手,副總統萬斯也是“幣圈中人”,根據披露的個人財務報告,截至2022 年,他在加密交易所Coinbase 擁有價值10 萬美元至25 萬美元的比特幣。

此外,本輪川普勝選的最大功臣之一,世界首富馬斯克也是知名的加密貨幣愛好者,推動特斯拉購買了比特幣納入財務報表,他對狗狗幣的支持尤為積極,甚至以狗狗幣之名DOGE 成立了相同名字的政府效率部政(Department of Government Efficiency,縮寫:DOGE)。

在拜登任期內,以Gary Gensler 為首的美國證券交易委員會(SEC)對加密貨幣行業展開了史無前例的嚴厲打擊。從將Ripple 訴訟到對幣安及其CEO 趙長鵬發起重磅訴訟;從將大量加密代幣認定為未註冊證券,對各類加密項目頻頻開出天價罰單到對Coinbase 發出威脅函…美國加密貨幣市場一直籠罩在監管陰霾之下。

川普的上台標誌著美國的加密貨幣政策徹底轉向,掃清陰霾,為加密貨幣在美國的發展掃除了製度障礙。

總結起來,這場頂級陽謀的劇本要素在種種巧合中被拼湊到了一起:

在美國開啟降息週期之際,比特幣ETF 通過,貝萊德、先鋒等華爾街巨頭躋身比特幣利益集團,帶領大量資金湧入比特幣。

MSTR CEO Michael Saylor 化身比特幣奶王,不斷舉債加倉比特幣,幣價股價螺旋上升,引得許多上市公司紛紛模仿入局。

川普勝選,美國新一任總統親自為比特幣代言,掃除制度障礙,並計劃將BTC 作為美國戰略儲備資產。

所有計劃和動作都名牌展示,所有人都有機會入局,所有入局者都有利可圖……這就是頂級陽謀,透過華爾街金融巨頭主導的ETF 產品,美國正在將比特幣這個去中心化的反叛者,改造成一個受控的金融工具。

完美敘事

那問題來了,為什麼偏偏是比特幣,為什麼只能是比特幣?

比特幣的敘事魅力在於它夠簡單,不需要技術交付且無法證偽,如同一個完美的閉環,每一次危機都在強化而非削弱它的價值主張。

2009 年,它誕生於金融危機的廢墟之上,以對抗通膨和銀行體系為使命;2020 年疫情期間,各國無限量化寬鬆印錢,讓比特幣的稀缺性敘事更加閃耀;2022 年,俄烏戰爭,比特幣成為隱形金融戰爭上的武器,詮釋了何謂超主權貨幣和,再次驗證了去中心化資產的重要性;2024年聯準會降息,地緣政治動盪加劇,比特幣又完美扮演了避險資產的角色。

從早期的“數位黃金”,到後來的“超主權資產”,再到“Web3 基石”,比特幣的每個敘事都在現實中得到強化。

在加密世界中,我們見過太多宏大的願景和複雜的技術方案,但最終能夠經得起時間考驗的,正是最簡單的比特幣。它不需要行銷,不需要路線圖,也不需要技術升級的承諾。它的價值主張就像重力定律一樣簡單而不可否認:一個去中心化的、稀缺的、不可竄改的價值網。

這就是為什麼只能是比特幣。因為在一個充滿不確定性的世界裡,最珍貴的就是確定性。比特幣提供的正是這樣的確定性:確定的供應量、確定的發行規則、確定的運作機制。

挑戰黃金

如今跨過10 萬美元的大關,比特幣的下一步將是挑戰黃金的地位。

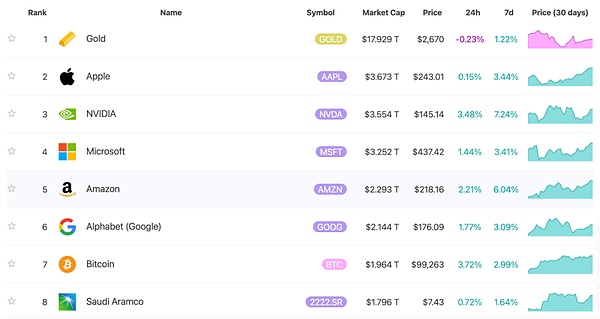

截止12 月5 日,在全球前十大資產排名中,黃金市值第一,達到18 兆美元,比特幣市值為1.98 兆美元,力壓白銀和沙烏地阿美,排名第七。

各國央行是黃金最核心的買家之一,接連不斷的國際政治黑天鵝,動盪的地區局勢,推動了黃金的需求。 2022-2023 年全球央行連續兩年淨買進黃金均超1,100 噸,是近三年國際黃金市場最大的買家,也是這輪金價上漲最主要的推手。

細分來看,歐美國家是黃金的淨賣出方,新興國家是淨買方,中國等新興央行,為了降低對美元體系的依賴,增持黃金、減持美債。

去美元化的趨勢,正在重塑全球儲備資產的版圖。

對比黃金,比特幣在文化共識與市值方面存在劣勢,但也有其獨特優勢。

與黃金相比,比特幣的供應更加透明和可預期,永遠不會超過2,100 萬枚。 2024 年減半後,每日新增比特幣將降至450 枚,年通膨率僅0.8%。相比之下,黃金的年產量仍在3,500 噸左右,相當於2-3% 的通膨率。

比特幣的數位特性讓它在跨境轉移和儲存管理上具有顯著優勢,不需要專門的金庫,不需要複雜的運輸,一個冷錢包就能存儲數十億美元的資產,這在地緣政治緊張時期顯得尤為重要。

比特幣不屬於任何國家,不受單一政府控制,轉移方便,供應透明,這些特性讓它成為理想的儲備資產補充。

在川普獲勝當週,貝萊德旗下的比特幣ETF-iShares(IBIT)總資產規模達到343 億美元,已經超過旗下黃金信託基金(IAU),要知道黃金ETF 已經有20 年的歷史。

假如,川普真的履行承諾,將比特幣作為美國的戰略儲備,這個訊號的意義將遠超其實際購買的數量。我們熟悉的金融體系格局都將被改寫。

就像當年美元與黃金掛鉤,美國的態度直接決定了整個布雷頓森林體系的命運。如今,美國對比特幣的態度同樣可能引發一場儲備資產的典範轉移。

我們已經看到一些初步跡象,薩爾瓦多率先將比特幣納入法定貨幣,雖然體量很小,但開創了先例;一些主權財富基金也在悄悄佈局比特幣投資,比如新加坡主權基金淡馬錫就投資了多家加密貨幣相關企業;不丹自2021 年以來積極開採比特幣…

如果更多國家開始將比特幣納入儲備資產配置,即使只配置1-5% 的比例,對比特幣的需求也將產生質的飛躍。要知道,全球外匯存底規模超過12 兆美元。

機構投資者透過ETF 持續吸收市場流動性,長期持有者不斷增加,交易所流通量持續下降,上市公司囤積比特幣,如果再疊加主權儲備需求,比特幣的稀缺性溢價將被推向一個全新的高度。

真若如此,只有2,100 萬枚的比特幣,注定不夠買了。