作者:Stacy Muur,Web3研究員;翻譯:金色財經xiaozou

我一直非常關註一些最聰明的Web3團隊發表的研究報告。他們的文章提供了思考的食糧,展現出不同的視角,幫助你更確信你所認同的觀點。

研究文章包含專業意見,可以幫助你更能理解不同人對Web3領域的看法。現在我們就一起來看看Delphi團隊的「2025年加密市場展望」摘要。

1.比特幣萬歲

不久前,還有很多人認為價格10萬美元的比特幣只是個白日夢。

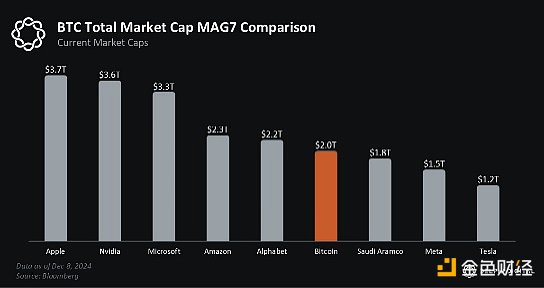

現在,這種情緒發生了巨大變化。比特幣的市值約2兆美元,著實驚人。如果比特幣是一家上市公司的話,那麼它將成為全球第六大最有價值公司。

比特幣已經吸引了極大的關注,但仍有相當大的成長空間。

-

比特幣的市值僅為美國科技七大巨頭(蘋果、英偉達、微軟、亞馬遜、Google、META、特斯拉)總市值的11%。

-

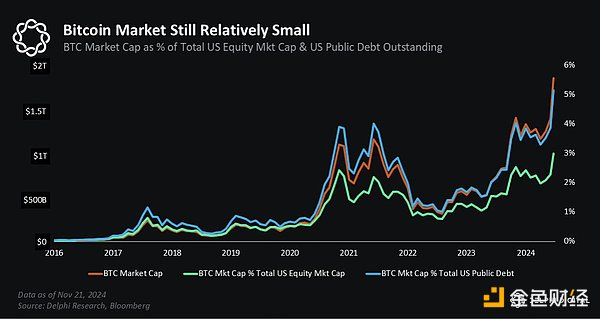

它還不到美國股票總市值的3%,約為全球股票總市值的1.5%。

-

其整個市值僅占美國未償公共債務總額的5%,不到全球債務總額(公共債務+私人債務)的0.7%。

-

美國貨幣市場基金規模是比特幣市值的三倍。

-

比特幣市值僅佔全球外匯存底資產總額的15%左右。假設,如果全球央行將各自的黃金儲備的5%重新分配給比特幣,將增加超過1500億美元的購買力——是今年流入IBIT的總淨流量的三倍。

-

家庭淨資產達到歷史最高水平,超過160兆美元,比疫情前的高峰高出40多萬億美元。這一增長主要是由不斷上漲的房價和繁榮的股市推動的,比比特幣目前的市值高出80倍。

在一個聯準會和其他央行致使本國貨幣每年貶值5-7%的世界裡,投資者需要把目標定位10-15%的年回報率,以彌補由此導致的未來的購買力損失。

所以你明白了:

-

以每年5%的貶值速度計算,貨幣的實際價值將在14年後下降一半。

-

以每年7%的貶值速度計算,貨幣的實際價值將在10年後下降一半。

這就是比特幣和其他高成長產業獲得如此多關注和牽引力的原因。

2.山寨幣幻滅

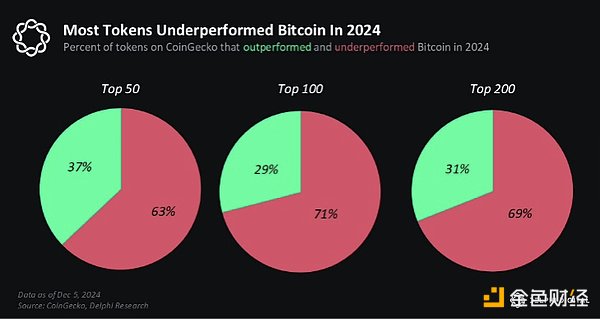

雖然比特幣今年一次又一次地創下歷史新高,但對大多數山寨幣來說,2024年並不是多麼成功的一年。

-

ETH沒有達到歷史高點。

-

SOL再次創下歷史新高,但它只比之前的最高點高了幾美元,與市值和網路活動的成長相比,有些微不足道。

-

ARB在年初表現強勁,但在年底開始表現欠佳。

這樣的例子還有很多。只要看下你投資組合中90%的山寨幣的數據就會一目了然。

具體原因是什麼?

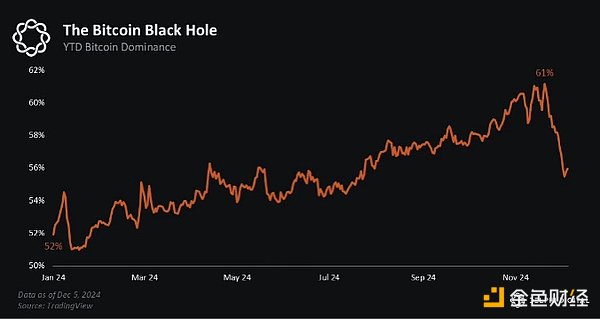

第一點原因是比特幣的主導地位。在ETF流動和川普支持的推動下,比特幣經歷了非凡的一年,導致今年迄今價格上漲超過130%,並將其主導地位提升至三年來的高點。

第二點原因是市場分散。

今年的市場分散是加密市場的新現象。之前的市場週期中傾向同步交易。當BTC上漲1%時,ETH通常會上漲2%,山寨幣會上漲3%,有可預測的模式。然而,這個週期卻不一樣。

有一小部分加密貨幣表現非常出色,但也有大片的紅色。

不斷上漲的比特幣浪潮並沒有讓所有人受益,許多人期待的經典的「Path to Altseason」也沒有實現。

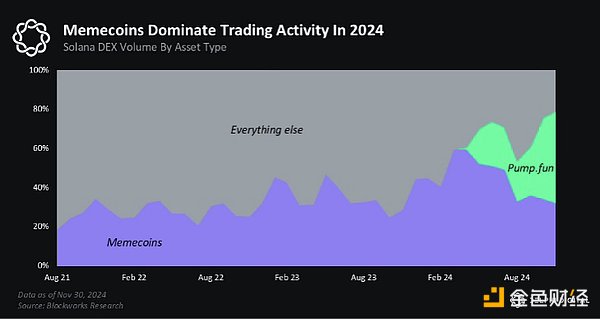

最後同樣重要的一個原因是,Meme幣(以及最近的AI Agents)。

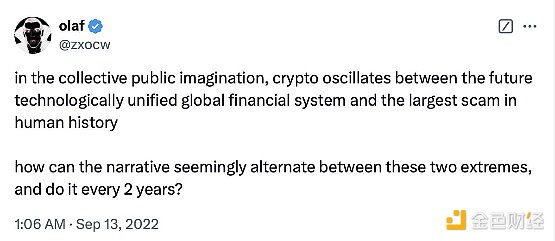

加密貨幣一直在「純粹的龐氏騙局」和「有望改變世界的技術」之間搖擺不定。在2024年,前者主導了話語。

Meme幣超級週期放大了加密貨幣只是一個巨大的龐氏騙局的概念。人們開始質疑基本面是否真的重要,加密貨幣是否只是「火星上的賭場」——這些擔憂是合理的。

在這方面,我想多說一下。

當Memecoin被貼上年度表現最佳的標籤時,只有那些最大的Meme幣被考慮在內——那些已經創造了顯著市值並建立了社區的Meme幣。人們經常忽略這樣一個事實:發行的Meme幣中有95%的Meme幣未能保值,但人們「願意相信」。

懷著這種信念,許多之前投資山寨幣的人轉而購買Meme幣——有些人成功了,但大多數人都失敗了。因此,資本流入主要分佈在比特幣(機構資本)和Meme幣(高風險)之間,把大多數山寨幣擠到一邊。

Delphi認為,2025年將迎來「改變世界」的技術的轉變。

就我個人而言,我並不太樂觀。 2024年,出現了許多主要關注Meme幣的KOL。例如我創建一個Telegram資料夾,裡面有一些真正有價值的頻道,要找到一個不以「ape calls」為中心的頻道是非常困難的。這就是注意力遊戲,廣受討論的敘事會嚴重影響市場趨勢。

3、接下來是什麼?

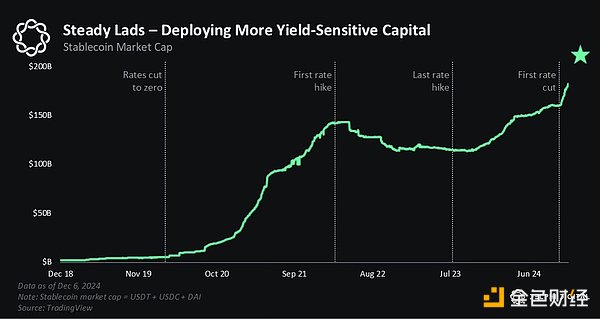

(1)穩定幣成長與信貸擴張

市場面臨的一個主要障礙是代幣供過於求。市場面臨大量私募投資和公開代幣發行的新資產。例如,光是2024年就有超400萬個代幣在Solana的pump.fun上發行。同時,自上一個週期以來,加密貨幣總市值僅成長了3倍,而2017年成長了18倍,2020年成長了10倍。

缺少的要素——穩定幣成長和信貸擴張——開始重現。較低的利率和更友善的監管預計將刺激投機行為,解決這些失衡問題。隨著穩定幣重新獲得牽引力,它們的交易和抵押品基礎作用將對市場復甦至關重要。

(2)機構資本流入

直到去年,由於監管的不確定性,機構資本對參與加密貨幣的態度仍非常猶豫。然而,隨著美國證券交易委員會雖不情願但不得不批准現貨比特幣ETF,這種情況開始發生變化,為未來的機構投資鋪平了道路。

這些機構投資人會尋找自己熟悉的投資機會。雖然有些投資者可能會涉足Meme幣,但他們更有可能對ETH/SOL、DeFi或基礎設施等領域的資產更感興趣。

Delphi預計,未來一年將類似於前幾個週期的「全線上漲」的現象。這次,基於基本原則或核心目標的專案將重新獲得關注。其中可能包括OG DeFi等資產,這些資產擁有良好的歷史表現,並經過了實戰考驗。它們也可能是基礎設施資產,類似於我們先前觀察到的L1交易。其他的可能包括RWAs(現實世界資產)或人工智慧或DePIN等新興領域。

並不是每一種加密貨幣都會像以前一樣上漲三位數,而Meme幣將會繼續存在。這可能標誌著一個新的開始和廣泛的加密上漲。

註:一般來說,大多數機構交易者嚴重依賴選擇權對沖。因此,如果出現“全線上漲”,最有可能吸引投資者興趣的資產將是那些擁有選擇權的資產,主要可在Deribit或Aevo上交易。

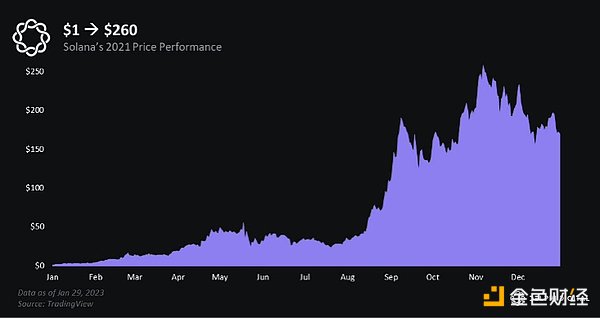

(3)Solana主導地位

Solana彰顯了區塊鏈生態系統的韌性。在經歷了FTX崩潰期間96%的暴跌後,Solana在2024年出現了驚人的反彈。

主要亮點包括:

-

開發者動能:Solana的黑客松和空投(如Jito空投)重新點燃了開發者和用戶的參與熱情,創造了創新和採用的良性循環。

-

市場主導:從Meme幣到人工智慧應用,Solana主導了2024年趨勢。值得注意的是,它的實際經濟價值(REV)——交易費和MEV的衡量標準——超過以太坊的200%以上。

-

未來展望:Solana有望挑戰以太坊在擴容和使用者體驗的主導地位。其無縫的使用者體驗和集中化生態系統提供了相較於分散的L2解決方案更顯著的優勢。

4.最後的想法

對許多人來說,目前的市場狀況可能讓人想起2017-2018年,當時比特幣在新年前達到2萬美元的峰值,並在2018年到來後不久開始下跌。然而,在我看來,將2018年的加密市場與2025年的市場進行比較是無關緊要的。這是兩個完全不同的環境。

重要的是要認識到,廣泛的加密市場遠遠超出了CT和X的時間軸範圍。這些平台之外的人對市場的看法大為不同。

2025年,我預期加密市場將分為兩個主要垂直領域:

-

Web3原住民:指那些深深紮根於加密市場的交易者。他們對比特幣的獨特特徵有著細緻入微的理解,並願意參與高風險交易,包括Meme幣、人工智慧代理商和預售——這些元素讓人想起了狂野西部。

-

普通投資者:機構投資者和散戶投資者的風險管理方法往往不同,他們通常堅持更基本的投資和交易策略——將加密貨幣視為股票市場的替代品。

哪個垂直領域會被邊緣化?是那些無法確保在細分市場或至少在鏈上保持領先地位的早期階段的DeFi、RWA和DePIN協議。這也只是我的想法。