來源:Kaiko Research;編譯:鄧通,金財經

一、BTC 的10 萬美元大關之路

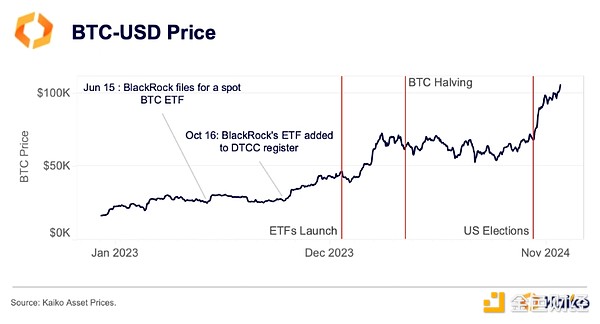

2024 年對比特幣來說是成功的一年。隨著1 月現貨BTC 交易所交易基金的推出,市場逐漸成熟,第四次減半也順利進行。

即使是幾次數十億美元的清算和拋售也無法阻止BTC 今年的成功。以美元計價的BTC 價格今年迄今已上漲近140%,相對於其他法定貨幣(其中一些在2019 年經歷了大幅貶值)而言漲幅更大。

二、美國大選刺激看漲押注

2024 年美國大選對於加密貨幣具有重大意義。比特幣或數位資產從未在世界舞台上受到如此多的關注——至少沒有如此積極的關注。

川普總統在夏季表示支持漸進式監管以及與產業的公開對話。在有人企圖殺害他後不久,他甚至出現在比特幣納許維爾會議上。加密貨幣社區的大部分人都聚集在共和黨候選人和最終的民主黨候選人卡瑪拉·哈里斯周圍,開始圍繞加密貨幣採取一些積極的舉措。

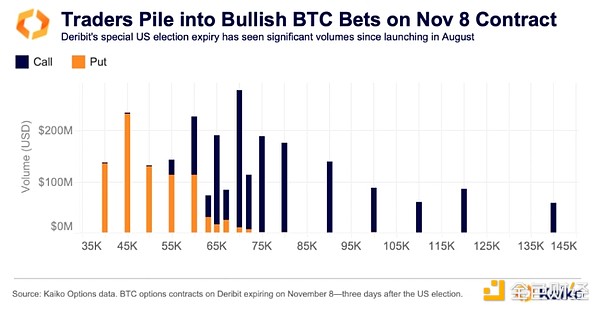

在11 月5 日大選前,比特幣出現市場參與者的「川普交易行情」。 Deribit 上的一份特別選舉合約在選舉前吸引了數十億美元的交易量和未平倉合約,選舉後不久押注於歷史新高的交易者出現了重大看漲傾向。他們是對的,到11 月BTC 交易量已超過7.5 萬美元。

參議院的整體投票結果以及最終投票結果被廣泛認為對加密貨幣有利。結果,BTC 引領了選舉後加密資產的上漲,到11 月11 日突破了8 萬美元。

正如我們上面所示,日益看漲的情緒自11 月剩餘時間一直持續到12 月,比特幣目前的歷史高點已超過10.7 萬美元。

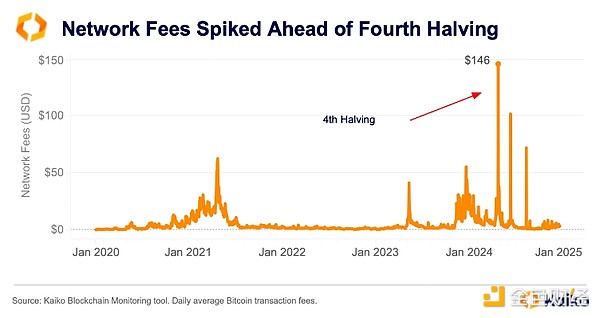

三、比特幣第四次減半前費用飆升

比特幣第四次減半發生在今年4 月19 日。週六,比特幣的平均交易費用飆升,達到146 美元的歷史新高。這明顯高於以太幣當天3 美元的平均費用。

比特幣網路費用的歷史性飆升也許是其第四季最重要的發展。儘管有警告跡象,但它還是令許多市場參與者感到驚訝。

Ordinals 創辦人Casey Rodamor 宣布計劃推出Runes,這是一種可以更輕鬆地在比特幣上發行可替代代幣的協議。然而,根據Ordinals對交易費用的影響,用戶可能已經預料到了交易費用的上漲,但歷史性的上漲仍然令許多人感到驚訝。

Ordinals 允許節點營運商將資料和圖像刻錄到新創建的比特幣區塊上。這些所謂的「註冊」與NFT 類似,增加了對比特幣區塊空間的需求,並提高了BTC 礦工賺取的費用。

Runes 的發布也以類似的方式進行。協議的推出導致對區塊空間的需求增加,進而影響了費用。

四、貝萊德超越灰階

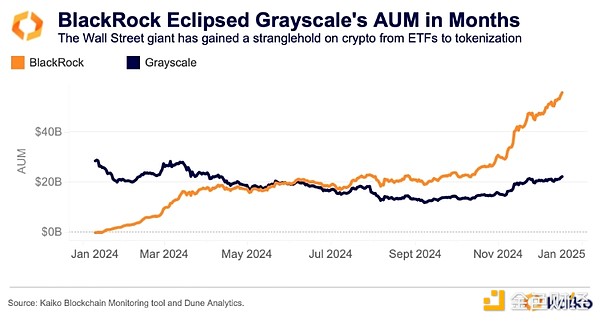

BTC ETF 今年打破了各種記錄,11 檔基金管理的總資產上升至超過1,000 億美元。

貝萊德是大贏家,顯示主要機構對比特幣和數位資產感興趣。其現貨BTC ETF 管理的資產規模超過550 億美元,在幾個月內就超過了Grayscale 的GBTC。 GBTC 由數位資產管理公司Grayscale 於2013 年推出,在很大程度上是一種加密貨幣優先產品,其資產淨值的巨大溢價/折價意味著機構的買入有限。因此,今年ETF 推出後,它很快就被貝萊德(BlackRock) 超越。

在公司決定將費用維持在1.5% 後,GBTC 在今年的大部分時間都在流失資產。在美國的ETF 領域,公司習慣於低費用,因此華爾街的大部分公司更喜歡貝萊德和富達,而不是GBTC。

五、ETH/BTC 比率下降

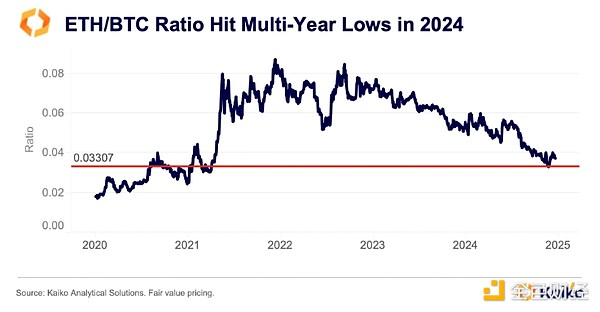

自合併以來,ETH/BTC 比率持續下降,並且在2024 年沒有顯示出放緩的跡象。該比率比較了兩種資產的表現,當以太坊表現遜於比特幣時,該比率就會下降。

其他導致下降的因素包括Solana 的崛起,因為用戶在3 月和今年第四季的投機活動加劇期間遷移到更便宜的網路。 Meme 代幣(我們稍後將討論)是許多猜測的幕後黑手,並推動Solana DEX 交易量在今年有時超過了以太坊。

11月跌至0.033,為2021年3月以來的最低水準。表現不佳的背後是什麼?自合併以來,ETH 面臨巨大的監管壓力,因為質押在美國受到密切關注,引起了SEC 的憤怒。

六、起步緩慢:ETH ETF 推出

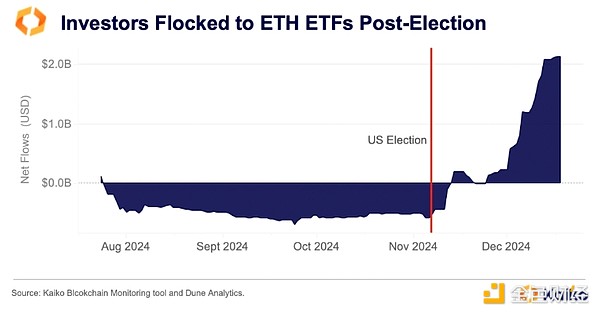

ETH ETF 自7 月推出以來起步緩慢。與BTC ETF 的推出類似,Grayscale 的基金再次給市場帶來壓力,因為數位資產管理公司將費用維持在2%。

然而,在Grayscale 的ETHE 流出減少後,新推出的基金在2024 年底開始出現資金流入。自11 月美國大選以來,資金流入大幅增加,交易者也紛紛湧向CME 的ETH 期貨。這反映了5 月和6 月BTC 期貨上交易員執行套利交易時出現的類似活動。

ETH 期貨未平倉合約不斷增加,監管前景發生變化,扭轉了ETH ETF 的走勢,淨流量在11 月底和12 月轉為正值。自推出以來的淨流量現已超過20 億美元。其中包括超過30 億美元的資金從ETHE 流出。

ETH 將成為華盛頓特區政權更迭的最大贏家之一。雖然今年它落後於比特幣,但美國政府更迭帶來的監管轉變將使市值第二大資產受益匪淺。 ETH 分類、商品或證券以及質押的明確性可能是明年成長的兩個主要驅動力。

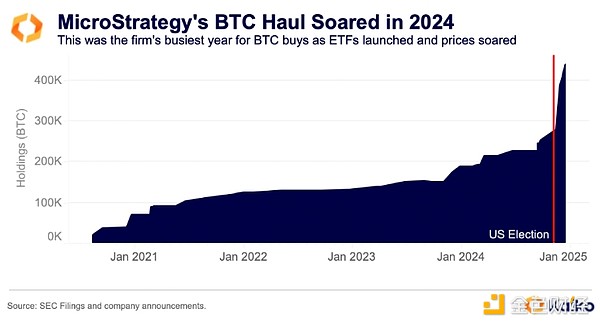

七、引領潮流的MicroStrategy 購買了比以往更多的BTC

在購買BTC 方面,MicroStrategy 經歷了迄今為止最繁忙的一年。這家商業軟體公司今年在許多方面已經從核心業務轉型。董事長兼前執行長Michael Saylor 甚至在11 月的第三季業績報告中將他的公司稱為世界上第一家「比特幣財務公司」。

自1月以來,MicroStrategy已經購買了超過249,850個比特幣,自美國大選以來購買速度加快,過去一個月的持有量幾乎翻了一番。該公司已經發行了多筆可轉換債券,為其收購提供資金,這引發了一些市場參與者的擔憂,即價格暴跌可能對該公司產生不利影響,甚至可能導致被迫拋售。

目前,這項策略正在發揮作用。 BTC價格的快速上漲和市場的看漲情緒導致MSTR的價值飆升至歷史新高。自2000年3月網路泡沫破裂以來,MSTR在24年來首次創下新高。

雖然MicroStrategy是企業購買比特幣的先驅,但一些共和黨議員希望美國政府能效法。參議員辛西婭·盧米斯承諾在唐納德·特朗普贏得美國總統大選後建立一個戰略比特幣儲備。

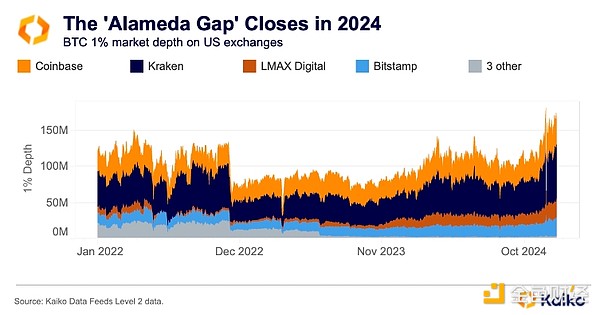

八、ETF 上市後Alameda 缺口已縮小

今年,加密市場終於讓FTX 的崩盤成為過去。 FTX 及其姊妹公司Alameda Research 倒閉後留下的流動性缺口(或稱為Alameda Gap)已於今年縮小。

在價格上漲和市場份額不斷增長的推動下,今年比特幣1% 的市場深度已高於FTX 之前約1.2 億美元的水平。 Kraken、Coinbase 和LMAX Digital 的復甦最為突出。值得注意的是,以機構為中心的LMAX 的比特幣市場深度本週達到創紀錄的2700 萬美元,短暫超過Bitstamp,成為第三大流動性比特幣市場。

九、Meme 代幣狂熱

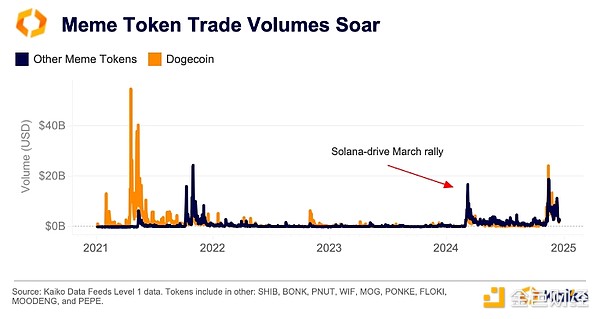

如上所述,meme 代幣在今年的不同時期呈指數級飆升。特別是,由於Pump dot fun 的推出,Solana 上的代幣經歷了顯著增長,這是一種用於啟動meme 代幣的協議,使任何人都可以發行代幣,並通過口碑和參與從頭開始建立流動性。

然而,熟悉的資產在很大程度上主導了中心化交易所的交易量。與2021 年之前的漲勢類似,狗狗幣再次受到交易者的青睞——同樣是因為選舉後的看漲情緒。在候任總統唐納德·川普透露計劃成立由伊隆·馬斯克和維韋克·拉馬斯瓦米領導的「政府效率部」(DOGE)後,狗狗幣走高。

今年在Solana 上推出的新代幣之一是PNUT,它吸引了人們的想像力,其靈感來自於Peanut the Squirrel(一位紐約寵物影響者),它的過早去世導致了網上大量的支持(和代幣發行)。

一位交易員甚至將PNUT 的16 美元投資轉變為300 萬美元的已實現利潤。 PNUT 目前在多家大型中心化交易所進行交易,包括Binance、Crypto.com 和OKX。

十、監管引發穩定幣市場變化

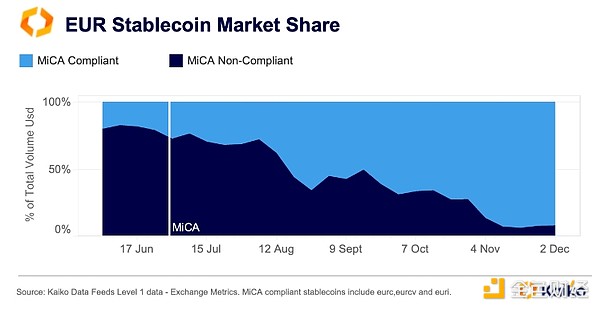

自六月以來,歐洲的監管一直在重塑穩定幣市場。具有里程碑意義的歐洲市場加密資產監管(MiCA)引發了主要交易所穩定幣下架和產品供應調整的浪潮。

2024 年全年,歐元兌加密貨幣的交易量維持在去年平均以上,顯示需求不斷成長。 MiCA 頒布三個月後,在符合MiCA 的替代品興起的推動下,歐元支持的穩定幣市場經歷了重大轉變。到2024 年11 月,符合MiCA 的歐元穩定幣(包括Circle 的EURC、法國興業銀行的EURCV 和Banking Circle 的EURI)已佔據創紀錄的91% 市場份額。

Binance 在8 月底上市EURI 後,已成為歐元穩定幣市場的主要參與者,與Coinbase 相當。儘管如此,在Circle 的EURC 的推動下,Coinbase 仍然是最大的市場,佔據47% 的份額。

結論

今年對於將數位資產確立為華爾街投資者的可行資產來說是重要的一年。時間會告訴我們該行業是否能在未來幾個月和幾年內持續成長,但這次反彈感覺有所不同。

2024 年的反彈是建立在擁有風險框架(目前包括BTC 和ETH)的老牌公司的到來之上。隨著監管的轉變和市場結構的變化,預計明年的漲勢將超越比特幣並擴展到其他資產。