作者:James Hunt,The Block;編譯:五銖,金色財經

隨著我們進入2025 年的第一個完整週,研究和經紀公司Bernstein 的分析師對未來一年進行10 項預測,因為加密貨幣將進入他們所描述的「無限時代」。

無限時代是“一個漫長的時期,其特點是不斷演變和廣泛接受,最終加密貨幣不再具有爭議性——只是為新智能時代構建的金融系統的一部分”,以Gautam Chhugani 為首的分析師在周一給客戶的一份報告中寫道。 「不要指望出現繁榮-蕭條模式,」他說。 「加密貨幣現在牢牢地進入了企業、銀行和機構的視線,融入了我們金融體系的根基。”

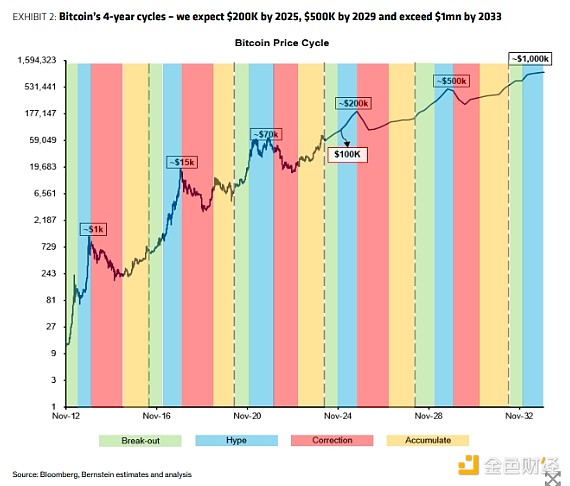

在當選總統唐納德·川普(Donald Trump) 做出戰略性比特幣儲備競選承諾後,分析師重申了他們對比特幣價格目標的預期,即到2025 年底,比特幣價格將達到20 萬美元。

雖然分析師不確定國家是否會將實際購買作為立法優先事項在今年開始,但他們確實預計企業資金採用將繼續增長,預計2025 年流入量將超過500 億美元,而去年為240 億美元。分析師表示,MicroStrategy 可能再次引領需求,其次是擴大資本計畫的比特幣礦工和希望效仿Michael Saylor 模型的中小型公司。

他們還預測,美國現貨比特幣ETF 將吸引超過700 億美元的淨流入——是2024 年約350 億美元的兩倍——主要原因是對沖基金、銀行和財富顧問的機構採用加速,持股比例飆升至40%,去年第三季ETF 投資僅佔22%。此外,分析師預計,比特幣ETF 白名單化將繼續,領先的國家綜合銀行和私人銀行平台將繼續存在,比特幣和以太坊的ETF 勢頭仍將持續,年底前可能會出現Solana ETF。

「美國宣布國家比特幣儲備將引發全球主權國家競相購買比特幣。我們對比特幣價格20 萬美元的預期不考慮政府需求——只考慮機構和企業需求,」Chhugani 說。 「隨著企業國庫和比特幣ETF 成為比特幣所有權的重要組成部分,我們預計比特幣所有權將變得更加牢固。因此,如果比特幣在10 萬美元以下徘徊的時間更長,比特幣將從交易者/賣家手中轉手給MicroStrategy 和比特幣ETF 持有者等長期持有者。

在比特幣方面,分析師表示,礦工「必須」繼續將產能轉移到人工智慧上以創造價值。 2024 年,人工智慧多元化公司和「純」比特幣礦工的表現有顯著差異。分析師指出,Core Scientific 和TeraWulf 等人工智慧多元化公司今年分別實現了308% 和136% 的收益,而Riot Platforms 和CleanSpark 則分別虧損34% 和17%。他們預計這一趨勢將繼續下去,因為“人工智慧改變了比特幣挖礦業務模式,使其更具可持續性和更少的周期性,從而帶來了更廣泛的機構投資者基礎。”

延續人工智慧主題,伯恩斯坦分析師預計今年與加密產業的融合將更加緊密,人工智慧和加密的交匯正在促進多個方面的創新。關鍵發展包括用於運算、儲存和推理的去中心化人工智慧區塊鏈,以及「人類證明」身份驗證服務、人工智慧整合加密錢包和代幣化人工智慧代理。

穩定幣市場規模達5,000 億美元,SEC 撤銷加密貨幣案件等

伯恩斯坦分析師預計,隨著支持加密貨幣的政府上台,今年該行業將迎來“前所未有”的監管順風,包括可能出台的關於穩定幣和數位資產市場結構的立法,以及對“加密證券”定義的進一步明確。

「穩定幣法案將被視為優先事項。穩定幣透過購買國債和線上分發數位美元,進一步加強了美元,」Chhugani 表示。 「數位資產市場結構有助於交易所、經紀商/交易商的法律明確性和許可,包括非託管Defi 協議的法律地位,將其排除在經紀商/交易商地位之外。最後,限制加密證券的定義,並允許CFTC 對除一小部分數位資產證券之外的大多數數位資產進行更多監督。

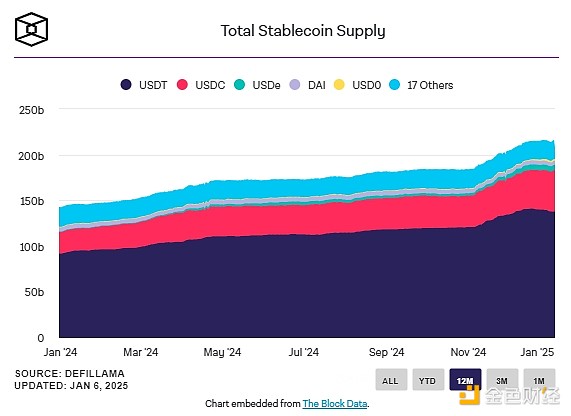

美國的此類立法可能會推動全球穩定幣市場的大幅成長,分析師預測,到2025 年,全球穩定幣市場的規模將超過5,000 億美元,是2024 年55% 增幅的兩倍多,達到2,000 億美元以上,因為其應用範圍超出了加密貨幣行業,尤其是在全球跨境B2B 支付和跨境匯款解決方案領域。

此外,分析師預計,更加支持加密貨幣的美國證券交易委員會將撤回或解決與加密貨幣公司的現有案件,並允許更多私人加密貨幣公司進入公開市場,IPO 將成為市場的進一步積極催化劑。他們也預計,加密貨幣交易所和Robinhood 等平台將實現股票市場代幣化,從而實現基於區塊鏈技術的24/7 流動性股票市場交易,銀行和資產管理公司也將推出更多與加密貨幣相關的產品。

最後,Chhugani 表示,儘管去年表現不佳,但以太坊預計在2025 年成為下一個「機構寵兒」。分析師表示,以太坊的28% 被質押,3% 被ETF 吸收,7.5% 被鎖定在智能合約中,以太坊的有限供應和作為第1 層和第2 層鏈的費用支付和抵押資產的效用使其對尋求內在價值的傳統投資者俱有吸引力。