作者:Yohan Yun,CoinTelegraph;編譯:鄧通,金財經

MicroStrategy 聯合創始人Michael Saylor 採取了激進的比特幣收購策略,旁觀者認為,這要么是天才的遠見,要么是魯莽的賭博。

後者警告稱,MicroStrategy 對比特幣等波動性資產的嚴重依賴充滿風險。比特幣價格大幅下跌可能會對公司的資產負債表造成壓力,加劇財務壓力,可能削弱其償還債務或籌集額外資金的能力。

儘管存在風險,但Saylor 仍然堅定不移。這位美國企業家表示,他「沒有理由出售獲勝者」。

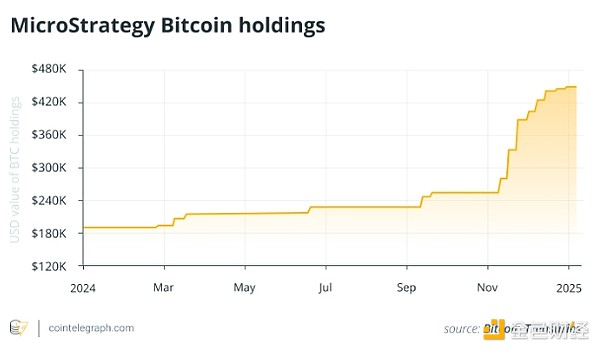

MicroStrategy 是全球最大的企業比特幣持有者,截至本文發表時,其持有的比特幣數量為447,470 枚。這些巨額持股增加了該公司和整個比特幣生態系統的風險。

為MicroStrategy 的BTC 購買提供資金

MicroStrategy 名義上是一家商業智慧軟體公司,但其積極的比特幣累積意味著它本質上是一家比特幣財務公司。

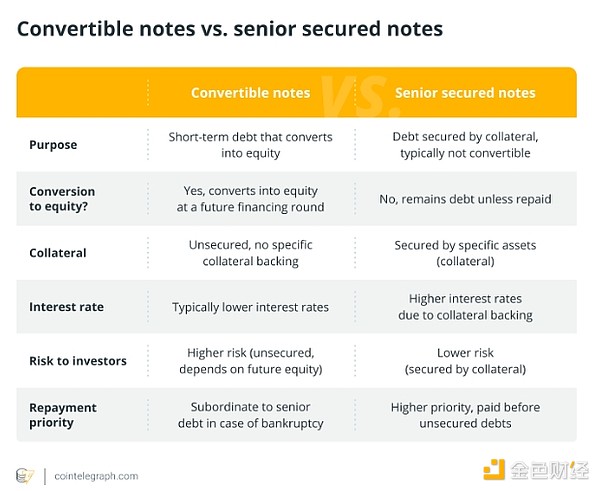

Saylor 的比特幣購買狂潮始於2020 年8 月以2.5 億美元收購公司現金。然後他轉向債務發行,從可轉換票據開始——可以轉換為股權的債務。這些票據通常帶有低利率,在2020 年12 月幫助籌集了6.5 億美元,隨後的發行籌集了數十億美元。

2021 年6 月,MicroStrategy 發行了5 億美元的優先擔保票據,提供更高的利率並由公司資產支持。

最近,在2024 年12 月24 日,MicroStrategy 提議將其普通股從3.3 億股增加到103.3 億股,將其優先股從500 萬股增加到10.05 億股。該計劃提供了靈活性,可以根據需要隨著時間的推移籌集資金,而不是一次性發行所有新股。

這符合該公司的21/21 計劃,該計劃旨在在未來三年內籌集420 億美元——一半透過股票銷售,一半透過固定收益工具——以資助進一步的比特幣購買,並探索開發加密銀行或提供基於比特幣的金融產品等措施。

不顧後果的龐氏騙局?

馬凱特大學名譽金融學教授大衛·克勞斯(David Krause) 表示,Saylor 的策略「不合適」。

他警告稱,比特幣價格大幅下跌可能會嚴重影響MicroStrategy (MSTR),侵蝕股東權益,危及債務償還,並可能導致財務困境或破產,從而引發其股票拋售。

克勞斯在書面聲明中指出:「作為一個在職業生涯大部分時間都在研究和教授公司財務和投資的人,並且擔任 [首席财务官] 已有十多年,我堅信國庫資產應該完全由流動性強且風險低的證券組成,例如貨幣市場工具。 」

MSTR 的交易價格基本上高於其比特幣持股的淨資產價值(NAV)。根據BitcoinTreasuries.net 的數據,1 月9 日,該公司的比特幣持股佔其市值的51%。

當MSTR 的交易價格高於其比特幣資產淨值時,該公司會透過債務或股權籌集資金來購買更多比特幣。不過,Kruger 警告稱,這種策略可能會稀釋股東權益。

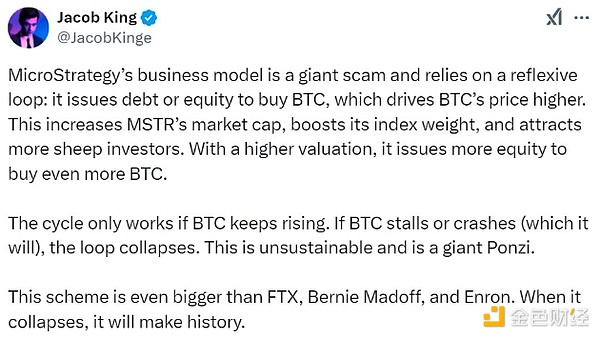

從理論上講,這種方法會形成一個循環,即公司的比特幣持有量會提升其市場地位和股價,從而進一步發行債券和購買更多比特幣。

一些社群媒體分析師將這種循環策略比喻為龐氏騙局。

金融分析師雅各布金(Jacob King) 表示:「只有BTC 持續上漲,這種循環才會奏效。如果BTC 停滯或崩盤(確實會崩盤),循環就會崩潰。這是不可持續的,是一個巨大的龐氏騙局。

來源:Jacob King

在最近的一次媒體採訪中,Saylor 將這種方法與曼哈頓的房地產做法進行了比較。

「就像曼哈頓的開發商一樣,每當房地產價值上漲時,他們就會發行更多債務來開發更多房地產,」他說。 「這就是為什麼紐約市的建築物如此之高,這種情況已經持續了350 年。我稱之為經濟。”

Kruger 一直批評MicroStrategy 對比特幣的依賴,他在最近的論文中表示,這不符合美國證券交易委員會對龐氏騙局的正式定義。

證券監管機構將龐氏騙局描述為“一種投資欺詐,涉及從新投資者投入的資金中向現有投資者支付所謂的回報。”

加密貨幣交易所Bitget 的執行長Gracy Chen 同意Kruger 的分析。

與依靠新投資者的資金向早期投資者支付回報的龐氏騙局不同,MicroStrategy 的方法依賴於市場驅動的比特幣價值升值。 」

Chen 指出,“這一策略更類似於戴高樂通過將美元兌換成黃金來挑戰布雷頓森林體系。這是利用現代貨幣理論中已知的弱點來從資產升值中獲利。”

Saylor 的比特幣藍圖取得了不可否認的成功

截至1 月8 日收盤,MSTR 股價為331.70 美元,自該公司2020 年8 月11 日首次購買比特幣(當時收於14.44 美元)以來上漲了約2,200%。同期,比特幣的價格上漲了約735%。

無論人們是否同意Saylor 的觀點,他的計劃無疑提升了MicroStrategy 的加密貨幣投資組合和股票表現,使該公司在12 月成為納斯達克100 指數的一員。

雖然股東權益可能面臨稀釋,但支持者認為,比特幣的長期成長潛力可以抵銷這些風險。此外,Chen 指出,MicroStrategy 的可轉換債務結構可能在危機期間起到保護緩衝的作用。

「長期熊市可能會使公司面臨流動性挑戰和加劇的債務管理風險。然而,其無擔保可轉換債務結構提供了一些保護,避免立即被強制清算,」Chen 解釋道。

該公司透過股票發行籌集資金的方式,即使在熊市期間,也進一步降低了出售其比特幣持有量的風險。 」

比特幣退出策略

簡而言之,MicroStrategy 的使命很簡單:繼續購買比特幣。

該資產是一種長期策略性持有,是對沖經濟不確定性的手段,也是提升股東價值的手段。它還可用於獲得貸款或為未來的商業機會籌集資金,而無需清算其比特幣。

「從比特幣的龐大流動性池中獲利是有可能的,」VixiChain 產品管理負責人Alexander Panasenko 表示。 「當你持有大量這種實際上可以儲存價值的抗通膨資產的流動性時,你只需持有它、借貸它就可以賺錢。”

然而,批評者指出,Saylor 缺乏明確的退出策略。比特幣極端主義者認為比特幣是傳統金融體系的最終退出方式,因此認為比特幣沒有必要。

股票稀釋仍然是一個迫在眉睫的問題,但該策略在很大程度上使MicroStrategy 和更廣泛的比特幣生態系統受益,激發了世界各地的模仿者。

「只要 [MicroStrategy] 繼續引發關於數位資產在未來經濟中的作用的討論,你就能看到新公司更廣泛地採用它,揭示利用數位資產的新策略……這真的很好,」Panasenko 說。

“如果涉及數位資產的此類提議失敗,就會給整個行業蒙上陰影,基本上會讓我們倒退。”