作者:Web3 農民Frank 來源:mirror

單從資料維度來看,RWA 敘事,絕對是未來10 年「區塊鏈+」最明確的Alpha 方向。

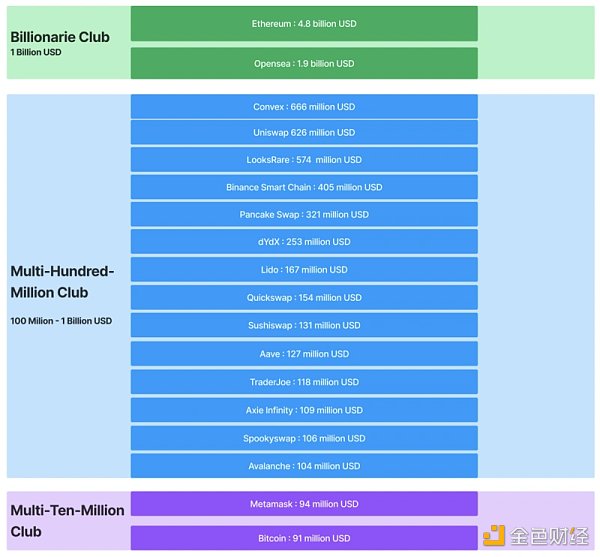

RWA 研究平台rwa. xyz 統計顯示,目前RWA 總市場量逾150 億美元,富達預測2025 年這一數字將翻倍達到300 億美元,而貝萊德的展望更為樂觀,預計到2030 年代幣化資產的市值將達到10 兆美元。

換句話說,未來7 年,RWA 敘事的潛在成長空間或高達700 倍以上!只是,這背後其實隱藏著一個核心問題:到底誰會真正捕捉這個史詩級敘事的增量價值?

來源:rwa.xyz

這也應該是接下來整個RWA 賽道的千億美元之問,而答案,或許就隱藏在圍繞RWAfi 公鏈的基礎設施中。

RWAfi,RWA 的歷史性接駁車

從本質上講,將現實世界資產(RWA)搬到鏈上,實際上只是完成了代幣化的第一步,遠不足以釋放其真正的潛力——要進一步實現鏈上價值的釋放,需要更有效率的技術底層架構、開放的基礎設施工具集和完善的生態系統協同。

說穿了,RWA 的鏈上化不僅需要技術突破,更需要一整套圍繞RWA 資產全生命週期的服務框架,尤其是將RWA 資產安全、低門檻地引入多樣化的鏈上DeFi 場景,把傳統資產的存量紅利徹底轉化為鏈上增量價值。

這也正是RWAfi 的題目中之義。在代幣化的框架下,RWA 不僅極大提升了自身的流動性,更可以透過借貸和質押等操作獲取DeFi 收益,為DeFi 引入了真實收益資產支持,增強了Crypto 市場的價值基礎。

Vitalik Buterin 曾經提出過一個很有趣的比喻,即每個區塊鏈網絡都有一個獨特的“靈魂”,譬如有些網絡深耕於DeFi 的某個細分場景,有些專注於NFT、DAO 生態,還有有些則致力於孵化ZK 應用等等。

只是當我們將目光投向RWA 生態,會發現一個耐人尋味的現狀:儘管RWA 火熱,但專門服務於現實世界資產管理和鏈上流轉的RWAfi 公鏈卻寥寥無幾——即便是以太坊、Avalanche 等在RWA方向佈局頗深,也並非原生為承載數兆美元的現實世界資產而生。

原因很簡單,RWAfi 的核心使命是讓現實世界資產在鏈上自由流轉,所以與DeFi 等鏈上應用相比,它除了應對DeFi 等傳統鏈上應用的複雜性,更具挑戰性的是如何讓RWA 在鏈上真正「活躍起來」:

-

一方面,將現實世界資產確權「上鍊」,涉及複雜的資產代幣化流程與多方協作,需要解決安全合規、流動性、跨鏈互通性以及開發者友好的技術環境等問題,從而實現鏈上資產的高效流動性、透明度;

-

另一方面,僅完成代幣化並不足夠,「上鏈」之後還有「賦能」,也即RWA 的真正價值體現在如何透過區塊鏈技術建立透明、高效且流動性強的鏈上金融市場,所以後續還需實現深度的DeFi 協議整合、收益分配、風險管理,賦予RWA 類似加密資產的流動性、可組合性和互通性;

以房地產為例,在完成代幣化並上鍊之後,它就不再是傳統意義上「靜態」資產,可以參與多樣化的DeFi 場景,譬如透過智能合約實現租金收益的透明分配,或者將其作為抵押品用於鏈上融資,這種「賦能」提出了更高的技術和生態要求,同時也打破了RWA 作為現實資產的固有局限性,為其註入了更高維度的可組合性和應用潛力。

因此,或許很多人也沒有意識到,RWAfi 不僅僅是一個技術解決方案,它本質上還創造了一個具備原生真實收益屬性的全新資產類別——透過引入現實世界的資產、資本和現金流,為區塊鏈生態注入原生的「真實收益屬性」。

在此背景下,儘管許多區塊鏈網路已經開始探索RWA 領域,但它們大多僅停留在表面,缺乏全鏈條的技術支援和生態佈局,畢竟RWAfi 的成功不僅在於其完成了資產代幣化,更在於其能夠提供從開發到營運的全套解決方案:

開發者和使用者都需要更容易上手的開發資源環境、更有效率可擴展的基礎設施和更安全合規的底層環境,因此未來千億甚至萬億美元的RWA 增量市場的核心需求顯而易見——專用的RWA 公鏈。

它可以同時滿足機構用戶和加密原生用戶的多樣化需求,在這個願景中,RWAfi 公鏈不只是為RWA 資產賦能,更有可能成為RWA 生態增量價值的核心捕獲器,透過成為流動性和價值結算的樞紐,所有在圍繞RWA 代幣化資產的DeFi 操作(如Farm 和抵押交互)都可以透過RWAfi 公鏈匯聚價值,進一步推動RWA 賽道的增量擴展。

簡言之,RWA 專用的L1 公鏈只是手段,而非目的——最終真正能捕捉RWA 賽道增量價值的玩家,大概率將是這些能夠從鏈上基礎設施到生態賦能全鏈條覆蓋的解決方案提供者,它們能夠使從「上鍊」到「賦能」的全鏈條RWA 流程無障礙且有效率地跑起來。

因此,從這個角度來看,RWA 專用鏈的黃金時代,已然來臨。

從Plume 試析「一站式RWA 專用鏈」的新解

對RWAfi 來說,還有一個穩坐釣魚台的自然優點:

不管RWA 敘事之下的哪條賽道、哪個產品最終跑出來,只要整個市場規模持續增長,那作為直接以基礎設施形式提供最底層支持的RWAfi 公鏈平台,都可以切入高達千億甚至萬億美元等級的未來市場,捕捉背後的增量價值。

畢竟RWA 已逐步成為鏈上數位資產增量的主要驅動因素,使Web3 可以有效觸及傳統市場的龐大資產池——例如全球債券市場(133 兆美元)和黃金市場(13.5 兆美元)。

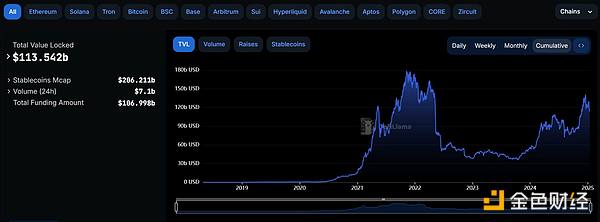

要知道自2020 年Compound 引爆DeFi 盛夏以來,整個鏈上世界的數位資產體量迎來了長足發展,即便相較於2021 年11 月的1800 億美元仍面臨大幅回撤,但截至2025 年1 月13 日,鏈上的TVL 仍有1,135 億美元之多。

來源:DeFiLlama

只不過比起動輒上萬億美元的可代幣化RWA 資產(債券、黃金、股票、房地產等),這一體量仍顯微不足道,因此RWA 代幣化無疑將在鏈上世界帶來一股全新的增量動力,為鏈上拓展出前所未有的增量市場空間。

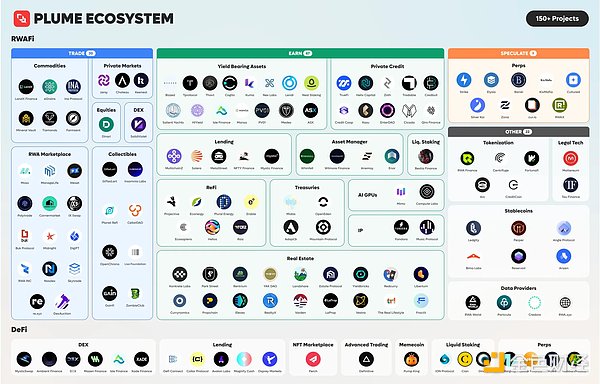

目前圍繞RWAfi 定位的L1 公鏈少之又少,近期剛完成2000 萬美元新一輪融資的Plume,幾乎是唯一一條嚴格意義上的RWAfi 公鏈,這也算得上目前為止RWAfi 領域頗具標竿意義的融資事件。

而Plume 的顯著特點便在於模組化設計,它透過一站式解決方案,系統性地解決了RWA 的代幣化、合規性、流動性和互通性問題,為開發者和機構提供了覆蓋RWA 代幣化全生命週期的完整解決方案。

這種系統性的模式頗值得關注,畢竟對一條公鏈來說,科技有多「高大上」並不重要,能不能吸引開發者和使用者選擇你、沉澱下來,才是核心競爭力,尤其是對RWA 這種牽扯鏈上鍊下高度複雜度的產品來說,如果只提供某一環節的碎片化服務,開發者和機構用戶是不會買單的。

而Plume 的優勢就在於它整合多個模組化的關鍵工具,為開發者建立了一套完整的RWA 資產上鍊解決方案,這種工具集不僅降低了技術門檻,還以「合規化即服務」模式將合規供應商直接納入平台的上游供應鏈體系,從源頭確保代幣化資產符合監管要求:

-

Arc – 代幣化引擎: Arc 透過整合合規工作流程和減少資產發行者的障礙來簡化代幣化流程,為將RWA 引入鏈上提供了一條有效的途徑;

-

Passport – 智慧錢包:Passport 允許用戶將合約程式碼直接儲存在其外部擁有的帳戶(EOA) 中,此原生功能支援RWAfi 可組合性、收益管理和進階帳戶抽像功能;

-

Nexus – 數據高速公路:Nexus 使用zkTLS 等尖端技術將真實世界的數據安全地整合到區塊鏈中,不僅提升了鏈上資產的安全性和透明度,還釋放了新的機會場景;

透過這些模組化工具,Plume 不僅賦能開發者,也大大降低了傳統金融機構進入Web3 的門檻——開發者透過模組化工具降低技術門檻,能夠快速部署複雜的RWA 解決方案;以「合規化即服務」模式也可協助傳統機構解決合規痛點,同時提供高效率的技術支援。

這意味著瑞銀、黑石集團等想要進軍Web3 的Web2 巨頭們,都可以透過Plume 提供的一站式RWA 資產代幣化服務,直接將RWA 代幣化服務嵌入現有產品中,快速實現產品迭代和市場擴展。

這不僅讓機構可以輕鬆將資產代幣化並引入區塊鏈生態,還保留了Web2 流暢的用戶體驗,為用戶賦予了資產自主權和Web3 屬性。

從更宏觀的角度看,先前在私域流量為王的Web2 世界裡,誰能跑馬圈地,聚攏足夠多的私域流量,誰就能獲取最大化的收益,這就導致Web2 形成了胖應用瘦協議的局面,微信、支付寶、美團等超級APP 越發龐大,透過封閉的生態鎖定用戶。

在Web3 中,產品邏輯明顯發生了翻轉——底層組件或中間件形式的產品越來越吃香,可以以“積木”的形式插入或作為底層基礎設施,從而獲取最大的聚合收益,而Plume 的模組化基礎設施完美契合了這種Web3 產品邏輯,它為傳統金融機構和Web2 巨頭提供了輕量化的RWA 整合工具,使他們能夠快速實現Web3 化。

Plume 的吸引力就在這裡,對於RWAfi 賽道來說,未來的競爭並不僅僅是技術能力的較量,而是能否圍繞開發者和用戶,設計一套高效、友好的生態支持體系,這種連結鏈上創新與鏈下資產的模式,將成為RWA 賽道發展的真正分水嶺。

RWAfi 必由之路:機構與DeFi「朋友圈」的雙向鏈接

對Web3 來說,「增量」是永恆的主題——無論是增量資金的注入,還是增量用戶的擴展。

而RWAfi 的核心魅力恰恰在於其天然的「雙向連結」屬性:一方面連結Web3 新舊玩家,另一方面對接傳統金融的巨量沉澱資產,這不僅可以為加密原生用戶提供新的資產類別和收益機會,也為傳統金融巨頭開闢了與鏈上DeFi 世界深度融合的道路,從而實現「1+1>2」的疊加效應。

仍以Plume 為例,其目前便是建構了以機構夥伴為核心、DeFi 合作夥伴為延展的「兩手抓」生態網路:

-

機構合作夥伴:負責提供合規性、信任基礎和高品質資產,是其RWAfi 生態的可信核心;

-

DeFi 合作夥伴:為鏈上使用者提供了靈活、高收益的資產參與方式,進一步增強RWA 的流動性和可組合性;

如果細看的話,會發現Plume 的機構朋友圈主要聚焦於傳統資產代幣化、合規化和資產管理,從而透過Plume 的鏈上基礎設施讓RWA 獲得更高的流動性和透明度,為傳統金融巨擘與RWAfi 的深度融合鋪路,譬如:

-

Anchorage 數位銀行:提供Plume 鏈上資產的合規託管服務,讓機構客戶直接接觸鏈上的RWA 收益;

-

DeFiMaseer:專注碳市場代幣化的機構合作夥伴,將2 億美元碳排放配額上鍊,優化監管市場的效率與可近性;

-

DigiFT + 瑞銀(UBS):合作推出uMint,推動鏈上金融資產的代幣化進程;

-

Dinari Global + 黑石集團(Blackstone):將黑石旗下的ETF 引入鏈上,為機構資產提供更高流動性;

-

Elixir + 黑石集團(Blackstone):支持Elixir 在鏈上打造更多資產流通基礎設施;

-

NestCredit + MountainUSDM + m0 Foundation + Anemoy Capital/Centrifuge:建立多方合作網絡,推動鏈上多樣化資產的永續發展。

-

Pistachiofi:為拉丁美洲(LATAM)和亞太(APAC)地區引入鏈上真實收益(Real Yield)服務,擴展區域市場覆蓋;

-

Busha:為非洲市場提供鏈上真實收益,拓寬全球金融服務邊界;

-

Cultured RWA:探索RWA 投機生態的鏈上潛力;

-

Google Cloud:利用AI 提供RWA 定價服務,讓鏈上資產定價更聰明、更有效率;

而與Plume 達成深度整合或合作的DeFi 協議們主要是透過Plume 將傳統資產的存量紅利轉化為鏈上增量價值,譬如透過流動性支援、收益優化和新場景探索,為鏈上用戶提供多樣化的參與機會:

-

Ondo finance:代幣化美債(USDY)的龍頭協議,為Plume 的RWA 生態注入可信資產流動性;

-

Anzen finance:支援USDz 的鏈上穩定資產創新,優化美元相關資產的代幣化體驗;

-

Royco(Berachain):提供專為DApp 建構的透明收益流動性市場,並透過與Plume 的合作擴展到RWAfi 生態;

-

Bouncebit:身為CeDeFi 入口網站的合作夥伴,協助使用者透過其平台接觸可信賴的機構級收益產品,強化RWAfi 在CeDeFi 領域的影響力;

-

Midas:專注於高收益、機構級資產的DeFi 項目,為Plume 的用戶提供了更多鏈上收益選擇;

-

PinLink:DeFi 基礎設施供應商,與Plume 合作引入分散化DePIN 資產和收益機會,增強生態流動性;

-

Avalon finance:Plume 的BTCfi 流動性層合作夥伴,聚焦BTC 在RWAfi 環境中的借貸與流通,進一步擴展鏈上資產的應用場景;

客觀上講,Plume 團隊背景自備「科技+ 市場」基因——成員既有來自Coinbase、BNB Chain、Galaxy Digital 等Web3 巨頭的Degen 玩家,也有Robinhood、摩根大通、Google 等傳統金融與科技產業的資深人士,使其能比較好地從傳統金融市場的複雜需求出發,結合區塊鏈技術的獨特優勢,打造出模組化、合規友善的基礎設施。

總的來看,當下的Plume 已然構建起了Web3 新舊參與者(涵蓋鏈上及Token 領域)與傳統金融巨頭(涉及鏈下及RWA 範疇)這兩個不斷擴張的龐大生態圈層,左右開弓,累積了超180 個應用程式和協議,測試網也已經吸引了超375 萬用戶,產生了數億筆交易,成效斐然。

雙輪驅動的合作網絡也形成了Web3 新舊玩家(鏈上,DeFi 協議)與傳統金融巨頭(鏈下,RWA)兩條線共同推進的生態佈局,Plume 則成為兩者之間不可或缺的基礎設施角色,從而有望隨著RWAfi 生態的不斷建設,成為剛需中的剛需。

這進一步強化了Plume 作為「專用RWAfi 全鏈條基礎設施」的獨特定位,能夠直接捕捉RWA 資產在代幣化、流動性整合及鏈上操作中所產生的核心價值——從資產鑄造到DeFi 場景的深度整合,可提供完整的技術與生態支持,真正實現了傳統資產價值向鏈上增量的無縫轉化。

從這個角度來看,這種「全生命週期賦能」正是Plume 這類RWAfi 專用鏈的不可複製的競爭力,RWAfi 公鏈們不僅服務於機構和開發者,還直接面向所有RWA 用戶,捕獲終端用戶的參與價值,從而分享整個泛RWA 生態規模化成長的紅利,成為推動兆美元市場擴展的核心引擎。

有趣的是,作為一個與監管息息相關的賽道,Plume 其實擁有一個很容易被忽視的潛在政策利好:Plume 的投資人Katie Haun,曾歷任美國司法部助理檢察官及數位貨幣協調員、a16z 前合夥人,並加入Coinbase 董事會,可以說是目前Crypto 產業少有的深刻理解美國監管對區塊鏈產業深遠影響的「關鍵少數」。

這也意味著她的投資源頭背景使得Plume 更加接近監管政策的中心,而這一點對Plume 無疑是一個積極信號——隨著美國監管框架逐步完善,尤其是1 月20 日之後Trump 內閣一系列加密友好人士的走馬上任,Plume 有望成為離「美國監管核心」最接近的RWAfi 項目,從而直接吃到最大的政策支持與市場紅利。

結語

大風起於青萍之末,市場的邏輯從來都是草蛇灰線,所有敘事的價值發現都有其內在的發展邏輯。

可以說,RWAfi 是當下少有的能在鏈上和鏈下之間架起橋樑的敘事方向之一,其潛力既源自Web3 的創新性,也得益於傳統金融巨量資產的存量紅利。

而RWAfi 公鏈的價值已無需贅言——作為能將RWA 代幣化真正升維為「RWA 資產互聯網」的基礎設施,為RWA 敘事的千億美元增長提供了切實可行的答案。

至於像Plume 這樣鏈上(DeFi)鏈下(傳統金融機構)兩手抓的頭部玩家未來能不能跑出來,就看它能否持續吸引開發者、沉澱生態,讓RWA 的鏈上鍊下融合真正繁榮起來,畢竟一個沒人佔領的藍海,機會才剛開始,一切都是未知之數。