作者:ChandlerZ,Foresight News

近期,加密資產市場在經歷了一段牛市繁榮後,開始出現資金流動性收縮與投資者風險偏好轉變的跡象。鏈上數據和衍生品市場的關鍵指標均表明,市場正由高波動、高投機狀態向更加謹慎、低流動性階段過渡。比特幣與以太坊的鏈上活動顯示,熱供應大幅下降,交易所資金流入明顯減少。

當前市場是否正處於轉折點?究竟是牛回頭還是牛到頭?投資者該如何在不斷收縮的流動性和不斷調整的風險偏好中把握先機?本文旨在依托比特幣與以太坊的鏈上活動、交易所資金流動以及市場動態數據,剖析當前市場環境。

整體流動性緊縮與市場活躍度下降

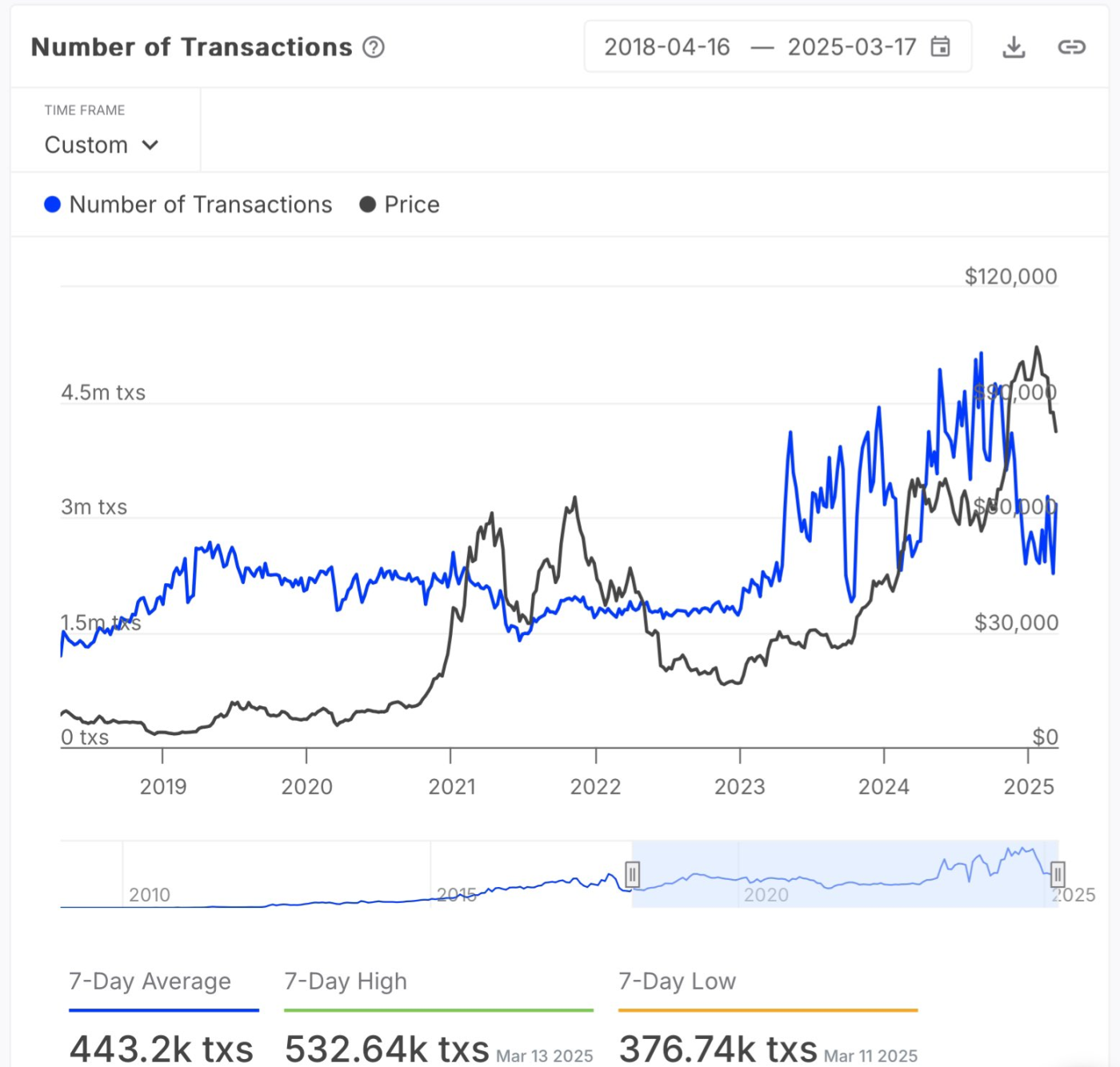

根據Glassnode 的數據,比特幣鏈上活動降至數月未見水平,交易數量明顯減少,這一現象往往預示著市場經歷了高波動性後的修整期。比特幣的「Hot Supply」是衡量和量化市場活躍資本的一個指標,即持有時間不到一周的比特幣的容量,這一指標在過去三個月中從5.9% 下降到2.8%,顯示出超過50% 的下降。這進一步佐證了流動性收縮的現象。

而單純從鏈上交易數來看,比特幣鏈上活動也降至數月未見的水平,表明市場進入降溫期或短期興趣下降。交易數量的減少似乎同樣意味著投機活動降低。如果長期持有者沒有出售,而新的資金流入有限,市場可能進入積累階段。

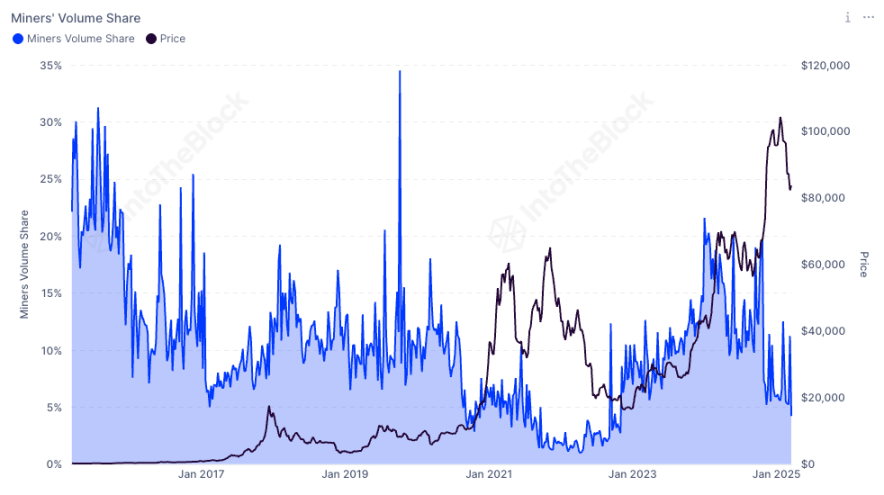

與此同時,比特幣礦工佔鏈上總交易量的份額降至4.23%,為2022 年11 月以來的最低水平。這一數據反映出礦工在鏈上交易活動中的參與度明顯下降。較低的交易份額可能表明礦工正在減少賣幣行為,更多選擇持幣以應對市場波動,從而降低了市場上因礦工拋售而產生的賣壓。

礦工交易量相對下降,也可能意味著市場上其他參與者(如長期持有者或機構投資者)的活動更為活躍,整體鏈上交易結構發生了變化。在市場行情轉變和挖礦收益下滑的背景下,礦工可能在調整策略,減少頻繁的鏈上交易,集中資源優化收益結構。

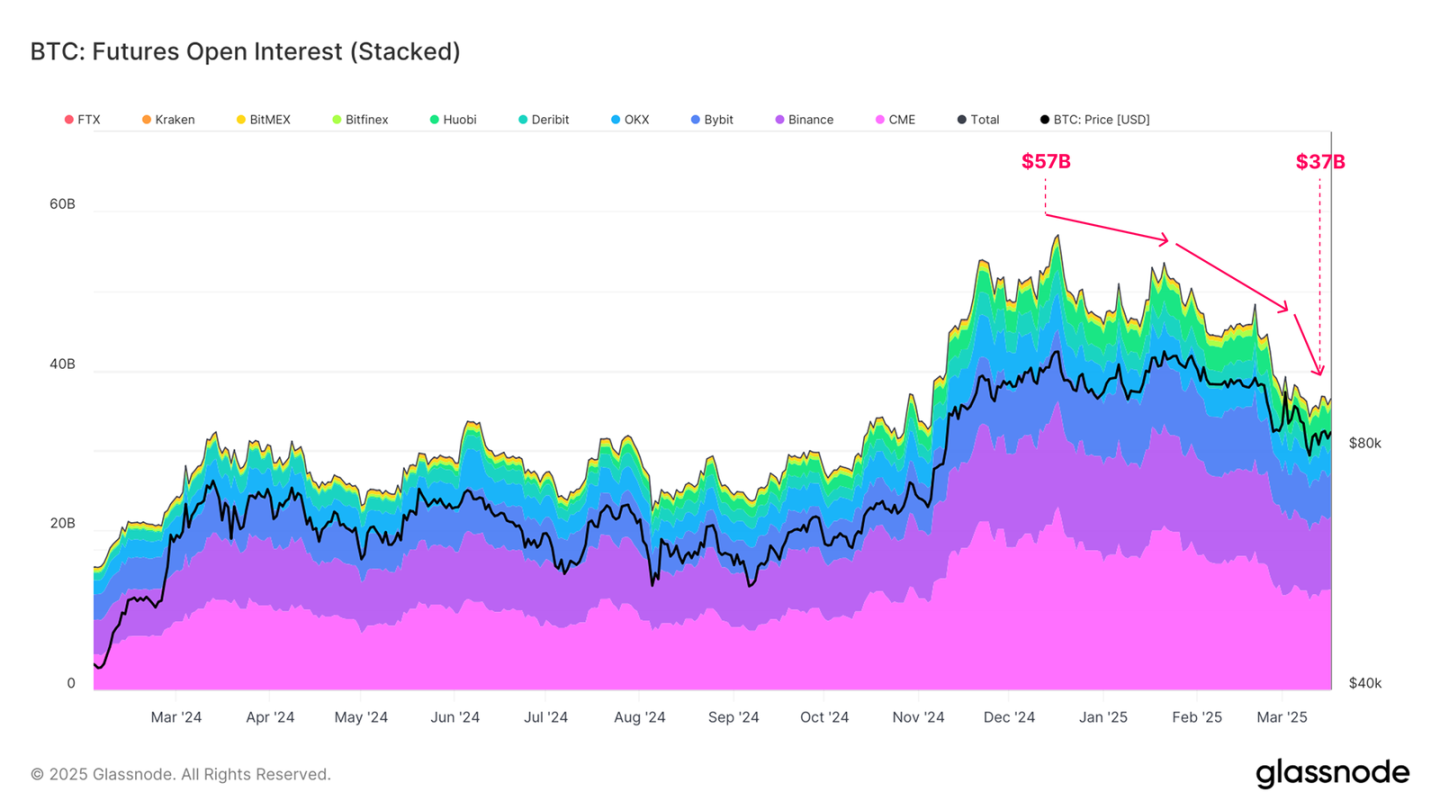

期貨市場方面,未平倉合約總額從ATH 時的57B 美元下滑至37B 美元,跌幅約35%,表明市場中對沖及投機活動顯著減少。

與此同時,2024 年美國現貨ETF 推出後,機構通過現金套利(long ETF + short futures)曾在上行市場中獲得套利收益。但隨著市場信心轉弱及長側套利解套,套利交易逐步退出,使得ETF 出現資金流出,進一步對現貨市場形成下行壓力。

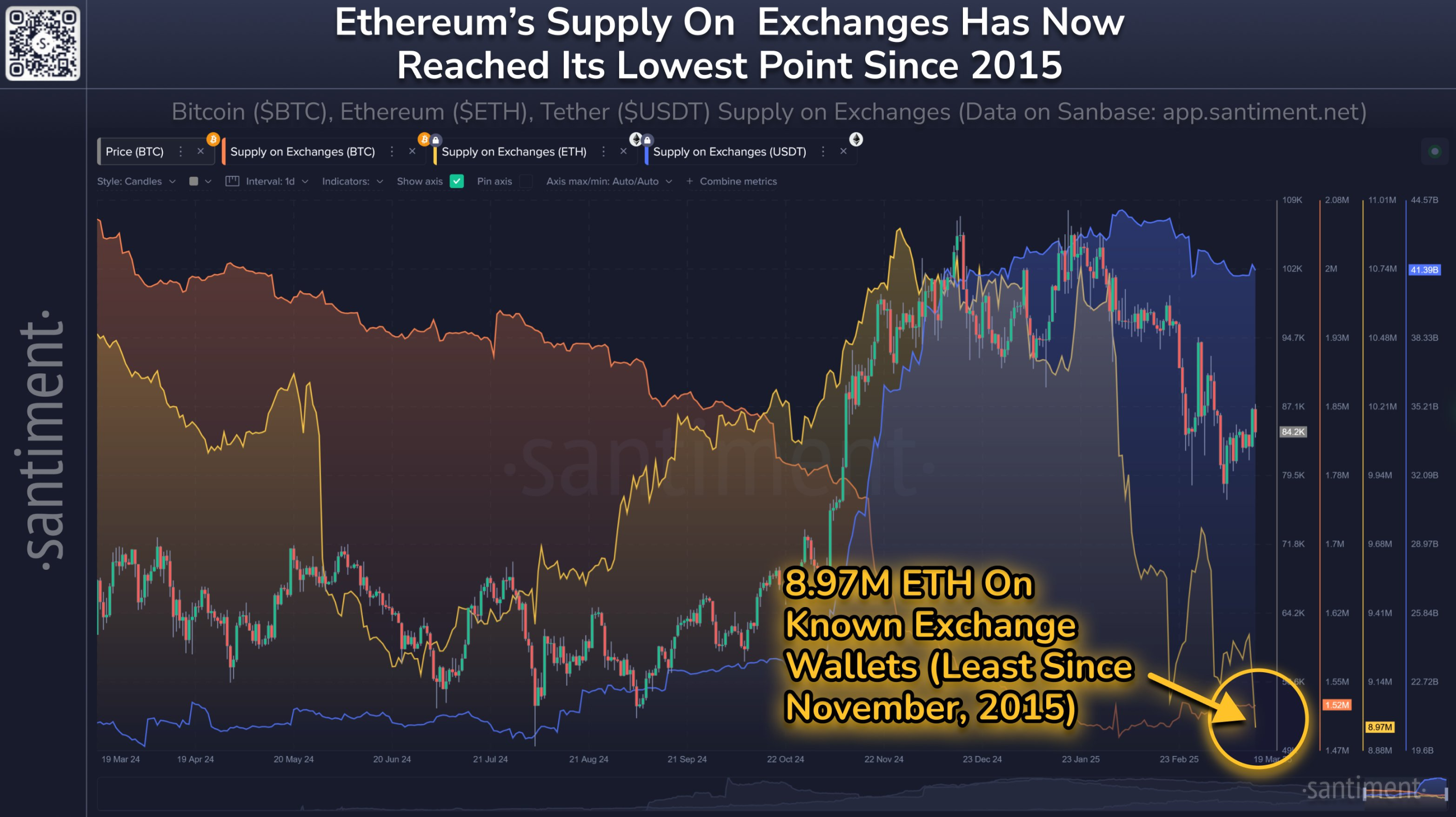

以太坊交易所供應量降至近10 年最低

據加密市場分析機構Santiment 的數據顯示,由於DeFi 協議和質押產品的吸引,交易所可用的ETH 供應量已降至897 萬枚(以目前價位折合178 億美元,佔以太坊當前市值的7.5% 不到),是近10 年來的最低水平(前低為2015 年11 月)。與僅7 週前相比,交易平台的ETH 就減少了16.4%。

以太坊交易所供應量降至近10 年最低,表明市場流動性明顯收緊。較低的交易所供應量意味著市場上用於拋售的ETH 減少,減少潛在的賣壓,但也使得價格更易受大額交易影響,波動性增加。

但從目前的狀態而言,儘管交易所供應量下降顯示出資產鎖定效應在增強,整體市場環境和多重因素仍對價格構成下行壓力。當前宏觀經濟環境的不確定性、市場風險偏好轉變以及部分機構資金撤出,均使得市場流動性進一步緊縮。

同時,DeFi 領域的波動以及競爭性公鏈的發展也對以太坊的市場預期產生負面影響。在這種背景下,雖然較低的交易所供應減少了潛在賣壓,但整體市場情緒和外部環境的不利因素仍然推動價格持續下行。

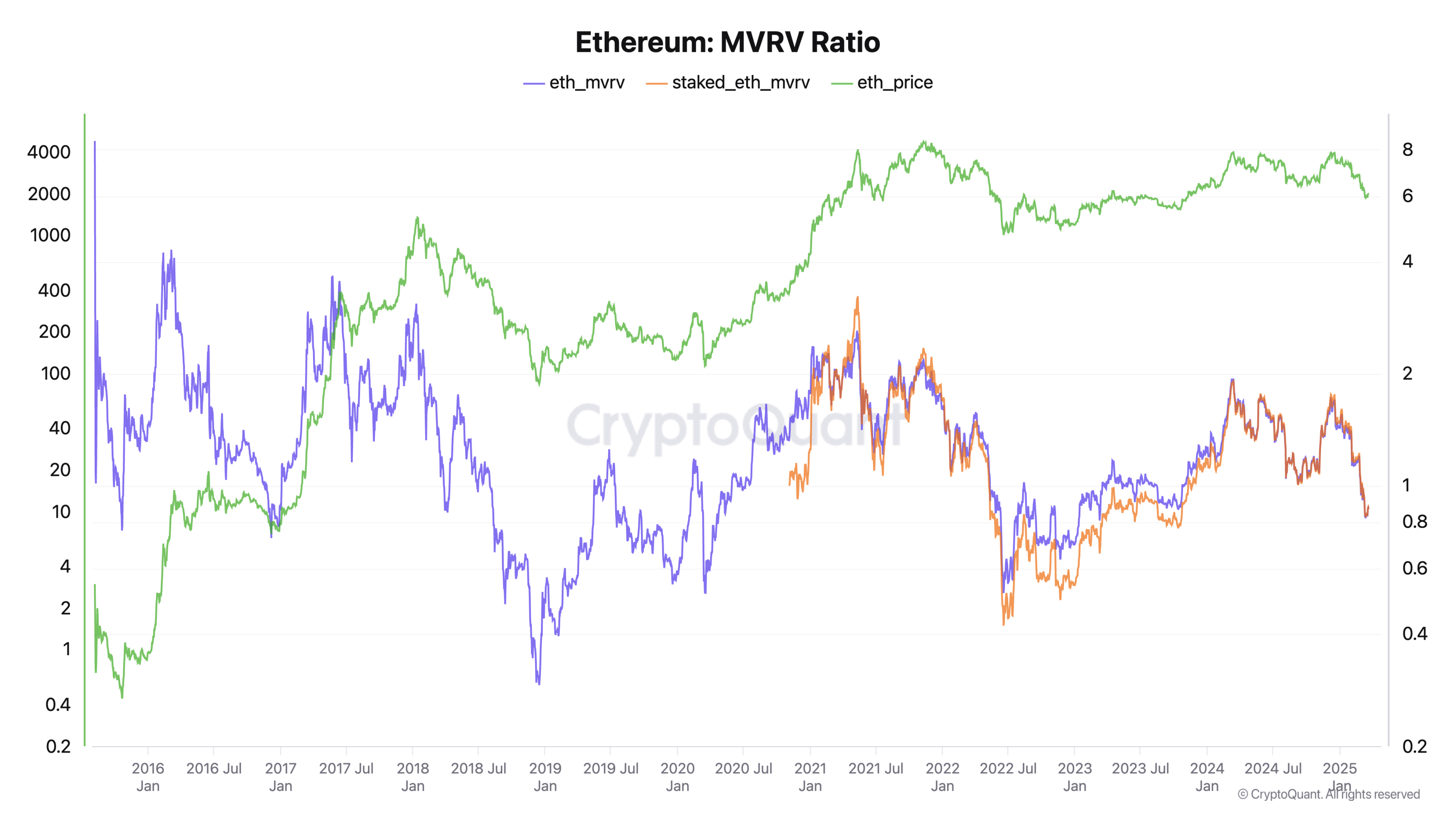

如果借助指標對其目前狀態進行檢測,據IntoTheBlock 數據,ETH 的MVRV(市值與實現值比率)目前已降至0.8 附近。這一水平在以太坊歷史上並不常見,通常出現在熊市期間。

MVRV 通常用來比較代幣「市場價值和實現價值之間的關係」反映市場上某個代幣的供需關係,監測當前這個代幣市場價格被低估或高估的程度。也被用於尋找當前市場的這個代幣的頂部或者底部。

小結

回顧歷史,2023 年10 月比特幣曾在一波上漲前出現階段性修整。目前市場是否重演類似形態尚需進一步觀察,也有分析師如CryptoQuant 創始人兼首席執行官Ki Young Ju 分析稱,短期內牛市週期或已走向尾聲,價格更有可能在未來6 至12 個月內呈現看跌或橫盤走勢。

不過美聯儲近期釋放出寬鬆貨幣政策的信號,市場上對量化緊縮結束和量化寬鬆可能重啟的預期,也帶動了部分流動性的引入。 BitMEX 聯合創始人Arthur Hayes 發推表示,「鮑威爾已兌現承諾,量化緊縮(QT)基本於4 月1 日結束。接下來,若要真正推動市場進入牛市,要么恢復補充槓桿率(SLR)豁免政策,要么重啟量化寬鬆(QE)。7.7 萬美元或為比特幣底部,但股市可能還得再經歷一番震盪,才能讓傑伊(鮑威爾)完全倒向特朗普團隊。所以,大家要保持靈活應變,手頭備好現金。」

在這種環境下,市場的底部與後續反轉依舊充滿著一些變數,投資者仍需密切關注整體市場流動性、鏈上資金流動以及機構巨鯨行為的進一步變化。例如IntoTheBlock 就監測到,儘管比特幣巨鯨的餘額在過去近一年內持續下降,但3 月的數據暗示可能出現反轉。目前,巨鯨的持倉較本月初增加約62,000 枚BTC,顯示出重新積累的跡象。

總體而言,當前市場正經歷從高風險、高波動牛市向低流動性、風險規避局面的調整期。短期內市場情緒偏向悲觀,資金流入不足與套利交易解套將繼續對價格形成下行壓力;而長期持有者的穩定與部分巨鯨的重新積累,或將在未來為市場提供必要的支撐。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Foresight News