撰文:深潮TechFlow

7月,驕陽似火,盛夏的加密圈迎來美股代幣化的熱浪。

Robinhood 高調宣布,歐洲用戶可通過Arbitrum 鏈上交易美股且24小時不打烊;xStocks聯手Kraken 和Solana,推出60種熱門美股的鏈上代幣,Coinbase 也向SEC申請推出代幣化證券…

一時間,美股代幣化成了沉悶的加密圈里為數不多的敘事正確,這股熱潮已經佔據了所有人的時間線。

但這並不是美股代幣化的第一次。

死去的記憶開始重新攻擊我,讓我懷念五年前的那個夏天。

2020年8月,DeFi 之夏如烈焰般席捲加密圈,Uniswap 的流動性挖礦點燃狂熱,Terra 的Luna 鍊和UST 扶搖直上,鏈上金融實際上已經做出了許多創新,這其中就包括美股的代幣化。

彼時Luna 上有一個叫做Mirror 的協議,我當時在Terra Station 用幾美元的UST鑄造了mAAPL(Apple股票對應的代幣),無需KYC,無需開戶,第一次繞過券商觸碰蘋果股價的脈動。

但有句歌詞,可以完美形容老韭菜在經歷這一切之後的心情:

“你在我生命留下喧嘩,離開後卻安靜的可怕。”

Luna 最終崩盤了,Mirror 也被SEC 的訴訟碾碎,2020年的夢碎了一地。除了交易哈希,似乎沒有什麼能證明早在5年前的夏天,代幣化的美股已經存在過。

而今,xStocks、Robinhood 捲土重來,鏈上美股再度點燃希望。這次會成功嗎?與五年前相比,事情又有什麼不同?

那年夏天,Mirror 的自由烏托邦

如果你已經不記得Mirror Protocol,或者是當時根本沒有進圈,讓我幫你重拾一下久遠的記憶。

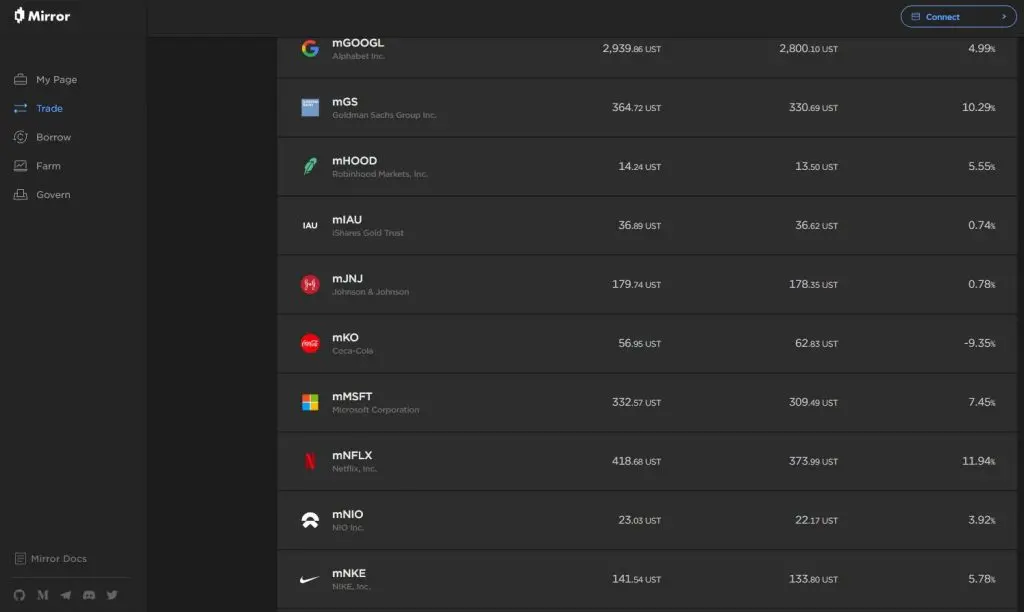

Mirror Protocol 的核心思路是:利用鏈上合成資產,來追踪現實世界里美股的股價。這一玩法也就誕生了一類叫做 mAssets 的資產。

所謂的“合成資產”mAssets,,是通過智能合約和預言機模擬股票價格的代幣,持幣者不持有實際股票,只像“鏈上的影子”來追踪價格波動。

比如mAAPL(蘋果)、mTSLA(特斯拉)、mSPY(標普500 ETF),它們靠Band Protocol 的去中心化預言機獲取實時美股數據。

雖然這和直接買美股存在區別,但勝在便利:

鑄造mAssets很簡單,用當時Terra鏈上的穩定幣UST 超額抵押150%-200%,在Terra Station操作即可獲取對應的代幣化股票,無需KYC,交易費僅0.1美元左右。

這些代幣不僅能在Terraswap (當時Terra 的DEX)上24/7交易,像Uniswap 的代幣對一樣靈活;還能在自家生態裡的另一個借貸協議Anchor Protocol 中當抵押品,進行借貸或賺利息。

既能享受美股上市公司的成長收益,又能利用鏈上金融的靈活性,5年前的DeFi,似乎已經把美股代幣化玩明白了。

但好景不長,那場夏天的夢碎得讓人措手不及。

2022年5月,加密圈著名的黑天鵝事件降臨。 Terra 的算法穩定幣UST 脫鉤,Luna 從80美元快速暴跌至幾分錢,mAssets 一夜清零,Mirror 幾乎停擺。

更雪上加霜的是,美國SEC出手,指控mAssets為未註冊證券,Terraform Labs及其創始人Do Kwon 深陷訴訟泥潭。

從“坐穩扶好伙計們” 到“對不起我們失敗了”,Terra 系的覆滅也讓美股代幣化在鏈上消失的無影無踪,在感慨和追憶的同時,反過來你也能看到它的致命弱點:

合成資產嚴重依賴預言機和UST的穩定,毫無實際股票支撐,底層的倒塌將使上層資產成為泡影。此外,匿名交易雖吸引用戶,卻也勢必觸碰監管紅線;彼時的監管和政策,遠不像今天這麼開明與寬鬆。

合成資產的脆弱、穩定幣的風險、監管的缺位,讓這場實驗付出了慘痛代價。

這次,有什麼不一樣?

當時不成功,不意味著現在不成功。

2020年的夏天過去了,這次Kraken、Robinhood 和Coinbase們,帶著更成熟的技術和合規姿態,試圖改寫故事。

作為一個見證過DeFi之夏的老玩家,我忍不住對比:這次與五年前的Mirror 相比,到底有什麼不一樣?

我們或許可以從產品、參與主體和市場環境三個部分來看。

產品:從鏈上影子到真實錨定

如前所述,像mAAPL、mTSLA這樣的代幣,只是智能合約模擬的“鏈上影子”,不持有實際股票,僅模擬價格波動。

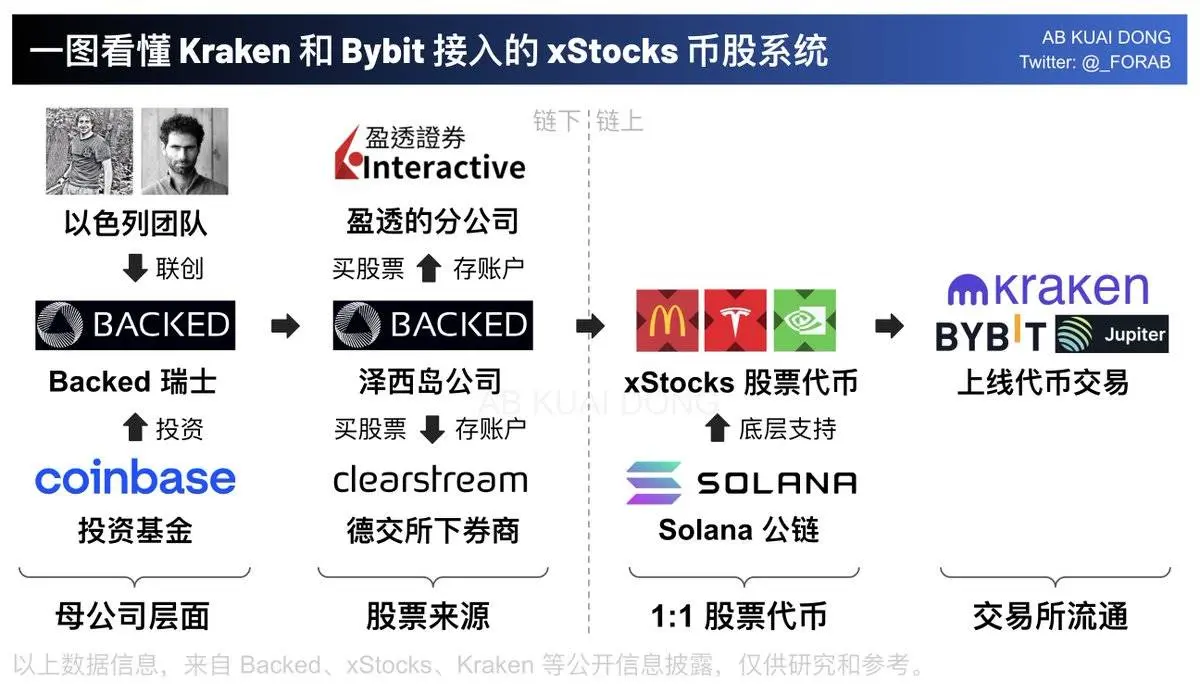

而現在的xStocks 則走上另一條路。 xStocks 由受監管的經紀商託管,確保購買股票後的可兌換現金價值。

這套美股代幣化流程,背後操盤的是Backed Assets,一家註冊於瑞士的代幣發行商,負責購買和代幣化資產。

它通過Interactive Brokers 的IBKR Prime 渠道(一個連接美股市場的專業經紀服務)買入股票,如蘋果或特斯拉,再將資產轉移至Clearstream(德意志交易所的託管機構)進行隔離存儲,確保每枚代幣1:1對應實際持倉,並接受法律審計。

簡言之,就是你的每一筆鏈上購買,背後都有真實股票的購買行為做錨定。

(圖片來源:X用戶@_FORAB)

此外,xStocks 支持代幣持有者通過Backed Assets 反向贖回實際股票,這一功能讓它跳脫Mirror的純鏈上投機框架,連接鏈上與鏈下。

參與主體:從DeFi 原生到TradFi 融合

Mirror的舞台屬於DeFi原生玩家。 Terra社區的散戶和開發者是主力,Discord和Twitter上的熱議驅動了mAssets的流行。 Mirror的成功,離不開Terra生態的Luna和UST熱潮,社區的實驗精神讓它如彗星般閃耀。

這也不得不讓人感慨,大人時代變了。

這波美股代幣化,主導者主要是傳統金融巨頭與圈內合規企業。

比如xStocks 由Kraken 提供合規平台,Robinhood 將傳統券商經驗帶入鏈上,貝萊德的代幣化試點更標誌著機構入場。

Solana的DeFi生態(如Raydium、Jupiter)確實也為xStocks增添活力,散戶可將代幣用於流動性挖礦或借貸,保留了部分DeFi基因。

但相比Mirror的社區驅動,xStocks 更像一場由交易所和TradFi巨頭導演的大戲:規模更大,野性更少。

市場與監管環境:從灰色地帶到合規為王

2020年的Mirror 誕生於監管的灰色地帶。 DeFi之夏幾乎無人問津合規,匿名交易是社區的默認規則。 2022年,SEC認定mAssets為未註冊證券,Terraform Labs深陷訴訟,匿名性成了致命傷。

那時的市場還小,DeFi更像一群極客的試驗場。

2025年的市場與監管截然不同。 xStocks等項目以合規為先,強制KYC/AML,符合歐盟MiCA法規和美國證券法。

特朗普政府2025年1月上任後,SEC 新主席Paul Atkins將代幣化稱為“金融的數字革命”,寬鬆政策也在為創新鬆綁。 2025年6月,Dinari 獲美國首個代幣化股票經紀牌照,進一步為Kraken、Coinbase鋪路。

主流金融的擁抱和市場環境的變化,讓xStocks 和Robinhood 以合規姿態規避了Mirror的法律雷區,但也似乎讓鏈上美股少了當年的草根味道。

夏天的餘韻

加密圈這麼幾年,像是變了,又好像沒變。

5年前DeFi 裡的美股代幣化,像一場未經雕琢的狂歡,充滿了激情卻缺乏穩定性。 5年後的今天,加密穿上了合規的外衣,路走的更穩了,卻也少了幾分隨性和草莽氣質。

類似的產品,不同的光景。

當更多人將BTC 視作數字黃金,當機構們摩拳擦掌,當加密逐漸變成做高傳統資本市場股價的工具,圈內外的兩波人,或許已經在不經意間完成了疑問的轉換:

以前炒美股的人不理解為什麼加密市場這麼火爆;現在炒幣的人開始疑惑帶加密標籤的美股為何越漲越高。

只是那年夏天,那份人人都爭先恐後上場的FOMO 狂熱,那種無處不在的草莽和極客精神,或許早已隨風而逝。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:深潮TechFlow