撰文:Ethan

「 2021 年是Layer 1 的爭雄之年, 2024 年則是Meme 的狂歡盛宴。那麼, 2025 年的市場主線將走向何方?」

這一在X 平台引發熱議的問題,其答案正被主流資本清晰地揭示:隨著《GENIUS 法案》成功立法、穩定幣正式納入美國主權監管框架,一個融合「穩定幣× RWA × ETF × DeFi」的多維金融新敘事正在強勢崛起。

在這場跨鏈金融的深刻演進中,核心焦點已不再是比特幣或Meme 幣,而是以太坊與Solana 之間展開的新舊秩序之爭。兩條公鏈在技術架構、合規策略、擴展路徑、生態構建模式乃至價值根基上均存在本質差異。

目前,這場決定未來格局的競爭,已邁入資本用真金白銀激烈押注的關鍵階段。

資本下注偏好:從「BTC 信仰」走向「ETH/SOL 二選一」

與以往由宏觀貨幣驅動、普漲普跌的加密牛市不同, 2025 年的市場呈現出明顯的結構性分化。頭部項目不再同步上行,資金正集中下注於精選戰場,優勝劣汰態勢顯現。

最直觀的信號來自機構買盤策略的變化:

ETH 方面:多家美國上市公司開始大規模建立以太坊資產金庫。

7 月22 日,GameSquare 宣布將其數字資產金庫授權上調至2.5 億美元,並新增持8, 351 枚ETH,明確目標為「配置優質以太坊生態資產,實現穩定幣收益」;

SharpLink Gaming 本月累計增持19, 084 枚ETH,總持倉達34 萬枚,市值超12 億美元;

某新錢包地址在過去4 天內,通過FalconX 買入超過10.6 萬枚ETH,價值近4 億美元;

The Ether Machine 宣布將以40 萬枚ETH 完成借殼上市計劃,並獲得包括Consensys 聯創、Pantera、Kraken 等頂級機構超過15 億美元融資支持,旨在成為「最大公共ETH 產出公司」。

SOL 方面:買入規模同樣驚人,且更具爆發性投機氣質。

上市公司DeFi Development Corp 宣布增持141, 383 枚SOL,總持倉逼近100 萬枚;

SOL 財庫公司Upexi 宣布以1, 770 萬美元買入10 萬枚SOL,總持倉達182 萬枚,浮盈已超5, 800 萬美元;

據CoinGecko 數據,PENGU 已市值達27.85 億美元,超越BONK(27.01 億美元),成為市值最大的Solana 生態Meme 幣。

這些現象表明,ETH 與SOL 已成為機構多資產配置的首選底層資產。然而,兩者的投資邏輯呈現顯著差異:ETH 被用作「鏈上國債+ 優質資產底層+ 現貨ETF 准入的製度型標的」;SOL 則正在被打造成「高性能消費應用鏈+ 新Meme 經濟的主戰場」。

兩種下注方式,分別代表了對加密市場未來兩條主線的預期:ETH 是被制度接管的金融引擎,SOL 是資本進攻型押注的投機賽道。

ETH :被誤讀的製度型主軸,正在兌現金融資產的使命

過去兩年,以太坊敘事一度陷入「空轉」質疑。從合併後質押收益未顯著提升,到Layer 2 生態碎片化、Gas 費居高不下,再到dYdX、Celestia 等項目主動外遷,市場對ETH 的預期曾跌至低谷。

但現實是:ETH 從未離場,反而成為與製度性敘事綁定最深的核心資產。其底層支撐在於三個維度的深度製度協同:

RWA 核心樞紐地位確立

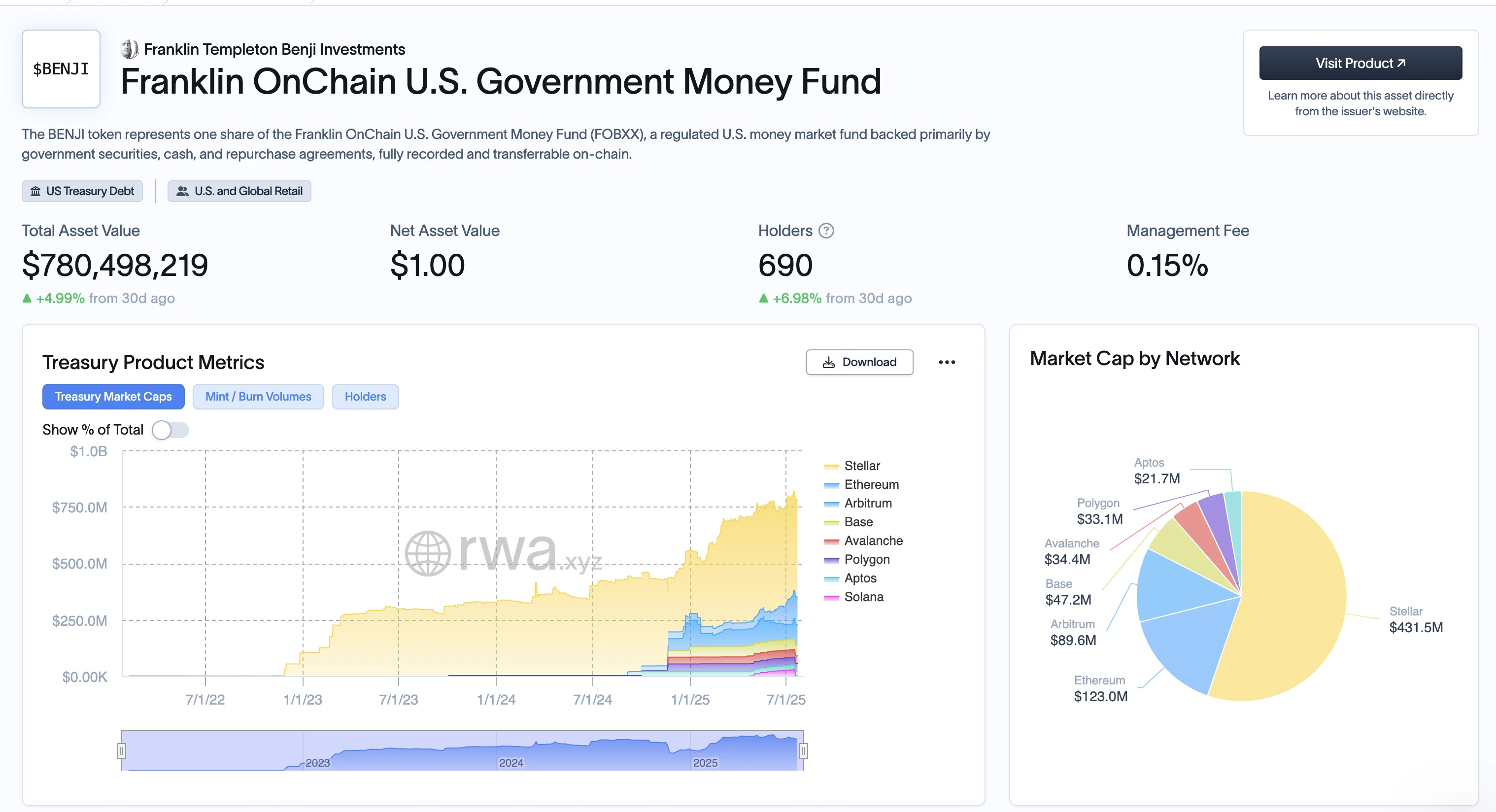

當前鏈上發行的RWA 總量超40 億美元,其中逾七成發生在以太坊主網及其L2 網絡。包括BlackRock 的BUIDL、Franklin Templeton 的BENJI、Ondo 的USDY、Maple 的現金基金等核心產品,均以ETH 為關鍵掛鉤層或流動性媒介(如WETH)。 RWA 規模越大,ETH 越不可或缺。

現貨ETF 與穩定幣政策的錨定資產

《GENIUS 法案》通過後,Circle、Paxos 等穩定幣發行方明確將「鏈上儲備透明度」與「短期美債質押結構」作為核心訴求。 Circle 最新資產配置中,WETH 佔比已升至6.7% 。同時,灰度、VanEck 等機構加速推進以太坊現貨ETF 產品籌備。繼BTC 之後,ETH 極可能成為下一個ETF 焦點。

鏈上鎖倉與開發者生態仍處絕對優勢

截至7 月22 日,以太坊主網及L2 網絡總TVL 高達1100 億美元,佔全球加密TVL 的61% 。 ETH 開發者月活穩定在5 萬人次以上,分別是Solana 的4 倍和其他L1 的8 倍以上。這意味著,無論市場敘事如何變化,ETH 作為鏈上資產治理、價值沉澱與流動分發的「主金融層」,其製度基礎和生態粘性短期內難以撼動。

價格方面,ETH 已逼近4000 美元關口。伴隨BTC 突破並穩定在120, 000 美元上方,ETH 重新點燃市場預期的過程,並不是新故事的製造,而是對舊價值的重新發現。

SOL :鏈上原生消費力,爆發力背後的資本邏輯

相較於以太坊的「金融中樞」定位,Solana 更似高頻場景中的消費基礎設施。其敘事已從「技術參數最優鏈」成功轉型為「鏈上原生爆款製造機」,並在2024-2025 年迎來結構性突破。

MemeCoin 的本土市場,而非二級轉場:

在本輪「加密消費品」熱潮中,Solana 鏈上湧現的MemeCoin 數量與流動性創歷史新高。行情數據顯示,截至7 月22 日,Solana 上市值最高的Meme 項目BONK 達26.7 億美元,緊隨其後的是PENGU(23.2 億美元)和TRUMP(22 億美元),三者市值總和已超越Dogecoin。憑藉Solana 極低的Gas 費與高TPS,這些項目形成了「低成本實驗→ 社群驅動FOMO → 高頻交易刺激」的快速閉環。在Solana 上,Meme 已成為鏈上用戶的原生消費行為。

資本押注「鏈上活躍度」,而非技術路線:

DeFi Development Corp 和Upexi 等上市公司的巨額增持行為表明,主流資本正將SOL 視為「可交易資產+ 用戶增長指標+ 敘事載體」的三位一體標的,其關注點在於生態活躍度、交易深度及「鏈上故事」的消費屬性,而非技術細節。

生態產品從爆款邁向「基礎消費層」:

從Jupiter 的DEX 體驗、Backpack 移動錢包,到Solana 手機及即將面世的Solana App Store,整個生態正嘗試構建更貼近Web2 用戶習慣的閉環。鏈上原生消費(包括Meme、DePIN、小遊戲、社區積分、社交媒體)已成為Solana 的「本地生活」,為SOL 創造了天然消耗場景。雖然其TVL 僅為以太坊的12% ,但Solana 鏈上的交易頻率、人均交互量及Gas 消耗總量已顯著超過Polygon、BNB Chain 等傳統L1。它更像是加密原住民的「日活入口」,而非純粹的金融「定價錨」。

價格信號:突破200 美元,進入高波動主升浪:

隨著BTC 穩定在12 萬美元、ETH 衝刺4000 美元,SOL 近期也重回200 美元上方。高波動伴隨高熱度,本身就是新敘事醞釀與主力換倉的前兆。我們看到的不是投機狂熱,而是「鏈上行為- 價格反應」之間越來越短的反饋閉環。

這是一種以消費數據驅動交易預期的模式,ETH 做不到,SOL 成了範式。

巨鯨博弈與政策催化:誰能承接主力換倉的子彈?

技術應用決定公鏈的「敘事潛力」,而資金與政策則決定其「交易承載力」——尤其當BTC 突破12 萬美元、市場進入主升浪後,識別下一階段的「資金匯聚區」至關重要。

鏈上數據顯示, 2025 年Q2 以來,三大機構的「鏈上建倉」行為出現了截然不同的策略:Grayscale 在5 至7 月持續增持ETH(累計17.2 萬枚,約6.4 億美元),明確用於其現貨ETH ETF 基礎倉位建設;Jump Trading 自6 月以來頻繁在Solana 鏈上調倉,重點佈局BONK、PENGU 和Jupiter,並通過多地址累計增持SOL 近28 萬枚;DeFi Development Corp 和Upexi 兩家上市公司持續公告增持SOL,均已形成超百萬枚持倉(總市值近5 億美元),並實現可觀浮盈。

這並非簡單的「勝負」押注,而是市場分層:ETH 是「結構性資產配置」,SOL 是「短週期波動工具」。

政策風向差異化助推「雙線增長」。 7 月19 日,美國總統特朗普已正式簽署《美國穩定幣國家創新指導法案(GENIUS Act)》,美國首個穩定幣聯邦監管框架落地,疊加Coinbase 與BlackRock 提交S-1 現貨ETH ETF 文件,「ETH 納入合規框架」的路徑日益清晰。同時,Solana 團隊與OKX、Bybit 等交易所合作推進「消費資產合規發行」實驗。例如OKX 於7 月推出Solana 鏈上資產專屬Launchpad,並對Meme 幣發幣流程引入輕KYC 機制。

這種「雙向合規」意味著政策紅利正按應用場景、資金屬性和風險偏好差異化分發:ETH 繼續吸納傳統資本,SOL 成為年輕用戶與消費場景的合規試驗田。

短期政策預期:ETH 受益更明顯,SOL 受限更少。儘管ETH 在ETF、RWA 方面處於政策紅利前線,但也面臨SEC 在證券屬性認定、質押分類等方面的多重門檻。 SOL 生態因較少涉足中心化發行和復雜質押通道,其代幣與應用更容易進入監管「灰色安全區」。這導致ETH 的上漲路徑更穩健但周期較長,SOL 的上漲路徑更陡峭且波動性更高。

誰定義未來?對沖配置,而非二選一

從BTC 突破12 萬美元後的市場路徑來看,ETH 和SOL 的差異性,已不再是「誰替代誰」的線性問題,而是「誰在什麼週期內定義未來」的分佈式答案。

ETH 是結構支撐下的中長期敘事主角

在《GENIUS 法案》加持下,ETH 納入金融合規體系的路徑清晰。無論是現貨ETF 推進,還是其在RWA 模型中的「清結算層」定位,都使其成為華爾街配置區塊鏈資產的「核心資產」。

從BlackRock、Fidelity 等機構的建倉邏輯看,ETH 正從「Gas Token」向「基礎金融平台」演變,其估值錨點也從鏈上活躍度轉向國債收益模型、Staking 利率。 ETH 的勝利方式不是爆發,而是沉澱。

SOL 是結構裂縫中的短期爆發器

與ETH 的穩定性相對,SOL 在高頻交易、Meme 幣敘事、終端應用、原生消費品(如Saga 手機)等層面成為資金博弈的主戰場。從BONK 到PENGU,再到JUP 的治理實驗,Solana 鏈已構建出一套高流動性、高滲透性的「原生敘事市場」。

再結合鏈上實際表現:SOL 的TPS、成本、終端響應速度持續領先;而SVM 生態的獨立性,也讓其擺脫了EVM 生態內捲與重複建設的困境。

更重要的是,SOL 是少數「有能力承接資金且願意高波動」的敘事窪地,在BTC 啟動主升浪後,成為捕捉「資金輪動快速反應」的核心短週期選項。

因此,這並非一道「選擇題」,而是一道「週期博弈題」:

對於看好制度變革、押注傳統資本結構化進場的中長期資金,ETH 是首選。對於希望捕捉資金輪動與敘事爆發機會的短週期參與者,SOL 提供更具張力的Beta 暴露。

在敘事與製度、波動與沈淀之間,ETH 和SOL 或許不再是對立的選項,而是構成一個時代錯配下的最優組合。

誰定義未來?目前看來,答案或許並非單一項目,而是這個「組合權重」的持續微調過程。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需報導或加入交流群,請聯繫微信:VOICE-V。

來源:Odaily星球日報