在數字稀缺的有利宏觀背景下,市場如何從這裡復甦無疑將是對市場信念的考驗。

2021 年5 月19 日,比特幣市場經歷了自2020 年3 月黑色星期四以來最重大的清算事件和價格下跌之一。此次市場投降事件發生於比特幣在5 萬美元上方調整數月並且在備受期待的Coinbase 直接上市後市場衝刺歷史新高失敗。

在5 月19 日這場最嚴重的拋售中,發生了比特幣歷史上最大的日線圖,日內價格區間達到11,506 美元。自5 月9 日以來,比特幣價格總共下跌了47.3%。

這種劇烈的下行價格走勢令整個市場感到意外,尤其是這一事件發生在比特幣歷史上最大規模牛市期間。因此,許多人想知道牛市是否已經結束,以及比特幣是否已進入到長期熊市結構。

在這篇文章中,我們研究了描述導致拋售的市場結構的指標,以及對未來牛市和熊市情況的評估。這篇文章將探討:

-

指標:針對鏈上支出模式中減緩機構需求和分配的預警。

-

分析:進出交易所的代幣流量,以及穩定幣中對退出流動性的需求。

-

對比與之前的市場週期、拋售和持有者行為,以確定宏觀牛市是否繼續或熊市是否到來。

這篇文章是The Week On-chain(第21 週)時事通訊的文章,其中詳細介紹了市場拋售的幅度、市場反應以及活動期間實現的損失和收益。

機構需求的變化

隨著比特幣市場估值的增長和成熟,它既吸引又需要更大的資金和數量來維持並達到新高。這種牛市勢頭的主要驅動力無疑是機構資金流入,主要是為了應對對COVID 大流行的非同尋常的貨幣和財政反應。

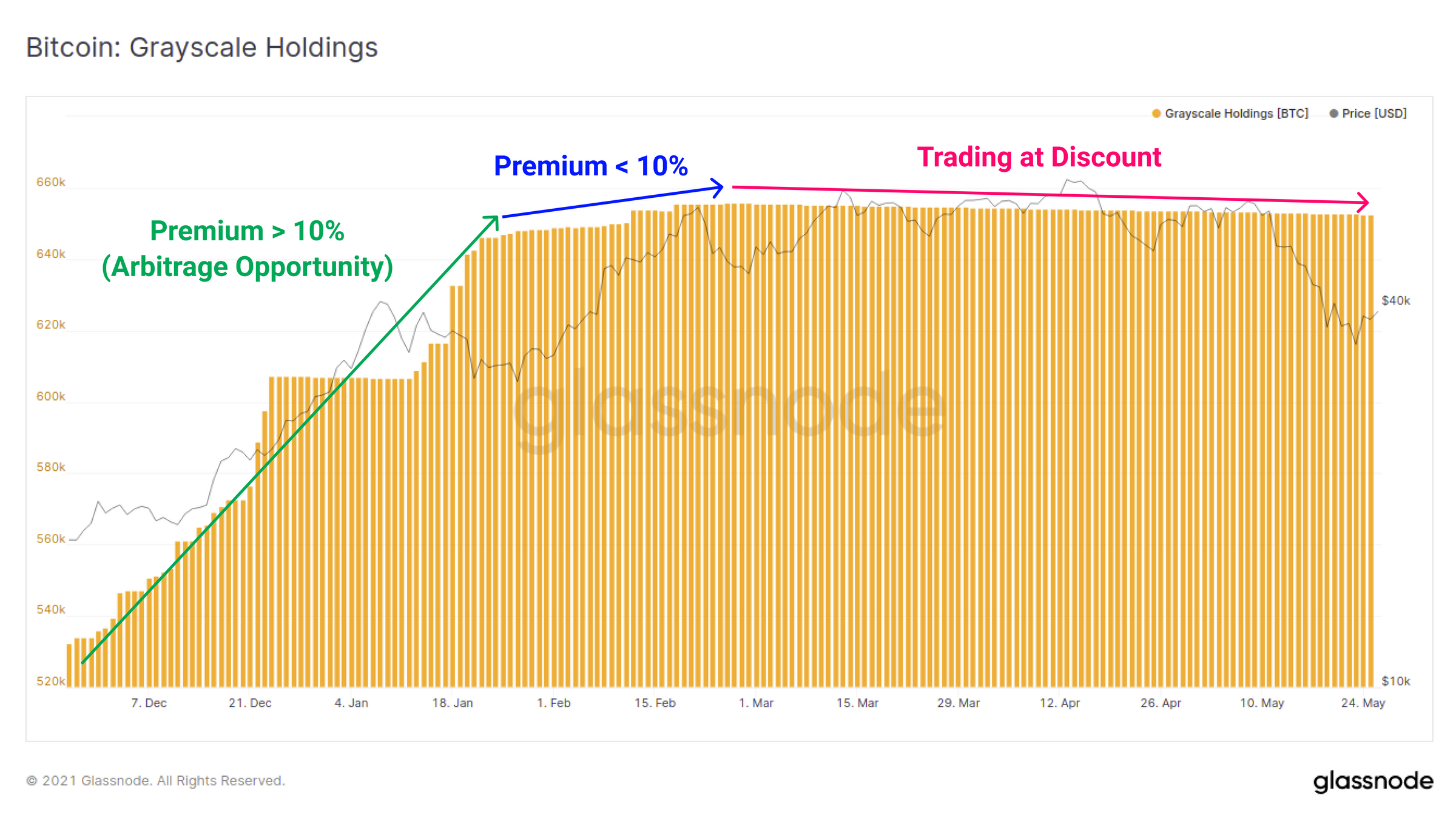

可供傳統投資者使用的最大投資工具是灰度GBTC 信託產品。在2020 年的大部分時間和2021 年初,投資者通過對持續GBTC 價格溢價的實物套利來利用強勁的機構需求。這具有雙重目的,因為它將BTC 代幣從流動性流通中移除,從而產生了自我強化的供應緊縮,從而推動了不斷增長的機構需求。

到2021 年1 月,GBTC 信託的流入量接近5 萬BTC,而GBTC 的交易溢價始終保持在10% 至20% 之間。 1 月下旬套利開始將溢價推低至10% 以下,而BTC 的流入開始急劇放緩。 2 月下旬,資金流入完全停止,GBTC開始以相對於現貨價格不斷惡化的負溢價進行交易。

GBTC價格目前已經負溢價交易3個多月,5月13日創下21.23%的負溢價低點。 GBTC負溢價的存在既消除了巨大的供應下沉,也提前預警了自二月下旬以來機構需求大幅疲軟。

然而,隨著最近的拋售,GBTC 的負溢價已經開始收窄,達到-3.8%。這表明,隨著比特幣現貨價格的下跌,機構興趣或套利交易者的信念已經上升。

Grayscale溢價實時圖表

Grayscale溢價實時圖表

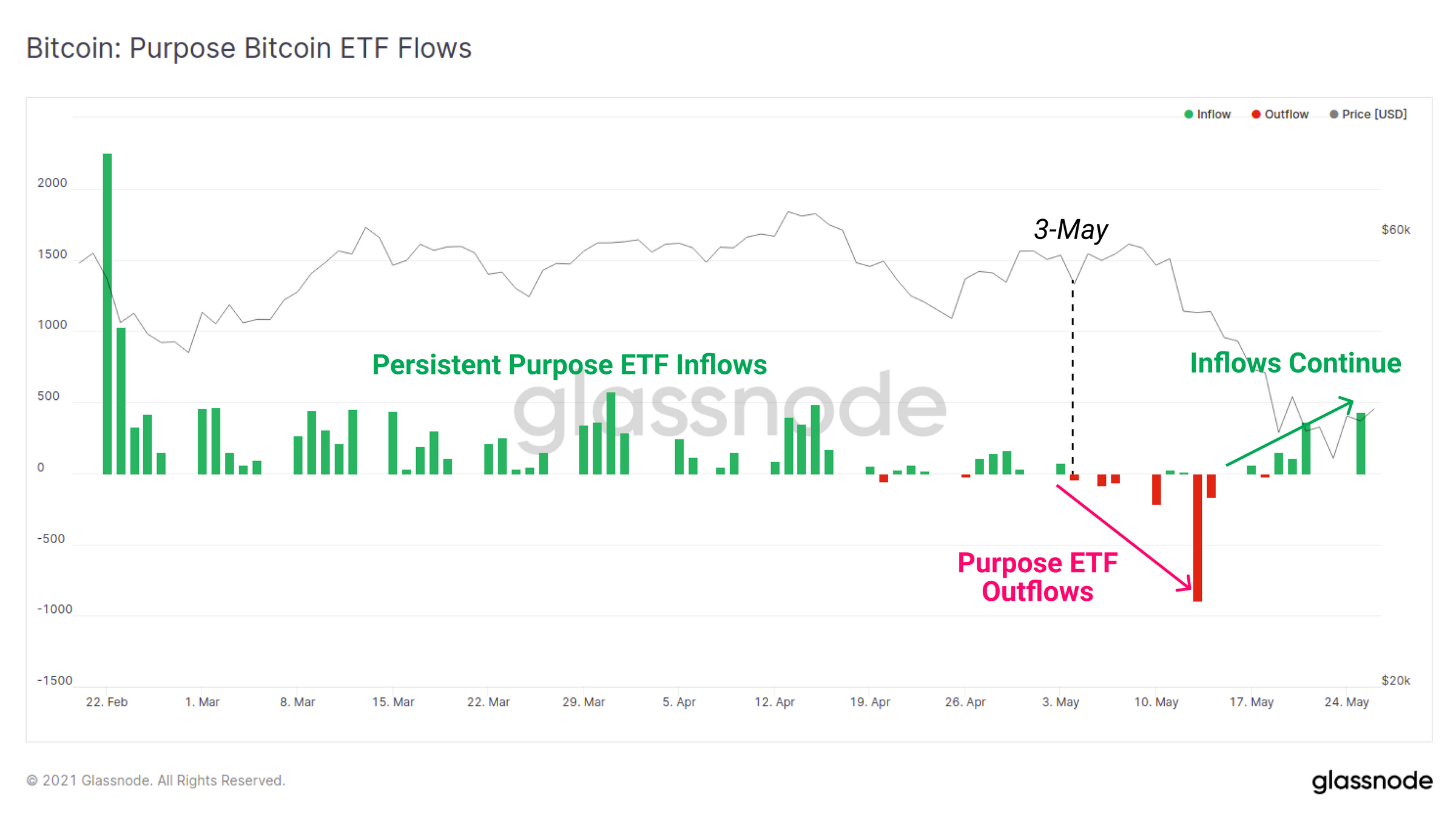

講述一個類似的故事,加拿大Purpose比特幣ETF 從4 月底到5 月初獲得持續資本流入。此後,隨著市場開始出現疲軟跡象,資金流出開始占主導地位。然而,與GBTC 類似,在價格調整之後,需求流量似乎正在顯著恢復,截至5 月下旬流入量重新上升。

Purpose ETF流入實時圖表

Purpose ETF流入實時圖表

GBTC 和Purpose ETF 的流入都表明機構需求從2 月到5 月有所減弱,兩者都將對流動性BTC 供應產生影響。從積極的方面來看,隨著GBTC負溢價開始減弱,並且Purpose ETF資金流入重新開始,最近的拋售似乎激勵了這兩種產品的投資者。

交易所動態

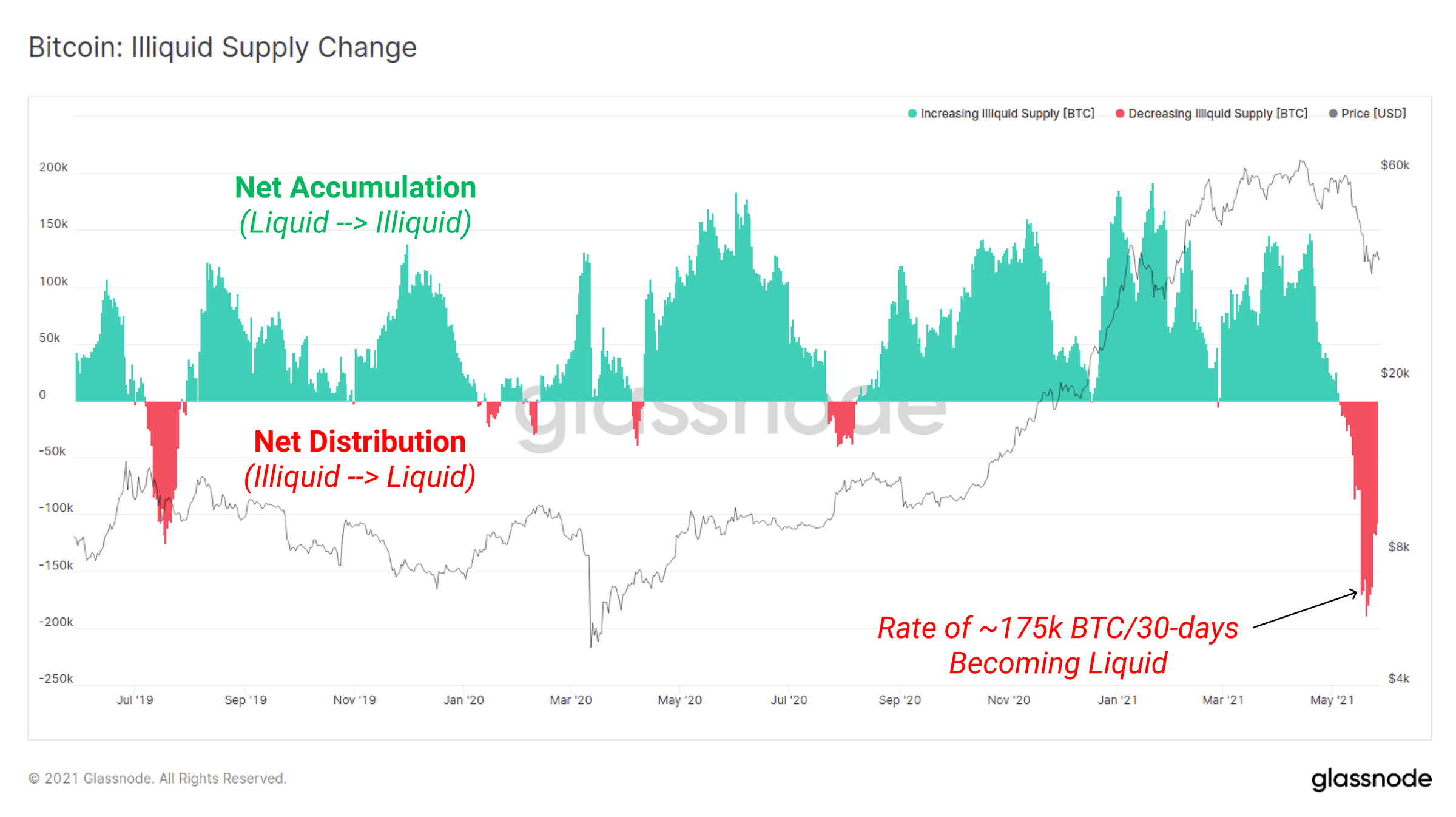

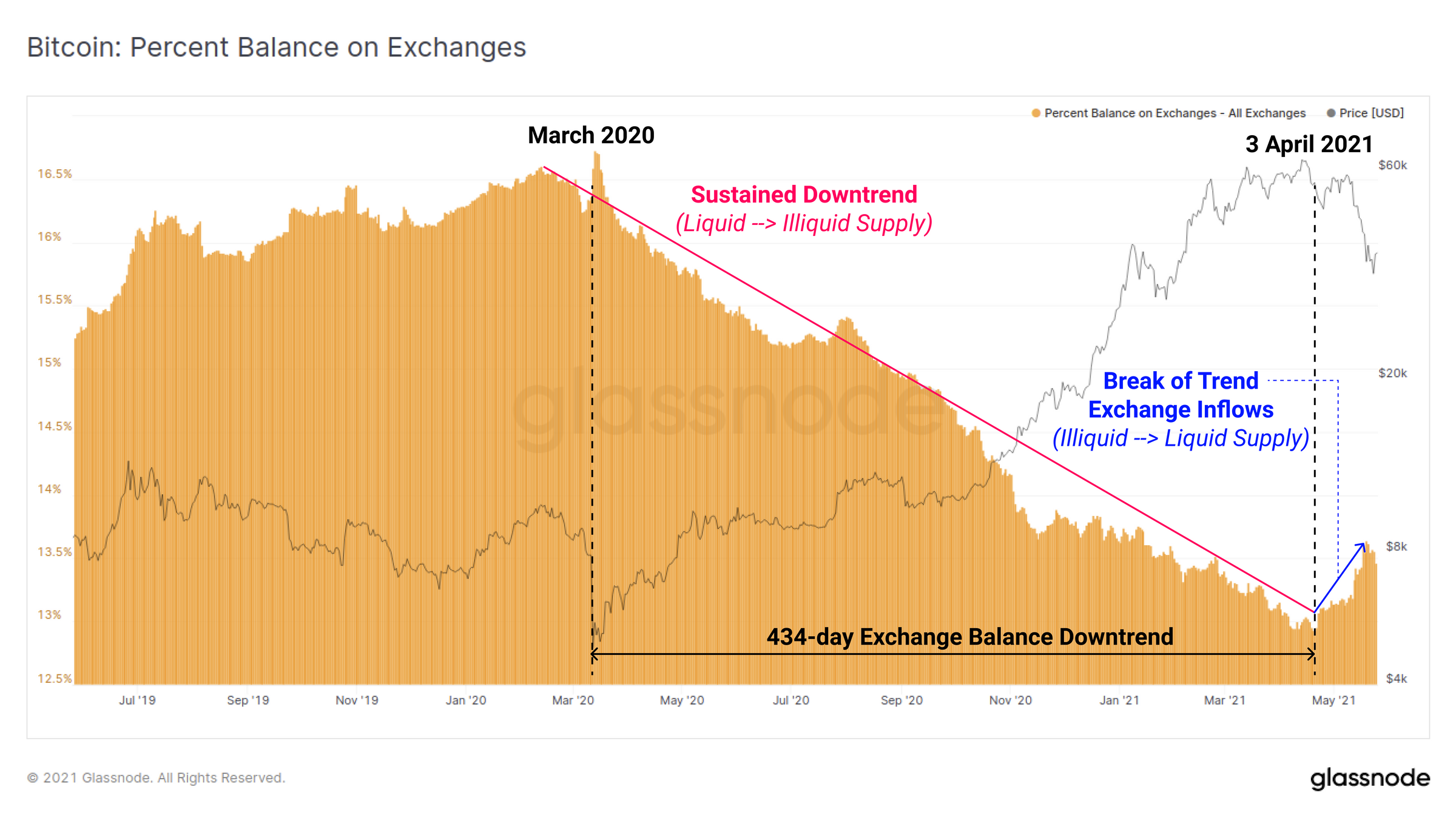

比特幣在2020 年3 月之後登上了世界宏觀經濟舞台,這一效應在交易所持有的餘額中可以清楚地觀察到。交易所餘額從永久積累發生了巨大的逆轉,變成了不間斷的流出。 BTC的量正在從流動狀態轉變為非流動狀態,從而造成自我強化的供應緊縮,代幣從交易所轉移到機構託管人和/或冷錢包。

流動性不足的變化量度顯示了過去30天內幣從流動狀態轉變為非流動狀態的比率(綠色條形)。近兩年的積累幅度可想而知,但5月份的拋壓規模也可圈可點。在最近的拋售中,投資者顯然受到了驚嚇。

雖然要確定走勢可能需要時間,但該指標回歸到積累將是一個強烈的信號,表明信念已經回歸。如果沒有,則可能表明進一步的代幣分發即將到來。

非流動供應變化實時圖表

非流動供應變化實時圖表

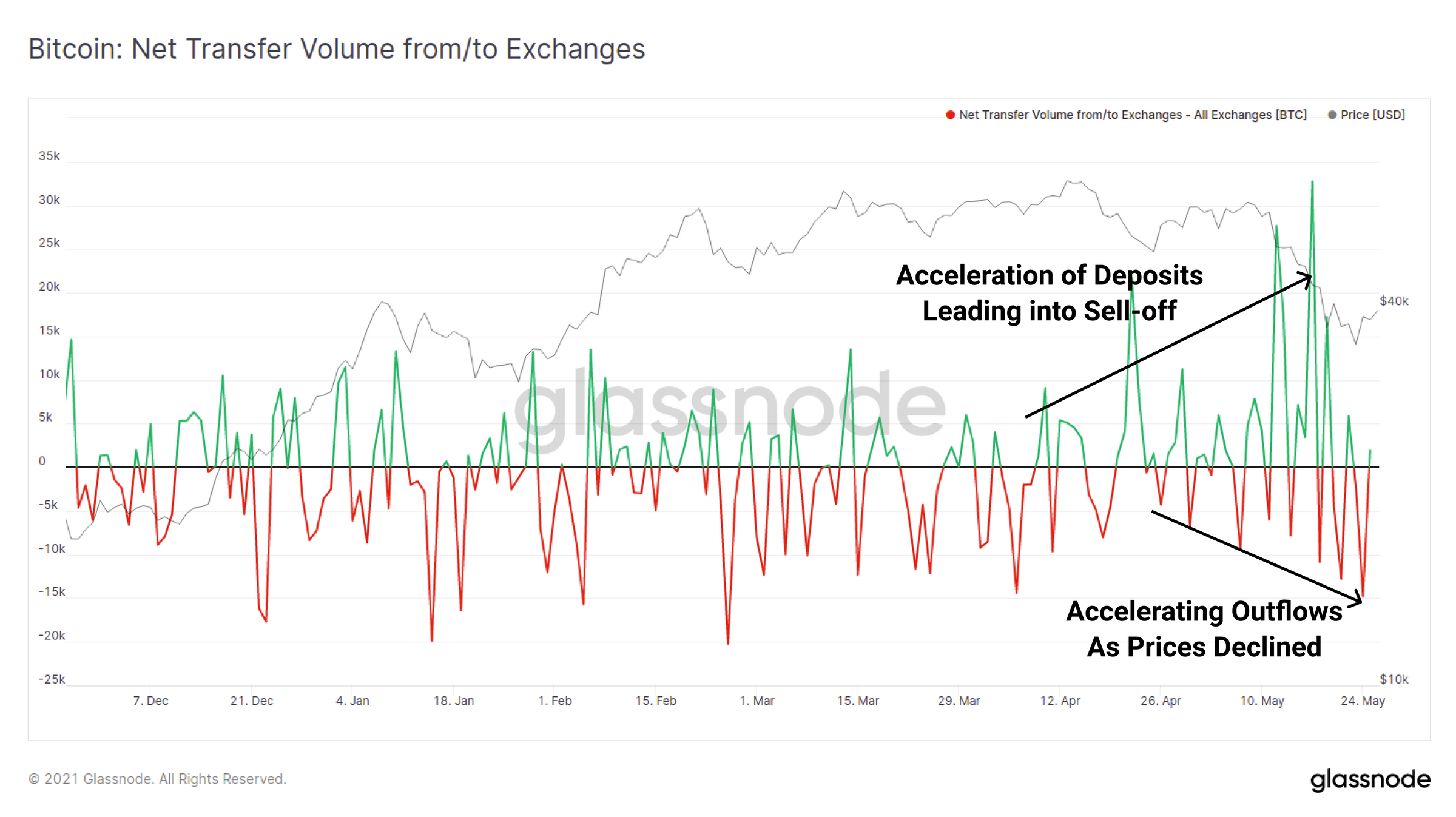

在拋售前的幾個月裡,還可以看到一種趨勢是發送到交易所的存款量越來越大。相反,隨著價格下跌,隨著投資者介入逢低買入,大量代幣流入交易所,最近出現了相反的趨勢。

交易所餘額下降的趨勢已持續超過434 天,但在4 月3 日觀察到交易所流入顯著增加。這與上圖中以前流動性差的幣重新進入流動循環的流動相一致。請注意,對這種行為有多種解釋,這些解釋很可能同時發生:

-

以分配和銷售為目的的交易所流入。

-

為藉貸、期貨和保證金交易提供抵押品。

-

資本轉向其他資產(特別是我們在此分析的ETH)。

-

零售主導投機和交易,尤其是與幣安智能鏈相關的。

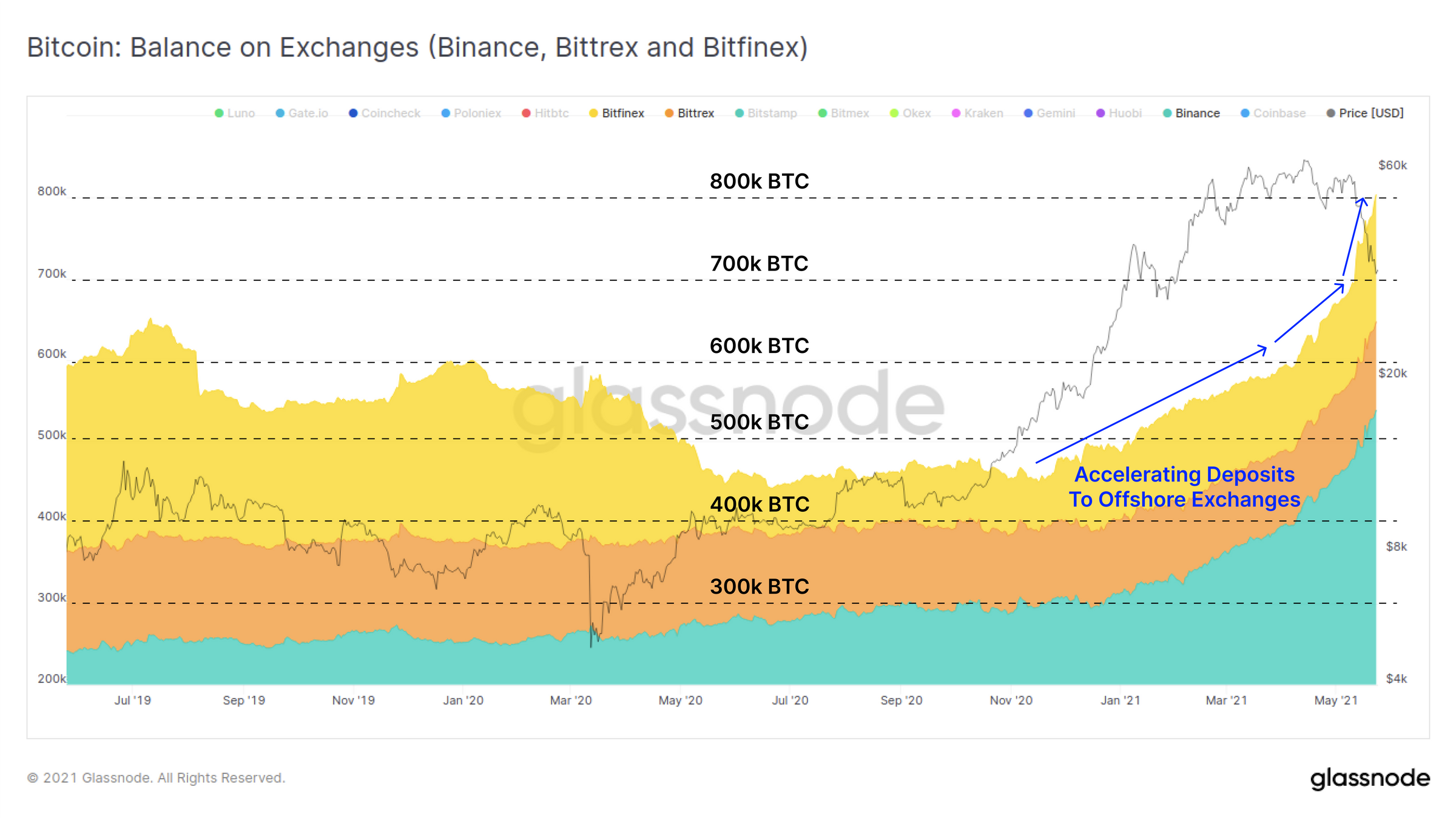

更仔細地細分這一趨勢表明,除了三個交易所:Binance、Bittrex 和Bitfinex,交易所流出實際上仍在繼續或對大多數交易所而言是淨平衡的。這些交易所見證了整個BTC在2021年的加速流入,其中幣安尤其領先。在5 月的拋售期間,這些交易所持有的總餘額在1 週內增加了超過10 萬BTC。

考慮到這些非美國的交易所服務實體,這可能表明對導致不同國際司法管轄區之間拋售的事件的市場反應和信念存在差異。

交易所餘額實時圖表

交易所餘額實時圖表

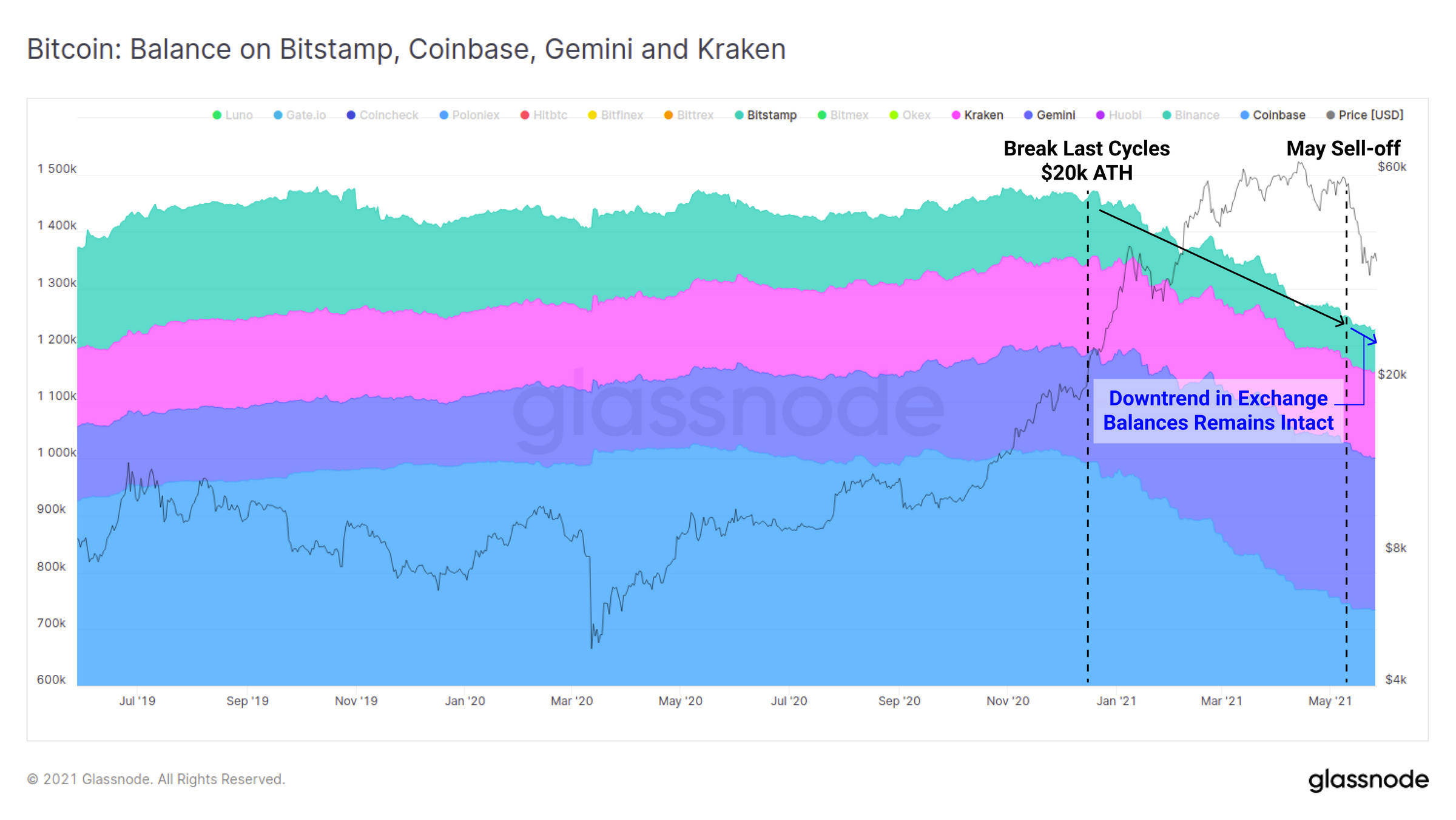

相反,美國監管的交易所Coinbase、Gemini、Kraken 和Bitstamp 的餘額繼續下降,幾乎對整個5 月的趨勢產生了重大影響。

交易所餘額實時圖表

交易所餘額實時圖表

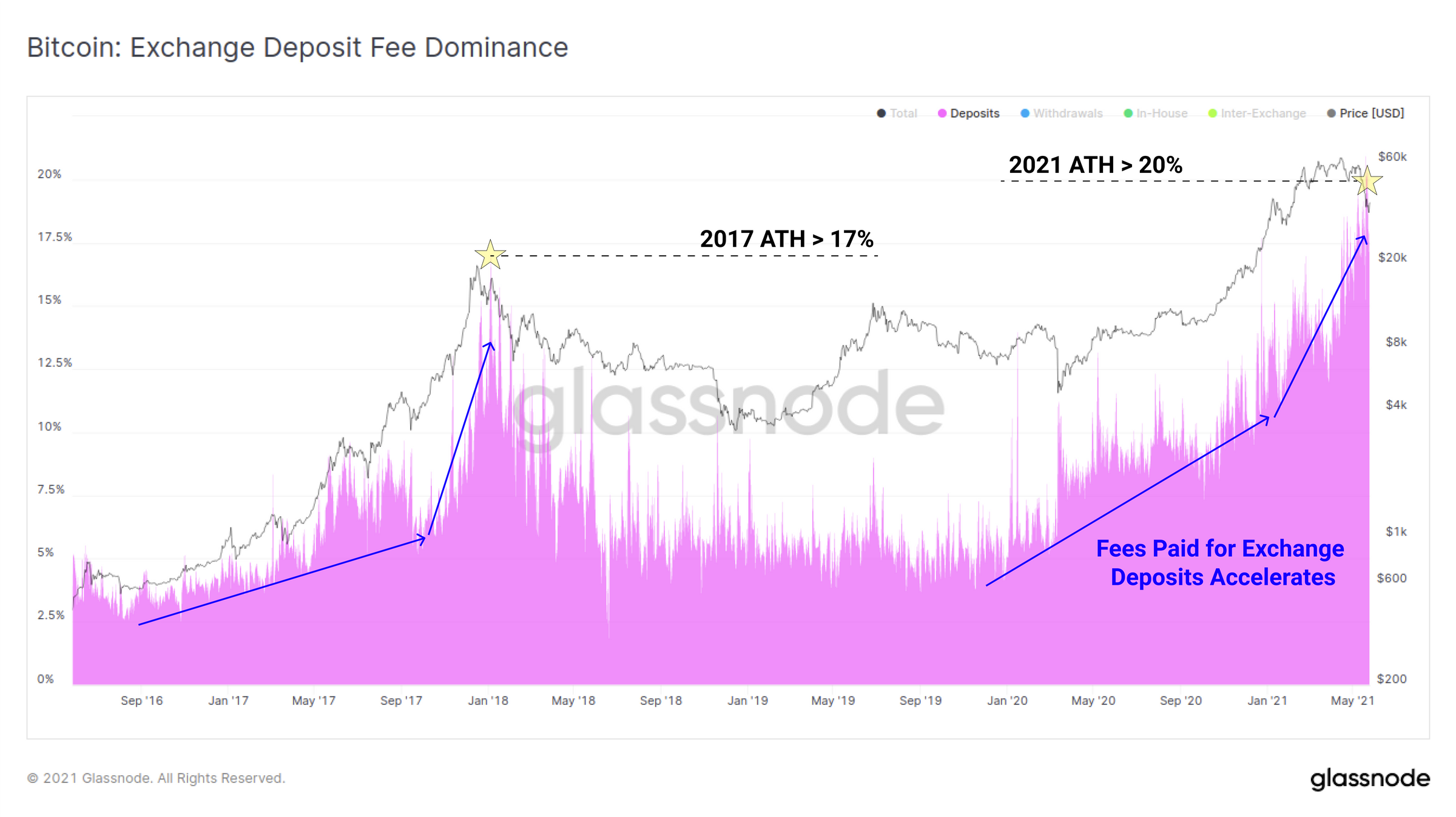

用於交易所存款的鏈上交易費用的比例最近也有所加快。與2017 年的宏觀頂部相似,在達到新的ATH 之前,整個牛市對交易所存款的需求加速,這次超過所有鏈上費用的20%。這表明代幣持有者迫切需要優先考慮存款,無論是出於恐慌,還是在調整期間重新抵押保證金頭寸。

交易所費用主導情況實時圖表

交易所費用主導情況實時圖表

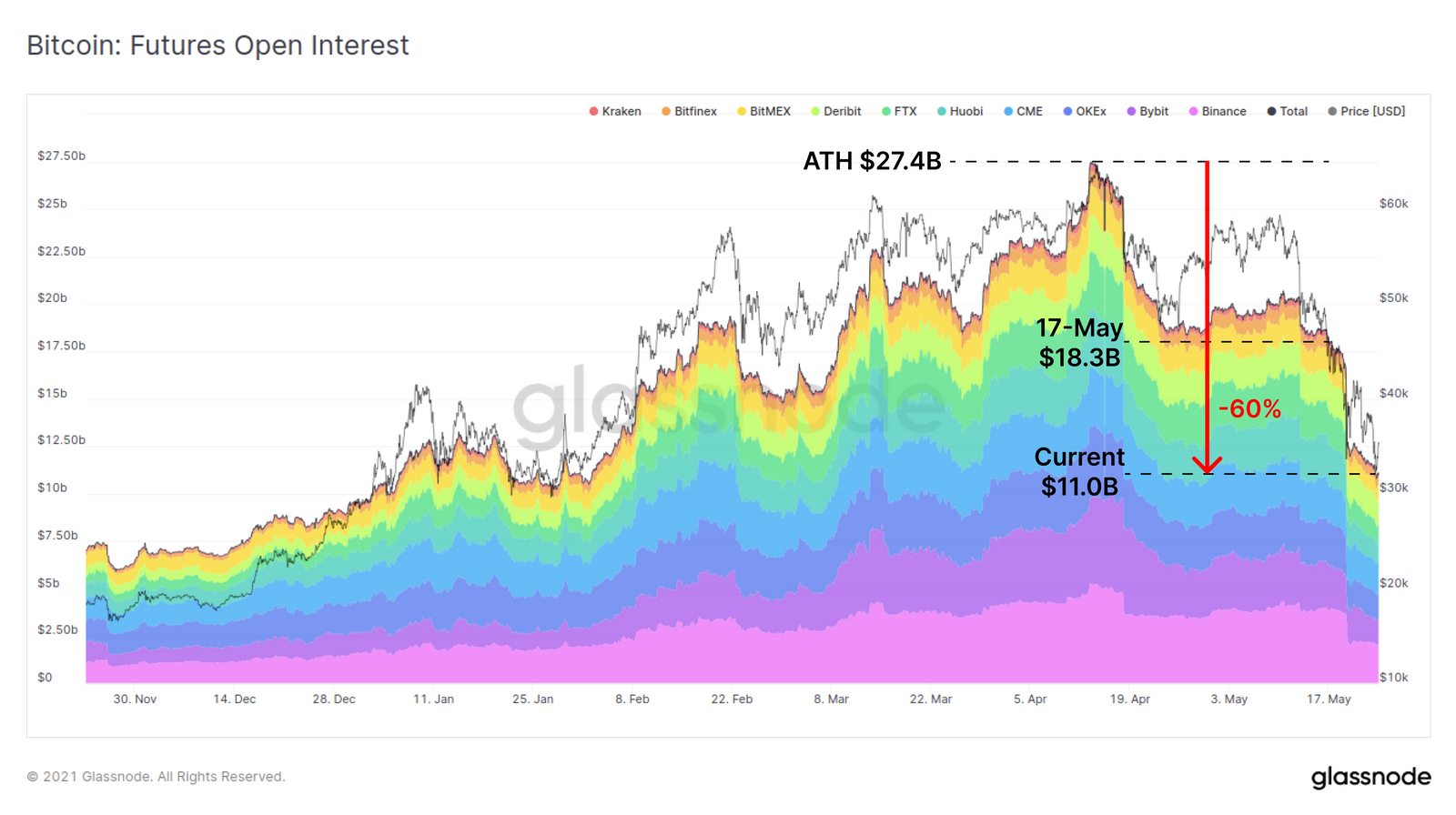

最後,在交易所方面,衍生品市場出現了大規模的去槓桿化,導致市場拋售、追加保證金和清算一連串事件發生。從4 月中旬設定的期貨未平倉合約的274億美金峰值開始,超過60% 的未平倉合約已從賬簿中清除。值得注意的是,期貨未平倉合約只是加密貨幣市場中可用的一種槓桿形式。額外的保證金來源來自加密貸款、期權市場以及越來越多的DeFi 協議,我們將在本文中進一步討論對這種拋售的反應。

期貨未平倉實時圖表

期貨未平倉實時圖表

退出流動性與“幹火藥”(即可用於投資的現金總額)

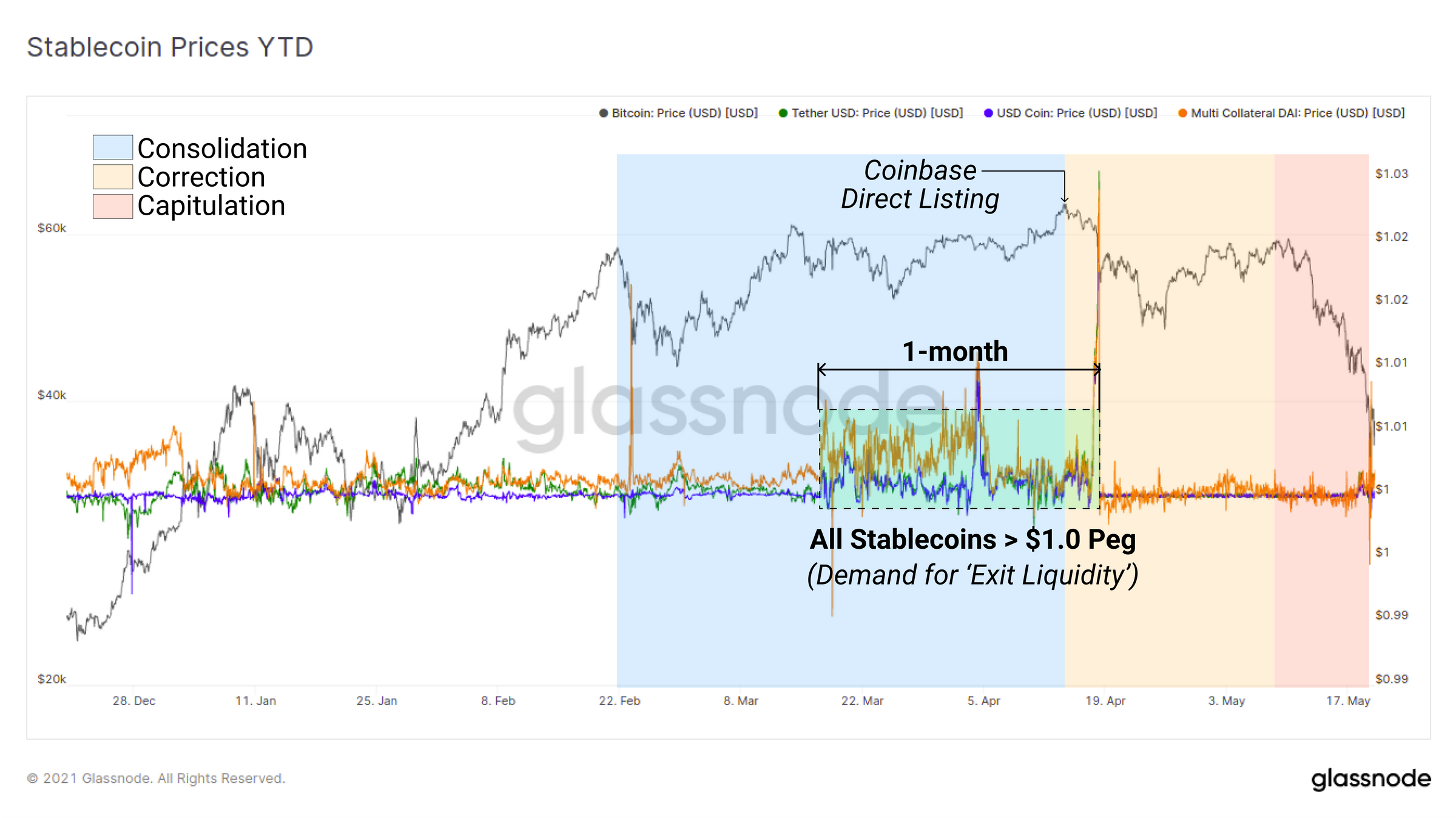

穩定幣無疑在行業中扮演了儲備資產的角色,每個都有獨特的機制來保持“穩定”。因此,穩定幣相對於其1 美元掛鉤的價格表現可以洞察對退出流動性的需求。特別是在3 月和4 月,三大穩定幣USDT、USDC 和DAI 的交易時間均高於掛鉤價格,直至Coinbase 直接上市。這表明可能存在對穩定幣退出流動性的強勁需求,可能是預期“拋售消息”。

穩定幣價格實時圖表

穩定幣價格實時圖表

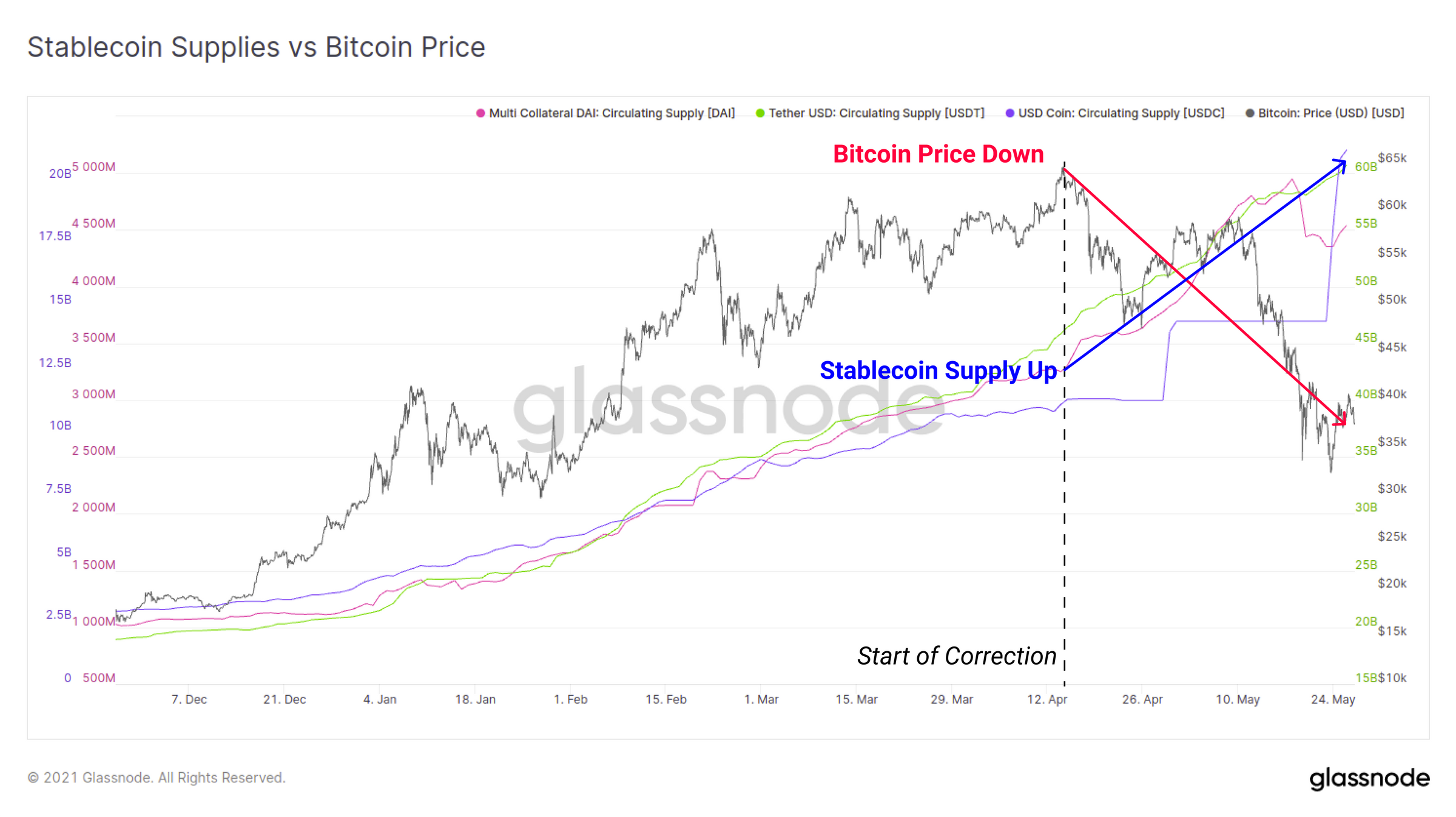

然而,在拋售的另一方面,穩定幣的流通供應量此後創下歷史新高。自4 月14 日開始價格修正以來,穩定幣供應量在過去1.5 個月內增加了以下數量:

-

USDT市值增加142億美元(+30%)

-

USDC市值增加97.2億美元(+88%)

-

DAI 市值增加12.2億美元(+38%)

穩定幣供應實時圖表

穩定幣供應實時圖表

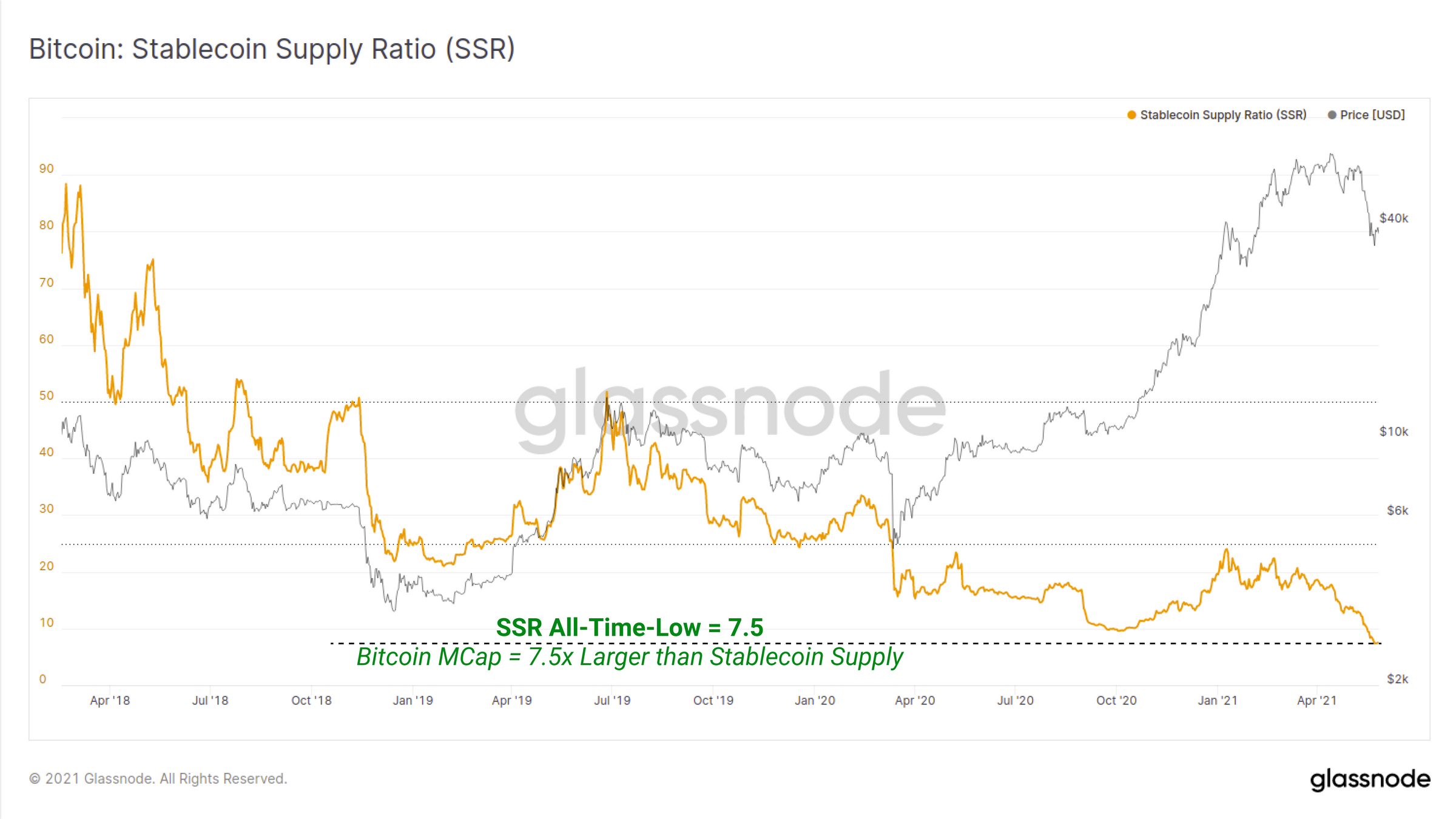

穩定幣供應比率(SSR) 將比特幣的市值與所有穩定幣的總供應量進行比較,作為衡量加密本地、美元計價購買力的指標。較低的SSR 值意味著相對於比特幣市值,穩定幣供應量較大(幹火藥,即可用於投資的現金總額)。隨著比特幣估值收縮,穩定幣供應增加,SSR 比率現已降至7.5 倍的歷史最低點。

這令人信服地代表了歷史上最大的加密本地美元購買力。

HODLer支出行為

最後,我們將調查市場的支出與HODLing (持有)行為。我們將特別關注新投資者的餘額,他們可能對比特幣的波動和FUD 推動的世界(短期持有者,STH)相對較新,而長期持有者(LTH)的信念是通過多年的戰鬥傷疤所塑造的。

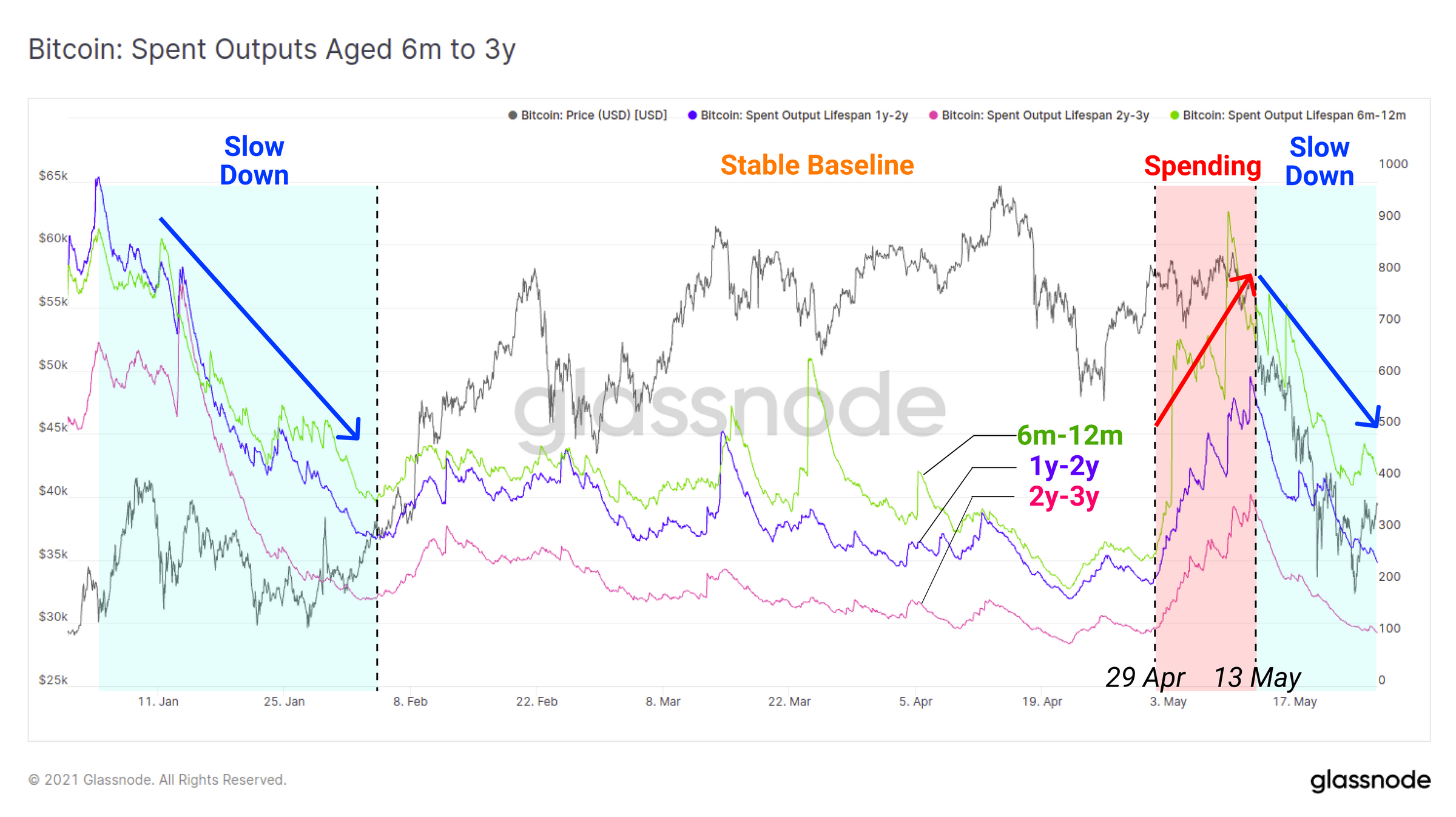

在2020-21 年的牛市中,年齡在6個月到3 年之間的代幣(代表上一個週期的買家)經歷了兩個時期的支出增加:

-

2020 年12 月至2021 年2 月,因為在從1 萬美元上漲至4.2 萬美元的市場走強期間實現了利潤。

-

4 月下旬至5 月中旬,因為舊的BTC 被支出,可能是通過資本輪換(此時ETH 價格翻了一番),並且可能是為了應對上述疲軟的市場結構。

然而,在這兩個時期之後,隨著價格的調整,舊幣的支出顯著放緩。這表明老玩家在重大調整之前相當擅長賣出(他們的代幣分佈也增加了間接供應),但是隨著價格變得更便宜,他們也傾向於重新獲取持有信念(並且可能逢低買入)。

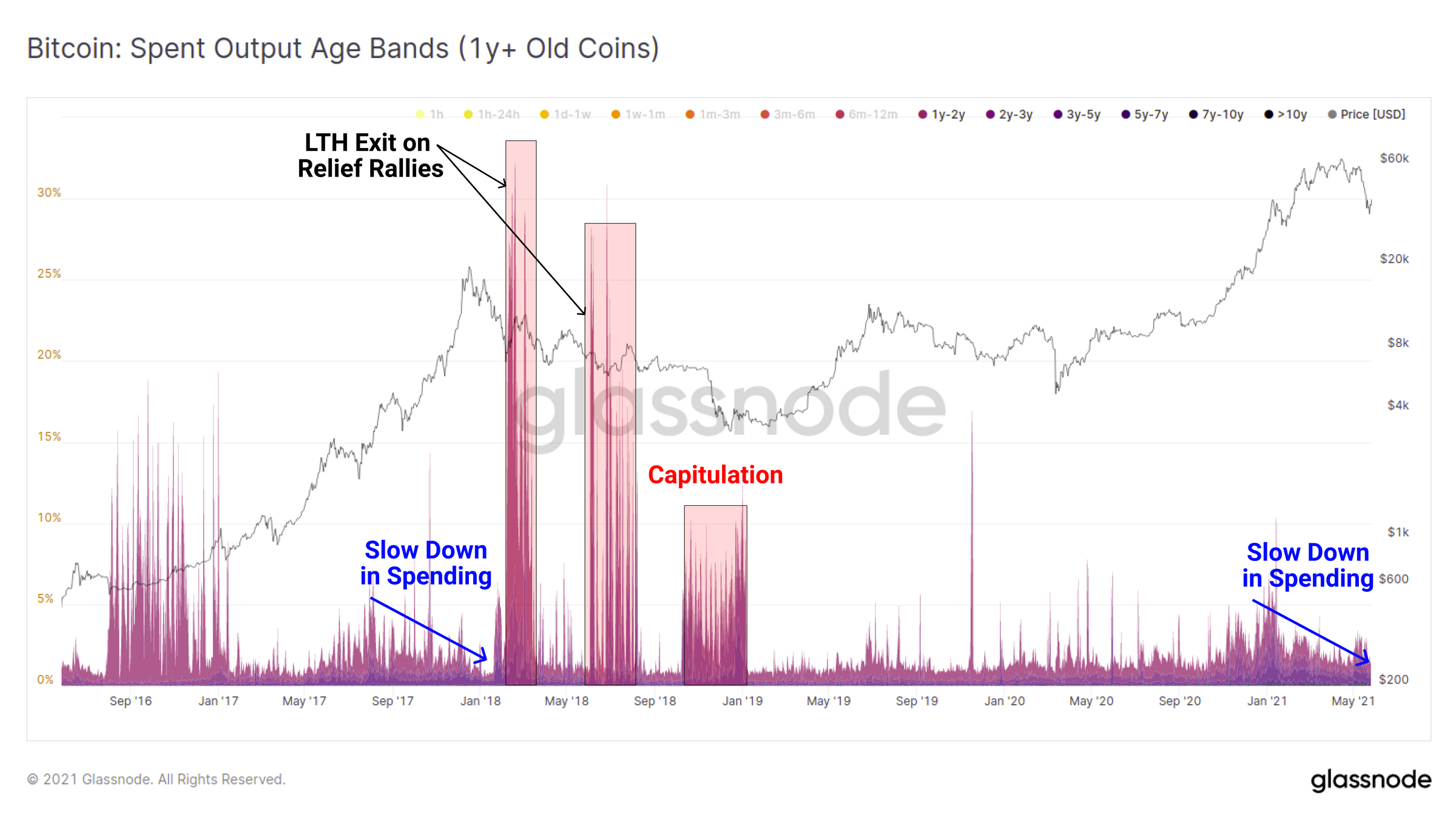

如果我們將舊幣的支出行為與2017 年宏觀頂部進行比較,我們可以看到一個有點相似的模式,隨著市場變得欣喜若狂,老玩家放緩了支出。然而,隨著熊市的可能性增加,舊幣的比例在第一次救濟反彈中重新煥發活力。類似的事件發生在2018 年的大多數熊市反彈以及11 月的最終投降期間。

這是當前市場結構中需要關注的一個重要指標,因為它可能表明在任何救濟性反彈時是否會發生類似的舊幣大規模退出。相反,如果這些舊的非流動性幣沒有分發,則表明在飽受崩潰創傷的HODLers 中,有一個更加樂觀的前景。

支出輸出時間段實時圖表

支出輸出時間段實時圖表

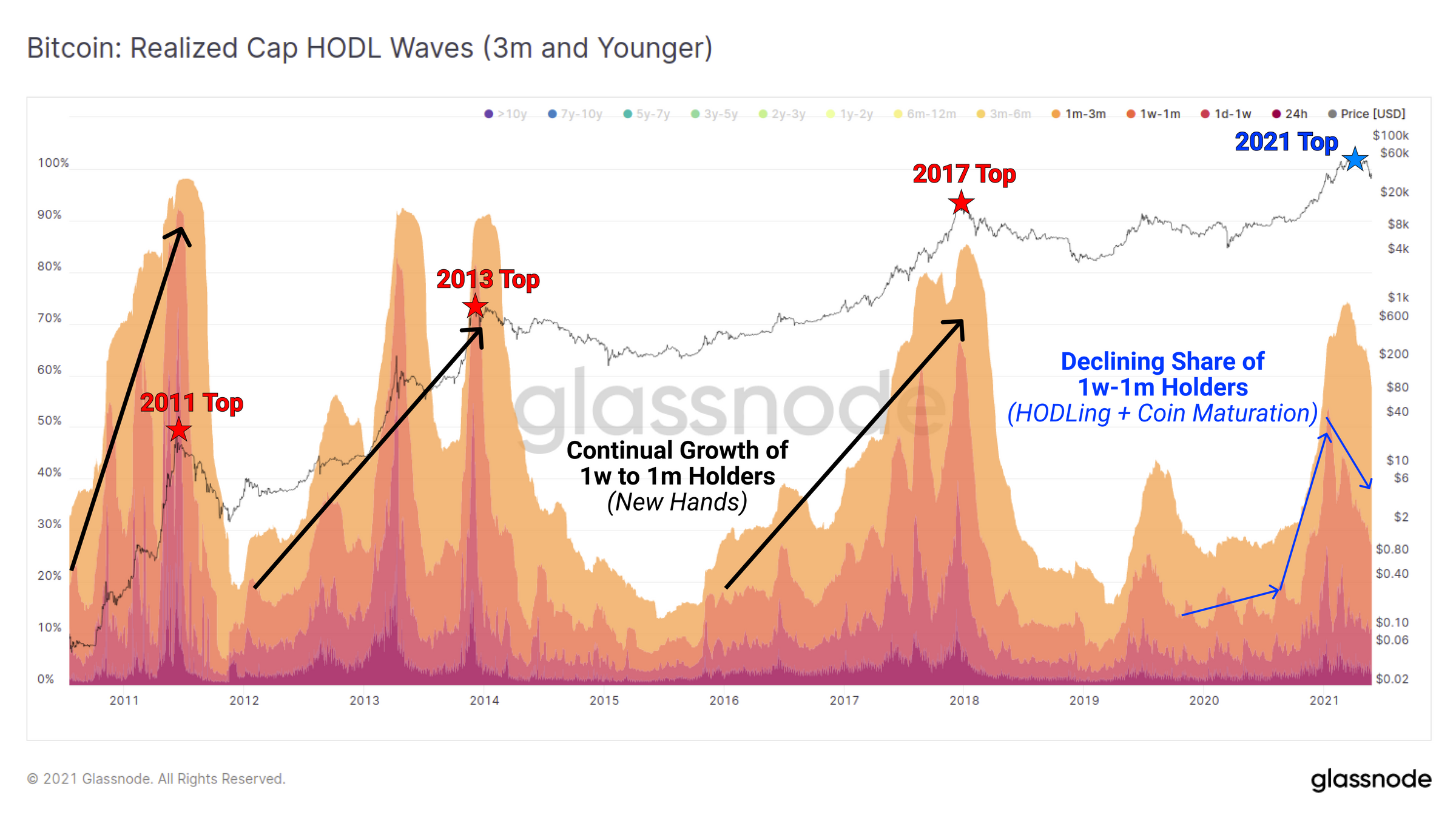

已實現市值HODL 波型圖提供了一個關於活躍供應量在不同時間段的代幣中所佔比例的視圖。一個典型的周期模式是:

-

隨著積累重新開始和財富從投機者轉移到長期持有者,舊幣規模在熊市期間膨脹。

-

由於持有者將昂貴的代幣分發給新的、弱手的投機者,新幣在牛市期間膨脹。

在當前的市場結構中,隨著新的投機者進入市場,我們看到了小於3 個月的幣的第一個主要衝動變化。這與最初的牛市反彈一致,在從1 萬美元突破到4.2 萬美元後,舊代幣被支出。這個週期的顯著不同在於我們可以看到新投機者的比例下降。對這種現像有幾種解釋:

-

增加對衍生品和工具的使用,以在完全不與區塊鏈交互的情況下獲得價格敞口。

-

零售投機者對比特幣以外的其他加密資產的偏好和/或單一偏見以及對衍生品的類似使用和鏈下槓桿。

-

在牛市週期早期積累的機構買家增加了代幣成熟度和持有行為,並且沒有受到導致舊幣早期擴張(代幣成熟期)的波動性的影響。

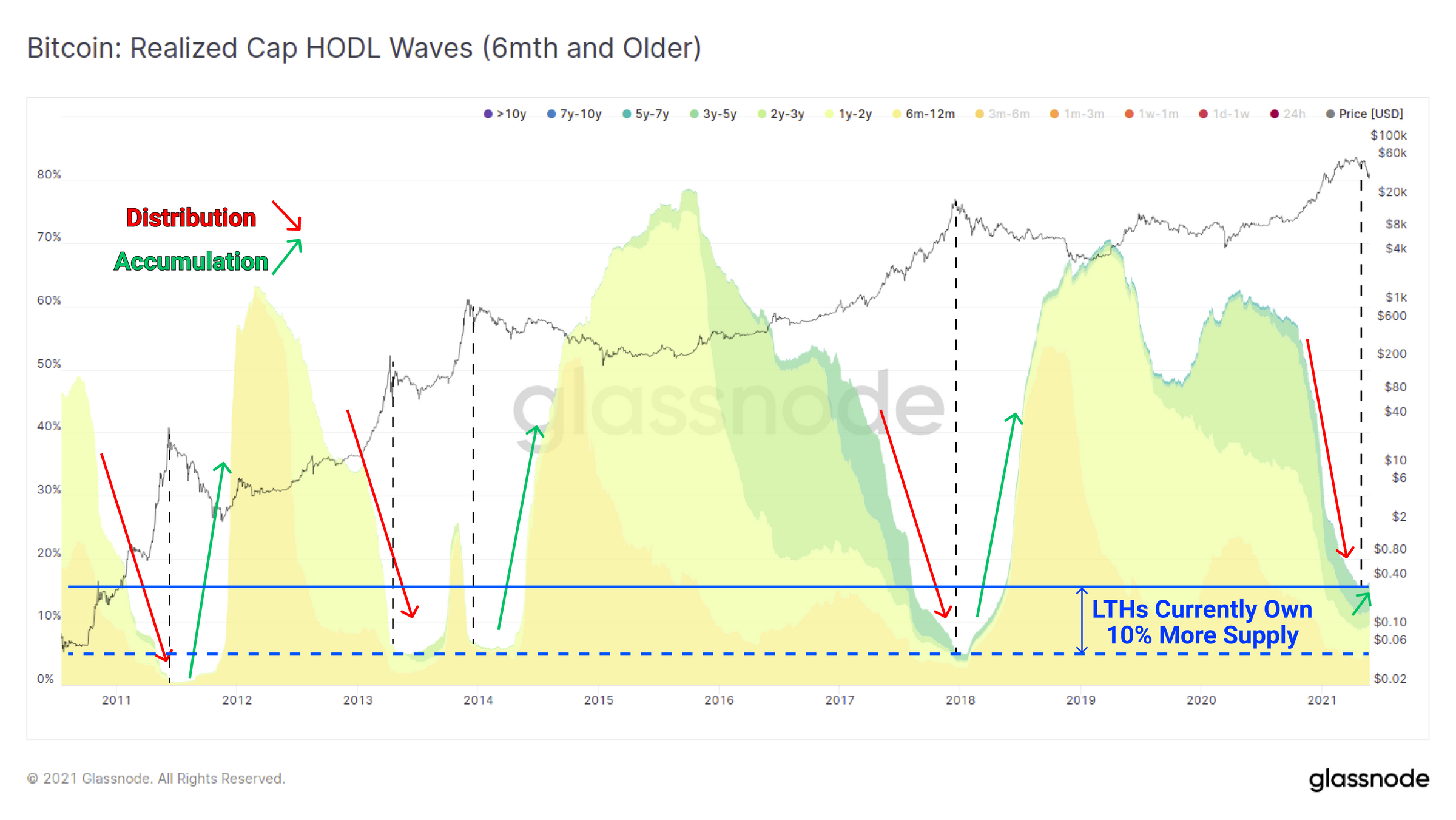

從這張圖表的倒置來看,我們可以看到關於舊幣持有者比例的兩個觀察結果:

-

LTH 持有的供應實際上已經恢復到積累狀態,這支持了代幣成熟期和機構HODLing 仍在發揮作用的論點。如果這種情況發生,它將類似於熊市的開始,但也會促進最終的供應緊張。

-

LTH 目前持有的活躍供應量比之前所有的市場週期多10%。

第二點可能被解釋為看漲,因為這意味著HODlers 分發的幣更少。然而,它也可能被認為是看跌的,因為它表明需求不足以吸收這種相對較少的待售幣供應。

歸根結底,拋售期間的最終財務痛苦來自投資者觀察未實現收益的蒸發,無論是回到成本基礎,還是投降接受未實現的損失。淨已實現收益和損失指標計算未使用代幣供應所持有的總損益程度。

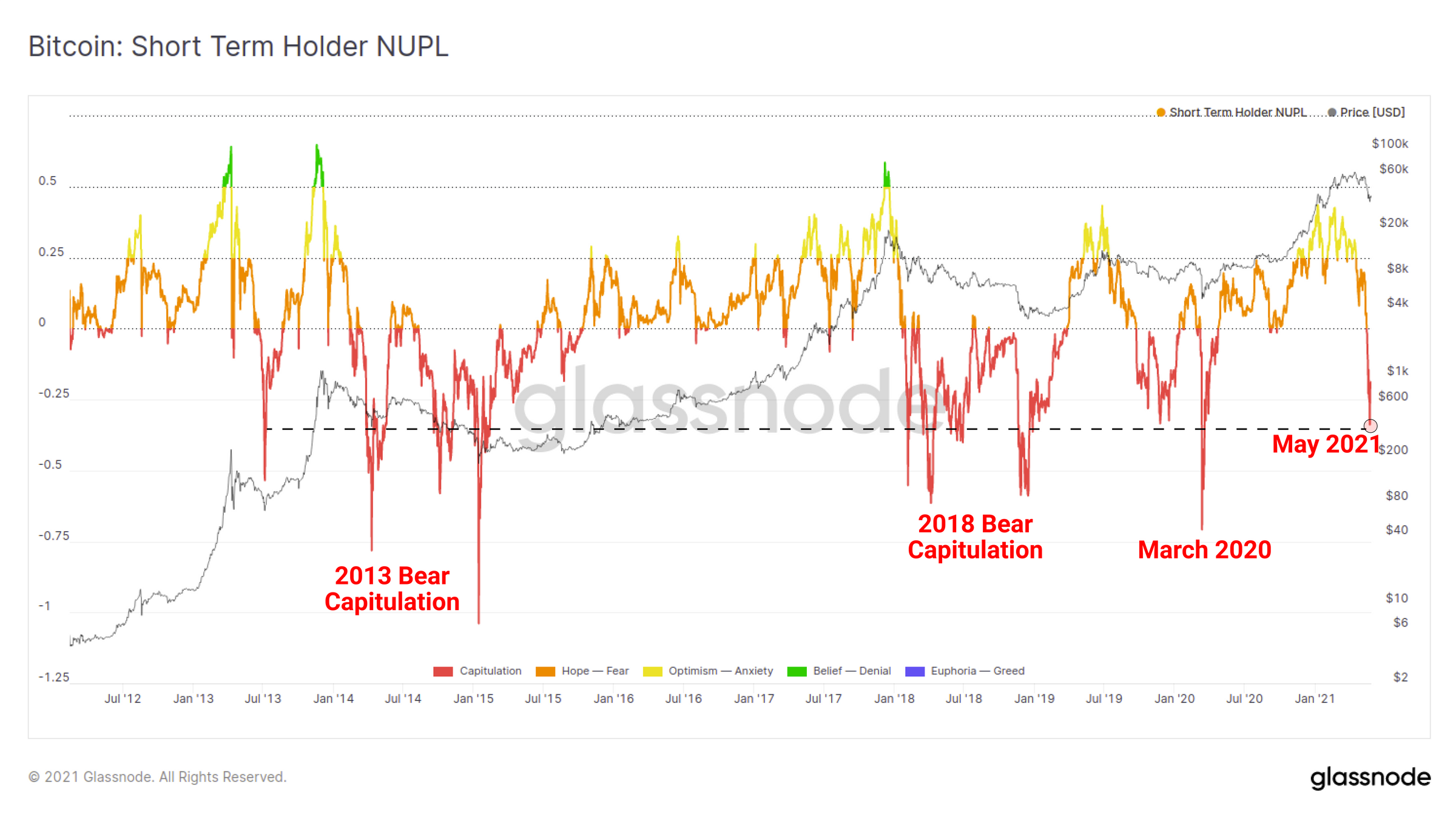

如果我們通過STH(幣齡< 5 個月大)過濾這個指標,我們可以看到5 月的拋售在規模上與熊市和比特幣歷史上最大的投降相匹敵。 2021 年有大量買家目前的持有成本處於水下。隨著價格企圖回升,這種供應可能成為間接供應,為多頭提供了阻力。

STH NUPL 實時圖表

STH NUPL 實時圖表

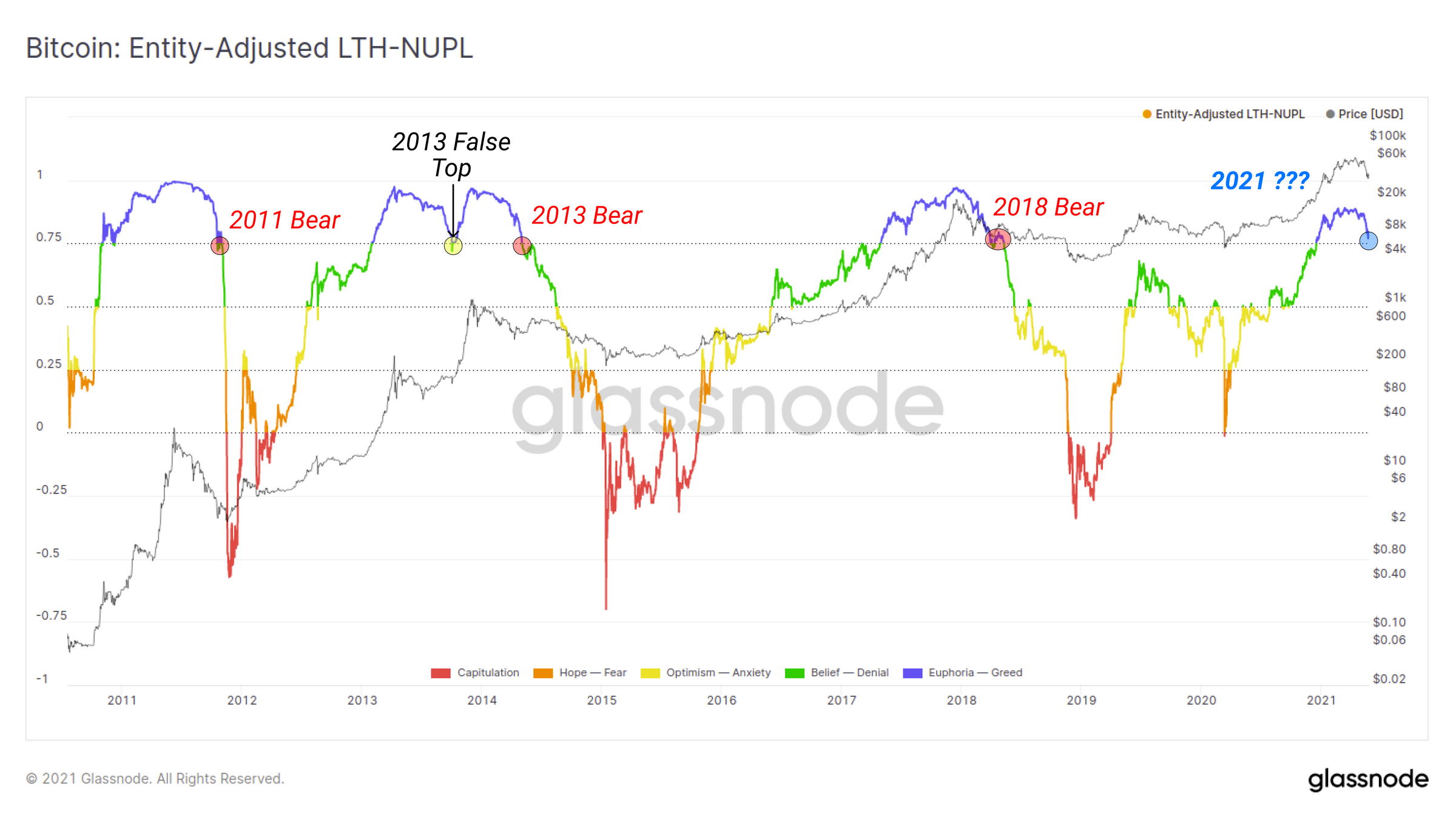

如果我們同樣過濾LTH 持有的代幣,我們會得到一張圖表,顯示市場正站在歷史的刀刃上。由於比特幣巨大的長期價格表現,長期投資者持有的未實現盈虧往往波動較小且更具週期性。

然而,LTH持有的當前未實現的淨未實現盈餘程度正在測試0.75水平,該水平是過去牛市和熊市週期之間的成敗水平。只有在2013 年的“double pump”處境下,該指標才出現復甦。如果LTH 的賬面收益繼續下降,這也可能會創造新的間接供應來源。另一方面,價格上漲和逢低買入造成的供應緊縮將開始類似於2013 年的“double pomp”情景。

LTH NUPL實時圖表

LTH NUPL實時圖表

總結

在這篇文章中,我們探索了許多描述比特幣最壯觀(和可怕)拋售之前、之中和之後的市場結構的指標。總而言之,有很多牛市和熊市案例可以從可用數據中進行解釋:

熊市層面

-

機構需求從2 月份開始明顯疲軟,由此導致的供應下降/擠壓在很大程度上消散了。

-

交易所的餘額顯著增加,導致大量幣和間接供應現在必須重新累積。

-

Coinbase上市後的穩定幣價格表明分發正在進行中,並且在拋售之前,老玩家正在支出。

-

大量短期持有者仍處於水下,而長期持有者未實現的收益處於歷史的刀刃上,與過去的熊市相吻合。

牛市層面

-

價格暴跌提供了機構興趣重燃的早期跡象,機構產品GBTC 和Purpose ETF 正顯示出複甦的跡象。

-

雖然交易所餘額有所增加,但更細微的觀點表明美國監管的交易所和離岸交易所之間存在差異。這裡可能存在司法偏見。

-

穩定幣的發行量急劇擴大,創造了歷史上最大的加密本地美元購買力。

-

大多數拋售似乎是短期持有者所為,而長期持有者似乎以越來越堅定的信念而逢低買入。

很少有人聲稱HODLing 比特幣很容易,而對許多人來說,上週看到的波動是整個過程的一部分。顯而易見的是,拋售規模很大,目前有大量買家陷入困境。在數字稀缺的有利宏觀背景下,市場如何從這裡復甦無疑將是對市場信念的考驗。

展開全文打開碳鏈價值APP 查看更多精彩資訊