摘要:吳說作者 | 劉全凱本期編輯 | Colin Wu 2019 年3 月22 日,推特分析師PlanB 發表了《用稀缺性為比特幣價格建模》一文。自S2F模型發布兩年多以來,比特幣價格一直以較高的精確度跟踪著模型的預測價格。 (圖片來源:推特@dan_pan …

吳說作者| 劉全凱

本期編輯| Colin Wu

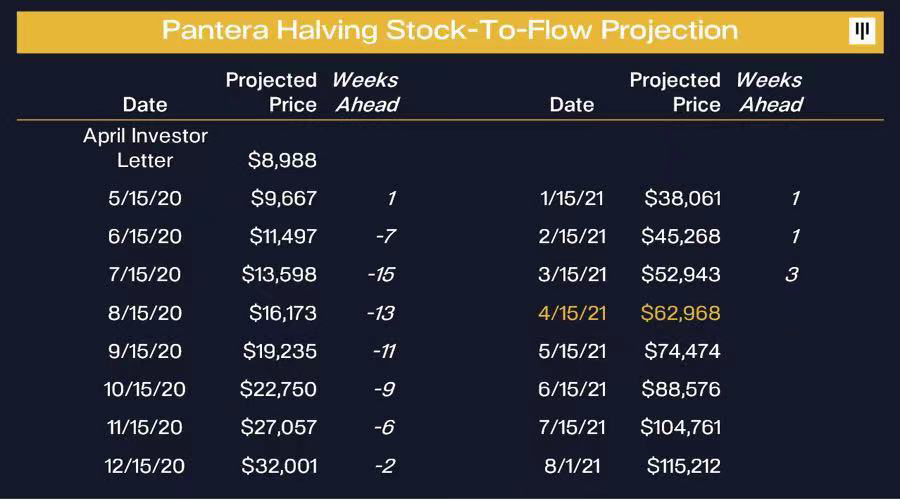

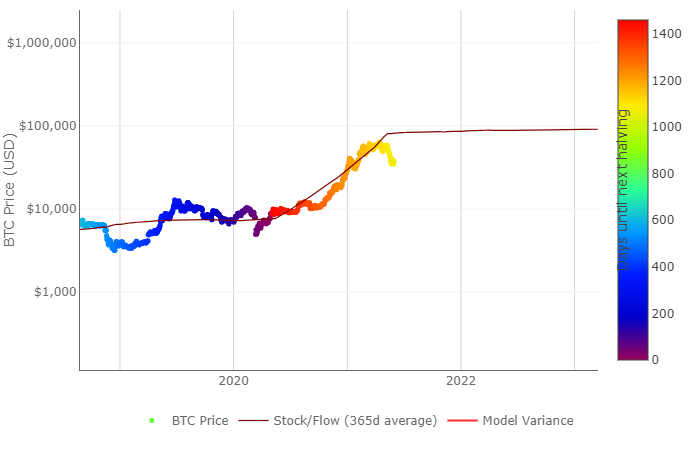

2019 年3 月22 日,推特分析師PlanB 發表了《用稀缺性為比特幣價格建模》一文。自S2F模型發布兩年多以來,比特幣價格一直以較高的精確度跟踪著模型的預測價格。

(圖片來源:推特@dan_pantera)

S2F模型預測4月15日比特幣價格會達到$62968,結果比特幣價格於4月13日突破該預測值。以幣安數據,比特幣在4月14日以$64854創下新的高度。在此前,比特幣與S2F Model預測的價格到達時間最多不超過15天。

儘管投資者對S2F Model時不時都會產生出一些質疑的聲音,認為預測市場是不可能的,但模型所展現出來的較高的精確度著實令人驚嘆。

然而,這一“定律”在5月份被終結。 S2F Model預測5月15日左右,比特幣價格將達到$74474,事實上,以幣安數據,5月15日比特幣收盤價僅為$46762.99。自4月14日,比特幣達到價格頂峰後,便一路下滑,當下還在為重返4萬關口而努力,距離6月15日的模型預測價格差不多要翻一翻。

本文站在非技術的角度,盡量用通俗的語言,為大家呈現S2F Model運作原理和其局限以及自我的一些思考。

經濟學上的Stock to Flow Ration

在經濟學中常用SF來衡量商品的稀缺性,由此引申出了兩條公式:

① S2F(SF/StFR):Stock-to-Flow =stock/flow=商品庫存/商品流通量

② 1/SF=商品供應量增長率

以及所產生的相關定義:

① StFR平均值,展示供應量的年增長率的平均高度,平均值越大,越適合充當貨幣

② StFR極差,展示了長期以來極端異常值所達到的期望,極差越小,越適合充當貨幣

③ StFR年增長率的中位數,展示了短期平均波動幅度,中位數越低,越適合充當貨幣

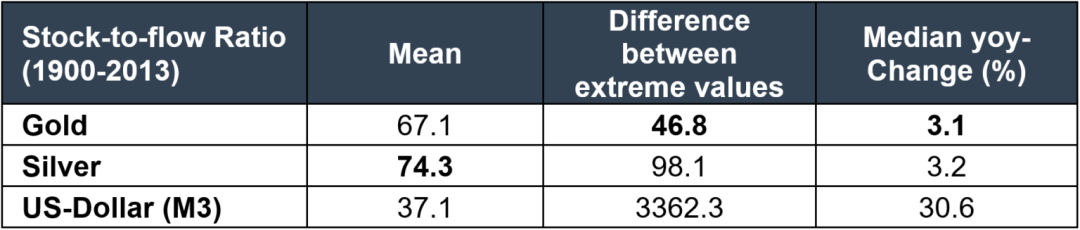

在經濟學中,為了量化貨幣的可用性,常會將貨幣與黃金、白銀的SF值進行比較,從而確定合理的價值,如下表所示:

(圖片來源:Nowandfutures.com,Incrementum AG)

以黃金為例,它的StFR值約為67.1,這意味著需要花費67.1年的時間進行黃金開採才能產生出目前流通的黃金存量。白銀StFR為74.3。

Plan B在《用稀缺性為比特幣價格建模》文章中表示,黃金SF值為62,白銀SF值為22,高SF值讓他們成為價值儲藏品。在歷史,黃金和白銀都成為過貨幣進行流通過。此外可以發現,SF值是會發生變化的,白銀SF值的絕對值大幅度降低。在文章中,Plan B還指出BTC-SF為25(截止至2019年發文為止的總發行的比特幣數量/2018年的供應量)。

BTC:Stock-to-Flow 模型

當了解完經濟學上的定義,BTC-S2F Model背後的想法便一目了然了——將比特幣視為與黃金、白銀這類價值儲藏品具有可比性。

流通到市面上的黃金大致需要經歷六個環節:勘探、採礦、選礦、冶煉、加工和銷售,其中勘探、採礦和選礦三大環節便費時且耗費巨大成本。從供給端的角度來說,即很難大規模地增加其供應量。比特幣也是非常類似地,其供應量有上限以及獨特的減半機制,每4年比特幣產量減半一次,挖到2140年,2100萬枚比特幣全部開採完畢。並且挖礦還需要耗費大量的電力和計算力。這讓比特幣成為可以和黃金比擬的價值儲藏品,因為它們都具有相對稀缺性。

隨著比特幣的稀缺性不斷增加,其價格也會隨之上漲,這是Plan B所創建的BTC-S2F模型最核心的原理。

基於這條原理下,Plan B收集了2019年過往十年的比特幣月度價格數據,並用線性回歸的方式,以SF值的自然對數作為自變量,比特幣價格作為因變量,對整理提取的數據進行擬合(這是一條直線),發現了SF值與市場價格具有正相關的關係。然後再結合比特幣減半週期進行擬合調整,形成了我們大家所熟悉的S2F模型,並用此模型作為對比特幣價格的預測。

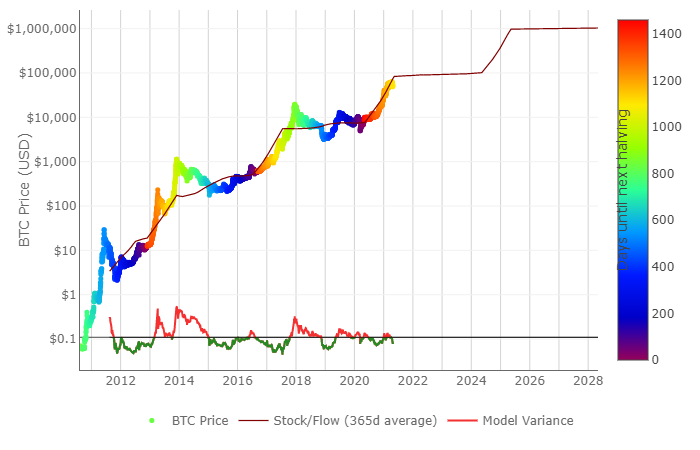

基於BTC-SF值作為對比特幣價格的預測結果BTC-S2F Model,如下圖(4月27日)顯示:

(圖片來源:lookintobitcoin.com)

比特幣價格將會圍繞擬合的S2F價格線做上昇運動,或高於它,或低於他。 Plan B曾說過,如果在2022年之前沒有見證到$100000一枚的比特幣,則模型宣告失效。但至少在5月份前來看,基於BTC-S2F Model預測的結果還是相當準確的。

質疑

在了解了模型基本原理後,想必相信大多數投資者都會有這樣的疑問:簡單的供求關係真的能作為投資決策的理由嗎?因為在絕大多數人的認知中,任何資產的回報都具有不確定性。

而最令投資者詬病的是,模型忽略了市場因素,比如挖礦算力的變化、投資者情緒等;政策因素,國家政策法規監管等。這些因素一般很難作為量化因子加入到模型之中,而價格的上漲或下跌往往又離不開這些因素的變化。

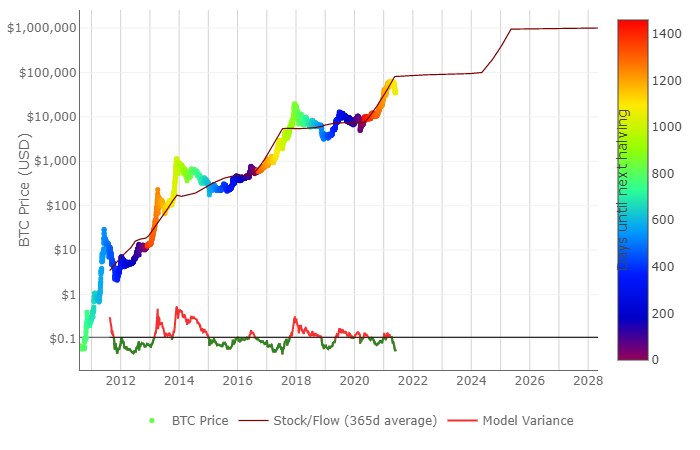

那麼不妨看下5月份發生了什麼事情,讓比特幣價格逐漸偏離了S2F Model預測價格。如下圖(6月1日)顯示:

(圖片來源:lookintobitcoin.com)

5月12日,馬斯克基於全球環保因素的考量宣布特斯拉不再接受比特幣支付,比特幣價格當日應聲下跌超12%;

5月18日晚,中國支付清算協會等聯合公告,明確金融機構、支付機構不得開展與虛擬貨幣相關的業務,5月19日,比特幣價格下跌超14%;

5月21日晚,金融委第五十一次會議紀要,提到打擊比特幣挖礦和交易行為。在後續中,相關地區礦場關閉或遷移,交易所關停相關業務等利空因素影響,價格仍未見起色。

此外,還有拜登政府潛在的出台加息政策的因素在持續發酵,國內政策仍未明朗,過度槓桿、市場恐慌資金分歧等因素在5月讓低迷持續蔓延。

可見,一旦在某個節點,受外部極端消息、重磅政策等因素和內部高度槓桿、投機情緒亢奮等因素的過度干擾,S2F Model並不能完全將這些因素考慮在內,預測價格將會失真。

基於S2F模型的一些思考

經濟學中引入SF值是為了衡量商品的稀缺性,而BTC:S2F Model則是反過來把SF作為價格的“參考”。仔細捋一下,這似乎在斷言商品的價格直接取自於其逐漸不足或稀缺的供應量增長率。廣為熟知的理論是,在馬克思主義經濟學中認為,商品的價格由價值決定,價格在供求影響下圍繞價值上下波動;商品的價值是由生產該商品的社會必要勞動時間決定的(這可以說明比特幣的挖礦成本,反映在價格的一部分中)。僅從理論的角度來看,把SF反用存在一定的不足,因為即便是黃金和白銀,也沒有證據表明,其價格直接由供應來決定。

但無論如何,截至5月前,BTC-S2F Model確實展示出了驚人的精確度。儘管目前實際價格較大地偏離了預測價格,但從過往的預測走勢來看,出現偏離後,比特幣價格最終都會回歸,圍繞著S2F Model預測的既定方向前進,而基於Plan B的遐想,距離2022年還有半年的時間,那麼歷史是否會再次重演呢?

參考文章:https://medium.com/@100trillionUSD/modeling-bitcoins-value-with-scarcity-91fa0fc03e25